Nhận dạng ký tự quang học (OCR) là quy trình công nghệ nhận dạng và chuyển đổi cả ký tự viết tay và in thành dữ liệu có thể chỉnh sửa và tìm kiếm được. Nó có hai chức năng chính: loại bỏ việc nhập dữ liệu thủ công và trích xuất thông tin tự động . Ví dụ:nếu bạn muốn số hóa và chỉnh sửa hợp đồng giấy, bạn có thể dành nhiều thời gian để nhập tài liệu hoặc bạn có thể sử dụng máy quét / ảnh và OCR để chuyển đổi tệp trong vòng vài giây thành tệp có thể thực hiện được.

Công nghệ OCR hiện đạt được mức độ chính xác rất cao trong nhận dạng ký tự , trên 99%. Thách thức ngày nay là xác định vị trí và trích xuất các mục dữ liệu trong các tài liệu được in hoặc quét bằng cách xác định các chuỗi thông tin kết hợp có liên quan cần được trích xuất. Điều này đặc biệt khó khăn trong trường hợp các tài liệu và bảng không có cấu trúc. Xử lý ngôn ngữ tự nhiên (NLP) và học máy có thể được sử dụng để xác định và trích xuất dữ liệu từ tài liệu và bật trực tiếp các chức năng mà nếu không thì không thể thực hiện được (tức là xác nhận chéo hoặc tính tổng các số trong bảng). Nhiều nhà cung cấp OCR đã sử dụng các kỹ thuật này để cải thiện chức năng của các công cụ OCR mà họ cung cấp.

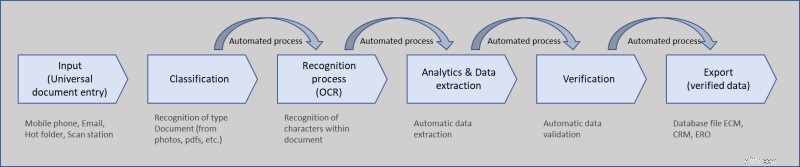

Trong các dự án số hóa, công nghệ OCR thường được sử dụng cùng với các công cụ quy trình làm việc để tự động hóa các quy trình và giảm bớt công việc thủ công. Các công cụ này thu thập, truy xuất, xử lý, chỉnh sửa, lưu trữ hoặc chuyển tiếp dữ liệu và tài liệu.

OCR chỉ là một phương tiện để kết thúc và nó cần được kết hợp với phần mềm phân tích nâng cao để tăng thêm giá trị chức năng thực, bằng cách tích hợp dữ liệu được công cụ OCR trích xuất từ các tài liệu với hệ thống hỗ trợ bởi AI, cho nhiều trường hợp sử dụng tiềm năng, chẳng hạn như phát hiện gian lận , tuân thủ quy định hoặc tự động hóa quy trình.

Quy trình quản lý rủi ro tín dụng trong ngân hàng: Việc thẩm định tín dụng có thể cực kỳ tốn thời gian, vì họ sử dụng các tài liệu tài chính là bản gốc, bản sao hoặc bản scan. Điều này liên quan đến việc nhập thủ công từng mục hàng vào hệ thống CNTT cho mục đích đánh giá. Quá trình này có rủi ro khá cao về sai sót đầu vào, chỉ chuyển dữ liệu hạn chế, dẫn đến kết quả là việc phân tích tài chính cho mục đích tín dụng có thể không đáng tin cậy. OCR kết hợp với AI không chỉ có thể số hóa các báo cáo tài chính đã quét mà còn có thể biến chúng thành các tập dữ liệu có thể đọc và tìm kiếm được trên các hệ thống CNTT. Điều này có thể tự động hóa một phần công việc của nhà phân tích tín dụng. Trong quá trình này, bước đầu tiên là số hóa các báo cáo kế toán tài chính bằng OCR. Sau đó, các thuật toán học máy dạy hệ thống phân biệt các mẫu cơ bản trong báo cáo kế toán, để xác định và trích xuất dữ liệu cần thiết. Điều này giúp tiết kiệm thời gian khoảng hai đến bốn giờ cho mỗi lần xem xét tín dụng và nhà phân tích tín dụng cũng có thể tập trung hơn vào phân tích rủi ro tín dụng thực tế và đưa ra các quyết định cho vay sáng suốt hơn.

Nhìn chung, một hệ thống được đào tạo / phát triển tốt có thể dễ dàng đạt đến mức độ chính xác trên 90% khi trích xuất dữ liệu từ Bảng cân đối kế toán của các doanh nghiệp vừa và nhỏ, giới thiệu khách hàng và các tài liệu khác, có nghĩa là tự động hóa thường chính xác hơn so với nếu quy trình được thực hiện thủ công, nhưng với một phần nhỏ chi phí và thời gian. Nhìn chung, công nghệ OCR có thể tiết kiệm thời gian bằng cách cắt giảm hoặc loại bỏ các quy trình thủ công, cải thiện năng suất và giảm khả năng xảy ra sai sót hoặc gian lận.

Một số nhà cung cấp cung cấp OCR sẵn sàng sử dụng . Một số sản phẩm chính trên thị trường hiện tại là ABBYY FlexiCapture, ABBYY Vantage, Google’s Vision AI, Amazon Textract và Microsoft’s Computer Vision.

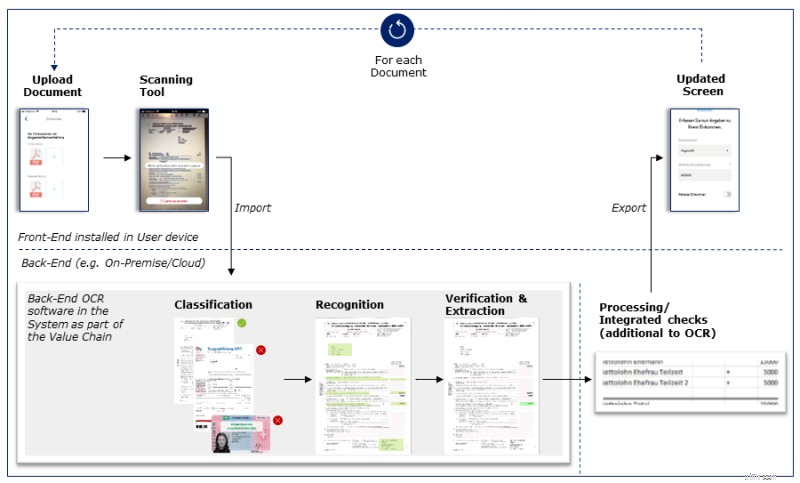

Khách hàng của chúng tôi, một D-SIB hàng đầu, đã khởi xướng một số dự án số hóa trong lĩnh vực tín dụng, bao gồm cả việc phát triển nền tảng cho vay cầm cố B2C di động. Ứng dụng này cho phép khách hàng cuối đăng ký thế chấp từ xa, đơn giản hóa và đẩy nhanh quá trình nộp đơn và phê duyệt. Vì quy trình cho vay tín dụng ở Thụy Sĩ vẫn bao gồm một số lượng lớn các biểu mẫu giấy, nên ngân hàng đã tìm kiếm một giải pháp để nhận dạng tài liệu và trích xuất dữ liệu tự động bởi chính người dùng cuối, nhằm giảm bớt cho khách hàng công việc nhàm chán khi phải tự mình nhập các dữ liệu cần thiết theo cách thủ công. đối với đơn xin vay.

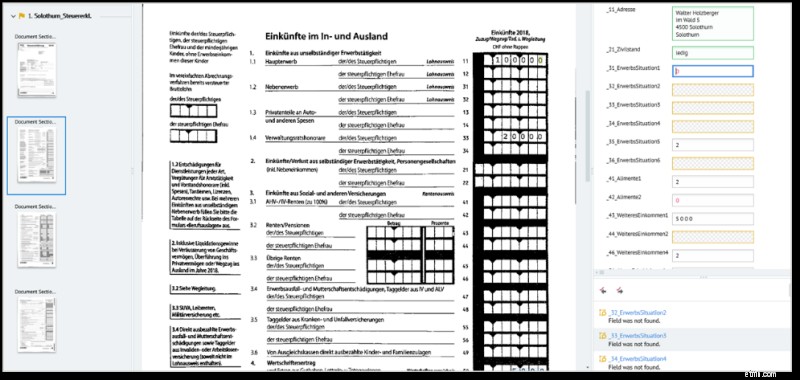

Deloitte chịu trách nhiệm xây dựng những khả năng này và hợp tác với ABBYY, đã có thể triển khai giải pháp OCR trong thời gian ngắn sử dụng ABBYY FlexiCapture, để trích xuất dữ liệu liên quan với độ chính xác cao (trên 90% sau khi đào tạo) từ các tờ khai thuế, xác nhận lương, giấy tờ tùy thân quốc gia, cũng như giấy phép cư trú nước ngoài và báo cáo quỹ hưu trí. Deloitte đã áp dụng kiến thức chuyên môn của mình trong việc triển khai kỹ thuật các giải pháp OCR và hiểu biết của mình về các yêu cầu quy định và thông lệ tốt nhất hiện tại trong các quy trình cho vay của Thụy Sĩ. Điều quan trọng là phải áp dụng phương pháp thiết kế ngược để xác định và đơn giản hóa các điểm dữ liệu cần thiết cho việc ra quyết định tín dụng phù hợp với mô hình và khẩu vị rủi ro tín dụng của khách hàng. để phát triển một nền tảng để xử lý các đơn xin thế chấp một cách nhanh chóng với cấu hình linh hoạt của các giao diện đầu vào và đầu ra, cho phép tích hợp liền mạch thông qua API cho người dùng di động, cung cấp hành trình khách hàng trực quan cho người nộp đơn thế chấp.

Quy trình thu thập và trích xuất dữ liệu như sau:Khách hàng tải lên bản scan tài liệu cần thiết hoặc chụp ảnh trực tiếp bằng điện thoại thông minh thông qua nền tảng ứng dụng cầm cố di động. Tài liệu tải lên sau đó được phân tích trong FlexiCapture và tự động phân loại. Tùy thuộc vào tài liệu, FlexiCapture trích xuất các trường nhất định có chứa thông tin liên quan bắt buộc. Tiếp theo, độ chính xác của nhận dạng ký tự được kiểm tra và nếu nó trên một ngưỡng nhất định (trong trường hợp này là 90%), dữ liệu sẽ tự động được xuất để sử dụng tiếp trong ứng dụng thế chấp. Nếu kiểm tra độ chính xác xuống dưới ngưỡng, người dùng có tùy chọn để xem lại thông tin đã trích xuất và sửa nó theo cách thủ công.

Tại Deloitte, với kinh nghiệm dày dặn của chúng tôi trong việc triển khai các công nghệ mới nhất và chuyên môn của chúng tôi trong ngành dịch vụ tài chính, chúng tôi có thể giúp bạn tăng hiệu quả trong các quy trình của mình, giảm chi phí và mở khóa giá trị. Đừng ngần ngại liên hệ với chúng tôi nếu bạn có thêm bất kỳ câu hỏi nào.

Thương hiệu đích thực là gì và bạn có thể trở thành một người như thế nào?

Bảng cân đối kế toán là gì và tôi có thể sử dụng nó như thế nào để quản lý doanh nghiệp của mình?

Cách đám mây chuyển đổi quy trình và quy trình công việc ...

Độ phức tạp là gì? Và bạn có thể giải quyết nó như thế nào?

Hindsight Bias là gì? Và bạn có thể tránh nó bằng cách nào?