Vào năm 2018, Deloitte Thụy Sĩ đã ra mắt Mạng lưới điều hành rủi ro (REN) cho các CRO trong các ngân hàng hàng đầu của Thụy Sĩ, để trao đổi quan điểm về rủi ro trong ngành dịch vụ tài chính. REN tổ chức ba sự kiện mỗi năm, với sự tham dự của 15 CRO từ các tổ chức tài chính hàng đầu. Tác động của COVID-19 đối với các tổ chức tài chính, suy thoái kinh tế và những thay đổi do làm việc tại nhà mang lại đều có tác động sâu rộng đến các chức năng quản lý rủi ro, tuân thủ và quy định. Trước khi có các biện pháp quản lý nhằm đáp ứng COVID-19, quản lý rủi ro trong các ngân hàng chủ yếu quan tâm đến các vấn đề về quy mô và phạm vi. Các ưu tiên đã thay đổi do những kỳ vọng về tương lai đã điều chỉnh theo môi trường không chắc chắn của ngày hôm nay.

Trong lần thứ 7 của chúng tôi Sự kiện REN vào tháng 5 năm 2020, khi các biện pháp đối phó với làn sóng đầu tiên của vi rút đã được thực hiện hai tháng, chúng tôi đã thu được đánh giá ban đầu từ các CRO tham dự về tác động chính của đại dịch đối với các tổ chức tài chính tương ứng và kỳ vọng của họ đối với con đường phía trước. Sau lần khóa máy gần đây để đối phó với làn sóng thứ hai của vi-rút, chúng tôi đã lặp lại 'kiểm tra xung' này trong thứ 9 của chúng tôi Sự kiện REN vào tháng 1 năm 2021. So sánh giữa hai bản đánh giá cho phép chúng tôi nắm bắt được tác động của COVID đối với chương trình nghị sự của CRO trong các tổ chức tài chính.Nhìn chung, chúng tôi thấy rằng các ngân hàng vẫn lạc quan do tính chất phi tài chính của cuộc khủng hoảng cho đến nay. Tỷ lệ FTE làm việc tại nhà không thay đổi đáng kể giữa làn sóng 1 và làn sóng 2 (khoảng 80% tỷ lệ WFH).

Tuy nhiên, đã có một số thay đổi thú vị về trọng tâm.

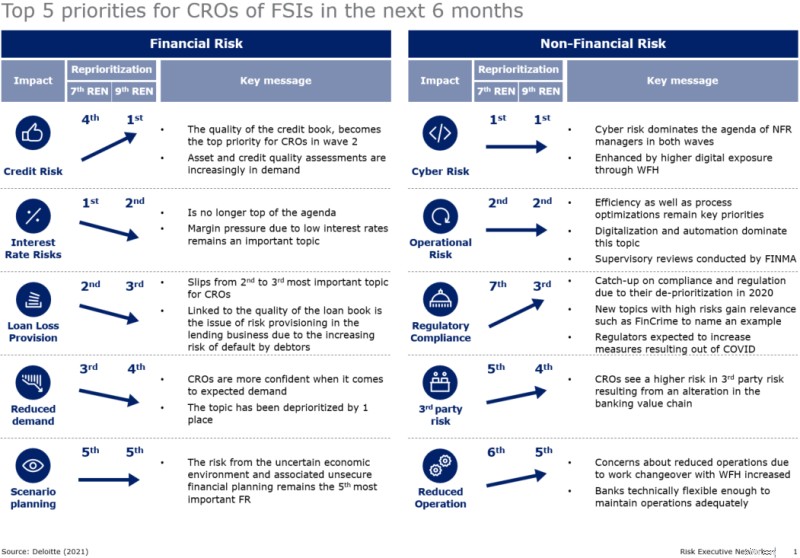

Hình 1:Tổng quan về sự thay đổi trong các ưu tiên của CROs từ tháng 5 năm 2020 đến tháng 1 năm 2021

Với sự ra đời của COVID, chất lượng của sổ cho vay đã trở thành mối quan tâm chính (ưu tiên hàng đầu) của các CRO về rủi ro tài chính trong sáu tháng tới. Điều này là do rủi ro vỡ nợ đã gia tăng do hậu quả kinh tế của việc khóa cửa kéo dài và các đợt điều chỉnh của thị trường chứng khoán đã xảy ra. Việc làm sạch sổ cho vay và xem xét chất lượng tài sản được mong đợi để chuẩn bị cho thời kỳ khó khăn phía trước. Điều thú vị là, lo ngại về việc thiếu nhu cầu đối với các dịch vụ tài chính dường như đã giảm trong đợt đại dịch thứ hai. Chúng tôi đã phân tích vấn đề này trong loạt blog gồm hai phần của mình và thảo luận về phản ứng ban đầu của các ngân hàng, chẳng hạn như các điều khoản vỡ nợ cao hơn (xem:Các nhà cung cấp dịch vụ tài chính không nên bỏ qua rủi ro vỡ nợ phần 1 và phần 2).

Rủi ro mạng và các rủi ro hoạt động khác đã tiếp tục thống trị chương trình nghị sự của các nhà quản lý rủi ro trong cả làn sóng thứ nhất và thứ hai. Với sự gia tăng đáng kể của việc làm việc tại nhà so với thời kỳ trước COVID, mức độ tiếp xúc của các công ty (bản thân các ngân hàng cũng như các khách hàng và đối tác kinh doanh của họ) đối với các rủi ro mạng đã tăng lên đáng kể. Điều này đã làm cho toàn bộ vấn đề thậm chí còn quan trọng hơn so với những nỗ lực số hóa đã được lên kế hoạch trước đó, và nó làm tăng áp lực lên các thể chế chưa tiến xa trong số hóa. Chúng tôi cũng quan sát thấy sự gia tăng lớn các mối quan tâm về tuân thủ quy định sẽ phải được giải quyết, theo sau mức độ ưu tiên thấp hơn dành cho họ trong đại dịch. Một động lực cho điều này là việc FINMA đưa ra các quy định (ví dụ:miễn trừ COVID-19 hết hạn, thông tư công bố rủi ro khí hậu 2016/1, thông tư về rủi ro thanh khoản 2015/2) đã được chú ý ngay trước hoặc trong cuộc khủng hoảng COVID-19. Hiệu quả của việc quản lý tuân thủ quy định được các CRO tham gia sự kiện REN lần thứ 9 đánh giá là chỉ ở mức trung bình, vì vậy chủ đề này có thể được kỳ vọng sẽ là hàng đầu trong chương trình nghị sự của các CRO trong dài hạn.

Khi được hỏi họ sẽ ưu tiên điều gì trong sáu tháng tới, câu trả lời từ các CRO cho thấy mức độ ưu tiên về cơ bản không thay đổi trong năm qua. Các biện pháp hiệu quả chi phí thông qua tối ưu hóa quy trình, tự động hóa, số hóa và phân tích hiệu quả vẫn là mối quan tâm hàng đầu. Tuy nhiên, các phương thức mới để thu hút khách hàng từ xa và phát triển kinh doanh đang được chú trọng hơn, đồng thời việc giữ chân nhân viên và củng cố tinh thần đồng đội cũng nằm trong tầm ngắm của CRO.

Ngoài các lĩnh vực cốt lõi của ngân hàng, danh mục các vấn đề liên quan cho các CRO đã được mở rộng, không chỉ do COVID mà còn do các xu hướng đang phát triển khác như tính bền vững. Điều này đang nâng cao vai trò của các nhà quản trị rủi ro trong quản trị công ty, nhưng nó cũng chỉ ra nhu cầu về năng lực quản lý rủi ro mạnh mẽ hơn.

Nhóm Chuyển đổi Dịch vụ Tài chính của Deloitte đánh giá cao các cuộc thảo luận thường xuyên với CRO và các giám đốc điều hành khác về các chương trình nghị sự thay đổi của các ngân hàng.

Vui lòng liên hệ với chúng tôi nếu bạn muốn biết thêm thông tin hoặc quan tâm đến Mạng lưới điều hành rủi ro của Deloitte.