Blog trước đây của chúng tôi về chủ đề FIDLEG đã đề cập đến mối liên hệ thực sự giữa FIDLEG của Thụy Sĩ và các đối tác ở Liên minh Châu Âu (MiFID II hoặc PRIIPs), cung cấp khả năng hiệp đồng trong việc triển khai do sự tương đồng về mục tiêu và phạm vi của chúng.

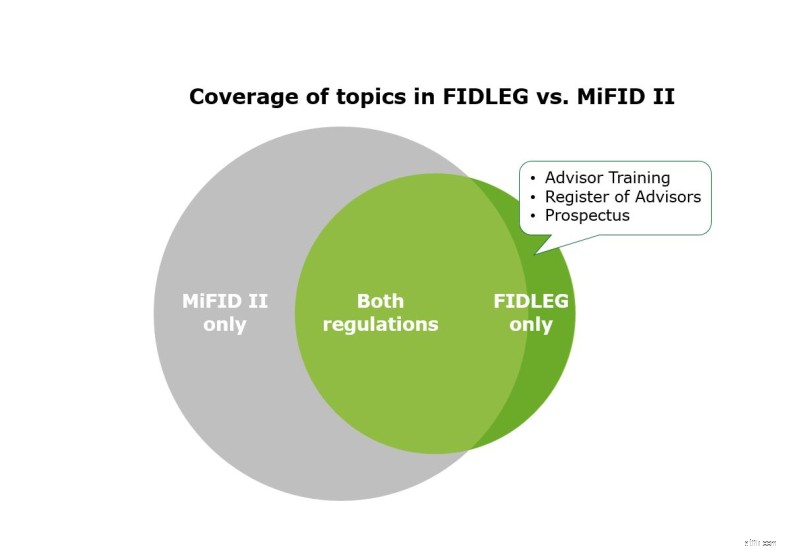

Giờ đây, chúng tôi tập trung cụ thể hơn vào các yêu cầu FIDLEG được liên kết với tư vấn (khách hàng) vượt quá các yêu cầu MiFID II tương ứng hoặc không tồn tại trong MiFID II . Cuối cùng, những hiểu biết sâu sắc này cũng tạo tiền đề cho các nhà cung cấp dịch vụ tài chính phải xác định phạm vi và cách tiếp cận việc thực hiện các yêu cầu FIDLEG của họ.

Các yêu cầu của FIDLEG đối với việc đào tạo cố vấn bao gồm hai yếu tố cốt lõi. Quy định nêu rõ rằng cố vấn khách hàng phải có đủ:

Do đó, các yêu cầu này, nhằm đảm bảo chất lượng tư vấn đầu tư ở một mức độ nhất định và cuối cùng là bảo vệ nhà đầu tư, không thực sự mới. MiFID II đã nêu bật tầm quan trọng của các tiêu chuẩn kinh doanh có đạo đức và vạch ra kiến thức chuyên môn cần thiết của các cố vấn đầu tư, đặc biệt là về kiến thức sản phẩm tài chính đầy đủ. Do đó, các khóa đào tạo MiFID II đã có sẵn có thể được tận dụng một cách hiệu quả để đáp ứng các yêu cầu của FIDLEG .

Tuy nhiên, liên kết theo ngữ cảnh với đào tạo cố vấn là một yêu cầu mới của FIDLEG đối với các cố vấn để đăng ký trong “danh sách cố vấn”. Yêu cầu đăng ký này không tồn tại trong MiFID II. Tuy nhiên, yêu cầu này có mức độ phù hợp thực tế hạn chế vì nó chỉ áp dụng cho các cố vấn khách hàng không làm việc cho các tổ chức chịu sự điều chỉnh của FINMAG (ví dụ:ngân hàng không có công ty con ở Thụy Sĩ) . Đối với các cố vấn khách hàng còn lại, mục nhập trong sổ đăng ký này là yêu cầu bắt buộc để làm việc với tư cách là cố vấn khách hàng ở Thụy Sĩ, điều này có thể có liên quan cụ thể nào đối với các cố vấn khách hàng của các nhà cung cấp dịch vụ tài chính nước ngoài đang hoạt động tại Thụy Sĩ trên nhiều mặt- cơ sở biên giới . Các yêu cầu đăng ký chính bao gồm giáo dục / đào tạo đầy đủ, bảo hiểm trách nhiệm nghề nghiệp đầy đủ và liên kết với “cơ quan hòa giải” (các cố vấn cũng có thể được liên kết thông qua nhân viên của họ). Hơn nữa, cố vấn khách hàng không được ghi vào hồ sơ tội phạm vì tội xâm phạm tài sản hoặc tiền án hình sự theo Đạo luật giám sát bảo hiểm (VAG) hoặc chính FIDLEG cũng như không có lệnh cấm hành nghề.

So với luật trước đây của Thụy Sĩ, FIDLEG quy định các yêu cầu hài hòa về bản cáo bạch đối với chứng khoán chào bán ra công chúng hoặc tại các địa điểm giao dịch (với một số ngoại lệ). Trong tương lai, các nhà cung cấp dịch vụ tài chính phải phát hành một tài liệu tiết lộ mô tả miễn phí từng chứng khoán đủ điều kiện cho các nhà đầu tư tiềm năng . Điều này nhằm mục đích cho phép khách hàng đưa ra các quyết định đầu tư có cơ sở và so sánh các công cụ tài chính khác nhau. Tóm lại, bất kỳ bản cáo bạch nào cũng phải:

Có một số ngoại lệ đối với yêu cầu này. Đáng chú ý là chứng khoán chào bán dành riêng cho khách hàng chuyên nghiệp, sở hữu bản cáo bạch nước ngoài theo tiêu chuẩn quốc tế hoặc nhiệm vụ thông tin của các doanh nghiệp vừa và nhỏ với sự hiện diện hạn chế trên thị trường vốn. Ngoài ra, FINMA có thể không yêu cầu một bản cáo bạch về quỹ nếu quỹ đó chỉ nhắm mục tiêu đến các nhà đầu tư đủ điều kiện. Cuối cùng, nếu một nhà cung cấp dịch vụ tài chính đã thực hiện đầy đủ Quy định (EU) 2017/1129 và do đó bản cáo bạch nước ngoài được công nhận là tương đương, những nỗ lực trong vấn đề này có thể thấp hơn đáng kể .

Mặc dù chế độ FIDLEG của Thụy Sĩ phản ánh đối tác EU của mình trong nhiều yêu cầu chính, nhưng những thách thức sẽ trở nên rõ ràng trong việc tuân thủ và thực hiện FIDLEG (“quỷ là chi tiết”). Cả hai luật không phải lúc nào cũng giống nhau và FIDLEG bao gồm các yêu cầu sâu rộng bổ sung. Do đó, trọng tâm ban đầu của bất kỳ hoạt động nào liên quan đến FIDLEG phải là phân tích lỗ hổng kỹ lưỡng so với những gì đã được triển khai cho MiFID II .

Tuy nhiên, FIDLEG cũng cung cấp các cơ hội hấp dẫn để nâng cao hiệu quả hoạt động , vượt ra ngoài việc thực hiện đơn thuần các yêu cầu quy định. Những cơ hội này phải có một vị trí nổi bật khi bạn bắt tay vào hành trình FIDLEG. Hãy theo dõi để đọc về những cơ hội này trong các blog sắp tới của chúng tôi.