Ba mươi tháng sau khi Hội đồng Liên bang Thụy Sĩ thông qua công văn về FIDLEG (Finanzdienstleistungsgesetz) và FINIG (Finanzinstitutsgesetz ), vào ngày 12 tháng 6 năm 2018, Hội đồng Quốc gia đã giải quyết các điểm còn tồn đọng cuối cùng và thông qua FIDLEG &FINIG vào ngày 15 tháng 6 năm 2018. Dự thảo tham vấn cho các sắc lệnh của hai quy định dự kiến vào mùa thu năm 2018. FIDLEG &FINIG là đối tác Thụy Sĩ của Các quy định của Châu Âu về MiFID II &PRIIPs, có hiệu lực vào tháng 1 năm 2018. Cả hai bộ quy định (MiFID II / PRIIPs và FIDLEG / FINIG) đều tìm cách cải thiện việc bảo vệ khách hàng và tạo ra một sân chơi bình đẳng cho các trung gian tài chính.

Với những người chơi trong ngành dịch vụ tài chính đã thực hiện một nỗ lực lớn để triển khai MiFID II và PRIIP, giờ đây họ có thể phải đối mặt với những thách thức tương tự với FIDLEG. Bài đăng blog đầu tiên này trong loạt bài FIDLEG của chúng tôi đưa ra những điểm tương đồng với những yêu cầu thách thức nhất đã trải qua trong quá trình triển khai MiFID II.

FIDLEG và FINIG được thông qua

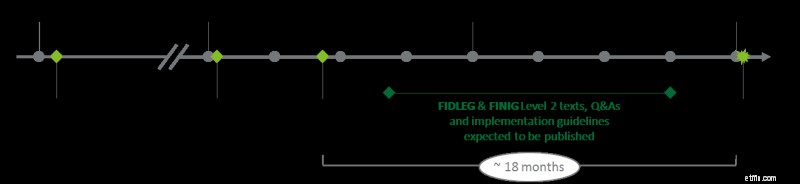

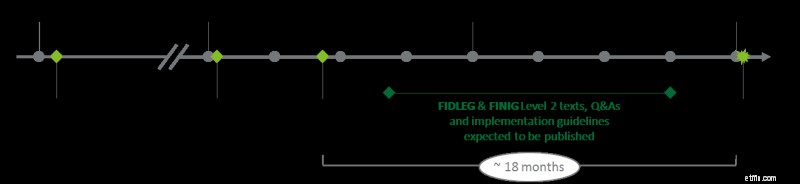

Alea iacta est - trong phiên họp vào ngày 15 tháng 6 năm 2018, Hội đồng Liên bang Thụy Sĩ đã thông qua FIDLEG và FINIG. Ngành ngân hàng Thụy Sĩ hiện có 18 tháng để thực hiện các quy định, dự kiến sẽ có hiệu lực vào đầu năm 2020.

Tiến trình triển khai FIDLEG &FINIG dự kiến

Rút kinh nghiệm triển khai MiFID II

Do tính phức tạp và tính rõ ràng tương đối thấp trong các hướng dẫn của nó, việc triển khai MiFID II được ngành dịch vụ tài chính coi là cồng kềnh, rất thường dẫn đến các giải pháp thủ công và gây ra sự thất vọng cho khách hàng, nhân viên đối mặt với khách hàng và các nhóm vận hành.

Vì phạm vi của FIDLEG tương tự như MiFID II, các bài học có thể được rút ra từ MiFID II để giúp triển khai FIDLEG và đảm bảo tuân thủ các yêu cầu mới. Dưới đây, chúng tôi so sánh sáu yếu tố của FIDLEG và MiFID II, phác thảo khả năng hiệp đồng để triển khai FIDLEG và những điểm khác biệt quan trọng cần được tính đến.

- Bảng Thông tin Cơ bản (BIB - Basisinformationsblatt) - Thoạt nhìn, các yêu cầu KID của PRIIPs có vẻ dễ thực hiện. Tuy nhiên, ma quỷ là chi tiết. Một ví dụ về thách thức lớn là sản xuất KID đặc biệt cho các sản phẩm OTC do tiềm năng tiêu chuẩn hóa thấp và yêu cầu về tính khả dụng của dữ liệu cao. Ngoài ra, trải nghiệm sau khi phát trực tiếp đã phát hiện ra các vấn đề xung quanh chất lượng dữ liệu (ví dụ:tính toán chi phí công cụ tài chính) và độ tin cậy của kho lưu trữ trong ngành, gây ra một số mặt đỏ trong quy trình bán hàng.

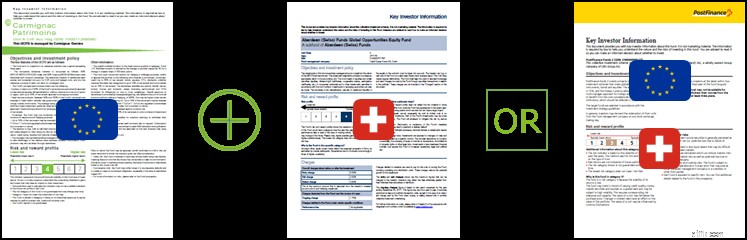

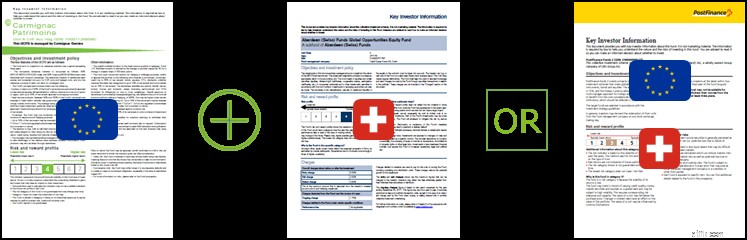

FIDLEG không có khả năng tạo ra các vấn đề tương tự . Dựa trên quy định cấp 1 đã được thông qua, có vẻ như một tờ thông tin cơ bản riêng của Thụy Sĩ sẽ không được yêu cầu , với điều kiện là có sẵn tài liệu tương đương từ một khu vực pháp lý khác. Tài liệu nước ngoài được công nhận (PRIIPs KID và UCITS KIID) dự kiến sẽ được coi là tương đương và có thể được cung cấp thay vì BIB. Tuy nhiên, phán quyết chính xác và các tài liệu trong phạm vi phải được cung cấp cùng với các sắc lệnh cho FIDLEG &FINIG (dự kiến vào mùa thu năm 2018).

Sự khác biệt chính giữa PRIIPs và FIDLEG liên quan đến thời gian cung cấp tài liệu cho khách hàng. PRIIPs KID và FIDLEG BIB là bắt buộc đối với các sản phẩm bán lẻ cụ thể , nhưng các yêu cầu để cung cấp FIDLEG BIB chủ yếu được thúc đẩy bởi kênh bán hàng . Ngoài ra, FIDLEG chỉ yêu cầu phân phối BID khi sản phẩm được đề xuất cá nhân cho khách hàng bán lẻ (nghĩa là không trong phạm vi ủy quyền tùy ý hoặc trong tình huống chỉ thực thi). Bất chấp những khác biệt này, vẫn có những cơ hội hợp lực trong việc xử lý các yêu cầu về bảng thông tin cho cả PRIIP và FIDLEG.

Bình đẳng của PRIIP-KID hay hai tài liệu?

- Phân đoạn khách hàng - Tiêu chuẩn phân loại được giới thiệu bởi MiFID II đã được làm rõ ở giai đoạn rất muộn , tạo ra các vấn đề cho các tổ chức tài chính và dẫn đến các quy trình thủ công hoặc bán thủ công rườm rà cho các cố vấn khách hàng.

FIDLEG giới thiệu một phân loại tương tự vào các khách hàng tư nhân, chuyên nghiệp và tổ chức, bao gồm các thông số chọn không tham gia (trở thành chuyên nghiệp) và chọn tham gia (được coi là bán lẻ).

Với những thông số này, các tổ chức tài chính nên xác định rõ ràng việc chọn- quy trình ra / vào sớm trong quá trình triển khai FIDLEG của họ để tránh nhầm lẫn giữa các cố vấn khách hàng và khách hàng. Các tổ chức tài chính cần quyết định liệu khách hàng có thể chọn không tham gia và chọn tham gia ở cấp danh mục đầu tư hoặc loại tài sản . Đánh giá về cấp độ nội dung làm tăng độ chính xác của các yêu cầu tiếp theo đồng thời gây ra nỗ lực triển khai và khối lượng công việc lớn hơn.

Nói chung, việc triển khai phân khúc khách hàng MiFID II có thể được tận dụng cho FIDLEG. Cần đặc biệt chú ý đến các yêu cầu xung quanh phân khúc khách hàng tổ chức , trong đó các quy tắc báo cáo và bảo vệ nhà đầu tư hơi khác nhau. Quy trình lên máy bay tự động dựa trên các quy tắc rõ ràng, theo sau là quy trình làm việc được xác định trước, cùng với đánh giá tính phù hợp và phù hợp cũng như đánh giá thị trường mục tiêu MiFID II, sẽ tạo điều kiện thuận lợi cho quy trình bán hàng bằng cách giảm thiểu sai sót và cũng sẽ hỗ trợ việc tuân thủ quy định. - Thực thi Tốt nhất - Đối với các tổ chức tài chính đã triển khai MiFID I, khái niệm Thực thi tốt nhất của người kế nhiệm không phải là một thách thức lớn. MiFID II đã đưa ra các yêu cầu mới về công bố thông tin và các loại tài sản bổ sung. Tuy nhiên, những thách thức đã xảy ra với việc thu thập dữ liệu cần thiết cho các ấn phẩm về 5 địa điểm giao dịch hàng đầu từ các hệ thống và kho lưu trữ, được chuẩn bị cho một bài tập như vậy.

Khái niệm FIDLEG Best Execution tương tự như các khái niệm đã được thiết lập trước đây nhưng có các yêu cầu tiết lộ hơi khác. Các tổ chức tài chính có thể không cần thêm nhiều nỗ lực để tuân thủ các quy tắc Thực thi tốt nhất của FIDLEG, tùy thuộc vào mức độ công việc triển khai trước đây của họ trong lĩnh vực này đối với MiFID II.

- Yêu cầu về tài liệu - Với việc MiFID II đi vào hoạt động, nghĩa vụ tài liệu đối với cố vấn khách hàng và các tổ chức tài chính nói chung tăng lên đáng kể. Hợp đồng và thông tin liên lạc phải được lập thành văn bản và giao cho khách hàng theo yêu cầu. Đặc biệt, khách hàng hiện có tùy chọn yêu cầu dữ liệu trên cơ sở đặc biệt , gây ra những thách thức nghiêm trọng trong triển khai. Dữ liệu được yêu cầu thường được lưu trữ trong các hệ thống khác nhau và không thể dễ dàng truy cập, khiến việc cung cấp dữ liệu kịp thời cho khách hàng gặp rủi ro. FIDLEG có các yêu cầu tương tự về tài liệu . Ngoài ra, luật dân sự Thụy Sĩ yêu cầu các tổ chức tài chính phải lưu giữ tất cả dữ liệu liên quan đến khách hàng trong thời gian tối thiểu 10 năm. Các tổ chức tài chính đã thực hiện các bước để suy nghĩ lại và thay đổi cách họ lưu trữ và truy xuất dữ liệu khách hàng. Trong trường hợp các tổ chức tài chính đã thực hiện các thay đổi đối với MiFID II, chỉ cần điều chỉnh nhỏ đối với việc triển khai FIDLEG. Tuy nhiên, khi hệ thống hiện tại liên quan đến quá trình nhập hoặc tương tác thủ công đáng kể, thì việc tự động hóa hầu như rất cần thiết vì toàn bộ cơ sở khách hàng sẽ bị ảnh hưởng bởi các yêu cầu về tài liệu.

- Khuyến khích và lời khuyên không độc lập - Các yêu cầu của MiFID II đối với khuyến nghị bao gồm các quy tắc về lời khuyên độc lập hoặc không độc lập và kêu gọi cải tiến chất lượng bởi các tổ chức tài chính nếu họ muốn giữ lại các khoản tiền đã nhận được. FIDLEG cũng yêu cầu tiết lộ minh bạch về những lời dụ dỗ nhưng nó không yêu cầu lời khuyên không độc lập hoặc cải tiến chất lượng . Theo FIDLEG, việc tiết lộ thông tin minh bạch và sự đồng ý của khách hàng là điều kiện tiên quyết đủ để duy trì các cáo buộc. Do đó, FIDLEG cung cấp cho các tổ chức tài chính cơ hội để đưa ra quyết định chiến lược về việc thực hiện hai quy trình hay thực thi các yêu cầu nghiêm ngặt hơn của MiFID II.

Hai quy trình có thể tốn nhiều chi phí hơn và cần thêm nỗ lực thực hiện. Tùy thuộc vào mô hình kinh doanh của tổ chức tài chính, hai quy trình cũng có thể tạo cơ hội để đảm bảo một nguồn doanh thu sinh lợi.

- Tính phù hợp và sự phù hợp - Giới thiệu Thị trường mục tiêu khái niệm theo MiFID II cùng với các nghĩa vụ về tính phù hợp và phù hợp đã mô tả một thách thức đối với một số tổ chức tài chính . FIDLEG không bao gồm các yêu cầu của Thị trường mục tiêu và thực hiện một cách tiếp cận ít phức tạp hơn để đánh giá tính phù hợp và mức độ phù hợp. Trái ngược với MiFID II, FIDLEG chỉ yêu cầu đánh giá tính phù hợp và phù hợp khi khách hàng được tư vấn, trong khi không có yêu cầu nào đối với các giao dịch chỉ thực hiện hoặc quản lý danh mục đầu tư tùy ý.

Theo FIDLEG, đánh giá tính phù hợp là bắt buộc. Tuy nhiên, đối với từng giao dịch riêng lẻ, việc đánh giá tính phù hợp có thể được đánh giá ở cấp độ danh mục đầu tư. "Báo cáo về tính phù hợp" cụ thể là không bắt buộc trong FIDLEG. Tuy nhiên, có một điểm tương đồng với các yêu cầu của MiFID II là mỗi cuộc họp khách hàng phải được ghi lại.

Trong nhiều trường hợp, những điểm tương đồng giữa MiFID II và FIDLEG tạo cơ hội sử dụng thiết lập MiFID II hiện có để chuẩn hóa và tối ưu hóa quy trình bán hàng khi giải quyết các yêu cầu của FIDLEG. Hợp lực bổ sung có thể được tạo ra bằng cách thiết lập các quy trình tự động. Nếu bạn muốn đọc thêm về FIDLEG, vui lòng xem trên trang web của chúng tôi hoặc liên hệ với các chuyên gia chủ đề của chúng tôi.