Kế hoạch hàng đầu của các thủ quỹ là gì, sau làn sóng thực thi các quy định về thanh khoản? Với việc triển khai tỷ lệ tài trợ ròng ổn định (NSFR) và quy định về rủi ro lãi suất trong sổ ngân hàng (IRRBB) gần đây ở Thụy Sĩ, thách thức ngày càng tăng đối với các chức năng quản lý tài sản và kho bạc (ALM) của các ngân hàng là việc quản lý các nguồn lực trong bảng cân đối kế toán và khả năng sinh lời của họ. Góc độ mới về vai trò của thủ quỹ được đặt ra:Tối ưu hóa.

Trong bối cảnh lãi suất thấp kéo dài, khả năng sinh lời trên sổ ngân hàng tiếp tục bị ảnh hưởng. Hoạt động kinh doanh chuyển đổi kỳ hạn, tạo ra lợi nhuận từ chênh lệch giữa lãi suất trả cho bên nợ phải trả và lãi suất nhận được từ bên cho vay, không phải là một nguồn thu tự nhiên dưới lãi suất âm. Khi lãi suất giảm xuống âm, các ngân hàng không thể chuyển chi phí cho người gửi tiền, làm giảm biên lợi nhuận vốn đã thấp. Hơn nữa, không có mốc thời gian rõ ràng cho việc kết thúc môi trường lãi suất phi bình thường này. Điều cần thiết là thủ quỹ phải có một cái nhìn toàn diện về tất cả các rủi ro ngân quỹ và cung cấp cho ngân hàng của họ các công cụ để theo dõi khả năng sinh lời đã điều chỉnh theo rủi ro của các hoạt động kinh doanh của ngân hàng.

Với sự gia tăng phức tạp trong lĩnh vực ngân quỹ, các cơ quan quản lý mong đợi một sự quản lý mạnh mẽ hơn đối với chức năng này. Ví dụ, sự phát triển của các mô hình căng thẳng đòi hỏi chuyên môn và sự phù hợp với việc kiểm soát rủi ro, bao gồm xác nhận và quản lý rủi ro của mô hình. Ngoài nhu cầu quy định, các ngân hàng cũng có giá trị để tăng cường khuôn khổ quản trị của mình để bao phủ kho quỹ một cách tổng thể. Điều này ngụ ý phá bỏ các silo, tham gia vào các chức năng tài chính và rủi ro, chẳng hạn như quản lý NII trong môi trường lãi suất phi bình thường và bao gồm các chỉ số ngân quỹ trong khuôn khổ khẩu vị rủi ro. Một khía cạnh khác là xây dựng khả năng ứng phó với các sự kiện đặc biệt, chẳng hạn như Ngân hàng Quốc gia Thụy Sĩ gỡ bỏ đồng Franc Thụy Sĩ. Việc quản lý sửa đổi cần đảm bảo đủ thách thức, giám sát và phản ứng trong tổ chức thông qua việc thiết lập một cách có hệ thống mô hình ba tuyến phòng thủ đối với chức năng ngân khố, với sự độc lập, có nguồn lực tốt và được trao quyền 2 nd và 3 rd .

Đã đến lúc thủ quỹ tập trung vào việc tối ưu hóa các nguồn tài chính và do đó nâng cao lợi nhuận của ngân hàng.

Mặc dù các ngân hàng đã tập trung vào việc phát triển các khả năng tính toán tỷ lệ bao phủ thanh khoản (LCR) và sắp tới là NSFR, thách thức vẫn còn với việc quản lý tích cực. Điều này có nghĩa là xác định đủ số lượng tài sản lưu động cần thiết để duy trì các chỉ số trong khẩu vị rủi ro đã thỏa thuận, đồng thời cân đối việc ghi nhận tiền gửi và ghi chú các đợt phát hành, để đạt được một chiến lược sinh lời.

Một trở ngại chính đối với các công ty quốc tế là sự thúc đẩy tự cung tự cấp của các cơ quan quản lý địa phương, làm phức tạp việc quản lý thanh khoản và các nguồn tài trợ giữa Tập đoàn và các công ty con. Ví dụ:thiếu khả năng chuyển nhượng của danh mục đầu tư thanh khoản giữa các khu vực pháp lý và pháp nhân, vì ở nhiều khu vực pháp lý, tính thanh khoản này bị “mắc kẹt”, các cơ quan quản lý yêu cầu rào cản các tài sản thanh khoản chất lượng cao (HQLA).

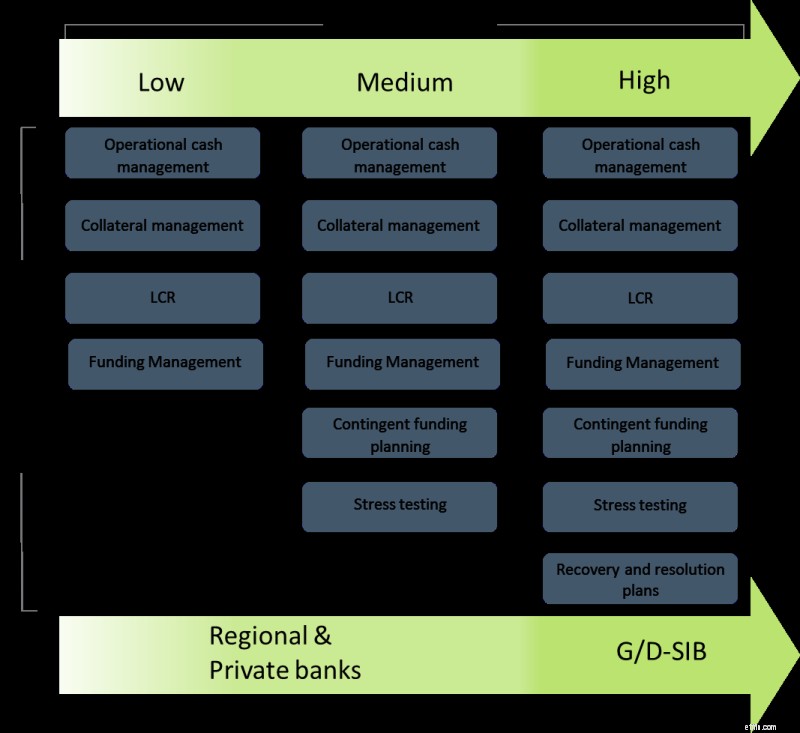

Thủ quỹ cần trở thành người thúc đẩy nỗ lực tối ưu hóa trong ngân hàng, nâng cấp sổ sách công việc của họ. Bảng dưới đây cho thấy sự gia tăng của các hoạt động ngân quỹ khi mức độ phức tạp của ngân hàng tăng lên:

Nguồn:Deloitte

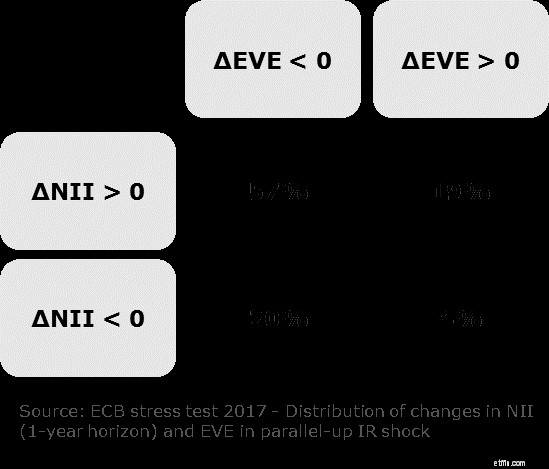

Quản lý rủi ro lãi suất đã trở thành một nhiệm vụ phức tạp hơn với môi trường lãi suất thấp kéo dài ở Thụy Sĩ. Ngoài ra, khuôn khổ pháp lý đã trở nên nghiêm ngặt hơn với các tiêu chuẩn Basel về rủi ro lãi suất trong sổ ngân hàng (BCBS 368) và việc thực hiện liên quan của FINMA. Quy định mới yêu cầu các ngân hàng phải báo cáo rủi ro lãi suất của họ, về giá trị kinh tế của vốn chủ sở hữu (EVE) và thu nhập lãi thuần (NII). Các chỉ số này cung cấp hai quan điểm bổ sung về rủi ro lãi suất và phụ thuộc vào cấu trúc bảng cân đối của ngân hàng. Biểu đồ dưới đây cho thấy một nghiên cứu điển hình do ECB thực hiện chứng minh rằng, đối với một cú sốc lãi suất tăng song song, các ngân hàng có thể quan sát thấy tất cả các kết hợp thay đổi EVE và NII, trong khi đối với 57% doanh nghiệp, NII tăng và EVE giảm được dự kiến .

Nguồn:Hình ảnh cán bộ Enlever

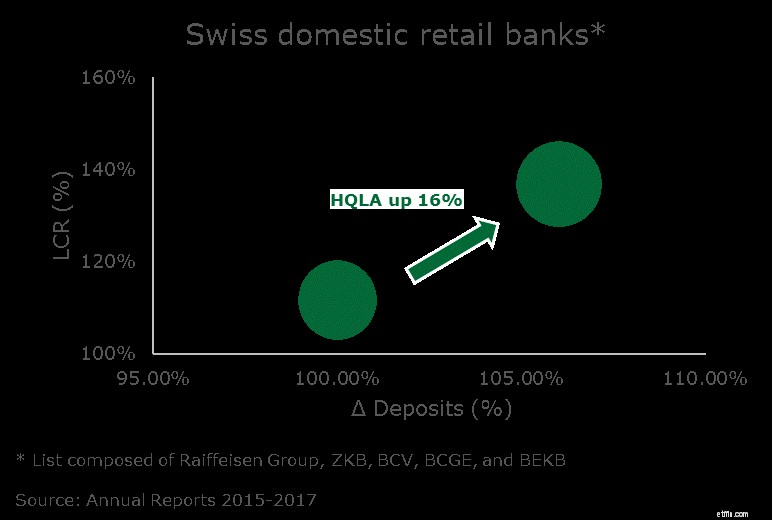

Do các quy định về thanh khoản, việc nắm giữ các khoản tiền gửi trên bảng cân đối kế toán yêu cầu các ngân hàng đầu tư vào các bộ đệm HQLA có lợi suất thấp và có khả năng bị âm.

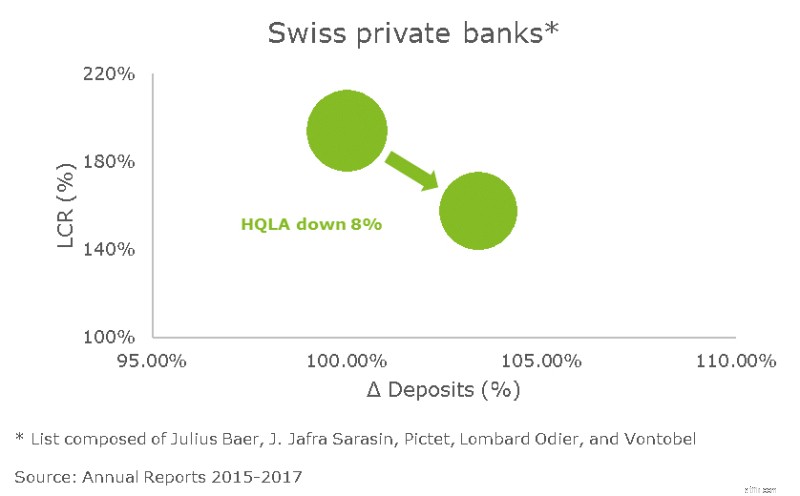

Chúng tôi nhận thấy rằng, trung bình ở Thụy Sĩ, các ngân hàng khu vực đã cải thiện LCR của họ bằng cách xây dựng bộ đệm HQLA theo thời gian, như có thể thấy trong biểu đồ bên dưới. Mặt khác, các ngân hàng tư nhân bắt đầu báo cáo số LCR rất cao và họ đã giảm tỷ lệ này theo thời gian bằng cách sử dụng các đòn bẩy khác nhau, ví dụ:quản lý HQLA đối với dòng ra ròng và tăng cho vay.

Rõ ràng rằng việc quản lý LCR có tác động đáng kể đến bảng cân đối kế toán của ngân hàng và do đó liên quan đến các hoạt động tối ưu hóa để đạt được lợi nhuận.

Thủ quỹ nên xem xét các bước và cách tiếp cận khác nhau có thể góp phần vào việc tối ưu hóa các nguồn lực trong bảng cân đối kế toán và hỗ trợ tổ chức ngân quỹ đạt hiệu quả cao hơn trong việc quản lý.

Để tối ưu hóa hiệu quả khả năng thanh khoản và các nguồn tài trợ đòi hỏi một hệ thống thông tin quản lý minh bạch và cập nhật trong các hoạt động của nhóm. MIS cung cấp một cái nhìn tổng thể về rủi ro thanh khoản, tài trợ, vốn và lãi suất ở cấp nhóm và cấp công ty con.

Quan điểm năng động này về các chỉ số nội bộ và quy định dựa trên các mục tiêu và giới hạn phản ánh mức độ ưa thích rủi ro của ngân hàng. Một cấu trúc khối dữ liệu sẽ giúp thực hiện các nghiên cứu sâu để hiểu các yếu tố thúc đẩy những thay đổi trong chỉ số và hỗ trợ nhóm ngân quỹ trong việc quản lý từng thành phần chỉ số.

Một khuôn khổ FTP hiệu quả sẽ là xương sống để tính phí doanh nghiệp tiêu thụ các nguồn lực trên bảng cân đối kế toán, với mục đích đo lường và giám sát lợi nhuận kinh tế đã điều chỉnh theo rủi ro của các hoạt động kinh doanh. Khung FTP phản ánh các ràng buộc NSFR và LCR, hoặc kết quả của các mô hình tài trợ và thanh khoản nội bộ, để xác định tính thanh khoản và phí tài trợ phù hợp cho từng hoạt động kinh doanh.

Hoạt động kinh doanh tiếp theo dựa trên các chỉ số được điều chỉnh theo rủi ro này sẽ góp phần điều khiển bảng cân đối kế toán của ngân hàng hướng tới hồ sơ mục tiêu.

Trong khi khuôn khổ FTP phân bổ chi phí thanh khoản và tài trợ, điều này ảnh hưởng đến P&L của một doanh nghiệp, thì khuôn khổ phân bổ vốn đi kèm với nó, để xác định chi phí cơ hội của việc vận hành các hoạt động kinh doanh. Điều này giúp ngân hàng định hình chiến lược của mình dựa trên quan điểm lợi nhuận kinh tế, đầu tư vào các hoạt động có lãi và giảm các doanh nghiệp có lợi nhuận kinh tế thấp hoặc âm.

Thủ quỹ nên bắt đầu ngay từ bây giờ để hướng các ngân hàng của họ hướng tới một bảng cân đối kế toán tối ưu để tác động đến lợi nhuận của ngân hàng của họ. Không có dấu hiệu nào cho thấy những thách thức phải đối mặt từ sự kết hợp giữa môi trường lãi suất thấp và khuôn khổ pháp lý sẽ sớm mờ nhạt. Chức năng ngân quỹ của các ngân hàng đóng vai trò quan trọng trong việc cải thiện tính minh bạch về rủi ro ngân quỹ, phân bổ tính thanh khoản, tài trợ và chi phí vốn để đo lường lợi nhuận kinh tế và cuối cùng là khuyến khích doanh nghiệp tạo ra giá trị cho cổ đông.