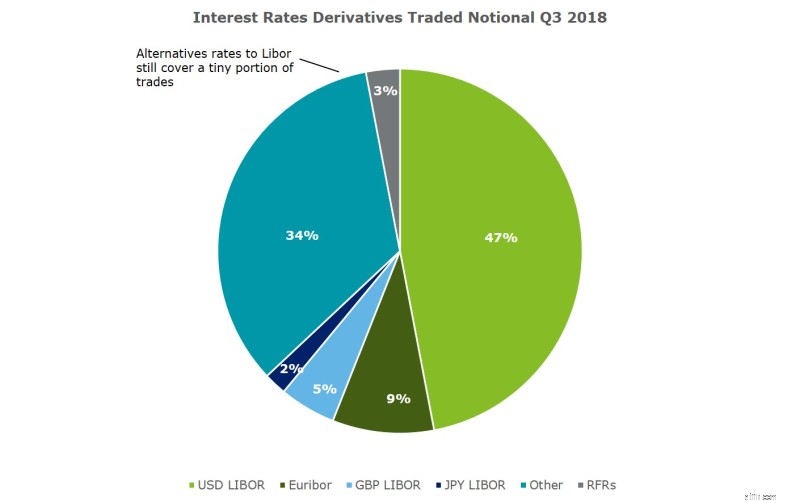

Tỷ giá đề nghị liên ngân hàng London (LIBOR) là một bộ tiêu chuẩn toàn diện được quy định và quản lý của Vương quốc Anh trên một số kỳ hạn tiêu chuẩn và các loại tiền tệ chính. Với mức độ lan tỏa của LIBOR trong hệ thống tài chính toàn cầu, bất kỳ việc ngừng sử dụng LIBOR nào cũng sẽ có những tác động sâu rộng. Năm 2018 đã chứng kiến các cơ quan quản lý gia tăng áp lực lên các công ty để chuẩn bị cho việc chuyển đổi từ LIBOR sang lãi suất mới không có rủi ro / gần như không có rủi ro (RFR). Trong khi các công cụ phái sinh lãi suất mới và thị trường tiền mặt tiếp tục tham khảo LIBOR, các cơ quan công quyền và các nhóm công tác khu vực tư nhân đã cùng nhau lựa chọn các phương án RFRs qua đêm đang được những người tham gia thị trường áp dụng. Việc áp dụng RFR cho đến nay vẫn còn ở mức thấp. [1]

Mặc dù các bên tham gia thị trường vẫn còn ba năm cho đến ngày chuyển đổi dự kiến, nhưng sự phức tạp của quá trình chuyển đổi và tính phổ biến của LIBOR trong hệ thống và quy trình của các công ty đòi hỏi các công ty phải bắt đầu thực hiện các bước cụ thể.

Blog này thảo luận về những thách thức chính mà các công ty đang phải đối mặt khi áp dụng SARON. Những thách thức tương tự áp dụng cho việc chuyển đổi sang RFR được kết hợp với các loại tiền tệ chính khác.

Tỷ giá chuẩn LIBOR là một trong những tỷ giá được sử dụng nhiều nhất trong ngành dịch vụ tài chính. Giá trị ước tính của các hợp đồng 200 nghìn tỷ USD tham chiếu USD LIBOR, với một phần lớn liên quan đến các sản phẩm phái sinh. Các hợp đồng thế chấp bán lẻ trị giá 1,2 nghìn tỷ USD bằng LIBOR USD, với 57% đáo hạn vào cuối năm 2021. Các hợp đồng chủ yếu đáo hạn sau năm 2021 nên được đánh giá để bao gồm các điều khoản dự phòng hoặc chuyển đổi sang RFR mới.

LIBOR phản ánh rủi ro tín dụng trong khi RFR không có rủi ro với mức cố định thấp hơn LIBOR. Phải thừa nhận rằng giao dịch chuyển từ LIBOR sang RFR mới có thể có giá trị thị trường khác dẫn đến “người chiến thắng” và “kẻ thua cuộc” trên thị trường. Điều này đòi hỏi những sửa đổi trong phương pháp định giá. Ngoài ra, tính thanh khoản thấp trong giai đoạn đầu là một khía cạnh khác có khả năng hạn chế việc di chuyển.

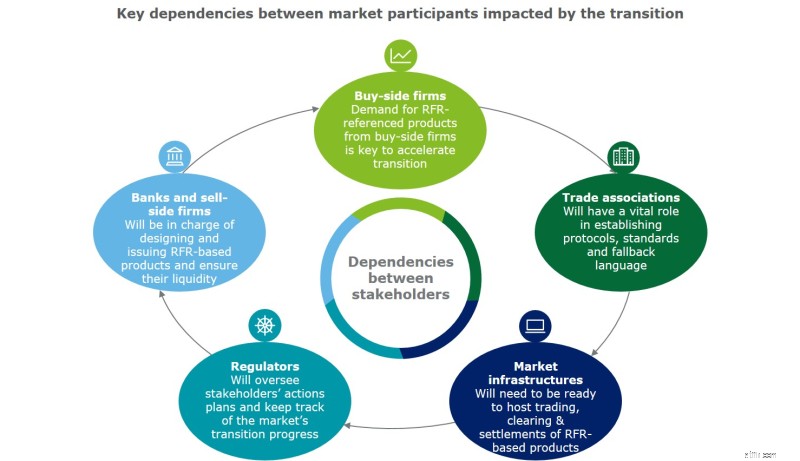

Các cơ quan quản lý kỳ vọng quá trình chuyển đổi sẽ được thúc đẩy bởi thị trường, điều này có thể dẫn đến các cách tiếp cận thị trường khác nhau. Để chuyển đổi thành công, các chủ đề sau đây cần được giải quyết (i) ngôn ngữ dự phòng, (ii) cấu trúc thuật ngữ cho sản phẩm, (iii) giải pháp cho kế toán phòng ngừa rủi ro và tự bảo hiểm. Ở quy mô lớn hơn, quá trình chuyển đổi sẽ đòi hỏi sự phối hợp tích cực giữa các công ty trong ngành, cố vấn pháp lý và kế toán.

Không có gì chắc chắn rằng LIBOR sẽ ngừng tồn tại sau năm 2021. Các công ty nên lập kế hoạch cho quá trình chuyển đổi đồng thời xem xét kịch bản LIBOR tiếp tục tồn tại dưới một số hình thức.

Mặc dù được các cơ quan quản lý tuyên bố rõ ràng và lặp đi lặp lại, quá trình chuyển đổi và thời gian không được quy định trong luật, dẫn đến việc các công ty được quản lý có quan điểm khác nhau về các hành động và thời hạn. Hơn nữa, các công ty không được kiểm soát có thể miễn cưỡng đàm phán lại các hợp đồng liên kết với LIBOR và chậm tham gia do áp lực quy định thấp. Phản hồi chậm từ các đối tác và các công ty bên bán để cung cấp các sản phẩm được tham chiếu RFR phù hợp với yêu cầu của các công ty bên mua có thể ảnh hưởng đến vị thế cạnh tranh của công ty trên thị trường.

Hàm ý

Trong trường hợp không có nhiệm vụ pháp lý hoặc quy định, các đầu mối chuyển đổi LIBOR của Thụy Sĩ có thể phải đối mặt với những thách thức để nâng cao nhận thức về tầm quan trọng cao của quá trình chuyển đổi, đặc biệt khi nhu cầu của bên mua đối với các sản phẩm RFR bị hạn chế. Có kế hoạch linh hoạt với các tình huống phát triển theo sự thay đổi của thị trường sẽ rất hữu ích. Tuy nhiên, do ngày diễn ra sự kiện cố định vẫn chưa được ấn định, nên các công ty nên tập trung vào việc đánh giá tình hình rủi ro tài chính và tác động hoạt động của họ hơn là vào các sự kiện bên ngoài.

Ngoài ra, việc tiếp cận khách hàng nên được lập kế hoạch và phối hợp một cách thận trọng để tránh các luồng giao tiếp chồng chéo, đặc biệt là trong trường hợp một bên đối tác có các đầu mối liên hệ khác nhau trong tổ chức.

Cuối cùng, ước tính khoảng 500 tỷ USD trái phiếu kế thừa cần phải là trọng tâm của các nỗ lực đàm phán lại [2] . Các cuộc đàm phán lại trái phiếu sẽ đòi hỏi nhiều yêu cầu hơn so với các công cụ phái sinh, vì chúng đòi hỏi sự đồng ý của đa số trái chủ.

Quá trình chuyển đổi sẽ liên quan đến hầu hết các bộ phận của một nhóm dịch vụ tài chính, bao gồm cả các công ty con, chi nhánh và quốc gia. Di chuyển khỏi LIBOR có thể là tối ưu cho một bộ phận của doanh nghiệp nhưng có thể tiềm ẩn những hậu quả tiêu cực đối với một bộ phận khác. Ví dụ, việc chuyển đổi sang một RFR mới có liên quan chặt chẽ đến các thay đổi về CNTT và hoạt động; do đó, nên đánh giá trước sự phụ thuộc của chương trình CNTT.

Hàm ý

Các quyết định quan trọng ảnh hưởng đến một số bộ phận của doanh nghiệp cần được xác định nhanh chóng và báo cáo thông qua một khuôn khổ quản trị mạnh mẽ trong các cuộc họp LIBOR dành riêng. Để tập trung vào một chiến lược truyền thông rõ ràng, điều quan trọng là phải có các khả năng và kênh tham gia trên các bộ phận kinh doanh.

Các lĩnh vực khác nhau của các ngân hàng Thụy Sĩ và vị thế cạnh tranh của họ trên thị trường sẽ bị ảnh hưởng bởi quá trình chuyển đổi. Một loạt các quyết định chiến lược sẽ cần được đưa ra bởi hội đồng quản trị và ủy ban điều hành của các tổ chức có trụ sở tại Thụy Sĩ trong một môi trường không chắc chắn dai dẳng.

Hàm ý

Các tổ chức có trụ sở tại Thụy Sĩ nên xây dựng các kịch bản chuyển đổi khác nhau để đánh giá sự phát triển của ngành và đánh giá tác động đến hoạt động kinh doanh của họ. Cơ sở lý luận cho các tình huống khác nhau có thể cần được cập nhật và các tác động được mô hình hóa thường xuyên.

Các công cụ báo cáo như Thông tin Quản lý (MI) và Các Chỉ số Hiệu suất Chính (KPI) có thể khó triển khai trong trường hợp chuyển đổi LIBOR. Điều này chủ yếu là do các tổ chức nhận thấy khó khăn trong việc đánh giá và định lượng mức độ phơi nhiễm liên quan đến LIBOR của mình, có thể là trong các sản phẩm hoặc tài liệu.

Hàm ý

Việc ước tính mức độ rủi ro tài chính phù hợp của các sản phẩm tham chiếu LIBOR sẽ là một quá trình lặp đi lặp lại trong đó các ngân hàng có thể bắt đầu với chế độ xem mức độ rủi ro tài chính ngay từ đầu, nhưng sẽ cần phải phát triển và tinh chỉnh nó theo thời gian. Do đó, điều quan trọng là các công ty hài lòng với tính đầy đủ và chính xác của dữ liệu đầu vào.

Quá trình chuyển đổi LIBOR là một công việc phức tạp - giống như không có chương trình chuyển đổi nào trước đây do các tổ chức tài chính thực hiện. Thành công của nó phụ thuộc vào sự hợp tác tích cực giữa các bên tham gia thị trường. Với sự phức tạp và phạm vi của các nhiệm vụ phía trước, điều quan trọng là các tổ chức có trụ sở tại Thụy Sĩ phải bắt đầu thực hiện các hành động để hiểu tác động trên các lĩnh vực khác nhau và liên lạc với những người tham gia thị trường khác.

Để biết thêm về quá trình chuyển đổi, hãy khám phá sách trắng được xuất bản gần đây của Deloitte Thiết lập công ty của bạn để chuyển đổi và khám phá thông tin chi tiết của chúng tôi về hành trình phía trước của IBOR.

[1] Nguồn:Financial Times - Những lựa chọn thay thế cho Libor đầy tai tiếng đang chậm chạp trong việc bắt kịp. Ngày 11 tháng 11 năm 2018. Đánh giá điểm chuẩn lãi suất (Quý 3 năm 2018 và 9 tháng kết thúc vào ngày 30 tháng 9 năm 2018). Tháng 11 năm 2018.

[2] Nguồn:Financial Times - Việc loại bỏ LIBOR khiến các hợp đồng trái phiếu 500 tỷ USD rơi vào tình trạng lấp lửng. Ngày 10 tháng 10 năm 2018

Tại sao năm nay lại khác:So sánh các chương trình Medicare Advantage và Medicare Part D

Quy tắc thuế đối với 10 khoản đầu tư và tài khoản hưu trí khác nhau

Bạn nên giữ tài khoản séc và tài khoản tiết kiệm của mình tại các ngân hàng khác nhau — đây là lý do tại sao

ETF Bitcoin là gì và nó khác gì so với đầu tư vào Bitcoin?

Tiền và bạn bè