Bài viết này là một phần của loạt bài về tác động của COVID-19 đối với ngành ngân hàng Thụy Sĩ. Deloitte sẽ liên tục xuất bản các quan điểm của mình về các hàm ý chính và các giải pháp tiềm năng mà các ngân hàng nên xem xét.

Những tác động tiêu cực đối với nền kinh tế Thụy Sĩ do cuộc khủng hoảng COVID-19 gây ra đang ngày càng trở nên rõ ràng và liên tục tồi tệ hơn. Dựa trên các dự báo mới nhất của SECO, GDP của Thụy Sĩ hiện tại dự kiến sẽ giảm 6,7% trong năm nay và cuộc suy thoái rất có thể sẽ kéo dài đến năm 2021.

Chính phủ đã thực hiện các biện pháp tích cực ủng hộ mạnh mẽ để hỗ trợ có chọn lọc nền kinh tế đang bị ảnh hưởng. Các khoản này bao gồm việc cung cấp các khoản vay thanh khoản tạm thời cho các doanh nghiệp vừa và nhỏ với tổng trị giá 40 tỷ CHF (tương đương hơn 5% GDP Thụy Sĩ) và các khoản miễn FINMA tạm thời cho các ngân hàng.

Tuy nhiên, từ phân tích của chúng tôi về các kịch bản COVID-19 có liên quan, chúng tôi vẫn thấy rủi ro đáng kể đối với các ngân hàng Thụy Sĩ trong tình hình hiện tại với những tác động nghiêm trọng tiềm tàng trong ngắn hạn và trung hạn lên P&L, bảng cân đối kế toán và vị thế vốn của họ. Giả sử suy thoái kinh tế diễn ra theo “Kịch bản L”, chúng tôi đã mô phỏng rằng tỷ lệ vỡ nợ trung bình của doanh nghiệp có thể tăng lên hơn 3% (tức là cao hơn năm lần so với mức trung bình lịch sử). Ngoài ra, từ công việc của chúng tôi với tư cách là kiểm toán viên và cố vấn cho các ngân hàng Thụy Sĩ, chúng tôi đã thấy tác động tài chính đến với sự gia tăng tỷ lệ xóa nợ tín dụng. Do đó, tình hình hiện tại đòi hỏi các giám đốc điều hành ngân hàng phải phản hồi ngay lập tức:

Về vấn đề này, Deloitte (i) đã phát triển một cái nhìn chi tiết về các kịch bản liên quan cho cuộc khủng hoảng hiện tại, (ii) có sẵn một bộ công cụ đã được chứng minh để hỗ trợ quản lý tình hình và (iii) có thể xác định các kế hoạch hành động để giảm thiểu những rủi ro và giúp các ngân hàng Thụy Sĩ vượt qua cuộc khủng hoảng này thành công.

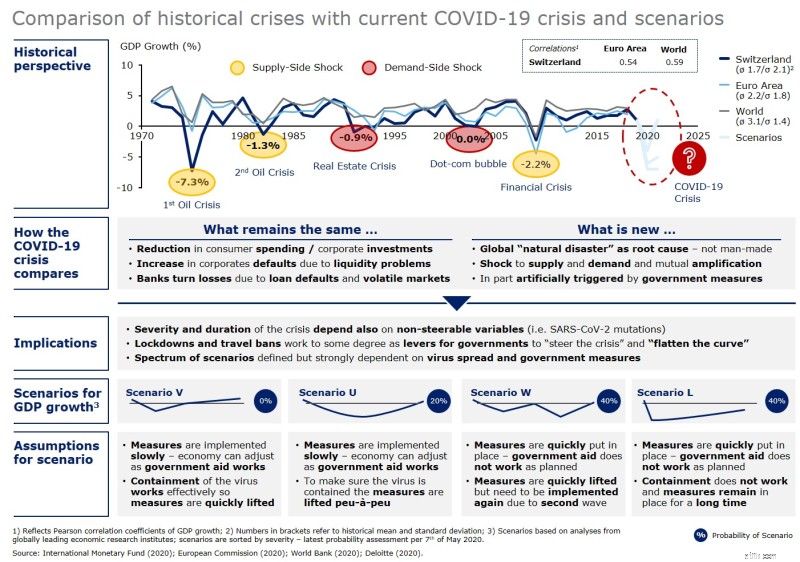

So với các cuộc khủng hoảng khác trong quá khứ, cuộc khủng hoảng COVID-19 hiện tại là duy nhất do nó gây ra cú sốc đồng thời đối với cung và cầu của nền kinh tế như nhau. Do đó, mức độ nghiêm trọng dự kiến của cuộc khủng hoảng trong khi đó được so sánh với những gì nền kinh tế Thụy Sĩ đã trải qua trong cuộc khủng hoảng dầu mỏ đầu tiên vào giữa những năm 1970.

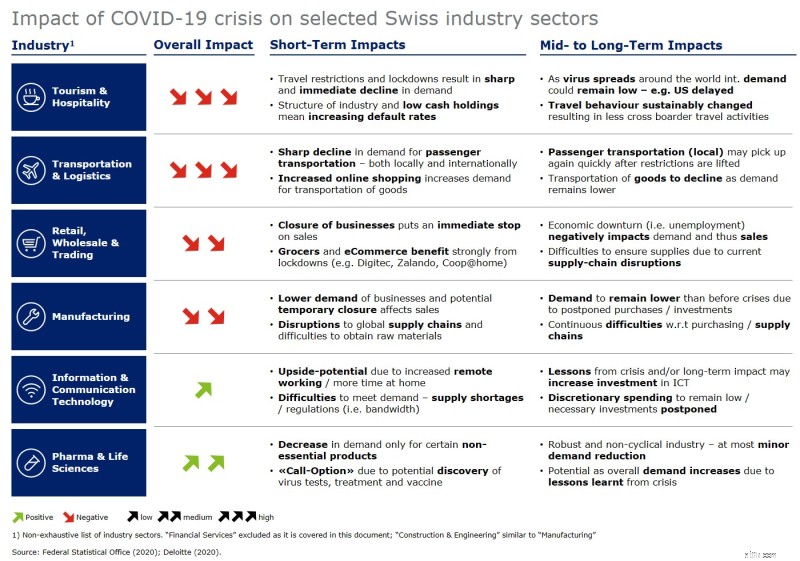

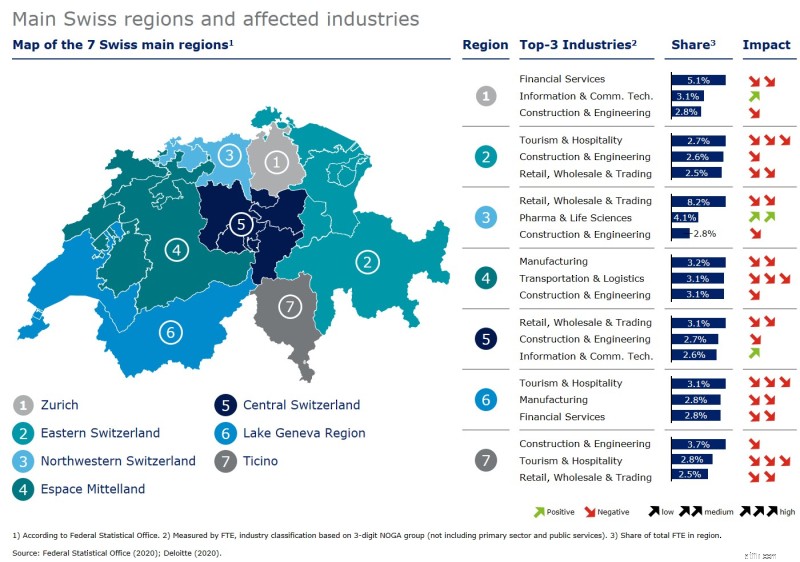

Đối với các ngân hàng, điều quan trọng trong bước đầu tiên là định hướng các quan điểm về kịch bản chiến lược của họ về việc cuộc khủng hoảng có thể xảy ra như thế nào trong tương lai ngắn hạn và trung hạn. Ở đây, điều quan trọng chính là không giới hạn phân tích ở cấp quốc gia, tức là cấp Thụy Sĩ, mà còn xem xét cả ngành và lĩnh vực- cũng như các cấp khu vực lớn hơn. Ví dụ, trong khi lĩnh vực dược phẩm ở khu vực Basel thậm chí có thể thu được lợi nhuận từ việc phát triển các xét nghiệm kháng thể hoặc vắc xin chống lại SARS-CoV-2, lĩnh vực du lịch ở các vùng Grisons và Valais sẽ phải đối phó với việc giảm đáng kể lượng đặt phòng.

Trong bước thứ hai, các ngân hàng cần chuyển quan điểm kịch bản chiến lược của họ thành một phép đo hữu hình về tác động có thể xảy ra đối với P&L, bảng cân đối kế toán và vị thế vốn của họ. Điều này có thể được thực hiện chẳng hạn bằng cách phân tích sổ sách cho vay toàn diện với trọng tâm là xác định mức độ chênh lệch trên bảng cân đối kế toán của chúng đối với (i) tên riêng lẻ, (ii) ngành / lĩnh vực và (iii) khu vực.

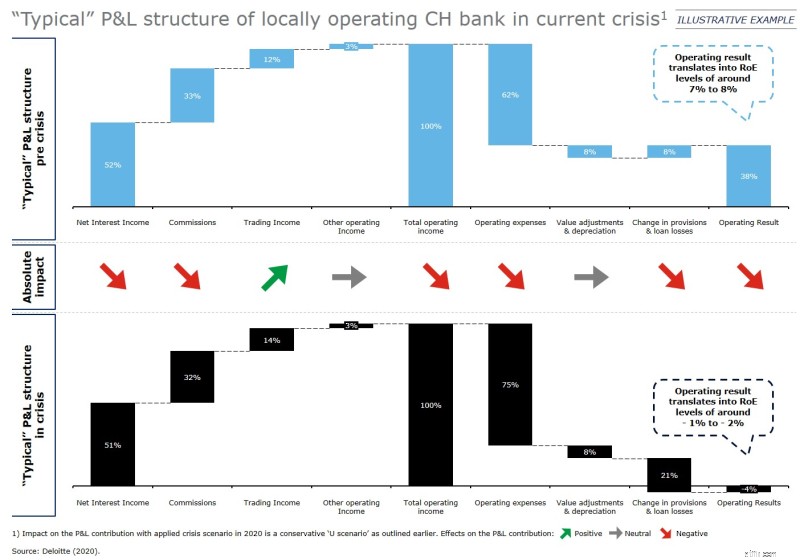

Phân tích của chúng tôi cho thấy rằng theo các dự báo kinh tế vĩ mô phổ biến hiện nay cho năm 2020 và 2021, kết quả hoạt động tích cực của các ngân hàng Thụy Sĩ hoạt động trong nước đang gặp rủi ro và có thể chuyển sang tiêu cực, chủ yếu do thu nhập lãi giảm và tăng dự phòng và các khoản lỗ cho vay.

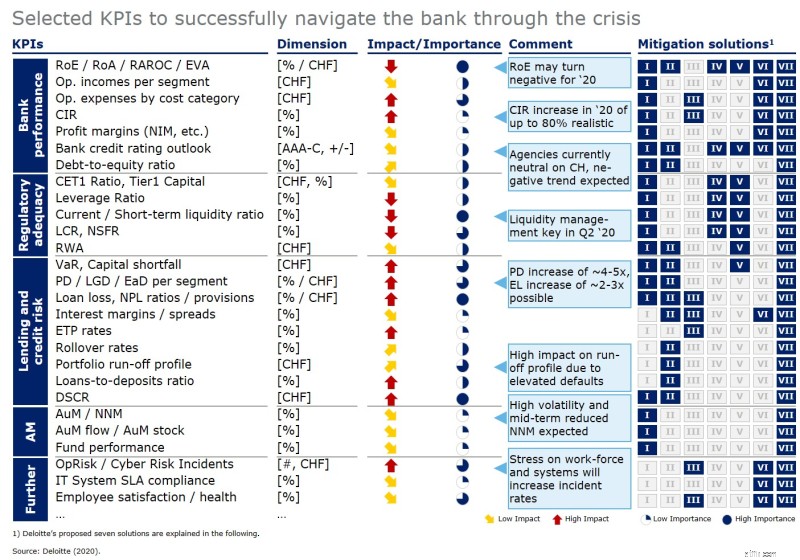

Bước cuối cùng, các ngân hàng có thể xác định một bộ KPI cốt lõi để thiết lập mục tiêu, giám sát và quản lý tích cực nhằm điều hướng thành công vượt qua khủng hoảng và đảm bảo kết quả hoạt động tích cực liên tục. Theo quan điểm của chúng tôi, các KPI cốt lõi này sẽ tập trung vào các ngân hàng:

Để quản lý thành công bộ KPI này, chúng tôi đã xác định bảy giải pháp giảm thiểu mà chúng tôi cho là phù hợp nhất để giúp các ngân hàng vượt qua cuộc khủng hoảng hiện tại.

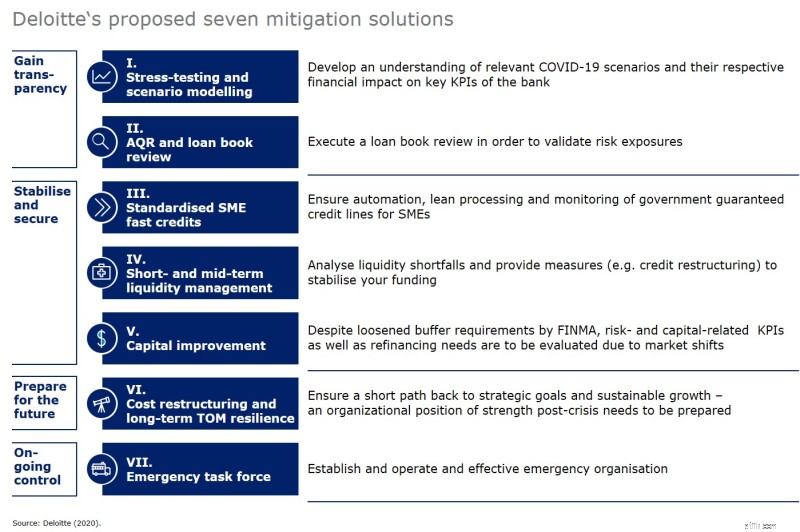

Như trên, chúng tôi đề nghị các ngân hàng trước hết nên có được sự minh bạch đầy đủ về quan điểm kịch bản của họ và thực hiện rà soát toàn diện sổ cho vay để có được những hiểu biết liên quan về các tác động tiềm tàng đối với bảng cân đối kế toán của họ. Hơn nữa, các giải pháp giảm thiểu sẽ tập trung vào việc ổn định và đảm bảo lợi nhuận, vốn và vị thế thanh khoản của các ngân hàng. Trong bước cuối cùng, các giải pháp giảm thiểu sẽ chuẩn bị cho các ngân hàng đối phó với thế giới sau khủng hoảng. Một lực lượng đặc nhiệm khẩn cấp trong các ngân hàng có thể được thành lập, đóng vai trò là cơ quan có liên quan để điều phối và chỉ đạo các giải pháp giảm thiểu tổng thể đã xác định trước đó.

Tại Deloitte, chúng tôi tin rằng mặc dù chính phủ Thụy Sĩ đã hành động để giảm bớt các hạn chế về khóa tài khoản, nhưng đỉnh điểm của suy thoái kinh tế vẫn sẽ đến. Các biện pháp chủ động hiệu quả được thực hiện - đặc biệt là việc cấp các khoản vay thanh khoản tạm thời cho các doanh nghiệp vừa và nhỏ với tổng trị giá 40 tỷ CHF - đã ngăn chặn thành công sự sụp đổ ngay lập tức của nền kinh tế Thụy Sĩ. Tuy nhiên, chúng tôi kỳ vọng hoạt động kinh tế sẽ tiếp tục duy trì ở mức thấp trong những tháng tới và tỷ lệ vỡ nợ của doanh nghiệp (đặc biệt là trong khu vực DNVVN) sẽ bắt đầu tăng trong Quý 3 và Quý 4 năm 2020 tương ứng. Do đó, đã đến lúc các ngân hàng phải chuẩn bị và (i) đạt được sự minh bạch về các kịch bản có thể xảy ra (ii) xác định các tác động tương ứng của họ đối với tình hình tài chính của họ và (iii) xác định các giải pháp giảm thiểu tích cực để điều hướng thành công thông qua khủng hoảng trong những tháng tới.

Chúng tôi hy vọng tài liệu ngắn này sẽ giúp bạn thực hiện các bước thích hợp để phát triển một mô thức hoạt động phù hợp cho ngân hàng của bạn. Nếu bạn có bất kỳ câu hỏi nào, tất nhiên chúng tôi sẽ rất sẵn lòng chia sẻ thêm kinh nghiệm và hiểu biết của chúng tôi với bạn.