Bài viết này là bài đầu tiên trong loạt bài về cách các ngân hàng Thụy Sĩ có thể chuyển đổi mô hình hoạt động của họ theo hướng bình thường mới. Nhóm Chuyển đổi Dịch vụ Tài chính của Deloitte sẽ liên tục xuất bản các quan điểm của mình về các hàm ý chính, thông lệ quốc tế tốt nhất và các giải pháp tiềm năng mà các ngân hàng có thể thực hiện.

Đại dịch toàn cầu và cuộc khủng hoảng kinh tế liên quan đã ảnh hưởng sâu sắc đến các ngân hàng Thụy Sĩ. Tác động tài chính trực tiếp có khả năng xảy ra dưới dạng tổn thất cho vay, như chúng tôi đã chỉ ra trong một bài báo trước. Tuy nhiên, cuộc khủng hoảng cũng đã bộc lộ những điểm yếu trong mô hình hoạt động của các ngân hàng, điều này sẽ ảnh hưởng đến lợi thế cạnh tranh và các thông số tài chính, rủi ro và vốn chính của họ trừ khi có hành động phù hợp và kịp thời. Những điểm yếu bao gồm trong số những điểm khác:

Những điểm yếu này không cụ thể với tình hình hiện tại; đúng hơn là chúng đã nổi lên trong thập kỷ qua. Cuộc khủng hoảng hiện tại đã làm đơn giản hóa các xu hướng hiện có và làm cho những điểm yếu trong mô hình hoạt động của các ngân hàng trở nên rõ ràng hơn.

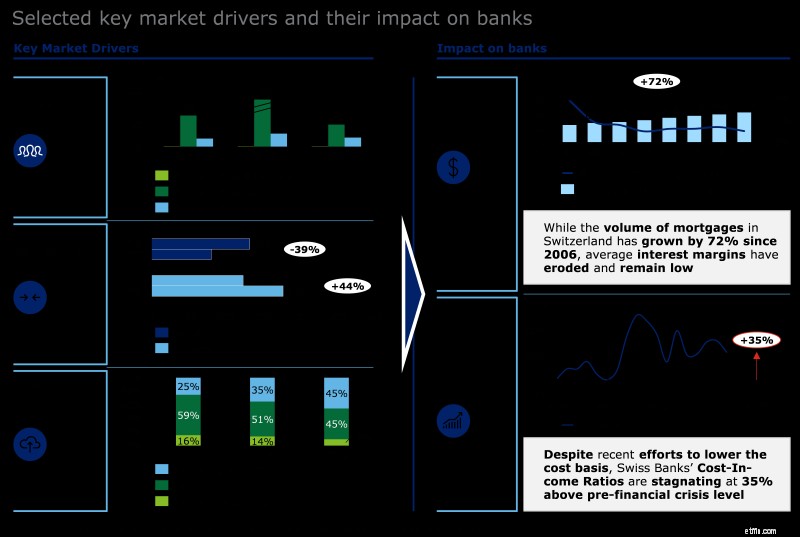

Bối cảnh cạnh tranh mà các ngân hàng tự nhận thấy ngày nay đã được định hình bởi sự thay đổi trong hành vi của khách hàng, những thay đổi trong cạnh tranh và các cơ hội công nghệ mới (xem Hình 1). Các nhà cung cấp mới và sáng tạo với các sản phẩm đơn giản hóa và lợi thế cạnh tranh từ góc độ quản lý đã giành được thị phần đáng kể trên thị trường trong một số lĩnh vực. Khách hàng ngày càng cởi mở hơn với việc thử nghiệm các dịch vụ mới và khi làm như vậy, kỳ vọng tổng thể của họ về mức độ tự động hóa quy trình và số hóa ngày càng tăng. Mặc dù hầu hết những người chơi mới hiện đang hoạt động trong các ngách thị trường và cung cấp các dịch vụ độc lập cụ thể (nền tảng cho vay, thẻ tín dụng miễn phí, tài khoản tiết kiệm trực tuyến, giải pháp trụ cột di động 3a, giao dịch di động) thì điều này có thể sẽ thay đổi trong tương lai gần. Khi họ đạt được sức hút, những kẻ thách thức kỹ thuật số sẽ nhắm đến việc làm rỗng các mối quan hệ khách hàng lâu đời mà các ngân hàng truyền thống hiện đang có.

Tác động của bối cảnh cạnh tranh mới đã được phản ánh trong hoạt động tài chính của các ngân hàng. Ví dụ trong kinh doanh thế chấp, theo truyền thống là nguồn thu nhập chính của các ngân hàng bán lẻ Thụy Sĩ, chúng tôi ước tính tỷ suất lợi nhuận đã giảm khoảng 30% trong thập kỷ qua, trong khi khối lượng thị trường tăng 72% so với cùng kỳ. So với mức trước khủng hoảng tài chính, các ngân hàng hiện có tỷ lệ chi phí trên thu nhập cao hơn 35%, mặc dù đã nỗ lực tăng hiệu quả. 'Cái bẫy tăng trưởng' gây áp lực lên cả lợi nhuận trên và dưới của họ đã ảnh hưởng đến khả năng tạo ra giá trị gia tăng của các ngân hàng.

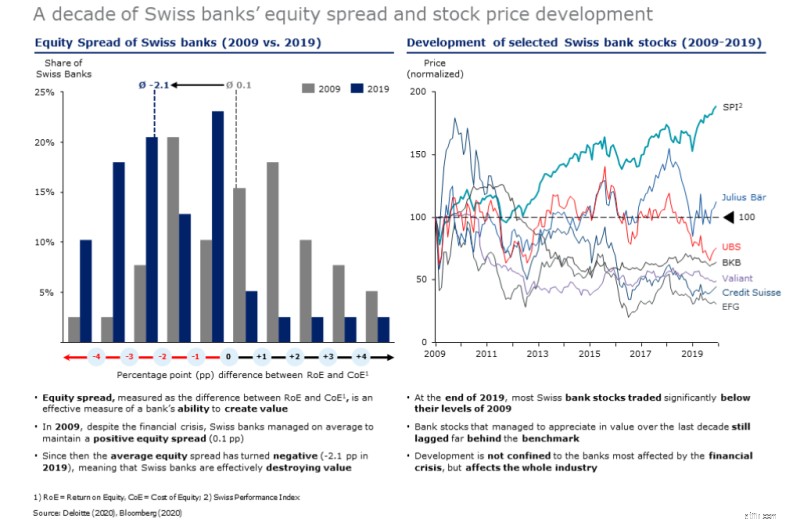

Phân tích của chúng tôi trong hơn một thập kỷ cho thấy khả năng kiếm được chi phí vốn chủ sở hữu của các ngân hàng Thụy Sĩ đã giảm đi đáng kể (xem Hình 2). Trong khi chênh lệch vốn chủ sở hữu trung bình (chênh lệch giữa lợi nhuận trên vốn chủ sở hữu và chi phí vốn chủ sở hữu) là dương nhẹ (0,1 điểm phần trăm) trong năm 2009, thì nó là âm (khoảng -2,1 điểm phần trăm) trong năm 2019. Điều này đặc biệt đáng chú ý vì các ngân hàng trong năm 2009 vẫn phục hồi sau cuộc khủng hoảng tài chính toàn cầu. Không có khả năng tạo ra giá trị gia tăng cũng được phản ánh trong giá cổ phiếu:các ngân hàng Thụy Sĩ được báo giá hầu hết hoạt động kém hơn mười năm trước và hoạt động kém hơn đáng kể so với thị trường.

Chuyển đổi mô hình hoạt động:điều cần thiết chiến lược để quay trở lại việc tạo ra giá trị bền vững

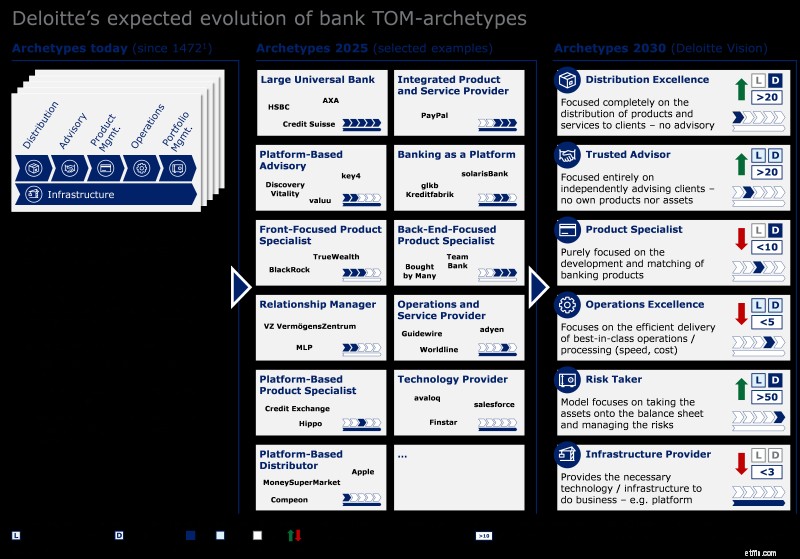

Chúng tôi tin rằng xu hướng thị trường sẽ thay đổi cấu hình chuỗi giá trị hiện tại của các ngân hàng. Không giống như các ngành khác, ngân hàng cho đến nay vẫn bảo tồn một chuỗi giá trị tích hợp truyền thống. Cả rào cản về quy định và công nghệ đã giúp duy trì điều này. Tuy nhiên, đối với hầu hết các ngân hàng, cấu hình chuỗi giá trị này sẽ không còn bền vững trong tương lai.

Khi các công nghệ mới xuất hiện và áp lực lên các cơ quan quản lý gia tăng để giảm bớt các rào cản gia nhập, thì sẽ có khả năng tách chuỗi giá trị ra và làm như vậy sẽ cải thiện trải nghiệm của khách hàng. Một khi sự khác biệt này xảy ra, sẽ có ý nghĩa từ một doanh nghiệp và một góc độ kinh tế đối với các ngân hàng khi tập trung vào một số bộ phận nhất định của chuỗi giá trị. Chúng tôi đã thấy các ví dụ trên thị trường; cả ở Thụy Sĩ và nước ngoài (xem Hình 3).

Khi các ngân hàng chuyên môn hóa và tận dụng năng lực cốt lõi của mình, họ có thể tạo ra lợi thế cạnh tranh, tăng cường áp lực lên các bên tham gia có chuỗi giá trị tích hợp, điều này sẽ ngày càng khó khăn để duy trì hoạt động kinh doanh cho chiến lược này. Chỉ một số ít ngân hàng lớn có thể thành công trong việc duy trì một chuỗi giá trị tích hợp truyền thống, đặc biệt là trong lĩnh vực ngân hàng bán lẻ, nơi hầu hết các sản phẩm là hàng hóa. Đối với các ngân hàng khác, chuyên môn hóa ở các khâu được chọn trong các bước của chuỗi giá trị có thể là giải pháp được săn lùng. Đã có những ví dụ về các sáng kiến của các ngân hàng truyền thống nhằm đa dạng hóa bằng cách áp dụng các mô hình kinh doanh kỹ thuật số (ví dụ:Ngân hàng Hypothekarbank Lenzburg với NEON, BLKB với ngân hàng kỹ thuật số Thụy Sĩ mới, Ngân hàng WIR với VIAC) và đây có thể là một dấu hiệu của sự chuyển đổi. Tuy nhiên, hiện tại những sáng kiến như vậy là mở rộng các dịch vụ hơn là chuyên môn hóa, vì sẽ mất nhiều thời gian cho đến khi các kênh truyền thống có thể được giảm bớt. Mặc dù chúng tôi tin rằng các ngân hàng có thể tập trung vào nhiều bước trong chuỗi giá trị trong vòng 5 năm tới hoặc lâu hơn, nhưng về lâu dài, chỉ những 'người chơi thuần túy' mới có thể thành công - bởi vì công nghệ cuối cùng sẽ cho phép chuyên môn hóa và tại thời điểm này sự phân chia chuỗi giá trị sẽ trở thành hiện thực. Xu hướng này đã xuất hiện trong các ngành khác có chuỗi giá trị ít phức tạp hơn (ví dụ:ngành du lịch, sản xuất ô tô). Đã đến lúc chín muồi trong lĩnh vực ngân hàng:kỹ thuật số hóa đã tiến một bước dài trong vài năm qua, cho phép phân tách và mô đun hóa chuỗi giá trị. Thị trường sẽ không đủ lớn để mọi người chơi có thể độc lập cung cấp mọi dịch vụ (kỹ thuật số); và các ngân hàng phải cân nhắc kỹ lưỡng các lựa chọn của mình và chọn ngay mô hình hoạt động mục tiêu cho tương lai.

(Lưu ý:Ví dụ là Deloitte bên ngoài xem)

Lấy các ngân hàng bán lẻ truyền thống như ngân hàng quốc doanh làm ví dụ, khả năng tạo ra sự kết nối cảm xúc với khách hàng ngày càng trở thành điểm khác biệt chính của họ trong mắt khách hàng bán lẻ. Tập trung vào Phân phối xuất sắc và Cố vấn đáng tin cậy Do đó, đảm bảo vai trò trung tâm trong mối quan hệ khách hàng là một chiến lược hàng đầu. Nó không phải là bán sản phẩm mà nhiều hơn là giành được sự tin tưởng của khách hàng để trở thành cố vấn được lựa chọn để giải quyết các vấn đề tài chính quan trọng. Hình 4 cho thấy các yếu tố mà một ngân hàng bán lẻ cần thiết lập để đảm bảo vị trí trung tâm này. Mặc dù cung cấp lời khuyên là quan trọng, nhưng nó cần được bổ sung bằng những trải nghiệm hấp dẫn được cá nhân hóa bằng kỹ thuật số.

Cũng có những ví dụ mà các ngân hàng truyền thống đã tập trung thành công vào các bước trong chuỗi giá trị mà ít khách hàng phải đối mặt hơn (ví dụ:GLKB Kreditfabrik). Điều này cho thấy nhiều nguyên mẫu mô hình hoạt động có thể thành công nếu được thực hiện đúng.

Tương lai cần phải bắt đầu ngay bây giờ, với một con đường được thiết kế rõ ràng đến mục tiêu

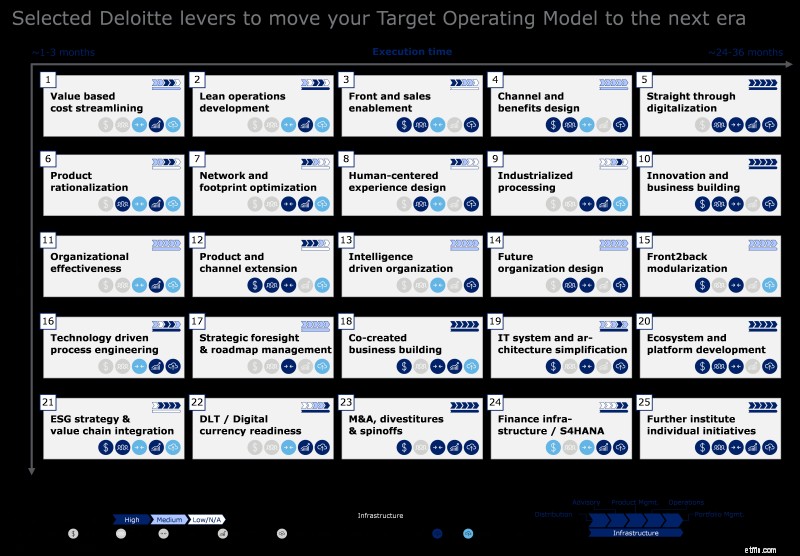

Việc chuyển đổi sang một mô hình hoạt động mục tiêu mong muốn không diễn ra trong một sớm một chiều. Đó là một quá trình cần cách tiếp cận từng bước và sự cân bằng được xây dựng cẩn thận giữa những thay đổi gia tăng nhỏ và những biến đổi căn bản lớn. Một ngân hàng cần phải tối ưu hóa hoạt động kinh doanh hiện tại của mình đồng thời tạo ra các nền tảng để thay đổi căn bản hơn, lựa chọn các đòn bẩy phù hợp và kéo chúng vào đúng thời điểm. Ví dụ:việc chuyển sang mô hình hoạt động tư vấn có thể yêu cầu hỗ trợ bán hàng cũng như phát triển hệ sinh thái và nền tảng.

Chúng tôi đã xác định lựa chọn các đòn bẩy quan trọng nhất để hướng tới mô hình hoạt động mục tiêu đã chọn, được sắp xếp theo độ phức tạp và thời gian thực hiện (xem Hình 5). Trong suốt loạt bài viết này, chúng tôi sẽ xem xét chi tiết các ví dụ thành công về cách các đòn bẩy này có thể được áp dụng trong thực tế và chứng minh cách chuyển đổi sang trạng thái bình thường mới có thể được hoàn thành. Để bắt đầu hành trình, các giám đốc điều hành ngân hàng cần tự hỏi mình sáu câu hỏi cơ bản:

Địa chỉ liên hệ chính