Cổ phiếu, trái phiếu và tiền tệ là hàng hóa của thế giới tài chính.

Bạn có thể không nghĩ tiền tệ, chỉ số chứng khoán và lãi suất là hàng hóa, nhưng chúng là hàng hóa. Tiền là nguyên liệu thô của thương mại trong nước và quốc tế cũng giống như lúa mì là nguyên liệu của bánh mì.

Nội dung 1 Dự kiến những điều bất ngờ 2 Giữ cho thị trường thanh khoản 3 Có gì để cung cấp? 4 Hợp đồng tương lai an ninh 5 Không kê đơnCũng như nông dân, công ty khai thác và nhà sản xuất đồ trang sức có thể bị ảnh hưởng đáng kể bởi những thay đổi về giá ngô, đồng và vàng, vì vậy những thay đổi về giá trị tiền tệ, hướng đi của thị trường chứng khoán hoặc lãi suất có thể có tác động to lớn đến các nhà đầu tư.

Giống như các hàng hóa khác, hợp đồng tương lai tài chính giao dịch trên các sàn giao dịch cụ thể, nơi chúng thường nằm trong số các sản phẩm được giao dịch tích cực nhất.

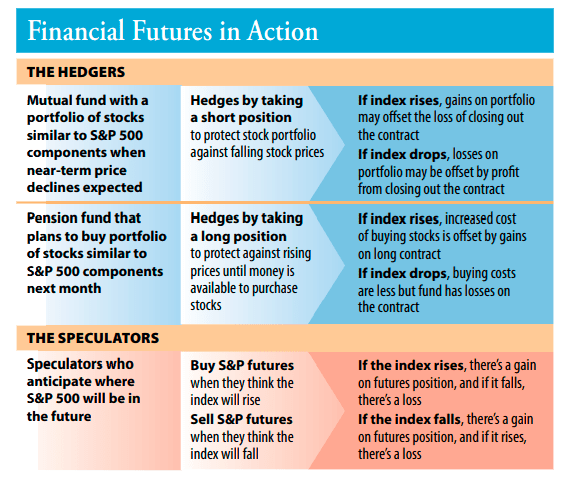

Có hedgers trên thị trường kỳ hạn tài chính cũng như các thị trường kỳ hạn khác. Các nhà quản lý quỹ hưu trí và quỹ tương hỗ, các công ty chứng khoán và các công ty quốc tế, có thể kể đến một số công ty quốc tế, dựa vào hàng hóa tài chính để điều hành công việc kinh doanh của họ hoặc đáp ứng các nghĩa vụ của họ đối với khách hàng. Vì vậy, họ sử dụng hợp đồng tương lai tài chính để bảo vệ mình trước những tổn thất bất ngờ hoặc để giảm chi phí mua hàng. Ví dụ:một công ty Hoa Kỳ bán sản phẩm của mình ở Anh và được thanh toán bằng bảng Anh phải chuyển đổi bảng Anh sang đô la trước khi ghi khoản thanh toán trên sổ sách của mình. Nếu giá của sản phẩm được cố định và giá trị của đồng bảng Anh giảm so với đồng đô la, thì trên thực tế, công ty Hoa Kỳ sẽ trả ít hơn cho sản phẩm của mình, vì đồng bảng Anh sẽ chuyển đổi thành ít đô la hơn.

Để phòng ngừa khả năng này, công ty có thể bán hợp đồng tương lai bảng Anh. Nếu giá trị giảm xuống, công ty có thể sử dụng lợi nhuận từ giao dịch kỳ hạn để bù đắp khoản lỗ khi thanh toán hóa đơn.

Như trong các thị trường kỳ hạn khác, các nhà đầu cơ giữ cho thị trường hoạt động bằng cách giao dịch liên tục. Các nhà đầu cơ mua hoặc bán hợp đồng tương lai tùy thuộc vào việc họ nghĩ thị trường đang diễn biến theo cách nào. Chính trị thế giới, mô hình giao dịch và nền kinh tế là những yếu tố không thể đoán trước trong các thị trường này. Tin đồn cũng đóng một vai trò quan trọng.

Các nhà đầu cơ tài chính không quan tâm đến việc giao 100.000 đô la trái phiếu kho bạc hơn các nhà đầu cơ ngũ cốc có 5.000 giạ lúa mì. Điều họ quan tâm là kiếm tiền. Vì vậy, vào thời điểm có vẻ là tốt, họ thanh lý hợp đồng mà họ sở hữu và thu lợi nhuận. Hoặc họ có thể hành động để cắt lỗ.

Sự khác biệt chính giữa hợp đồng tương lai tài chính và các hợp đồng tương lai khác là hầu hết các sản phẩm tài chính là vô hình, không có sự tồn tại vật chất hoặc trách nhiệm. Điều này có nghĩa là không có gì để giao nếu hợp đồng không được bù đắp. Trong trường hợp hiếm hoi xảy ra, các hợp đồng được thanh toán bằng tiền mặt.

Thay vì đô la cho mỗi gallon dầu nóng hoặc xu cho mỗi giạ ngô, giá trị của hợp đồng chỉ mục được tính bằng cách nhân một lượng đô la cố định với giá trị hiện tại của chỉ số.

Ví dụ:hợp đồng trên E-mini Standard &Poor's MidCap 400 được xác định bằng cách nhân 100 đô la với chỉ số và trên Chỉ số trung bình công nghiệp Dow Jones (DJIA) bằng cách nhân 10 đô la nhân với chỉ số. Vì vậy, nếu S&P MidCap 400 là 1.360 đô la khi hết hạn, một hợp đồng tương lai trên chỉ số sẽ trị giá 136.000 đô la. Tương tự, nếu DJIA ở mức 17.300, một hợp đồng trên đó sẽ trị giá 173.000 đô la.

Hợp đồng tương lai lãi suất cũng được thanh toán bằng tiền mặt. Giá trị của nó được tính bằng một lượng đô la nhân với điểm 100% để tương ứng với cách định giá trái phiếu. Ví dụ:để tìm giá trị của trái phiếu kho bạc 5 năm, bạn nhân 100.000 đô la với giá đóng cửa. Nếu ghi chú đóng cửa ở mức 1,45, giá trị sẽ là 145.000 đô la.

Vòng phản hồi giá

Niềm tin của nhà đầu tư là một trong những yếu tố ảnh hưởng đến giá của các công cụ tài chính. Vì vậy, các nhà giao dịch mua và bán các sản phẩm này theo dõi giá tương lai - được coi là biểu hiện của tâm lý nhà đầu tư - để biết manh mối về nơi giá thực tế sẽ di chuyển. Đổi lại, các nhà giao dịch kỳ hạn theo dõi giá thực tế để tìm manh mối về giá kỳ hạn. Một ví dụ điển hình là giá trước khi mở cửa của DJIA như một công cụ dự đoán về cách cổ phiếu sẽ di chuyển khi thị trường mở cửa.

Bạn có thể mua hoặc bán các hợp đồng trên các hợp đồng tương lai cổ phiếu đơn lẻ (SSF) và các chỉ số bảo mật thu hẹp. Giống như các hợp đồng tương lai khác, các sản phẩm có đòn bẩy tài chính cao này có thể mang lại lợi nhuận cao nhưng khiến bạn có nguy cơ thua lỗ lớn nếu kỳ vọng của bạn là sai.

Một hợp đồng cổ phiếu thường đại diện cho 100 cổ phiếu, mà bạn phải giao khi hết hạn nếu bạn bán khống hợp đồng hoặc mua nếu bạn mua dài hạn trừ khi bạn vô hiệu hóa nghĩa vụ này bằng một khoản bù trừ buôn bán. Tuy nhiên, việc bù trừ có thể tốn kém hoặc khó thực hiện khi sắp hết hạn.

Bạn không muốn nhầm lẫn hợp đồng tương lai cổ phiếu với quyền chọn cổ phiếu, mặc dù chúng có vẻ giống nhau. Một điểm khác biệt chính là mặc dù số tiền cao nhất bạn có thể mất với tư cách là người mua quyền chọn là khoản phí bảo hiểm bạn đã trả, với một cổ phiếu duy nhất trong tương lai, khoản lỗ của bạn có thể là vô hạn.

Bộ tứ phù thủy

Mỗi quý một lần - vào tuần thứ ba của tháng 3, tháng 6, tháng 9 và tháng 12 - quyền chọn cổ phiếu, quyền chọn chỉ số chứng khoán, hợp đồng tương lai chỉ số chứng khoán và hợp đồng tương lai cổ phiếu đơn lẻ đều hết hạn vào cùng thời gian. Hiện tượng, có thể kích hoạt giao dịch ngày thứ Sáu căng thẳng để giải quyết tất cả các vị trí mở trước thời hạn, được gọi là ngày phù thủy gấp bốn lần.

Các nhà đầu tư tổ chức, chẳng hạn như các tập đoàn, tổ chức tài chính và cơ quan nhà nước, sử dụng hợp đồng mua bán tự do (OTC) làm công cụ để quản lý rủi ro tài chính bằng cách bảo vệ các cam kết dài hạn của họ để mua, bán hoặc cho vay - đặc biệt khi giao dịch liên quan đến nhiều loại tiền tệ. Họ làm việc trực tiếp với các ngân hàng đại lý để xử lý các giao dịch, thường được thương lượng bởi các nhà giao dịch chuyên biệt.

Do tính phức tạp và mức độ chúng có thể được tận dụng, các công cụ phái sinh OTC có thể tiềm ẩn những rủi ro lớn. Các giao dịch thường không yêu cầu tài sản thế chấp và không có sàn giao dịch hoặc cơ sở thanh toán bù trừ nào để đảm bảo rằng các bên sẽ thực hiện tốt các cam kết của mình. Và bởi vì các dẫn xuất này được điều chỉnh cho phù hợp với các yêu cầu cụ thể, chúng thường có tính thanh khoản cao.

Hợp đồng tương lai tài chính là gì? Các loại, ví dụ của Inna Rosputnia