Ngay cả trong môi trường lãi suất thấp, thực tế là việc trả trước một khoản thế chấp tương đương với lợi tức trái phiếu 'được đảm bảo', với lợi suất tốt hơn tiền mặt và thậm chí còn hấp dẫn trên cơ sở điều chỉnh rủi ro trong một thế giới có khả năng thấp lợi nhuận vốn chủ sở hữu. Tuy nhiên, lưu ý là mặc dù trả trước thế chấp có thể có lợi ích lâu dài, nhưng chúng chỉ mang lại lợi ích rất lâu dài - vì trả trước thế chấp để giảm lãi suất khoản vay tích lũy và thời hạn của khoản vay có thể không được cảm nhận trong một hoặc hai thập kỷ. sau đó.

Tuy nhiên, một giải pháp thay thế khác để ngay lập tức được hưởng “lợi ích” của việc trả trước một khoản thế chấp là yêu cầu tái xử lý thế chấp. Bằng cách tái xử lý thế chấp - phân bổ lại số dư khoản vay so với thời hạn ban đầu - người vay được giải tỏa ngay lập tức dưới hình thức các nghĩa vụ thế chấp trong tương lai thấp hơn. Tất nhiên, khoản thanh toán thế chấp ban đầu vẫn có thể được thực hiện. Nhưng ít nhất người đi vay có tùy chọn trả ít hơn nếu muốn… điều này có thể đặc biệt hữu ích nếu hộ gia đình gặp cú sốc tài chính, từ thất nghiệp đến một sự kiện y tế hoặc khuyết tật ngắn hạn.

Tuy nhiên, thật không may, trong môi trường thế chấp ngày nay, việc đọc lại là không dễ dàng. Hầu hết các bên cho vay đánh giá một khoản phí xử lý nhỏ nhưng không nhỏ mỗi khi yêu cầu sửa lại. Và nó thực sự phải được yêu cầu theo cách thủ công, sau đó được người cung cấp dịch vụ cho vay phê duyệt theo cách thủ công và bởi nhà đầu tư nếu khoản thế chấp đã được bán lại kể từ khi bắt đầu. Ngoài ra, không phải tất cả các hình thức cho vay cầm cố ngay từ đầu đều đủ điều kiện.

Tuy nhiên, câu hỏi được đặt ra:điều gì sẽ xảy ra nếu việc lặp lại thế chấp không chỉ dễ dàng hơn, mà còn tự động, đến mức một người đi vay thanh toán trước một cách tự động và ngay lập tức nhận được lợi ích từ việc giảm nghĩa vụ thế chấp trong tương lai? Với tính năng tự động lặp lại, các khoản trả trước thế chấp không còn chỉ tạo ra lợi ích lâu dài (nhưng có giá trị vô hình cao); nó cũng tạo ra sự cứu trợ hữu hình ngay lập tức, dưới dạng nghĩa vụ thế chấp được giảm bớt. Do đó, cải thiện tính linh hoạt tài chính của hộ gia đình và thậm chí có thể cải thiện sự ổn định của thị trường thế chấp nói chung bằng cách giảm rủi ro vỡ nợ (vì nghĩa vụ thanh toán thế chấp nhỏ hơn và dễ duy trì hơn) và cũng giảm rủi ro mất mát cho người cho vay (khi các khoản trả trước liên tục tăng nhiều vốn chủ sở hữu hơn cho người đi vay, giảm rủi ro người cho vay bị buộc phải xiết nợ khi vỡ nợ).

Trên thực tế, trớ trêu thay, các động cơ tích cực tiềm năng cho việc tự động ngắt lại có thể rất lớn, đến mức vấn đề lớn nhất có thể trở thành xu hướng các hộ gia đình trở thành “nhà giàu và nghèo tiền mặt” bằng cách thanh toán trước các khoản thế chấp của họ một cách có hệ thống. Tuy nhiên, do khó khăn mà nhiều người tiêu dùng gặp phải trong việc tiết kiệm bằng mọi cách ngoại trừ vốn chủ sở hữu nhà và sự sẵn có của các khoản thế chấp ngược lại, có lẽ đây sẽ không phải là một kết quả tồi tệ như vậy?

Michael Kitces là Trưởng phòng Chiến lược Lập kế hoạch tại Buckingham Wealth Partners, một nhà cung cấp dịch vụ quản lý tài sản chìa khóa trao tay hỗ trợ hàng nghìn cố vấn tài chính độc lập.

Ngoài ra, anh ấy còn là người đồng sáng lập Mạng lưới lập kế hoạch XY, Tư vấnPay, fpPathfinder và Tuyển dụng người lập kế hoạch mới, cựu Biên tập viên của Tạp chí Kế hoạch Tài chính, người dẫn chương trình Tư vấn tài chính thành công podcast và nhà xuất bản của blog về ngành lập kế hoạch tài chính nổi tiếng Nerd’s Eye View thông qua trang web Kitces.com của mình, dành riêng cho việc nâng cao kiến thức về lập kế hoạch tài chính. Năm 2010, Michael đã được công nhận với một trong những giải thưởng “Trái tim của Kế hoạch Tài chính” của FPA vì những cống hiến và nỗ lực của anh ấy trong việc phát triển nghề nghiệp.

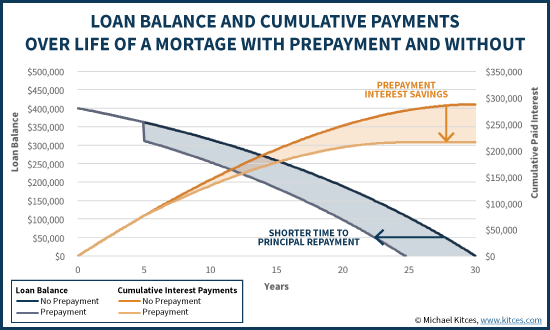

Hầu hết các khoản thế chấp ngày nay đều cho phép người vay trả trước nợ gốc mà không bị phạt. Trong nhiều trường hợp, điều này có giá trị đơn giản vì nó giúp người đi vay có thể linh hoạt tái cấp vốn cho khoản thế chấp - về mặt kỹ thuật là thế chấp căn nhà mới và sử dụng số tiền thu được để trả trước toàn bộ khoản thế chấp “cũ”. Tuy nhiên, trong các trường hợp khác, mục tiêu chỉ đơn giản là kiếm thêm một số tiền mặt sẵn có - cho dù là từ tiền thưởng tại nơi làm việc, thừa kế một lần hay đơn giản bằng cách kiếm thêm “thứ 13 thanh toán thế chấp ”mỗi năm - và trả trước một phần số dư khoản vay để giảm số tiền lãi vay trong tương lai.

Tuy nhiên, đáng chú ý là hầu như tất cả các khoản thế chấp vẫn có nghĩa vụ thanh toán cố định. Điều đó có nghĩa là ngay cả khi bạn trả trước để giảm số dư tài khoản, khoản thanh toán thế chấp của bạn không thay đổi. Thay vào đó, bằng cách thanh toán thêm tiền gốc, số dư còn lại đơn giản được trả nhanh hơn… một phần vì người vay tự rút bớt tiền gốc khi trả trước, và cũng bởi vì người đi vay sẽ không phải chịu nhiều khoản thanh toán lãi tích lũy khi giảm nợ gốc.

Một thách thức đáng kể của kịch bản này là trong khi có có giảm đáng kể lãi vay tích lũy phải trả, và người đi vay cuối cùng không phải trả tiền thế chấp trong 5 năm… không ai trong số những lợi ích đó được trải nghiệm cho đến gần hai thập kỷ sau đó. Tuy nhiên, việc mất khả năng thanh khoản - tiền mặt được dùng để trả trước khoản thế chấp - là hữu hình và có thể cảm nhận được ngay lập tức!

Điều này đặc biệt đáng lo ngại, vì nghiên cứu về tài chính hành vi đã chỉ ra rằng mọi người chiết khấu một cách không cân xứng giá trị của đô la (bao gồm cả tiền tiết kiệm) chỉ xảy ra trong tương lai xa. Được mệnh danh là “chiết khấu hyperbol”, việc chúng tôi công nhận rằng chúng tôi thích thanh khoản ngắn hạn và tiền mặt tức thời hơn các lựa chọn thay thế sẽ có lợi ích lâu dài hơn có nghĩa là đôi khi chúng tôi có thể đưa ra những quyết định rất “phi lý”. Đặc biệt nếu những lợi ích duy nhất xảy ra trong tương lai xa, khi chúng ta có nhiều khả năng giảm cân.

Do đó, có lẽ không có gì ngạc nhiên khi ít người tiêu dùng chọn trả trước một khoản thế chấp. Vì những lợi ích chỉ được cảm nhận trong một hoặc hai thập kỷ sau đó, nên thật khó để bạn hào hứng với chiến lược này, ngay cả khi nó có thể có tác động tài chính lâu dài rất thuận lợi!

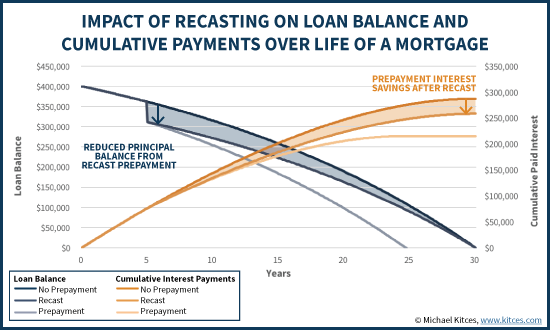

May mắn thay, thực sự có một phương pháp điều trị thay thế cho các khoản trả trước thế chấp, bên cạnh việc “chỉ” rút ngắn thời hạn còn lại của khoản thế chấp và tiết kiệm lãi suất. Thay vào đó, người cho vay cũng có thể “phân bổ lại” số dư thế chấp mới trong khoảng thời gian còn lại.

Còn được gọi là “tái sử dụng” một khoản thế chấp, lợi ích của chiến lược này là bằng cách kéo dài số dư tài khoản mới trong khoảng thời gian ban đầu, nghĩa vụ thanh toán thế chấp hàng tháng được giảm xuống .

Tất nhiên, thực tế là ngay cả sau khi ghi lại khoản thế chấp, người vay ban đầu vẫn có thể vẫn tiếp tục thực hiện các khoản thanh toán thế chấp ban đầu. Việc phân bổ lại chỉ làm giảm nghĩa vụ thanh toán thế chấp (trong ví dụ trên, $ 264 / tháng); việc chọn thực hiện một khoản thanh toán cao hơn, tại thời điểm đó chỉ đơn giản là các khoản trả trước bổ sung, vẫn được cho phép. Và cho rằng khoản vay vẫn có cùng số dư gốc (sau khi trả trước một lần) và lãi suất ban đầu, nếu người vay tiếp tục thanh toán ban đầu, khoản vay sẽ vẫn được hoàn trả sớm như thể chưa bao giờ xảy ra việc lặp lại, với tiết kiệm toàn bộ liên quan đến lãi vay.

Tuy nhiên, ưu điểm của việc thế chấp vẫn còn nếu điều đó nếu cuộc sống hoặc hoàn cảnh tài chính thay đổi và người vay cần thanh toán khoản vay thấp hơn trong một khoảng thời gian, họ có tùy chọn làm như vậy! Nói cách khác, việc ghi lại một khoản vay sau khi thanh toán trước cho phép người vay hưởng tất cả các khoản tiết kiệm lãi suất của khoản trả trước, và cung cấp dòng tiền hộ gia đình linh hoạt hơn nếu cần (như yêu cầu thanh toán thế chấp thấp hơn).

Thật không may, một trong những lưu ý lớn nhất của việc tái lập một khoản thế chấp là đó là một quy trình thủ công. Nói cách khác, nó không tự động xảy ra khi một khoản thanh toán trước xảy ra; thay vào đó, một yêu cầu cụ thể phải được đưa ra để điều đó xảy ra.

Ngoài ra, một khi yêu cầu phân bổ lại khoản thế chấp được thực hiện, sẽ có chi phí đô la khó khăn, với các ngân hàng thường tính phí từ $ 150 - $ 250 hoặc hơn, chỉ để xử lý lại.

Hơn nữa, có nhiều hạn chế thực tế trên thị trường ngày nay. Ví dụ, không phải tất cả các loại khoản vay thế chấp thậm chí còn đủ điều kiện để tái sử dụng; Tuân theo các khoản vay của Freddie Mac và Fannie Mae thường có thể được đúc lại, nhưng các khoản vay FHA hoặc VA thì không, và liệu một khoản vay jumbo có thể được đúc lại hay không là tùy thuộc vào người cho vay. Và ngay cả khi được cho phép, bản thân quá trình đúc lại yêu cầu người cung cấp dịch vụ cho vay phải ký tên để cho phép đúc lại. Nếu thế chấp đã được bán lại cho các nhà đầu tư, người cung cấp dịch vụ cho vay cũng phải được sự chấp thuận của nhà đầu tư.

Do những phức tạp về mặt quản lý này, nhiều người cho vay yêu cầu một số tiền tối thiểu nhất định of thanh toán trước để yêu cầu viết lại; ví dụ, một người cho vay có thể quy định rằng không được phép đúc lại trừ khi khoản thanh toán trước ít nhất là 10% số dư nợ chưa thanh toán.

Do những ràng buộc này, có lẽ không có gì ngạc nhiên khi trong thực tế, các yêu cầu tái lập một khoản thế chấp là rất hiếm. WSJ báo cáo rằng giữa gần 25 triệu các khoản thế chấp được giữ tại Chase và Bank of America, chỉ 0,02% trong số đó được đúc lại mỗi năm. Mặc dù vậy một lần nữa, điều đó không hoàn toàn đáng ngạc nhiên trên thị trường hiện tại, vì có một khoản chi phí đô la khó để có thêm tính linh hoạt có thể cần hoặc có thể không cần thiết, không phải tất cả các khoản vay đều đủ điều kiện và thực tế là đó là một quy trình thủ công với các thủ tục giấy tờ bổ sung để dấu hiệu đủ để làm chậm nhiều người vay.

Tuy nhiên, bất chấp những thách thức thực tế và chi phí phải trả lại trong môi trường ngày nay, câu hỏi đặt ra:liệu hành vi của người tiêu dùng có thể được thay đổi theo hướng tốt hơn nếu việc phân bổ lại một khoản thế chấp dễ dàng hơn không? Ví dụ:nếu việc đọc lại là tự động thay vào đó, mỗi khi thanh toán trước xảy ra?

Tất nhiên, như đã lưu ý trước đó, việc tự động lặp lại là một điểm tranh luận về mặt tài chính đối với bất kỳ người vay nào có thể và chọn chỉ cần tiếp tục thanh toán thế chấp ban đầu, vì tổng chi phí là như nhau (vì khoản vay vẫn được hoàn trả sớm). Và bề ngoài, việc tiếp tục thực hiện khoản thanh toán thế chấp ban đầu sẽ có thể quản lý được hầu hết, vì người vay đã đã thanh toán trên thế chấp và có đủ thêm tiền để thanh toán trước!

Tuy nhiên, từ góc độ lập kế hoạch tài chính linh hoạt và khuyến khích hành vi, tự động nấu lại có thể rất mạnh mẽ. Rốt cuộc, với tính năng tự động đúc lại, giờ đây đã có ngay lập tức lợi ích hộ gia đình khi thanh toán trước:nghĩa vụ thế chấp hàng tháng của bạn sẽ nhỏ hơn cho mỗi tháng sau đó. Ví dụ:với ví dụ trước đó về khoản thế chấp ở mức 4% với số dư tài khoản còn lại là 311.790 đô la trong 25 năm, cứ mỗi khoản thanh toán trước 1.000 đô la dẫn đến nghĩa vụ thế chấp hàng tháng giảm xuống còn 5,28 đô la. (Đáng chú ý là khoản thanh toán-tiết kiệm-cho mỗi- Khoản thanh toán trước 1.000 đô la sẽ khác nhau tùy theo tình huống thế chấp, tùy thuộc vào lãi suất và thời hạn còn lại của khoản vay.)

Tự động ghi lại các khoản trả trước thế chấp hỗ trợ tiết kiệm bằng cách giảm các nghĩa vụ thế chấp trong tương lai!Nhấp để đăng bài

Nói cách khác, mặc dù bạn vẫn có thể thực hiện thanh toán thế chấp ban đầu, tự động ghi lại giúp các hộ gia đình cải thiện ngay lập tức về tính linh hoạt tài chính bằng cách giảm yêu cầu sự chi trả. Tất nhiên, lưu ý là việc giải phóng dòng tiền của một hộ gia đình sẽ khiến họ dễ chậm lại các khoản thanh toán thế chấp của họ trong tương lai (vì theo định nghĩa, việc đọc lại làm giảm nghĩa vụ thế chấp). Tuy nhiên, mặt khác, việc lặp lại chỉ xảy ra khi người đi vay đang thực hiện thanh toán khoản vay hiện tại của họ và ngay từ đầu, các khoản thanh toán trước bổ sung, do đó, theo định nghĩa, hộ gia đình đã chi tiêu thậm chí ít hơn, chỉ để có sẵn khoản thanh toán trước và đúc lại. Trên thực tế, đó là toàn bộ điểm - các hộ gia đình có thể giảm tiêu dùng hơn nữa, vượt quá nghĩa vụ thế chấp hiện tại của họ, sẽ được thưởng bằng sự linh hoạt hơn về thế chấp trong tương lai (điều này thật tuyệt khi có, ngay cả khi họ không cần nó).

Ngoài ra, đối với các hộ gia đình coi trọng tính thanh khoản - dường như là hầu hết trong số họ, với nghiên cứu về chiết khấu hyperbol - việc giảm nghĩa vụ thế chấp hàng tháng cũng làm giảm nhu cầu dự trữ tiền mặt và quy mô tiết kiệm khẩn cấp. Điều này cung cấp thêm một lợi ích tài chính gián tiếp khác - bởi vì giữ tiền mặt dự trữ khẩn cấp kiếm được 0%, trong khi bạn có khoản thế chấp ở mức 4%, về mặt kỹ thuật là một hình thức nếu chênh lệch giá tiêu cực có chi phí gấp đôi (thanh toán 4% trên khoản thế chấp, và chi phí cơ hội bị bỏ qua của các khoản dự trữ khẩn cấp bằng tiền mặt).

Hơn nữa, dòng tiền linh hoạt hơn sau khi thanh toán thế chấp lặp lại có thể có khả năng cải thiện khả năng di chuyển công việc trong tương lai và cải thiện sự ổn định tài chính tổng thể của hộ gia đình. Ví dụ:các khoản thanh toán thế chấp trong tương lai thấp hơn giúp người vay linh hoạt hơn để thay đổi công việc hoặc nghề nghiệp (có thể yêu cầu lùi một bước thu nhập để tiến thêm hai bước) và trong một thế giới mà các sự kiện y tế gây ra ngắn hạn (hoặc dài hạn) khuyết tật là nguyên nhân hàng đầu dẫn đến phá sản, việc dễ dàng giảm các nghĩa vụ thế chấp hàng tháng có khả năng giảm rủi ro vỡ nợ thế chấp ngay từ đầu.

Từ quan điểm của người cho vay, việc cho phép tự động ghi lại cũng rất hấp dẫn, bởi vì khuyến khích đúc lại đối với các khoản trả trước thế chấp (để giảm nghĩa vụ thanh toán thế chấp trong tương lai) sẽ dẫn đến số dư khoản vay thấp hơn và vốn chủ sở hữu nhà lớn hơn cho người vay, điều này làm giảm mức độ tiếp xúc của người cho vay đối với tổn thất tài chính trong trường hợp vỡ nợ.

Tất nhiên, một cảnh báo rõ ràng từ quan điểm kế hoạch tài chính là những người tiêu dùng “đổ quá nhiều” vào ngôi nhà của họ có thể trở nên giàu có và nghèo tiền mặt. Tuy nhiên, trả trước một khoản thế chấp vẫn tương đương với lợi tức trái phiếu “được đảm bảo” ở mức lợi tức tương đối hấp dẫn (so với các trái phiếu khác), và thậm chí còn hấp dẫn so với cổ phiếu trong môi trường cổ phiếu có khả năng sinh lời thấp (định giá cao). Ngoài ra, thực tế là việc tập trung tài sản vào vốn sở hữu nhà cuối cùng không thực sự là vấn đề của việc trả trước thế chấp (và sửa lại), mà là mua quá nhiều nhà so với giá trị ròng của cá nhân ngay từ đầu. . Nói cách khác, nếu bạn không muốn “quá nhiều vốn chủ sở hữu” bị ràng buộc trong ngôi nhà, thì giải pháp không phải là tránh trả trước khoản thế chấp, mà là không mua nhiều nhà ngay từ đầu! Và may mắn thay, các khoản thế chấp ngược lại ít nhất là một phương tiện dự phòng tiềm năng để trích xuất vốn chủ sở hữu trong những năm sau đó, nếu nó cần thiết.

Tuy nhiên, điểm mấu chốt chỉ đơn giản là nhận ra rằng cấu trúc hiện tại của các khoản trả trước thế chấp là một động lực khủng khiếp để mọi người thực sự xây dựng vốn chủ sở hữu cao hơn và vượt quá nghĩa vụ thế chấp tối thiểu của họ, bởi vì ‘lợi ích’ duy nhất là trong tương lai rất xa. Làm cho việc đúc lại dễ dàng hơn - hoặc làm cho quá trình xử lý thế chấp tự động - là một động lực tốt hơn nhiều, bởi vì nó cung cấp phần thưởng ngay lập tức dưới dạng nghĩa vụ thanh toán thế chấp được giảm ngay lập tức, đây là một cơ chế phản hồi mạnh mẽ để khuyến khích hành vi tiết kiệm thận trọng. Và tính năng tự động nhắc lại có thêm lợi ích là giảm rủi ro mất mát cho người cho vay thế chấp, giảm nghĩa vụ dòng tiền hộ gia đình, giảm nhu cầu tiết kiệm khẩn cấp nhàn rỗi và cho phép người tiêu dùng linh hoạt hơn để thực hiện thay đổi vốn con người (ví dụ:thay đổi công việc hoặc nghề nghiệp cần tạm thời giảm thu nhập), đồng thời giúp các hộ gia đình vững vàng hơn trước các thảm họa bất ngờ (ví dụ:các sự kiện y tế hoặc thất nghiệp hoặc tàn tật).

Vậy bạn nghĩ sao? Bạn đã bao giờ tư vấn cho khách hàng để xử lý lại một khoản thế chấp chưa? Bạn có nghĩ rằng tự động nấu lại sẽ là một động lực có giá trị để người tiêu dùng chi tiêu ít hơn và tiết kiệm nhiều hơn? Hay bạn lo ngại rằng nó có thể hoạt động “quá tốt”, khiến mọi người tiết kiệm một cách hiệu quả, nhưng lại trở nên quá “nhà giàu và nghèo tiền” trong quá trình này? Hãy chia sẻ suy nghĩ của bạn trong phần bình luận bên dưới!