Có một khoản thế chấp thường được coi là một cách để bảo vệ chống lại lạm phát. Theo cách hiểu thông thường, với một khoản thế chấp, khoản thanh toán hàng tháng của bạn bị khóa (giả sử đó không phải là một khoản Thế chấp có tỷ lệ điều chỉnh [ARM]), ngay cả khi lạm phát tăng và lãi suất tăng. Trên thực tế, lạm phát gia tăng sẽ chỉ làm mất giá thế chấp bằng đô la danh nghĩa (tương lai).

Tuy nhiên, thực tế là cuối cùng, một khoản thế chấp có thể được thanh toán bằng mức lương được điều chỉnh theo lạm phát, giải phóng tiền để đầu tư vào các phương tiện phòng ngừa rủi ro lạm phát (từ TIPS đến cổ phiếu), được sử dụng để tạo ra một khoản dự trữ đầu tư vào trái phiếu với lãi suất cao hơn trong tương lai (một hình thức quyền chọn mua về lãi suất), hoặc được triển khai để mua một căn hộ cung cấp hàng rào chống lại giá thuê tăng. Tuy nhiên, trong tất cả các tình huống này, thực tế là cách các quỹ liên quan đến thế chấp được triển khai, hoặc các nguồn thu nhập được sử dụng để tài trợ cho nó, mới là rủi ro lạm phát thực tế… chứ không phải chính khoản thế chấp!

Cuối cùng, điều này không có nghĩa là thế chấp không thể gián tiếp dẫn đến kết quả có lợi nếu lạm phát (và lãi suất) tăng. Nhưng cuối cùng, lợi ích sẽ không thực sự đến từ việc sử dụng chính khoản thế chấp như một biện pháp phòng ngừa lạm phát, mà là khác Thay vào đó, tài sản và thu nhập đã được điều chỉnh theo lạm phát mà một cá nhân phải hỗ trợ thế chấp! Tất nhiên, điều cần lưu ý là việc sử dụng đòn bẩy để phòng ngừa lạm phát có thể cắt giảm cả hai cách và phóng đại các kết quả bất lợi trong các tình huống phi lạm phát!

Michael Kitces là Trưởng phòng Chiến lược Lập kế hoạch tại Buckingham Wealth Partners, một nhà cung cấp dịch vụ quản lý tài sản chìa khóa trao tay hỗ trợ hàng nghìn cố vấn tài chính độc lập.

Ngoài ra, anh ấy còn là người đồng sáng lập Mạng lưới lập kế hoạch XY, Tư vấnPay, fpPathfinder và Tuyển dụng người lập kế hoạch mới, cựu Biên tập viên của Tạp chí Kế hoạch Tài chính, người dẫn chương trình Tư vấn tài chính thành công podcast và nhà xuất bản của blog về ngành lập kế hoạch tài chính nổi tiếng Nerd’s Eye View thông qua trang web Kitces.com của mình, dành riêng cho việc nâng cao kiến thức về lập kế hoạch tài chính. Năm 2010, Michael đã được công nhận với một trong những giải thưởng “Trái tim của Kế hoạch Tài chính” của FPA vì những cống hiến và nỗ lực của anh ấy trong việc phát triển nghề nghiệp.

Mặc dù một khoản thế chấp thường được coi là một biện pháp phòng ngừa lạm phát, do các khoản thanh toán cố định (ít nhất là với một khoản thế chấp thông thường) không thay đổi ngay cả khi lạm phát phát sinh, thực tế là một mình thế chấp không thực sự là một hàng rào có lợi từ lạm phát. Nó không nhất thiết bị tổn hại bởi lạm phát, nhưng nó cũng không phải là một lợi ích.

Để hiểu lý do tại sao, hãy tưởng tượng một lúc ai đó có một căn nhà trị giá 500.000 đô la và quyết định vay 400.000 đô la thế chấp 30 năm (cố định) ở mức 4%. Để tránh rơi vào tình trạng khủng hoảng tiền mặt trong tương lai, cá nhân này sau đó lấy 400.000 đô la tiền thu được và sử dụng chúng để mua một loạt trái phiếu dạng bột có lợi suất tương đương để đảm bảo mỗi khoản thanh toán thế chấp khi cần thiết. Sự kết hợp tài sản-nợ phải trả “hoàn hảo” này ngăn ngừa hiệu quả bất kỳ rủi ro nào mà việc thay đổi lãi suất có thể tác động xấu đến tình hình (giả sử không có trái phiếu vỡ nợ).

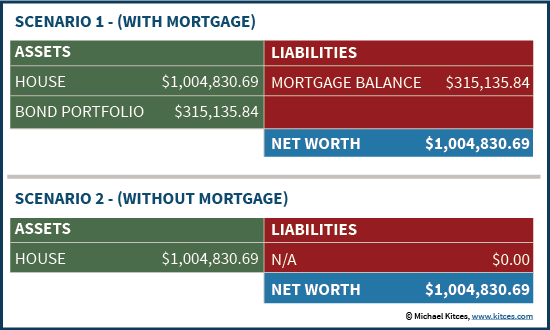

Bây giờ, hãy tưởng tượng rằng sau khi tham gia vào chiến lược này, lạm phát thực sự tăng vọt. Đột nhiên, lạm phát đang ở mức 7%. Lãi suất trung hạn tăng gần 10%. Trong vòng một thập kỷ, bản thân giá trị của ngôi nhà đã tăng gấp đôi lên 1.000.000 USD (vừa kịp với lạm phát). Với sự kiện lạm phát "bất ngờ" này, biểu đồ dưới đây cho thấy tình hình tài chính hiện tại của cá nhân, so sánh kịch bản với một khoản thế chấp (vốn sẽ được phân bổ xuống số dư còn lại khoảng $ 315 nghìn) với kịch bản thay thế mà không cần phải thế chấp .

Như kết quả tiết lộ, giá trị ròng cuối cùng (sau lạm phát) trong hai kịch bản là như nhau ! Bản thân sự hiện diện của thế chấp, với các nghĩa vụ thanh toán thế chấp được quản lý bởi danh mục trái phiếu với lãi suất tương tự để trang trải các khoản thanh toán cần thiết, không có giá trị gì hơn kịch bản tránh thế chấp và chỉ giữ tài sản của chính nó! Dù bằng cách nào, giá trị ròng hoàn toàn giống nhau.

Và đáng chú ý, không quan trọng là lạm phát tăng hay giảm, miễn là danh mục đầu tư trái phiếu tạo ra đủ / lợi tức tương đương để trang trải các nghĩa vụ của các khoản thanh toán thế chấp, kết quả tiếp tục luôn giống nhau (ít nhất là tính trước thuế nhưng nhìn chung cũng trên cơ sở sau thuế, giả định lãi trái phiếu phải chịu thuế và lãi thế chấp được khấu trừ).

Tất nhiên, báo trước cho tình huống trên là số tiền thu được từ thế chấp đã được sử dụng để mua một danh mục trái phiếu sẽ miễn trừ nghĩa vụ thanh toán thế chấp - ví dụ, một loạt danh mục trái phiếu đầy đủ mà không > nhạy cảm với sự thay đổi của lãi suất. Mặt khác, nếu số tiền được sử dụng cho một khác loại đầu tư, kết quả cũng có thể khá khác nhau.

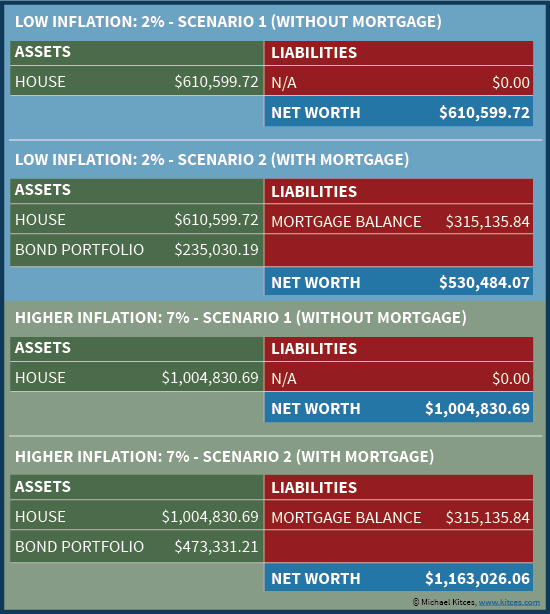

Ví dụ:thay vào đó, hãy tưởng tượng rằng số tiền thu được được sử dụng để đầu tư vào danh mục trái phiếu TIPS, với lợi suất thực tế gần bằng 0% (tại thời điểm viết bài này). Nếu lạm phát chỉ ở mức 2% (có nghĩa là TIPS trả lợi suất danh nghĩa là 2%), danh mục đầu tư trái phiếu thực sự bị suy giảm bởi lãi suất thế chấp 4% ngoài giờ, vì khoản nợ thực sự “hợp chất” ở mức 4% trong khi trái phiếu chỉ có lợi tức 2% (hoặc trong thực tế, cá nhân sẽ phải thanh lý số lượng trái phiếu TIPS ngày càng tăng để trang trải các khoản thanh toán thế chấp vì chỉ riêng tiền lãi là không đủ).

Tuy nhiên, nếu lạm phát một lần nữa tăng vọt lên 7% thì đột nhiên kết quả lại hoàn toàn khác. Trái phiếu TIPS bây giờ sẽ tạo ra lợi tức 7%, cung cấp nhiều hơn tổng lợi tức danh nghĩa đủ để trang trải các khoản thanh toán thế chấp (hoặc về mặt kỹ thuật, tiền gốc TIPS sẽ tăng đủ để ngày càng ít trái phiếu TIPS phải được bán). Dù bằng cách nào, bản thân bất động sản được giả định sẽ tăng trưởng theo tỷ lệ lạm phát - có nghĩa là giá trị của nó sẽ không đổi dù có hoặc không có thế chấp.

Kết quả cuối cùng của các kịch bản lạm phát khác nhau này sau khoảng thời gian 10 năm - bây giờ có sự khác biệt đáng kể về tài sản cuối cùng giữa việc giữ thế chấp hay không, tùy thuộc vào việc cá nhân trải qua kịch bản lạm phát cao hay thấp. Nếu lạm phát cao, sao cho danh mục đầu tư trái phiếu (TIPS) vượt trội hơn lãi suất vay thế chấp, thì việc sử dụng thế chấp dẫn đến kết quả tài chính vượt trội. Tuy nhiên, nếu lạm phát (và lãi suất) ở mức thấp, việc sử dụng thế chấp thực sự dẫn đến ít hơn của cải.

Như những tình huống này tiết lộ, mặc dù bản thân sự hiện diện của thế chấp không quan trọng (như đã lưu ý trước đó), cách phân bổ số tiền thu được từ thế chấp có ý nghĩa . Trên thực tế, kết quả cuối cùng không thực sự được quyết định bởi sự hiện diện của chính khoản thế chấp, mà là quyết định sử dụng tài chính (lãi suất cố định) để mua một khoản đầu tư mà bản thân nó tạo ra tỷ suất sinh lợi thấp hơn hoặc cao hơn (danh nghĩa) dựa trên lạm phát (danh mục đầu tư TIPS). Nói cách khác, các kết quả thực sự không được thúc đẩy bởi chính khoản thế chấp như một biện pháp phòng ngừa lạm phát, mà sử dụng số tiền thế chấp để mua một hàng rào lạm phát như TIPS "khi thế chấp". Và chiến lược chỉ hoạt động nếu hàng rào lạm phát thực sự không vượt trội so với chi phí đi vay.

Tương tự như vậy, nếu danh mục đầu tư được sử dụng để mua cổ phiếu (ít nhất cũng có chức năng gián tiếp như một biện pháp bảo vệ lạm phát vì lạm phát gia tăng cuối cùng làm tăng thu nhập danh nghĩa và giá cổ phiếu), thì các kịch bản lạm phát cao có thể hoạt động tốt hơn các kịch bản lạm phát thấp, nhưng vẫn không phải vì bản thân khoản thế chấp đã là một biện pháp phòng ngừa lạm phát, mà bởi vì một khoản vay được sử dụng để mua một thực tế phòng ngừa lạm phát (hy vọng với lợi nhuận kỳ vọng đủ để biện minh cho rủi ro thế chấp-đòn bẩy!). Hay nói một cách tổng quát hơn, bất kỳ thời điểm nào quỹ được vay để mua cổ phiếu và lợi tức từ khoản đầu tư cao hơn chi phí đi vay của nó, một kết quả tích cực sẽ xảy ra; đó chỉ đơn giản là tác động của việc đầu tư bằng đòn bẩy và nhận được lợi nhuận thuận lợi - sự khác biệt duy nhất là thay vì tài trợ cho khoản vay bằng khoản vay ký quỹ, thay vào đó nó được tài trợ bằng thế chấp!

Tương tự, nếu khoản thế chấp được mua lại với hy vọng để lại nguồn tiền thanh khoản để tái đầu tư vào trái phiếu trong tương lai với tỷ lệ cao hơn (ví dụ:nếu lãi suất tăng đủ nhanh, đủ sớm, số tiền thế chấp có thể được sử dụng để đầu tư vào trái phiếu tương lai trả khác so với lãi suất thế chấp hiện tại với mức rủi ro tương tự), kịch bản vẫn là một kịch bản sẽ thành công - hoặc không - bởi lợi nhuận cuối cùng có thể thu được từ danh mục đầu tư. Về bản chất, trong trường hợp này, việc sử dụng thế chấp để đầu tư vào trái phiếu có thể sinh lời nhiều hơn trong tương lai trở thành một dạng quyền chọn mua đó sẽ là "tiền" nếu lãi suất tăng đủ để vượt quá tỷ lệ đi vay. Kết quả có thể tốt hơn trong các kịch bản lạm phát cao, nhưng chỉ vì nó khiến cho lựa chọn “đầu tư” có hiệu quả - vì lạm phát cao hơn nói chung sẽ dẫn đến lãi suất cao hơn, có nghĩa là lợi tức danh mục đầu tư sẽ vượt quá chi phí đi vay - không phải là chức năng của chính thế chấp. Mặt khác, nếu lạm phát (và tỷ lệ) không tăng, cách tiếp cận “quyền chọn mua lãi suất” này có thể trở nên rất bất lợi cũng như khoản thế chấp có lãi suất 4% và nhà đầu tư lãi 0% năm này qua năm khác, "chờ" lãi suất tăng lên!

Cuối cùng, như với hầu hết các hình thức đòn bẩy, việc sử dụng thế chấp để tài trợ cho một khoản đầu tư vào phương tiện phòng ngừa lạm phát (hoặc phương tiện đầu tư khác) có thể làm tăng kết quả tích cực nếu biện pháp phòng ngừa lạm phát mang lại hiệu quả, nhưng nó làm tăng kết quả tiêu cực nếu lạm phát không xảy ra , quá!

Trong một số tình huống, thực tế là không có danh mục đầu tư nào phù hợp với khoản thế chấp cả; khoản vay là cần thiết chỉ để mua bất động sản ngay từ đầu. Nói cách khác, kịch bản không phải là "sở hữu một ngôi nhà mà không cần thế chấp, so với việc có một thế chấp và một danh mục đầu tư [bên] được đầu tư như một biện pháp phòng ngừa lạm phát"; thay vào đó, đó là "sở hữu một ngôi nhà có thế chấp hoặc đi thuê vì nếu không thì không có cách nào đủ khả năng mua được căn nhà."

Đáng chú ý là, ngay cả trong những tình huống không có danh mục đầu tư để đầu tư như một biện pháp phòng ngừa lạm phát, thì nhà ở cá nhân không chỉ đơn thuần là một tài sản “không hoạt động” (vì nó không cung cấp dòng tiền hoặc lợi tức liên tục), nó thực sự vẫn hoạt động như một biện pháp phòng ngừa lạm phát. Không chỉ vì giá bất động sản tự nó sẽ có xu hướng di chuyển theo lạm phát, mà bởi vì việc sở hữu một căn hộ cá nhân thực sự không có lợi tức dòng tiền ngụ ý - dưới dạng các khoản thanh toán cho thuê mà không được trả từ dòng tiền.

Do đó, chẳng hạn, nếu giá thuê tăng bất ngờ (hoặc bắt đầu tăng nhanh), việc sở hữu bất động sản giúp chủ sở hữu không bị ảnh hưởng trực tiếp đến nghĩa vụ thuê cao hơn - điều này đặc biệt có giá trị trong tình huống giá thuê tăng cao hơn tốc độ tăng lương. Hay nhìn theo một cách khác, nơi cư trú trả một “lợi tức” dưới hình thức trang trải tương đương với chi phí sinh hoạt cho thuê, và lợi tức đó được tự động lập chỉ mục cho lạm phát; nếu / khi / khi lạm phát tăng lên, số tiền thuê nhà được thay thế bằng quyền sở hữu nơi ở cũng tự động tăng lên. Nói cách khác, sở hữu (và sử dụng thế chấp để làm điều đó) so với đi thuê là một phương tiện bảo hiểm rủi ro chống lại lạm phát tiền thuê.

Tuy nhiên, ngay cả trong những tình huống này, thực tế là “lợi ích” của việc sở hữu một căn hộ để phòng ngừa tác động của lạm phát lên giá thuê thực sự là một chức năng của sở hữu nhà ở , không phải là một chức năng của thế chấp . Sở hữu một nơi cư trú cá nhân thay vì cho thuê nhà cung cấp hàng rào chống lại lạm phát tiền thuê nhà, cho dù nơi cư trú đó có được tài trợ bằng thế chấp hay không! Tất nhiên, đối với những người làm có đủ tiềm lực tài chính, lựa chọn liệu tài trợ cho căn hộ có thế chấp hay không có thể là một biện pháp phòng ngừa lạm phát thứ cấp, nhưng như đã trình bày ở trên, đối với những người có đủ khả năng chi trả, lựa chọn có thế chấp hay không, lợi ích vẫn là về cách tiền thu được được đầu tư chứ không phải thế chấp! Tuy nhiên, đối với những người không có khả năng sở hữu một ngôi nhà như một hàng rào chống lại lạm phát tiền thuê nhà, khả năng sử dụng thế chấp là rất quan trọng bởi vì - một lần nữa - nó mua quyền truy cập đến một hàng rào lạm phát (trong trường hợp này là nhà ở cá nhân "miễn phí thuê")!

Cũng cần lưu ý rằng trong các tình huống không có danh mục đầu tư hoặc tài sản (vật chất) riêng biệt và việc thế chấp là cần thiết để mua một nơi ở ngay từ đầu, thực tế là khoản thế chấp cuối cùng sẽ chỉ được thanh toán bằng tiền lương (trong tương lai). Nói cách khác, khả năng thanh toán thế chấp (hoặc không) sẽ được thúc đẩy gần như hoàn toàn bởi những gì xảy ra với thu nhập trong tương lai. Đổi lại, điều này có nghĩa là trong phạm vi lạm phát gia tăng và tiền lương được hưởng lợi từ các điều chỉnh chi phí sinh hoạt liên quan, khoản thế chấp sẽ ngày càng trở nên dễ dàng hơn để thanh toán "nhờ" lạm phát.

Tuy nhiên, ngay cả trong kịch bản này, yếu tố quan trọng vẫn là vẫn không phải thế chấp là một hàng rào "lạm phát", mà mà tiền lương và khả năng làm việc là một hàng rào lạm phát . Nếu lạm phát tăng lên, thế chấp có thể “rẻ hơn” so với thu nhập và dễ thanh toán hơn, nhưng không phải vì thế chấp giảm giá trị theo nghĩa đen; thay vào đó, như đã lưu ý trước đó, động lực thực sự là tiền lương sẽ (có xu hướng) tăng theo lạm phát và chính hàng rào tiền lương theo lạm phát sẽ cải thiện kết quả. Xét cho cùng, nếu ai đó thất nghiệp và không có nguồn thu nhập nào khác, bạn có thể dễ dàng nhận thấy rằng lạm phát hay không, rất khó để trả các khoản thanh toán thế chấp (danh nghĩa). Lạm phát không làm cho khoản thế chấp bằng đô la trong tương lai rẻ hơn nếu không có đồng đô la tương lai điều chỉnh lạm phát đến để thanh toán ngay từ đầu; thế chấp vẫn rơi vào tình trạng vỡ nợ nếu không có dòng tiền để thực hiện các khoản thanh toán, lạm phát mất giá hay không! Và nếu có dòng tiền đổ vào để thực hiện các khoản thanh toán thế chấp, thì một lần nữa lợi ích là nguồn thu nhập điều chỉnh lạm phát, chứ không phải chính khoản thế chấp!

Tuy nhiên, điểm mấu chốt là đây:mặc dù thường được coi là hàng rào lạm phát, nhưng bản thân việc có thế chấp không thực sự hoạt động như vậy. Thế chấp có thể giải phóng tài sản để đầu tư vào một hàng rào lạm phát hoặc có thể được sử dụng để mua một nơi cư trú có chức năng như phòng ngừa lạm phát, hoặc được trả bằng tiền lương mà bản thân họ đã được bảo hiểm lạm phát. Nhưng cuối cùng, những kết quả đó được quyết định bởi lợi ích bảo hiểm rủi ro lạm phát về cách sử dụng khoản thế chấp hoặc số tiền thu được, hoặc cách nó sẽ được thanh toán… chứ không phải bởi chính khoản thế chấp! Và như với bất kỳ đòn bẩy nào, kết quả có thể cắt theo cả hai cách, với đòn bẩy thế chấp phóng đại cả kịch bản tích cực và tiêu cực!

Vậy bạn nghĩ sao? Bạn có coi một khoản thế chấp là một biện pháp phòng ngừa lạm phát, hay nó thực sự là về cách các quỹ thế chấp được sử dụng? Bạn đã bao giờ khuyến nghị việc sử dụng thế chấp như một biện pháp phòng ngừa "lạm phát"? Có nên tập trung nhiều hơn vào cách các khoản thế chấp được sử dụng để tiếp cận với các biện pháp phòng ngừa lạm phát?