Thị trường thế chấp đảo ngược đã trải qua một cơn sốt trong thập kỷ qua, khi số lượng các khoản cho vay tăng hơn 100% từ giữa những năm 200 lên đến đỉnh điểm vào năm 2009, chỉ giảm gần 50% trong những năm kể từ đó. Trong khi tất cả mọi thứ từ sự suy giảm sẵn có của vốn sở hữu nhà đến các quy tắc thế chấp ngược hạn chế hơn đều được cho là nguyên nhân dẫn đến sự suy giảm này, có vẻ như trên thực tế, yếu tố chính đơn giản là thực tế là các khoản thế chấp ngược lại phổ biến hơn khi các lựa chọn thế chấp "truyền thống" không khả dụng ( ví dụ, trong chiều sâu của cuộc khủng hoảng tài chính), và trở nên kém hấp dẫn hơn khi các điều kiện tín dụng được cải thiện.

Theo đó, điều này cho thấy rằng các khoản thế chấp ngược có thể sớm trở nên ít hơn phổ biến vì các quy tắc mới vừa có hiệu lực làm giảm thêm tính khả dụng của chúng, cộng thêm bởi đánh giá tài chính sẽ bắt đầu áp dụng vào đầu năm 2014 và sự mất hiệu lực ngẫu nhiên của giá trị tài sản tối đa "tạm thời tăng" của FHA từ $ 625,500 xuống chỉ còn $ 417,000 vào cuối của năm sau 2014. Kết quả cuối cùng - các khoản thế chấp ngược lại đang phải đối mặt với "điều kiện tín dụng thắt chặt" của chính họ trong thời điểm mà các lựa chọn cho vay truyền thống ngày càng trở nên thoải mái hơn - có thể có nghĩa là khách hàng và các nhà hoạch định của họ ít quan tâm đến việc xem xét thế chấp đảo ngược, ngay cả trong khi các chiến lược thế chấp đảo ngược như hạn mức tín dụng dự phòng hoặc tái cấp vốn cho một thế chấp kỳ hạn thành một khoản thế chấp ngược vẫn có giá trị như thường lệ.

Tuy nhiên, đối với những người quan tâm đến thế chấp ngược tiềm năng, có thể bây giờ là thời điểm để hành động, vì các giới hạn chặt chẽ hơn có hiệu lực vào năm 2014 có nghĩa là khách hàng có thể không bao giờ vay lại được với thế chấp ngược lại như họ có thể thông qua cuối tháng mười hai. Ngay cả đối với những người dưới giới hạn tài sản FHA và những người sẽ không bị ảnh hưởng bởi những thay đổi có hiệu lực vào năm tới, thực tế đơn giản là giới hạn vay thế chấp đảo ngược giảm khoảng 20% cho mỗi lần tăng lãi suất 100 điểm cơ bản có nghĩa là có thể Không có thời điểm nào tốt hơn ngay bây giờ để nhận được một hạn mức tín dụng thế chấp ngược lại tại chỗ. Tuy nhiên, về lâu dài, vẫn chưa rõ liệu ngành thế chấp ngược có thể vượt qua cơn bão mà nó phải đối mặt hay không khi các khoản thế chấp ngược trở nên kém hấp dẫn hơn tương đối so với các lựa chọn thay thế có sẵn, hay liệu các khoản thế chấp ngược sẽ vẫn được sử dụng trong những trường hợp hạn chế như một khoản vay. phương sách cuối cùng (trong chừng mực vẫn có thể), hoặc đơn giản là đối với những khách hàng lớn tuổi, tuổi cao vẫn cho phép giới hạn vay cao hơn hữu ích hơn.

Michael Kitces là Trưởng phòng Chiến lược Lập kế hoạch tại Buckingham Wealth Partners, một nhà cung cấp dịch vụ quản lý tài sản chìa khóa trao tay hỗ trợ hàng nghìn cố vấn tài chính độc lập.

Ngoài ra, anh ấy còn là người đồng sáng lập Mạng lưới lập kế hoạch XY, Tư vấnPay, fpPathfinder và Tuyển dụng người lập kế hoạch mới, cựu Biên tập viên của Tạp chí Kế hoạch Tài chính, người dẫn chương trình Tư vấn tài chính thành công podcast và nhà xuất bản của blog về ngành lập kế hoạch tài chính nổi tiếng Nerd’s Eye View thông qua trang web Kitces.com của mình, dành riêng cho việc nâng cao kiến thức về lập kế hoạch tài chính. Năm 2010, Michael đã được công nhận với một trong những giải thưởng “Trái tim của Kế hoạch Tài chính” của FPA vì những cống hiến và nỗ lực của anh ấy trong việc phát triển nghề nghiệp.

Mặc dù các khoản thế chấp ngược đã tồn tại dưới một số hình thức trong nhiều thập kỷ, thị trường thế chấp ngược khá im ắng cho đến khi Quốc hội thông qua Đạo luật Phát triển Cộng đồng và Nhà ở năm 1987 thiết lập chương trình bảo hiểm thế chấp Liên bang cho cái gọi là "Thế chấp Chuyển đổi Vốn chủ sở hữu" (HECM) . Tăng trưởng trong những năm đầu rất chậm (luật ban đầu chỉ cho phép FHA bảo hiểm 2.500 khoản vay HECM), nhưng đã tăng trưởng thông qua sự kết hợp của vốn chủ sở hữu nhà tăng, mở rộng ủy quyền cho FHA để đảm bảo nhiều khoản vay hơn, và sau đó bùng nổ gần đây với sự kết hợp trong số những người bùng nổ trẻ sắp về hưu và sự bùng nổ bất động sản của những năm 2000.

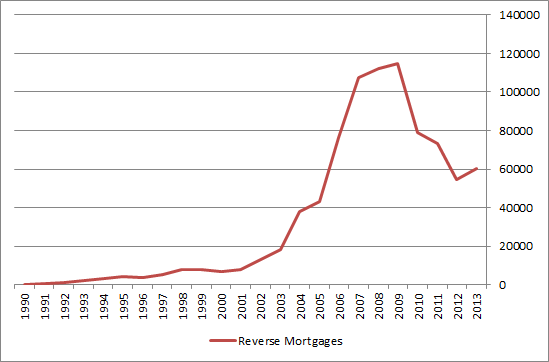

Tất nhiên, không có gì đáng ngạc nhiên, khi sự bùng nổ bất động sản chuyển sang giai đoạn phá sản - cùng với nền kinh tế nói chung đang ở giữa cuộc khủng hoảng tài chính - khối lượng cho vay thế chấp ngược lại giảm đáng kể, và vẫn chỉ chạy ở mức 50% so với mức đỉnh của nó, như hình minh họa. trong biểu đồ bên dưới.

Nguồn:Michael Kitces; dữ liệu từ Hệ thống báo cáo bảo lãnh phát hành cho các ngôi nhà được vi tính hóa

Để đối phó với khối lượng khoản vay giảm, vào năm 2010, FHA và HUD đã công bố khoản vay "HECM Saver", với hạn mức vay thấp hơn 10% -18% nhưng chi phí trả trước cũng thấp hơn đáng kể (giảm Phí bảo hiểm thế chấp ban đầu {MIP} từ 2 % đến 0,01%). Mục tiêu là để phục hồi thị trường thế chấp ngược đang suy giảm với phiên bản cho vay có chi phí thấp hơn.

Tuy nhiên, thật không may, khối lượng khoản vay HECM Saver chưa bao giờ thực sự thành công và trong khi đó, một xu hướng đáng lo ngại bắt đầu xuất hiện - tốc độ gia tăng của các khoản nợ thế chấp ngược từ các khoản vay tiêu chuẩn HECM truyền thống, đặc biệt là các khoản vay được thực hiện với lãi suất cố định toàn bộ một lần rút tiền tại thời điểm khoản vay đã đóng. Nói một cách đơn giản, mọi người đang thực hiện các khoản thế chấp ngược lại, thổi qua các khoản tiền một lần đã được trích ra, và chỉ một hoặc hai năm sau đó, họ không thể trả thuế tài sản và bảo hiểm cho chủ nhà, dẫn đến các vụ vỡ nợ ngày càng gia tăng.

Nguồn:Đánh giá ngược, "Tiêu điểm:Chia tay với tỷ lệ cố định"

Đổi lại, một loạt các giá trị mặc định gia tăng này đã dẫn đến một số phản ứng trong ngành. Đầu tiên, bản thân khoản vay Tiêu chuẩn HECM lãi suất cố định đã bị loại bỏ, vì đó là loại khoản vay gây ra khối lượng nợ lớn nhất. Tuy nhiên, điều đó không hoàn toàn đủ để ngăn chặn làn sóng vỡ nợ và những tác động mà quỹ bảo hiểm của FHA gây ra, và theo đó HUD và FHA đã thực hiện những thay đổi quan trọng hơn vào mùa thu này để cố gắng kéo chúng trở lại không còn là "khoản vay của phương án cuối cùng "dẫn đến các giá trị mặc định đáng kể. Các điều chỉnh bao gồm việc loại bỏ khoản vay HECM Saver gần đây, hợp nhất tất cả các khoản thế chấp ngược lại thành một loại khoản vay duy nhất với MIP trả trước theo từng cấp tùy thuộc vào số tiền được rút trong năm đầu tiên; Ngoài ra, các giới hạn cho vay đã được điều chỉnh và các đánh giá tài chính mới được đưa ra (sẽ có hiệu lực vào đầu năm 2014) có thể buộc những người vay thế chấp ngược phải ký quỹ thuế tài sản và phí bảo hiểm chủ nhà trực tiếp từ số tiền thế chấp ngược lại của họ nếu các ngưỡng nhất định không đã gặp.

Trong khi ngành công nghiệp cho vay thế chấp ngược đã thực hiện một số bước trong những năm gần đây để ngăn chặn tình trạng vỡ nợ gia tăng và để phục hồi khối lượng cho vay đang giảm kể từ mức đỉnh năm 2009, câu hỏi được đặt ra:nếu ngày càng có nhiều người bùng nổ trẻ phải nghỉ hưu, tại sao số lượng thế chấp ngược lại tăng hàng năm? Xét cho cùng, không phải nền kinh tế đã phục hồi đáng kể đến mức cuộc khủng hoảng về hưu ngày nay đã được giải quyết. Ngược lại, với những trẻ bùng nổ sớm nhất chỉ bắt đầu đạt đến tuổi nghỉ hưu bình thường về An sinh xã hội là 66 vào năm 2010 và hiện đã đến tuổi nghỉ hưu theo thứ tự 10.000 mỗi ngày , về lý thuyết, số lượng các khoản thế chấp ngược lại sẽ bùng nổ. Tuy nhiên, chúng không phải.

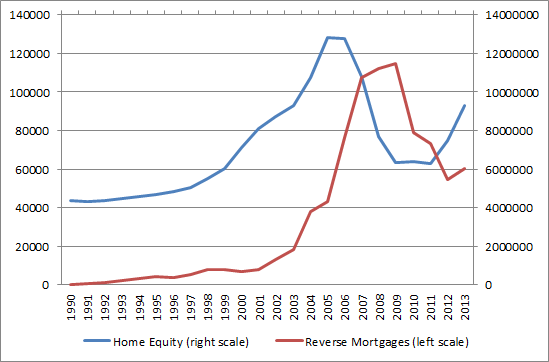

Thủ phạm thường được đổ lỗi cho sự sụt giảm khối lượng thế chấp ngược lại là sự sụt giảm vốn chủ sở hữu nhà khả dụng do bong bóng bất động sản vỡ. Tuy nhiên, điều này dường như không phải là một lời giải thích hợp lệ. Ví dụ:biểu đồ dưới đây vẽ biểu đồ khối lượng cho vay thế chấp ngược hàng năm dựa trên dữ liệu của Cục Dự trữ Liên bang về vốn chủ sở hữu trong bất động sản; như biểu đồ cho thấy, mức vốn chủ sở hữu nhà thực sự đạt đỉnh vào năm 2006 và đã giảm xuống vào năm 2008 (kết thúc giai đoạn 2009-2010), trong khi khối lượng cho vay thế chấp ngược chỉ bùng nổ vào năm 2006 và đạt đỉnh vào năm 2009 cùng thời điểm vốn chủ sở hữu nhà ở mức nadir! Chỉ sau khi bất động sản chạm đáy, hoạt động thế chấp ngược mới bắt đầu giảm, và đáng chú ý là sự phục hồi của vốn chủ sở hữu nhà khả dụng kể từ năm 2011 và chẳng giúp ích được gì nhiều; trên thực tế, khối lượng thế chấp ngược lại đã giảm 20% kể từ năm 2011, bất chấp việc giá nhà tăng liên quan!

Nguồn:Michael Kitces; dữ liệu từ Hệ thống Báo cáo Bảo lãnh Phát hành Ngôi nhà Máy tính và cơ sở dữ liệu FRED về vốn chủ sở hữu trong bất động sản

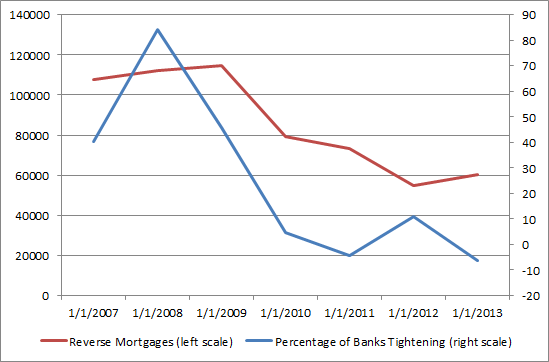

Thay vào đó, thực tế dường như là phần lớn sự bùng nổ của các khoản thế chấp ngược trong năm 2007-2009 không phải là kết quả của những thay đổi về vốn sở hữu nhà sẵn có; thay vào đó, đó là một phản ứng đối với việc thắt chặt các bên cho vay thế chấp dưới chuẩn và phi truyền thống. Theo đó, biểu đồ dưới đây vẽ ngược khối lượng thế chấp kể từ năm 2007 so với tỷ lệ ròng các ngân hàng thắt chặt các tiêu chuẩn đối với các khoản cho vay thế chấp phi truyền thống. Hoạt động này gần như phù hợp hoàn hảo, với khối lượng thế chấp ngược lại bùng nổ tăng lên khi 40% -80% ngân hàng đang thắt chặt các tiêu chuẩn cho các lựa chọn thay thế thế chấp phi truyền thống, và sau đó sẽ chững lại khi điều kiện hoàn vốn trở lại trung lập trong vài năm qua.

Nguồn:Michael Kitces; dữ liệu từ Hệ thống báo cáo bảo lãnh phát hành nhà được máy tính hóa và cơ sở dữ liệu FRED về Tỷ lệ phần trăm ròng của các ngân hàng trong nước Thắt chặt các tiêu chuẩn đối với các khoản cho vay thế chấp không truyền thống

Nói cách khác, thực tế cho các khoản thế chấp đảo ngược dường như là chúng được thúc đẩy nhiều bởi sự sẵn có của các khoản thế chấp phi truyền thống (hoặc truyền thống hoặc chính) thay thế vì chúng có sẵn vốn chủ sở hữu nhà hoặc các yếu tố khác. Ở mức độ dễ dàng cho các chủ nhà có thể vay bằng vốn sở hữu nhà mà không cần thế chấp ngược lại, nhiều người dường như chọn đi theo con đường đó; khi các cách thay thế để khai thác vốn chủ sở hữu nhà cạn kiệt, các khoản thế chấp ngược lại trở nên phổ biến hơn. Ngược lại, điều này có nghĩa là một trong những yếu tố chính mà khách hàng có thể xem xét khi đánh giá một khoản thế chấp ngược tiềm năng là chi phí và tính khả dụng so với các lựa chọn thay thế cho vay khác (thế chấp truyền thống, thế chấp kỳ hạn chỉ trả lãi hoặc phân bổ âm, hạn mức tín dụng mua nhà từ ngân hàng , v.v.).

Do các khoản thế chấp đảo ngược dường như bị ảnh hưởng đáng kể bởi chi phí tương đối và mức độ chặt chẽ / lỏng lẻo của các tiêu chuẩn cho vay đối với các khoản thế chấp ngược so với các lựa chọn thay thế sẵn có, những thay đổi vừa được thực hiện và sắp có đối với thế chấp ngược HECM của FHA có thể tác động đáng kể và bất lợi đến sử dụng thế chấp ngược lại trong tương lai.

Như đã thảo luận trước đây trên blog này, những thay đổi mới vừa được thực hiện đã giảm giới hạn vay đáng kể so với thế chấp ngược Tiêu chuẩn HECM "cũ"; trong khi ngưỡng Hệ số giới hạn gốc (PLF) chỉ giảm nhẹ từ quy định cũ xuống quy định mới, quy định mới cũng quy định rằng người vay chỉ được trích 60% số tiền PLF mới trong 12 tháng đầu tiên. Đối với những người đang tìm cách khai thác nhiều vốn tự có nhà của họ, điều này thể hiện sự sụt giảm nghiêm trọng về vốn chủ sở hữu nhà khả dụng để vay ngay lập tức. Ngay cả với lãi suất thấp ngày nay, một người vay 65 tuổi sẽ không thể khai thác hơn khoảng 32,5% vốn chủ sở hữu nhà của họ thông qua thế chấp ngược lại, trong một thế giới mà người cho vay truyền thống có thể cung cấp một khoản thế chấp kỳ hạn từ 80%. đến 95% + giá trị.

Nếu cá nhân định tái cấp vốn cho một khoản thế chấp truyền thống thành một khoản thế chấp ngược lại - được cho là một cách hiệu quả hơn để mang khoản nợ thế chấp khi về hưu! - hạn mức cho vay cao hơn, nhưng vẫn chỉ xấp xỉ tỷ lệ tối đa 54% giữa khoản vay trên giá trị và sẽ yêu cầu phí bảo hiểm thế chấp khổng lồ 2,5% dựa trên giá trị của tài sản (thực tế sẽ lên tới khoảng 4,6% số dư khoản vay!) ngoài các chi phí đóng khác. Do đó, những người về hưu vốn đã có tỷ lệ khoản vay trên giá trị cao hơn sẽ không thể tái cấp vốn thành một khoản thế chấp ngược lại ngay cả khi họ muốn và những người vẫn có thể phải trả trước chi phí đóng trước đáng kể có thể lên tới gần 5 điểm so với khoản vay truyền thống (thậm chí trước khi tính đến bất kỳ sự khác biệt nào trong lãi suất vay hiện hành).

Đối với những người khác, chiến lược ưu đãi có thể là sử dụng thế chấp đảo ngược dự phòng, như được nghiên cứu bởi Salter, Pfeiffer và Evensky - chiến lược đã được chứng minh là tăng cường tính bền vững khi nghỉ hưu bằng cách có sẵn hạn mức tín dụng được HECM đảm bảo để chi tiêu khi thị trường suy giảm (được bổ sung sau khi thị trường phục hồi). Tuy nhiên, thật không may, với việc loại bỏ Trình tiết kiệm HECM, những người hiện muốn thực hiện chiến lược thế chấp đảo ngược dự phòng sẽ phải trả MIP trả trước 0,5% (thay vì chỉ 0,01%) giá trị được thẩm định của tài sản (ngoài ra chi phí đóng khác); trong khi phiên bản cập nhật của Salter et. al. nghiên cứu cho thấy rằng chiến lược này vẫn "hoạt động" ngay cả với chi phí đóng ban đầu cao hơn, từ góc độ thực tế, khách hàng có nhiều khả năng sẽ chùn bước và chọn mở một HELOC truyền thống để thay thế. Mặc dù HELOC truyền thống không được đảm bảo là vẫn có sẵn, cũng như không được đảm bảo để hạn mức tín dụng tăng lên - cả hai tính năng của tùy chọn hạn mức tín dụng thế chấp ngược - thực tế là các HELOC như vậy thường có thể được thu thập mà hầu như không có chi phí đóng. làm cho chúng hấp dẫn hơn nhiều.

Và tất nhiên, điều này là trước khi thừa nhận rằng đối với một số người đi vay, chiến lược thế chấp đảo ngược dự phòng sẽ là bất khả thi; nếu người đi vay không đáp ứng các quy tắc đánh giá tài chính mới có hiệu lực vào đầu năm 2014 (thời điểm chính xác không rõ ràng, vì các cuộc đánh giá ban đầu được cho là bắt đầu vào ngày 13 tháng 1 nhưng hiện đã tạm thời bị trì hoãn), thì một số hoặc tất cả các khoản thế chấp ngược lại hạn mức vay sẽ tăng lên do được dành cho các khoản thanh toán thuế tài sản và bảo hiểm chủ nhà trong tương lai. Mặc dù những mặt trái như vậy vẫn sẽ cải thiện dòng tiền của người về hưu - vì những khoản thanh toán đó sẽ không còn cần phải được thực hiện ngay - chúng vẫn thể hiện sự hạn chế trong việc sử dụng tiền và thắt chặt các tiêu chuẩn tín dụng đối với các khoản thế chấp ngược.

Vấn đề phức tạp hơn nữa là ngẫu nhiên, giới hạn cho vay tối đa của FHA - đã tạm thời tăng lên 625.500 đô la vài năm trước do hậu quả của cuộc khủng hoảng tài chính - dự kiến sẽ mất hiệu lực trở lại 417.000 đô la vào cuối năm nay vào cuối năm 2014, sau khi được gia hạn thêm 1 năm theo Thư thế chấp 2013-43. Ngưỡng này không chỉ được sử dụng cho nhiều loại khoản vay FHA truyền thống mà còn để xác định giá trị tài sản tối đa có thể được sử dụng để tính toán giới hạn vay cho một khoản thế chấp ngược lại. Do đó, bất kỳ khách hàng nào có tài sản trị giá từ $ 417,000 đến $ 625,500 sẽ thấy rằng số tiền thế chấp đảo ngược khả dụng của họ sẽ giảm sau cuối năm 2014. Những người có tài sản đã trên ngưỡng $ 625,500 - và đã bị hạn chế về khả năng vay của họ - sẽ thấy mình thậm chí còn bị hạn chế hơn nữa. Ví dụ, một người vay 65 tuổi bị giới hạn chỉ 54,1% giá trị tài sản - giới hạn ở mức 417.000 đô la - và chỉ có thể nhận trước 60% số tiền đó. Nếu giá trị thực tế của tài sản là 800.000 đô la, thì khoản ứng tiền mặt ban đầu tối đa từ thế chấp ngược lại trong năm đầu tiên sẽ chỉ là 135.358 đô la, chỉ bằng 16,9% giá trị tài sản (trong một thế giới mà thế chấp truyền thống có thể được trả với giá 3 Gấp 4 lần số dư đó trở lên)!

Điểm mấu chốt của tất cả những thay đổi tiềm năng này là, đối với những khách hàng có bất kỳ quan tâm nào đến việc thiết lập một khoản thế chấp ngược - hoặc để tái cấp vốn cho một khoản thế chấp truyền thống, hoặc có thể thiết lập một hạn mức tín dụng thế chấp đảo ngược dự phòng - hiện tại là vào cuối năm, để thực hiện khoản vay, và đối với những người chờ đợi thêm áp lực sẽ áp dụng nếu họ có tài sản có giá trị vượt quá ngưỡng 417.000 đô la đang có (trừ khi giới hạn cao hơn được gia hạn một lần nữa!). Rất tiếc, các quy tắc "cũ" của Trình tiết kiệm HECM đã không còn hiệu lực vào cuối tháng 9, nhưng giá trị thuộc tính tối đa FHA thấp hơn sẽ không có hiệu lực cho đến ngày 31 tháng 12 năm 2014.

Và đáng chú ý, khả năng vay thế chấp ngược sẽ không sớm được cải thiện. Không chỉ giảm giới hạn tài sản tối đa sẽ được áp dụng vào năm 2014 2015, cùng với đánh giá tài chính mới vào đầu năm 2014, và tất cả những thay đổi đã diễn ra, mà giới hạn vay thế chấp ngược lại sẽ được cắt giảm thêm trong / khi lãi suất tăng hơn nữa. Trên ngưỡng tối thiểu 5% (bao gồm LIBOR hoặc chỉ số lãi suất khác, cộng với biên độ của bên cho vay), cứ mỗi lần tăng 1% lãi suất sẽ làm giảm giới hạn vay khoảng 20%. Với giới hạn cho vay tổng thể - bao gồm giá trị tài sản tối đa được đưa vào đánh giá và giới hạn chỉ 60% khoản vay thu được ngay từ đầu ngoài các nghĩa vụ bắt buộc - là lãi suất đã đủ tăng, thì việc thế chấp ngược lại có thể bị hạn chế đến mức đơn giản là không đáng giá đối với hầu hết mọi người.

Mặt khác, nếu thế chấp ngược được thiết lập sớm hơn không muộn, giới hạn cho vay tối đa sẽ bị khóa tại thời điểm cho vay, và lãi suất tăng sẽ chỉ đơn giản là cho phép bất kỳ khả năng vay dòng tín dụng còn lại nào tăng lên thậm chí còn nhanh hơn . Theo đó, đối với những người có bất kỳ lãi suất nào trong thế chấp ngược lại, hiện tại hoặc trong tương lai, động cơ khuyến khích là thiết lập khoản vay vào cuối năm để khóa các hạn mức vay ngày hôm nay, trước khi các quy định còn lại thay đổi có hiệu lực và lãi suất có thể xảy ra. tăng.

Tuy nhiên, về lâu dài, vẫn chưa rõ các thế chấp ngược phổ biến có thể trở nên phổ biến như thế nào. Trong khi những thay đổi gần đây đã cố gắng hạn chế việc sử dụng nó như một "khoản vay cuối cùng", chi phí cao hơn, hạn mức cho vay thấp hơn và thắt chặt các tiêu chuẩn tín dụng nói chung cho thấy rằng khối lượng cho vay thế chấp ngược có thể giảm đáng kể hơn trong năm 2014, chứ không phải "chỉ" bởi vì các khoản vay bị hạn chế hơn nhưng vì chi phí thấp hơn, hạn mức vay cao hơn nên các khoản thế chấp truyền thống dường như hấp dẫn hơn như một giải pháp thay thế. Trớ trêu thay, điều này có thể có nghĩa là các khoản thế chấp đảo ngược sẽ chỉ được sử dụng cho các khách hàng lớn tuổi, không phải là khoản vay cuối cùng, mà chỉ đơn giản là vì tuổi cao thể hiện thời gian triển vọng ngắn hơn và do đó đưa ra hạn mức vay cao hơn cho phép thế chấp ngược lại. vẫn hấp dẫn so với các lựa chọn thay thế khác. Tuy nhiên, trong khi đó, nếu một khoản thế chấp ngược lại hấp dẫn đối với một khách hàng có khoảng thời gian dài hơn, thì có lẽ không bao giờ có thời điểm nào tốt hơn ngay bây giờ.