LIC gần đây đã công bố kế hoạch LIC Navjeevan mới tham gia vào tháng 3 năm 2019. Đây là gói bảo hiểm nhân thọ truyền thống có tham gia không liên kết.

Những người thường xuyên đọc sẽ biết rằng tôi không phải là một fan hâm mộ lớn của bảo hiểm nhân thọ truyền thống. Bạn nhận được bảo hiểm cuộc sống chậm và lợi nhuận kém. Nhân tiện, điều này không liên quan gì đến LIC.

Trong bài đăng này, tôi sẽ không đi sâu vào các tính năng khác nhau của kế hoạch. Tôi sẽ tìm hiểu sơ qua về cấu trúc sản phẩm và nhận xét về lý do tại sao cấu trúc sản phẩm lại như vậy.

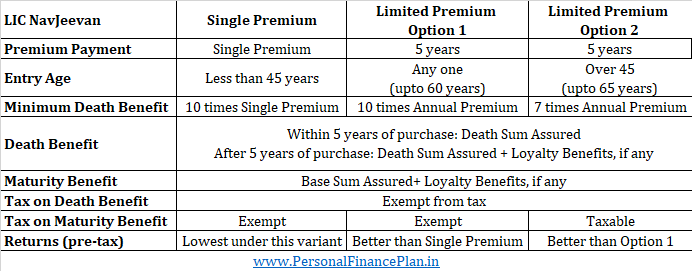

LICNavjeevan có hai biến thể:

Biến thể cao cấp duy nhất :Bạn chỉ phải trả phí bảo hiểm một lần. Thời hạn hợp đồng có thể từ 10 đến 18 năm. Chỉ dành cho các nhà đầu tư dưới 45 năm. Bảo hiểm nhân thọ gấp 10 lần Phí bảo hiểm hàng năm.

PremiumVariant có giới hạn :Bạn trả phí bảo hiểm trong 5 năm. Thời hạn hợp đồng có thể từ 10 đến 18 năm. Trong biến thể trả phí Giới hạn, bạn có hai lựa chọn khi chuyển sang quyền lợi tử vong.

Tùy chọn 1 :Số tiền bảo hiểm tử vong =10 lần Tiền thưởng hàng năm

Tùy chọn 2 :Số tiền bảo hiểm tử vong =7 lần Tiền thưởng hàng năm (chỉ có sẵn nếu tuổi của bạn tại thời điểm nhập cảnh là 45 trở lên)

Nếu tuổi của bạn tại thời điểm tham gia chương trình dưới 45 tuổi, bạn chỉ có thể chọn Tùy chọn 1, tức là. Số tiền bảo hiểm sẽ gấp 10 lần phí bảo hiểm hàng năm.

Nếu tuổi của bạn tại thời điểm tham gia chương trình là 45 tuổi trở lên, bạn có thể chọn Tùy chọn 1 hoặc Tùy chọn 2.

Nếu xảy ra trường hợp tử vong trong vòng 5 năm, người được đề cử của bạn sẽ nhận được Số tiền bảo hiểm tử vong. Nếu trường hợp tử vong sau 5 năm mua hàng, người được đề cử của bạn sẽ nhận được Số tiền bảo hiểm tử vong + Quyền lợi trung thành, nếu có.

Bạn nhận được Tổng số tiền cơ bản cùng với các lợi ích dành cho khách hàng thân thiết, nếu có. Xin lưu ý rằng Số tiền bảo hiểm cơ sở có thể khác với Số tiền bảo hiểm tử vong. Phí bảo hiểm của bạn phụ thuộc vào Số tiền bảo hiểm cơ sở. Số tiền bảo hiểm tử vong là quyền lợi tử vong tối thiểu mà bạn nhận được. Số tiền bảo hiểm tử vong có thể ảnh hưởng đến việc bạn trở lại từ chương trình.

Đối với nhà đầu tư dưới 45 tuổi, bảo hiểm nhân thọ tối thiểu (Số tiền bảo hiểm tử vong tối thiểu) là 10 lần Phí bảo hiểm hàng năm cho các gói thanh toán phí bảo hiểm thường xuyên và có giới hạn. Điều này được quy định trong Quy định về Sản phẩm Bảo hiểm Liên kết của IRDA, 2013. Do đó, lựa chọn 2 không thể áp dụng cho các nhà đầu tư dưới 45 tuổi (tại thời điểm gia nhập).

Mọi thứ khác cũng như vậy, nhà đầu tư sẽ kiếm được lợi nhuận tốt hơn theo Lựa chọn 2 so với Tùy chọn 1.

Tại sao?

Điều này là do bạn nhận được bảo hiểm nhân thọ thấp hơn theo Phương án 2. Do đó, phí tử vong sẽ thấp hơn theo phương án 2. Các kế hoạch bảo hiểm nhân thọ truyền thống không rõ ràng và không đưa ra các khoản phí khác nhau. Tuy nhiên, hãy yên tâm rằng các khoản trả lại theo Phương án 2 sẽ cao hơn Phương án 1.

Khi bạn biết rằng lợi nhuận theo Phương án 2 sẽ tốt hơn Phương án 1, tại sao bạn lại chọn Phương án 1?

Bạn có thể chọn Phương án 1 vì tiền đáo hạn từ Phương án 2 phải chịu thuế. Điều này sẽ làm giảm các bản khai sau thuế.

Tại sao điều này lại xảy ra?

Điều này xảy ra vì số tiền thu được khi đáo hạn bảo hiểm trọn đời phải chịu thuế nếu Quyền lợi tử vong (Số tiền bảo hiểm) nhỏ hơn 10 lần Phí bảo hiểm hàng năm. Với Phương án 2, Số tiền bảo hiểm tử vong chỉ gấp 7 lần Phí bảo hiểm hàng năm.

Mọi thứ khác cũng tương tự như vậy, bạn sẽ nhận được lợi nhuận trước thuế tốt hơn theo Phương án 2. Tuy nhiên, số tiền thu được khi đáo hạn của phương án 2 sẽ bị đánh thuế. Do đó, đối với tất cả những gì bạn biết, doanh thu sau thuế theo Phương án 2 có thể thấp hơn phương án 1.

Xin lưu ý rằng deathbenefit vẫn được miễn thuế ngay cả theo Tùy chọn 2. Quy tắc thuế này chỉ áp dụng cho số tiền thu được khi đáo hạn.

Các gói phí bảo hiểm khác, quyền lợi tử vong (Số tiền bảo hiểm tử vong) gấp 10 lần Mức phí bảo hiểm đơn. Vì chỉ có một khoản phí bảo hiểm được thanh toán và Số tiền đảm bảo là 10 con số thời gian, nên một phần lớn khoản đầu tư của bạn sẽ chuyển sang các khoản phí tử vong. Kỳ vọng lợi nhuận trong các biến thể trả phí duy nhất là thấp nhất theo LICNavjeevan. Ân hạn tiết kiệm là biến thể cao cấp duy nhất không được cung cấp cho số lượng trên 45. Tác động của phí tử vong (phí bảo hiểm nhân thọ) sẽ còn cao hơn đối với những nhà đầu tư như vậy.

Tiền thu được khi đáo hạn sẽ được miễn thuế theo biến thể Single Premium.

Nếu bạn dưới 45 , bạn có tùy chọn biến thể Cao cấp duy nhất và tùy chọn 1 trong Biến thể cao cấp hạn chế. Tùy chọn 2 dưới Biến thể cao cấp có giới hạn không có sẵn cho bạn.

Nếu bạn 45 và ở trên, bạn có cả hai tùy chọn biến thể UnderLimited Premium. Biến thể Cao cấp duy nhất không có sẵn cho bạn.

Bạn có thể mong đợi thu hồi vốn dao động từ 4% đến 7% mỗi năm. Việc trả lại cũng sẽ phụ thuộc vào mục nhập của bạn, lựa chọn biến thể và điều khoản chính sách đã chọn.

Quyền lợi tử vong sẽ được miễn thuế đối với tất cả các biến thể.

Quyền lợi khi đáo hạn sẽ chỉ được miễn đối với phí bảo hiểm Đơn và Tùy chọn 1 trong biến thể Limitedpremium.

Mặc dù tất cả các biến thể đều không có sẵn cho tất cả mọi người, các bản khai trước thuế dự kiến sẽ trông như thế này theo thứ tự ngày càng tăng (nếu tất cả các biến thể đều có sẵn cho mọi người):

Tôi chưa bao giờ là người đề xuất các kế hoạch bảo hiểm nhân thọ truyền thống. Trang trải cuộc sống không đầy đủ và lợi nhuận cũng thấp. Ý kiến của tôi không thay đổi đối với LIC Navjeevan. Đường đi bộ.

Bạn sẽ làm gì?

8 lý do tại sao các kế hoạch 5 năm là tồi tệ nhất

Làm cách nào để lập kế hoạch thu nhập thụ động của bạn đúng cách?

Gói bảo hiểm phí bảo hiểm đơn hay bảo hiểm kỳ hạn thông thường?

Sức mạnh của đầu tư bằng robot (Nhưng lựa chọn này có phù hợp với bạn không?)

Xem này:Tại sao con mèo của bạn thích đậu trên tủ sách?