Trong một trong những bài viết trước của chúng tôi, chúng tôi đã xem xét một kế hoạch truyền thống từ HDFC Life Sanchay Plus. Trong bài đăng này, hãy xem xét một kế hoạch truyền thống phổ biến khác, Gói Siêu thu nhập HDFC Life.

Các kế hoạch truyền thống không rõ ràng, cung cấp trang trải cuộc sống thấp và lợi nhuận kém. Vì vậy, tôi không có quan điểm quá cao về các gói bảo hiểm nhân thọ truyền thống. Tuy nhiên, trước khi loại bỏ bất kỳ sản phẩm tài chính nào, chúng ta vẫn phải hiểu cách thức hoạt động của sản phẩm đó và có được ý tưởng về lợi nhuận dự kiến. Trong bài đăng này, chúng ta hãy làm điều đó. Trước tiên, hãy cố gắng hiểu cấu trúc sản phẩm và tính ra lợi nhuận tiềm năng sau đó. Chúng ta cũng sẽ xem sự kết hợp đơn giản giữa kế hoạch có kỳ hạn và PPF sẽ chống lại Kế hoạch Siêu thu nhập trọn đời HDFC như thế nào.

Trong trường hợp chủ hợp đồng qua đời trong thời hạn hợp đồng, người được đề cử sẽ nhận được:

Số tiền thưởng khi chết + Phần thưởng tích lũy được + Phần thưởng tạm thời, nếu có + Phần thưởng cuối kỳ, nếu có

Số tiền bảo hiểm khi tử vong sẽ cao hơn trong số:

Xin lưu ý rằng các quyền lợi hợp đồng của bạn (trừ quyền lợi tử vong) chỉ được miễn thuế thu nhập nếu Số tiền bảo hiểm khi tử vong (quyền lợi tử vong tối thiểu) ít nhất là 10 lần phí bảo hiểm hàng năm. Quyền lợi tử vong được miễn thuế không phân biệt.

Có hai thành phần trong cách tính trợ cấp tử vong này. Thành phần đầu tiên là Số tiền bảo hiểm khi đáo hạn:Tôi không biết cách tính nó nhưng bạn có thể kiểm tra điều này cho trường hợp của mình trên trang web HDFC Life. Thành phần thứ hai là bội số của phí bảo hiểm của bạn, gấp 10 lần phí bảo hiểm hàng năm nếu tuổi nhập cảnh của bạn lên đến 50 tuổi và 7 lần phí bảo hiểm hàng năm nếu tuổi nhập cảnh của bạn trên 50 tuổi.

Nếu tuổi của bạn tại thời điểm tham gia chương trình là 50 tuổi, mọi khoản tiền thu được từ chương trình bảo hiểm này sẽ được miễn thuế. Điều này là do thành phần thứ hai của quyền lợi tử vong sẽ gấp 10 lần phí bảo hiểm hàng năm.

Tuy nhiên, nếu tuổi nhập cảnh của bạn lớn hơn 50 thì không có gì đảm bảo như vậy. Lợi ích sinh tồn và lợi ích đáo hạn của bạn cũng có thể bị đánh thuế. Tôi đã kiểm tra giá trị Số tiền bảo hiểm đáo hạn cho các kết hợp khác nhau (đối với độ tuổi> 50), nhưng nó không bằng 10 lần phí bảo hiểm hàng năm. Do đó, đừng đặt cược vào nó để làm cho tiền thu được của bạn được miễn thuế.

Donote thanh toán quyền lợi sống sót không ảnh hưởng đến quyền lợi tử vong. Ví dụ, cho dù sự suy giảm xảy ra trong năm đầu tiên của thời kỳ thanh toán hoặc năm cuối cùng của thời kỳ thanh toán, thì quyền lợi tử vong vẫn giữ nguyên. Sẽ không có bất kỳ quyền lợi sống còn nào được trả sau khi chủ hợp đồng qua đời.

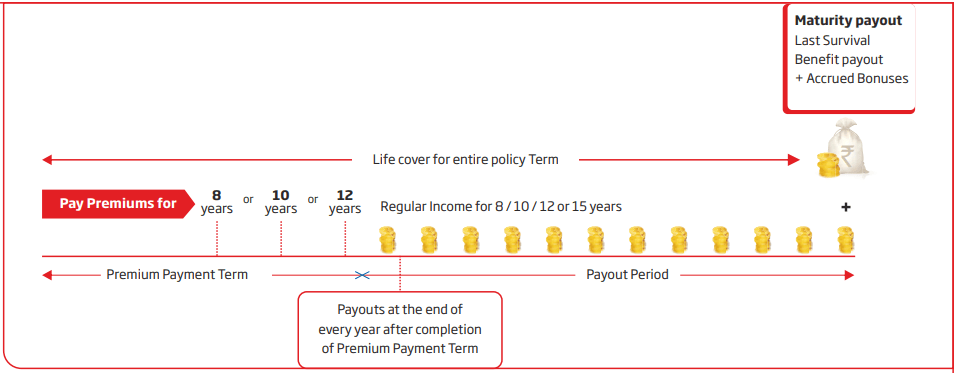

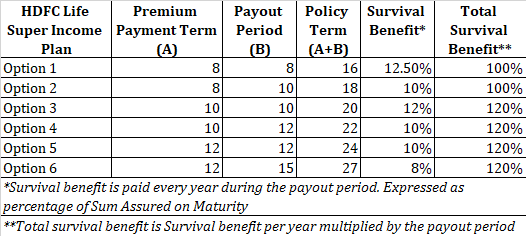

Thời hạn thanh toán đặc biệt + Thời hạn thanh toán =Thời hạn hợp đồng

Trong thời gian thanh toán, bạn nhận được 100% hoặc 120% Số tiền bảo hiểm khi đáo hạn. Tỷ lệ phần trăm phụ thuộc vào biến thể của bạn. Lợi ích được trải đều trong thời hạn thanh toán.

Khi đáo hạn, bạn sẽ nhận được nhiều khoản tiền thưởng khác nhau được tích lũy vào chính sách. Ngoài ra, bạn nhận được phần thưởng cuối kỳ, nếu có, vào cuối thời hạn hợp đồng.

MaturityBenefit =Tiền thưởng hoàn trả tích lũy (công bố hàng năm) + Tiền thưởng tạm thời, nếu có + Tiền thưởng cuối kỳ, nếu có (chỉ áp dụng trong năm kết thúc / đáo hạn)

Donote, việc thanh toán phần cuối cùng của quyền lợi sinh tồn trùng với phần thanh toán của quyền lợi đáo hạn.

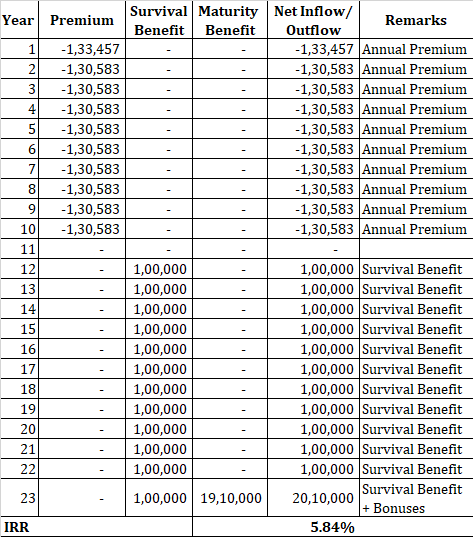

Người A45 tuổi mua Lựa chọn 4 (Thời hạn thanh toán phí bảo hiểm:10 năm, kỳ hạn thanh toán:12 năm, thời hạn hợp đồng:22 năm).

Số tiền được giao khi đáo hạn:10 Rs

Hàng năm sẽ là 1,28 Rs lacs (trước GST). Sau khi bao gồm GST, mức phí trước của năm đầu tiên sẽ là 1,33 Rs và phí bảo hiểm cho các năm tiếp theo sẽ là 1,31lac Rs.

Ghi chú trỏ :Số tiền bảo hiểm khi Bảo hiểm là 10 Rs trong khi phí bảo hiểm hàng năm là 1,33 Rs. Rõ ràng, Số tiền bảo hiểm khi đáo hạn nhỏ hơn 10 lần phí bảo hiểm hàng năm. Tuy nhiên, chương trình tiết kiệm là độ tuổi tham gia là 45. Do đó, thành phần thứ hai của DeathBenefit đảm bảo rằng quyền lợi tử vong tối thiểu gấp 10 lần phí bảo hiểm hàng năm. Điều này cũng đảm bảo rằng các lợi ích chính sách của bạn sẽ được miễn thuế. Hãy nhớ rằng, bạn sẽ không có được sự xa xỉ này nếu bạn trên 50 tuổi vào thời điểm nhập cảnh.

SurvivalBenefi t:Bên mua bảo hiểm sẽ nhận được 10% Số tiền bảo hiểm khi đáo hạn, tức là 1 Rs mỗi năm kể từ cuối ngày 11 năm chính sách đến năm 22 thứ năm chính sách.

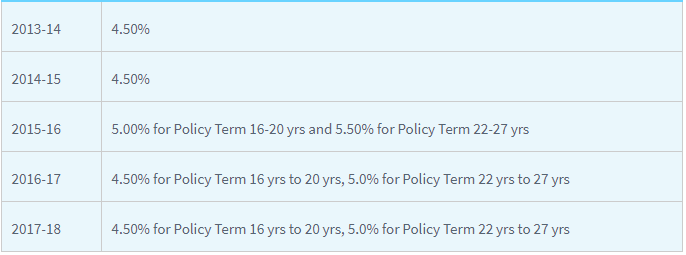

Quyền lợi đáo hạn :Việc tính toán lợi ích khi đáo hạn là khó vì tỷ lệ tiền thưởng không được đảm bảo và không được biết trước. Đối với phần thưởng đảo ngược, chúng ta có thể đi theo tỷ lệ lịch sử. Đây là dữ liệu về tỷ lệ thưởng có thể đảo ngược cho Kế hoạch Siêu thu nhập trọn đời HDFC.

Giả sử bạn nhận được 5,5% tiền thưởng Simple Reversionary. Phần thưởng Hoàn nguyên được biểu thị theo tỷ lệ phần trăm của Số tiền bảo hiểm khi đáo hạn. Trong trường hợp này, chúng tôi đã chọn Số tiền bảo hiểm khi đáo hạn là 10 Rs. Do đó, tiền thưởng hàng năm sẽ là 55.000 Rs perannum. Hãy nhớ rằng phần thưởng này không được trả cho bạn mà sẽ được cộng vào hợp đồng bảo hiểm. Bạn sẽ nhận được quyền lợi tại thời điểm hợp đồng đáo hạn.

Đối với thời hạn hợp đồng 22 năm, giá trị này lên tới 55.000 Rs * 22 = 12,1 Rs

Phần thưởng danh nghĩa, chúng tôi không có dữ liệu trước. Như tôi thấy, phần thưởng thiết bị đầu cuối chưa được công bố trong chính sách này .Chúng tôi sẽ đưa ra các con số với một số giả định.

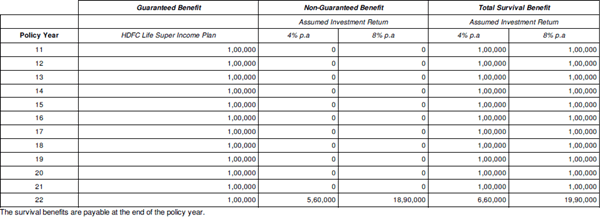

Các công ty bảo hiểm được yêu cầu chia sẻ hình ảnh minh họa ở mức lợi tức đầu tư 4% và 8%. Đối với những loại kế hoạch này, lợi tức đầu tư 8% có vẻ là một giả định tốt đối với loại đầu tư sẽ được thực hiện. Đây là ảnh chụp nhanh từ hình minh họa cho cùng một ví dụ giả định được xem xét trong hình minh họa.

Nó cho thấy 18,9 Rs lacs là lợi ích khi đáo hạn. Với giả định của chúng tôi, lợi nhuận 12,1 Rs đã đến từ phần thưởng đảo chiều. Giả sử phần thưởng đầu cuối là 7 Rs. Do đó, tổng giá trị đáo hạn là 19,1 Rs.

Lợi tức của bạn cho khoản đầu tư 22 năm này là 5,84% / năm. (với các giả thiết). Bạn không mong đợi tối đa là 6% p.a. Nhân tiện, lợi nhuận sẽ tốt hơn cho các nhà đầu tư của bạn và tệ hơn cho các nhà đầu tư cũ.

Chìa khóa là công ty bảo hiểm đã kiếm được 8% / năm. đối với các khoản đầu tư của mình, bạn chỉ kiếm được 5,84% / năm. vì các chi phí khác nhau bao gồm cả phí tử vong.

Người cùng tên mua thời hạn 50 Rs (thời hạn hợp đồng 22 năm) và đầu tư số tiền còn lại vào PPF. Phí bảo hiểm thời hạn hàng năm sẽ là 13,584 Rs (45 năm, thời hạn hợp đồng 22 năm).

Giả sử bạn kiếm được lợi nhuận 8% mỗi năm bằng PPF. Chúng tôi cũng giả định rằng bạn có thể rút tiền cho các khoản thanh toán phí bảo hiểm có kỳ hạn và quyền lợi sinh tồn (để nhân rộng cấu trúc Superincome) hàng năm từ PPF. Cuối cùng, bạn sẽ có 25,5 Rs (bạn chỉ nhận được 19,1 Rs trong kế hoạch Siêu thu nhập).

Dưới đây là các lợi ích bổ sung của việc tách biệt bảo hiểm và đầu tư.

Tóm lại, bạn có thể tránh Kế hoạch Siêu thu nhập trọn đời HDFC. Tất cả những gì bạn cần là một trang trải cuộc sống rẻ, các khoản đầu tư có suy nghĩ thấu đáo và kỷ luật đầu tư. Nếu bạn không thể làm điều đó, hãy tìm kiếm sự trợ giúp của chuyên gia.