Benjamin Franklin đã tuyên bố nổi tiếng - Trên thế giới này, không có gì có thể nói là chắc chắn ngoại trừ cái chết và thuế. Vì cái chết là điều chắc chắn tuyệt đối, chúng ta phải luôn đảm bảo rằng chúng ta được bảo hiểm đầy đủ cho trường hợp không may đó một ngày nào đó.

Trên thị trường ngày nay, có rất nhiều loại bảo hiểm. Tôi sẽ so sánh và phân tích hai loại hình bảo hiểm phổ biến:Bảo hiểm nhân thọ và Bảo hiểm có kỳ hạn. Có một câu nói truyền thống “Mua kỳ hạn và đầu tư phần còn lại” Câu nói này đúng như thế nào? Hãy cùng tìm hiểu bên dưới:

Bảo hiểm nhân thọ được sử dụng để bảo vệ cuộc sống được bảo hiểm trong trường hợp tử vong. Phí bảo hiểm bạn đã trả được chia thành hai phần. Một phần nhỏ phí bảo hiểm của bạn sẽ được chuyển vào quỹ tham gia của công ty bảo hiểm và phần còn lại sẽ được sử dụng để thanh toán chi phí bảo hiểm.

Bảo hiểm nhân thọ là khoản tiết kiệm nhỏ và bảo hiểm có tính bảo vệ cao. Do có yếu tố tiết kiệm trong bảo hiểm nhân thọ nên nó sẽ có một giá trị tiền mặt nhất định và được công ty bảo hiểm công bố hàng năm là phần thưởng hoàn nhập.

Quyền lợi tử vong sau đó sẽ có một phần được đảm bảo là số tiền được đảm bảo của hợp đồng cộng với phần không được đảm bảo của khoản tiền thưởng chuyển nhượng. Số tiền thưởng hoàn nhập dựa trên kết quả hoạt động của quỹ tham gia. Bảo hiểm nhân thọ, như tên gọi của nó, bảo hiểm một lần cho cả cuộc đời.

Đối với các công ty bảo hiểm nhân thọ mới, phí bảo hiểm bạn cần đóng thường cố định, từ 5 năm đến 25 năm. Điều này có nghĩa là bạn chỉ cần thanh toán trong 5 năm hoặc tối đa 25 năm và được bảo hiểm trọn đời.

Bảo hiểm có kỳ hạn là một sản phẩm khá đơn giản. Bảo hiểm có kỳ hạn là bảo vệ thuần túy và không có gì khác. Toàn bộ phí bảo hiểm được trả sẽ được tính vào chi phí bảo hiểm. Do đó, không có giá trị tiền mặt cho bảo hiểm có kỳ hạn. Bảo hiểm có kỳ hạn có thể được sử dụng để trang trải cho những nhu cầu tạm thời. Thời hạn thanh toán phí bảo hiểm giống như thời hạn bảo hiểm. Điều này có nghĩa là bạn sẽ cần phải trả phí bảo hiểm cho toàn bộ thời gian bạn được bảo hiểm.

Dưới đây là tóm tắt về bảo hiểm nhân thọ và bảo hiểm có kỳ hạn:

| Tính năng | Bảo hiểm Nhân thọ | Bảo hiểm Thời hạn |

|---|---|---|

| Thời hạn bảo hiểm | Phạm vi bảo hiểm về thời gian tử vong trong thời gian sống | Bảo hiểm Tử vong Tạm thời |

| Mục tiêu | Tiết kiệm + Bảo vệ | Bảo vệ Tinh khiết |

| Thời hạn Đặc biệt | 5 đến 25 năm | Giống như điều khoản phù hợp |

| Giá trị tiền mặt | Có, tùy thuộc vào hiệu suất của quỹ tham gia | Không. |

Để so sánh hai hình thức bảo hiểm này, tôi đã phân tích bằng cách sử dụng sản phẩm Bảo hiểm nhân thọ và có kỳ hạn của Công ty A. Tôi đã chuẩn bị cho việc bảo hiểm đến 99 tuổi, mặc dù về mặt kỹ thuật, bảo hiểm nhân thọ bảo hiểm đến 125 tuổi! Mức bảo hiểm tối đa cho bảo hiểm có thời hạn chỉ đến 99 tuổi.

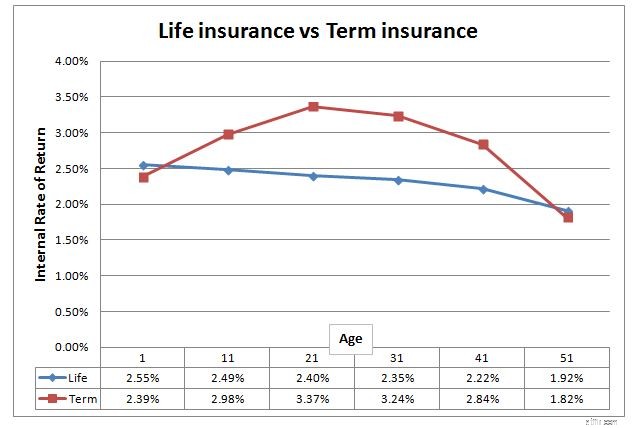

Phân tích được thực hiện cho một nam giới, không hút thuốc, bảo hiểm tử vong 100.000 đô la, sống thọ 85 tuổi. Bởi vì điều khoản thanh toán phí bảo hiểm nhân thọ và điều khoản thanh toán phí bảo hiểm có kỳ hạn không giống nhau, chúng ta không thể so sánh bằng cách chỉ nhìn vào mệnh giá phí bảo hiểm, cách tốt nhất để đo lường “lợi nhuận” của hai loại bảo hiểm này là sử dụng Tỷ lệ hoàn vốn nội bộ. (IRR). Bạn có thể coi đó là lợi tức đầu tư hàng năm.

Có một số kết quả mà chúng ta có thể thu thập được từ biểu đồ trên.

Phân tích này có thể không hoàn hảo do những điều sau:

Phân tích này được thực hiện hoàn toàn dựa trên phân tích định lượng. Phân tích định tính như dưới đây nên được xem xét trước khi bạn quyết định phương án nào tốt hơn cho mình:

Tuyên bố từ chối trách nhiệm, phân tích này không phải để khuyên bạn từ bỏ chính sách nhân thọ của mình và chuyển sang chính sách có thời hạn. Việc từ bỏ một hợp đồng bảo hiểm nhân thọ luôn đi kèm với một khoản chi phí, bạn nên kiểm tra với cố vấn tài chính của mình trước khi đưa ra bất kỳ quyết định nào.

Tôi điều hành Khóa học Cơ bản về Tài chính Cá nhân, nơi tôi chia sẻ về 6 loại chính sách bảo hiểm chính và những điều bạn nên cân nhắc khi quyết định xem chúng có dành cho bạn hay không. Thêm vào đó, vì nó là một khóa học tài chính cá nhân, tôi tiết lộ toàn bộ lộ trình để làm chủ tài chính cá nhân. Chúng tôi sẽ đề cập đến những điều cơ bản về những gì bạn cần để bảo vệ tài chính, phát triển sự giàu có và cách quản lý và phân phối tài sản của bạn trong thời gian nghỉ hưu.

Ngoài ra, bạn có thể gửi email cho tôi tại [email protected]. Tôi rất vui được giúp bạn xem lại các chính sách hiện có của mình.

Tôi cũng đã so sánh lợi nhuận của bảo hiểm "Thời hạn" và "Nhân thọ" trước đây.