Phần đóng góp của khách mời này là của Ben Reynolds và Samuel Smith của Sure cổ tức. Bạn có thể nhớ Ben từ các bài đăng khách khác của anh ấy - Cách tôi trở thành nhà đầu tư tăng trưởng cổ tức thành công và đạt được mục tiêu nghỉ hưu sớm thông qua đầu tư tăng trưởng cổ tức. REIT là một chủ đề thường xuyên xuất hiện với độc giả của Making Sense of Cents, vì vậy tôi rất vui khi các chuyên gia tại Sure 82nd nói về chủ đề này ngày hôm nay. Hãy tận hưởng!

Ben Reynolds với Cổ tức chắc chắn ở đây. Cổ tức chắc chắn tập trung vào việc giúp các nhà đầu tư cá nhân xây dựng danh mục đầu tư tăng trưởng cổ tức chất lượng cao.

Và cuối cùng, tôi muốn thông báo cho Making Sense of Cents độc giả về cơ hội đầu tư đa dạng vào bất động sản của các nhà đầu tư thông qua Quỹ tín thác đầu tư bất động sản (REITs).

Chúng tôi bắt đầu đề cập chi tiết đến REITs tại Sure cổ tức trở lại vào năm 2016 vì chúng có những đặc điểm riêng biệt khiến chúng trở thành lựa chọn hấp dẫn cho các nhà đầu tư đang tìm kiếm thu nhập hiện tại và tăng trưởng thu nhập.

Khán giả của chúng tôi tại Sure cổ tức quan tâm đến việc tìm hiểu thêm về REIT, vì vậy chúng tôi đã thực hiện nghiên cứu của mình.

Tôi đã biết REIT được luật pháp yêu cầu như thế nào trả ít nhất 90% thu nhập của họ cho các cổ đông của họ.

Đó là một khái niệm mạnh mẽ có nghĩa là REIT chia sẻ phần lớn những gì họ tạo ra với các nhà đầu tư.

Tôi được biết rằng REIT có những lợi thế đặc biệt về thuế khiến chúng trở thành phương tiện hiệu quả hơn để chuyển thu nhập cho các nhà đầu tư.

Và tôi đã học được cách dễ dàng như thế nào khi vừa đầu tư vào vừa đa dạng hóa với REIT được giao dịch công khai so với bất động sản truyền thống.

Những đặc điểm này cho chúng ta thấy rằng chúng ta cần phải bao gồm REITs vì những lợi ích mà chúng mang lại cho các nhà đầu tư có thu nhập. Hãy tiếp tục đọc để tìm hiểu thêm về loại hình đầu tư đặc biệt này.

Thuật ngữ Ủy thác Đầu tư Bất động sản được Quốc hội Hoa Kỳ bắt nguồn từ năm 1960 và kể từ đó đã được chấp nhận trên toàn thế giới để mô tả một phương tiện được ưu đãi về thuế đặc biệt cho các khoản đầu tư bất động sản tập thể.

Chúng tôi đã biên soạn một danh sách REIT được giao dịch công khai, cùng với các chỉ số tài chính quan trọng như lợi tức cổ tức và vốn hóa thị trường.

Tương tự như những gì quỹ tương hỗ làm với các công ty, REIT cho phép các nhà đầu tư đầu tư vào danh mục đầu tư bất động sản đa dạng mà không thực sự phải tự mua, quản lý và cấp vốn cho bất động sản.

Hơn nữa, hầu hết REIT được giao dịch công khai trên sàn giao dịch chứng khoán và cho phép các nhà đầu tư tham gia sở hữu danh mục đầu tư bất động sản đa dạng, quy mô lớn giống như cách các nhà đầu tư đầu tư vào bất kỳ ngành nào khác.

REIT được cấu trúc như một tập đoàn, nhưng đặc biệt ở chỗ chúng được miễn thuế thu nhập doanh nghiệp miễn là chúng tuân thủ các quy tắc cụ thể về chất lượng như một REIT. Theo NAREIT, REIT phải:

Những quy tắc này nhằm bảo vệ cổ đông, đảm bảo kỷ luật trong phân bổ vốn và giảm xung đột lợi ích giữa người quản lý và cổ đông.

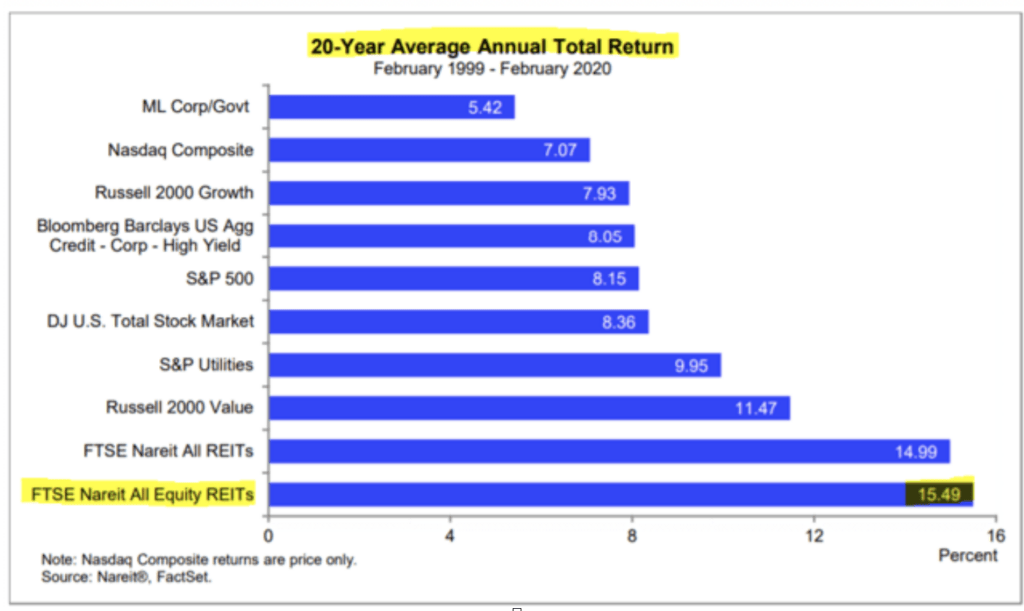

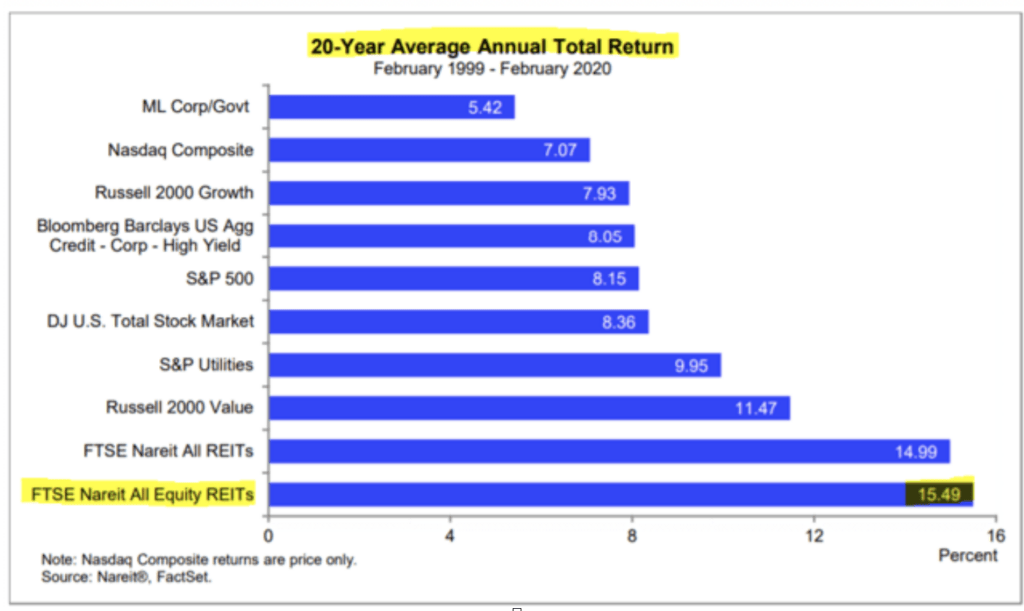

Trong lịch sử, REIT đã thu về trung bình 15% mỗi năm và vượt trội hơn tất cả các loại tài sản khác nhờ một tỷ suất lợi nhuận lớn:

source

REITs đã mang lại lợi nhuận to lớn cho các nhà đầu tư tham gia sớm và biết họ đang làm gì. Ngoài tổng lợi nhuận lớn hơn, REIT thường trả cổ tức cao hơn, ít biến động hơn và cung cấp các lợi ích bảo vệ lạm phát và đa dạng hóa có giá trị.

Khoảng 90% triệu phú tín dụng các khoản đầu tư vào bất động sản như một yếu tố đóng góp lớn vào giá trị tài sản ròng của họ và REIT cho phép bạn đầu tư vào bất động sản với các lợi ích bổ sung từ quản lý chuyên nghiệp, đa dạng hóa, thanh khoản, chi phí giao dịch thấp và thu nhập thụ động.

Đầu tư vào bất động sản rất tốn kém và mất thời gian.

Bạn cần giao dịch với người môi giới, nhà thầu, người cho vay, người thuê và người quản lý tài sản. Từ khi thẩm định cho đến khi hoàn thành một giao dịch thỏa thuận có thể kéo dài hàng tháng hoặc thậm chí hàng năm và chi phí giao dịch nói chung là 5-10% giá mua của bạn.

REITs làm cho toàn bộ quá trình này dễ dàng hơn, rẻ hơn và nhanh hơn nhiều.

Tất cả những gì bạn cần là một tài khoản môi giới và chỉ trong vài cú nhấp chuột, bạn có thể bắt đầu đầu tư vào REIT thông qua sàn giao dịch chứng khoán đại chúng giống như khi bạn đầu tư vào bất kỳ cổ phiếu nào khác. Phí chỉ là một vài đô la - nếu không phải là miễn phí - và giao dịch được thực hiện ngay lập tức trong hầu hết các trường hợp.

Mặc dù REIT đã được chứng minh là khoản đầu tư dài hạn rất hấp dẫn, nhưng điều quan trọng là phải đa dạng hóa tốt và không bỏ tất cả trứng vào một giỏ.

Số tiền bạn quyết định đầu tư vào REITs phụ thuộc rất nhiều vào ba yếu tố. Đây là các mục tiêu lợi nhuận của bạn, khả năng chấp nhận rủi ro và mức độ sẵn sàng chấp nhận những rủi ro này của bạn.

Mặc dù không có giải pháp phù hợp nhất cho mọi cá nhân, nhưng điều hợp lý là đề xuất rằng một danh mục đầu tư đa dạng có chứa REITs có thể giảm thiểu sự biến động trong khi tối đa hóa lợi nhuận dài hạn.

David Swensen, nhà quản lý huyền thoại của quỹ tài trợ Yale, khuyên bạn nên đầu tư ~ 20% danh mục đầu tư của bạn vào REITs . Thành tích của anh ấy khiến anh ấy trở thành siêu sao trong số các nhà quản lý tổ chức và phần lớn thành công của anh ấy đến từ đầu tư bất động sản.

Các cố vấn tài chính khác thường khuyến nghị phơi nhiễm 15-30% đầu tư vào bất động sản và chúng tôi tin rằng đây là một gợi ý hợp lý.

Cuối cùng, nó phụ thuộc vào mục tiêu đầu tư cá nhân của bạn và những gì bạn cảm thấy thoải mái.

Chọn các khoản đầu tư REIT tốt phụ thuộc vào mục tiêu đầu tư cá nhân của bạn và những gì bạn cảm thấy thoải mái.

Tóm lại, cơ hội đầu tư REIT lý tưởng sẽ bao gồm các yếu tố sau:

Nếu REIT sở hữu nhiều đặc điểm này, nó có khả năng thắng lớn về lâu dài. Rõ ràng, rất hiếm khi tìm thấy những trường hợp như vậy bởi vì nếu REIT lớn đến mức này, nó có khả năng sẽ giao dịch ở mức định giá cao hơn.

Không có quá trình lựa chọn nào là chống đạn. Tuy nhiên, điều cần thiết là phải có một số bộ lọc cốt lõi mà bạn có thể sử dụng để giảm thiểu các khoản đầu tư thua lỗ trong khi tối đa hóa cơ hội chọn các khoản đầu tư chiến thắng.

Bốn bộ lọc mà chúng tôi xem xét là:

Tập hợp tất cả lại với nhau

REIT có thể là công cụ tuyệt vời để tích lũy tài sản kép dài hạn và tạo thu nhập thụ động. Điều đó nói rằng, không phải tất cả REIT đều được xây dựng như nhau.

Đối với các nhà đầu tư năng nổ và thích mạo hiểm, chọn REIT riêng lẻ có thể là một cách thú vị và bổ ích để đầu tư vào bất động sản.

Đối với những người muốn tiếp tục thụ động và / hoặc thiếu tự tin vào khả năng chọn REIT chiến thắng, thì nên đầu tư vào các ETF như quỹ VNQ REIT của Vanguard.

Bạn có muốn tìm hiểu cách bắt đầu REIT không?