Nếu bạn có tài khoản môi giới, có thể bạn đã quen với khái niệm cơ sở chi phí (giá ban đầu bạn trả cho một khoản đầu tư). Nhưng khi bạn qua đời, cơ sở chi phí của khoản đầu tư thay đổi - thay vào đó, nó giả định giá trị của khoản đầu tư vào ngày bạn qua đời. Đây được gọi là "bước tiến" trên cơ sở và nó tạo ra lợi nhuận một cách hiệu quả trong suốt thời gian chủ sở hữu ban đầu miễn thuế cho những người thừa kế của họ. *

Ví dụ:giả sử bạn mua một cổ phiếu với giá 20 đô la cho mỗi cổ phiếu và bây giờ nó trị giá 100 đô la. Nếu bạn bán nó, bạn sẽ có một khoản thu nhập chịu thuế là 80 đô la cho mỗi cổ phiếu. Tuy nhiên, nếu nó trị giá 100 đô la vào ngày bạn qua đời, những người thừa kế của bạn sẽ chỉ bị đánh thuế đối với bất kỳ giá trị nào trên 100 đô la khi họ bán nó. Điều này áp dụng riêng cho các khoản đầu tư vào các tài khoản chịu thuế, trái ngược với các tài khoản được ưu đãi về thuế như IRA, Roth IRA và các gói 401 (k).

Quy tắc thuế này có thể là một lợi ích lớn cho các gia đình có tài sản vượt quá mức họ sẽ cần cho chi tiêu cá nhân khi nghỉ hưu. Thách thức đối với một nhà đầu tư (hoặc cố vấn tài chính) là quyết định có nên nắm giữ các khoản đầu tư cụ thể để dự đoán một bước tăng trưởng hay không. Nếu bạn cũng có tài sản trong tài khoản Roth hoặc tài khoản hoãn thuế, bạn sẽ muốn phát triển một chiến lược để xác định tài khoản nào sẽ chi tiêu và tài khoản nào cần giữ lại.

Giả sử trong trường hợp bạn đang quyết định tài trợ chi tiêu hưu trí của mình bằng cách phân phối tài khoản Roth đủ điều kiện ** miễn thuế hay bằng cách bán các khoản đầu tư cổ phiếu (hoặc quỹ cổ phiếu) trong một tài khoản chịu thuế. Hiện tại, chúng tôi sẽ giả định rằng các khoản đầu tư của bạn tương tự nhau trong hai tài khoản (chúng tôi biết rằng đây là một giả định lớn). Có bốn yếu tố chính cần xem xét:

Hy vọng rằng ba yếu tố đầu tiên được liệt kê không cần giải thích thêm:Nếu bạn có một khoản lợi nhuận lớn, chưa thực hiện trong khoản đầu tư chịu thuế của mình, cũng như thuế suất cao và bạn không mong muốn sống lâu, hãy nắm giữ khoản đầu tư đó có thể mang lại lợi ích đáng kể cho những người thừa kế của bạn. Tuy nhiên, hệ số cổ tức không trực quan bằng. Cổ tức quan trọng vì chúng bị đánh thuế hàng năm. So với một cổ phiếu không có cổ tức, một cổ phiếu trả cổ tức (với cùng một tổng lợi nhuận) phải chịu thuế sớm hơn và giá trị của nó tăng chậm hơn. Tác động của việc kéo thuế này tăng dần qua các năm, vì vậy, nó đặc biệt có ý nghĩa đối với những người có tuổi thọ cao. Điều thú vị là nếu cổ phiếu không trả cổ tức thì tuổi thọ sẽ không thành vấn đề vì không có thuế hàng năm kéo theo.

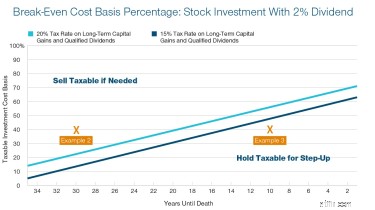

Đó là rất nhiều điều cần xem xét và những yếu tố này có thể không phù hợp theo cùng một cách trong tình huống của bạn. May mắn thay, chúng tôi có thể sử dụng biểu đồ tỷ lệ phần trăm cơ sở chi phí hòa vốn để giúp đưa ra quyết định này.

Hãy xem xét ba ví dụ liên quan đến các biểu đồ sau. Trước tiên, hãy tính tỷ lệ phần trăm cơ sở chi phí đầu tư chịu thuế của bạn. Để làm điều đó, hãy chia cơ sở chi phí - thường có sẵn trong tài khoản đầu tư của bạn - cho giá trị hiện tại. Sau đó, kiểm tra nó với các biểu đồ bên dưới. Nếu tỷ lệ phần trăm cơ sở chi phí của bạn cao hơn các dòng, tốt hơn là bán khoản đầu tư chịu thuế hơn là thanh lý tài sản trong tài khoản Roth.

Nguồn:Chiến lược Rút tiền Hiệu quả về Thuế, T. Rowe Price. Giả định:Tất cả lợi nhuận đầu tư đến từ sự đánh giá cao (dài hạn) và cổ tức đủ tiêu chuẩn, không phải thu nhập thông thường. Cổ tức không được tái đầu tư. Cơ sở chi phí tính theo tỷ lệ phần trăm của giá trị đầu tư. Giá trị sau thuế của tài sản chịu thuế đối với người thừa kế được giả định là thấp hơn 5% so với tài sản Roth tương đương, do lợi ích liên tục về thuế của tài khoản Roth. Tính toán dựa trên công thức trong:DiLellio, James và Dan Ostrov. “Xây dựng Chiến lược Rút tiền Hiệu quả về Thuế cho Người về hưu.” (2018). Đại học Pepperdine, loạt tài liệu làm việc của Graziadio. Giấy 5.

VÍ DỤ 1: Giả sử bạn có một khoản đầu tư cổ phiếu trị giá 10.000 đô la với cơ sở chi phí là 9.000 đô la (90% giá trị). Và chúng tôi giả định rằng bạn sẽ phải đối mặt với thuế lợi tức vốn (ít nhất là 15%) đối với bất kỳ khoản lợi nhuận nào bạn nhận thấy trong đời. Nhìn vào biểu đồ trên cùng, 90% nằm trên đường hòa vốn đối với cả thuế suất lợi tức vốn 15% và 20%. Điều đó có nghĩa là nếu bạn cần tiền để chi tiêu, bạn nên bán khoản đầu tư chịu thuế đó và giữ bất kỳ tài khoản Roth nào. Điều đó có tác dụng tốt hơn trong dài hạn (sau thuế) cho những người thừa kế của bạn.

VÍ DỤ 2: Bây giờ, giả sử cùng một khoản đầu tư có cơ sở chi phí là $ 4.000 (40%) và trả cổ tức hàng năm là 2%. Nếu bạn 55 tuổi và nghĩ rằng mình sẽ sống thêm được 30 năm nữa, thì cơ sở chi phí 40% đó nằm trên các đường trên biểu đồ thứ hai. Vì vậy, bạn vẫn muốn bán khoản đầu tư thay vì nhận phân phối Roth. Lưu ý rằng các đường hòa vốn cho tỷ lệ cổ tức dưới 2% sẽ cao hơn trên biểu đồ - gần với đường thẳng trong biểu đồ "không có cổ tức".

VÍ DỤ 3: Nhưng nếu bạn 85 tuổi và tuổi thọ của bạn là dưới 10 năm, thì điều đó sẽ di chuyển cơ sở chi phí 40% của bạn sang bên phải và bên dưới các dòng trên biểu đồ thứ hai. Điều đó có nghĩa là bạn nên giữ khoản đầu tư cho bước tiến và sử dụng tài khoản Roth để tài trợ chi phí của mình.

Khi bạn đưa điều này vào thực tế, hãy xem xét một số chi tiết bổ sung khi xác định xem có nên bán tài sản được đánh giá cao hơn các khoản đầu tư vào tài khoản Roth hay không:

Có tài sản mà bạn có thể để lại cho những người thân yêu của bạn là một vấn đề tốt cần phải có. Lập kế hoạch phù hợp có thể giúp đảm bảo các tài sản đó có hiệu quả về thuế nhất có thể.

* Có thể áp dụng ngoại lệ.

** Nói chung, các bản phân phối Roth IRA đủ điều kiện nếu chủ sở hữu trên 59 tuổi ½ và tài khoản đã mở ít nhất năm năm.

*** Lãi vốn dài hạn / tỷ lệ cổ tức đủ điều kiện:Tỷ lệ 0% áp dụng cho người nộp thuế có thu nhập chịu thuế không quá $ 39.375 (người nộp đơn) và $ 78.750 (người nộp chung). Tỷ lệ 15% áp dụng cho người nộp thuế có thu nhập chịu thuế không quá $ 434,550 (người khai thuế riêng lẻ) và $ 488,850 (người khai thuế chung). Thuế suất 20% áp dụng cho người nộp thuế có thu nhập chịu thuế trên các mức đó.

**** Kịch bản này cũng có thể xảy ra nếu Quốc hội thông qua luật yêu cầu tài khoản hưu trí kế thừa phải được phân phối nhanh hơn so với luật hiện hành.