Khi chúng ta tiếp cận những năm cuối của sự nghiệp, những suy nghĩ về việc nghỉ hưu sẽ như thế nào có thể là một nguồn cảm xúc lẫn lộn. Đối với nhiều người, đây sẽ là thời điểm để mơ ước thực hiện những điều đó trong danh sách nhóm mà họ đã chờ đợi để làm. Đó có thể là đi du lịch nước ngoài, tìm hiểu một sở thích thú vị, tạo kỷ niệm với các cháu hoặc theo đuổi một dự án kinh doanh mới. Đối với những người khác, đây cũng có thể là khoảng thời gian căng thẳng và không chắc chắn, do danh tính của chúng ta đã gắn liền với sự thành công và thăng tiến trong sự nghiệp của chúng ta như thế nào.

Chúng tôi có những thói quen và cấu trúc mà chúng tôi đã tuân theo trong nhiều năm, và bây giờ chúng tôi đối mặt với thực tế là tất cả sắp thay đổi.

Đối với hầu hết giai đoạn tiếp theo này của cuộc đời, có bốn câu hỏi sẽ khiến mọi người thức trắng đêm để tìm kiếm câu trả lời. Qua nhiều năm, tôi nhận thấy rằng bốn câu hỏi này có thể bao hàm những điều mà nhiều người trước khi nghỉ hưu cảm thấy cần phải biết và chuẩn bị. Biết được câu trả lời cho những câu hỏi này có thể mang lại niềm tin rằng mọi người đã sẵn sàng để thực hiện một quá trình chuyển đổi tốt đẹp này.

Đây dường như là một trong những câu hỏi phổ biến nhất mà mọi người sẽ tự hỏi mình vào một thời điểm nào đó, nhưng làm thế nào để chúng ta thực sự biết khi nào chúng ta nên bắt đầu giai đoạn tiếp theo này của cuộc đời? Chúng ta có tìm kiếm sự chỉ đạo từ bạn bè, gia đình và đồng nghiệp để giúp hướng dẫn chúng ta không? Có thể sức khỏe của chúng ta quyết định quyết định của chúng ta.

Quay lại thời của cha mẹ (hoặc ông bà) của chúng ta, cuộc sống dường như đơn giản hơn nhiều và câu hỏi này có thể dễ trả lời hơn. Làm việc trong 40-50 năm (nhiều lần cho cùng một công ty), thực hiện một cuộc bầu cử nhận lương hưu khi đủ điều kiện, nộp đơn cho An sinh xã hội và đi vào hoàng hôn. Tuy nhiên, với việc lương hưu truyền thống đã trở thành dĩ vãng, câu trả lời có thể không còn rõ ràng ngày nay. Ngoài ra, đừng bỏ qua phần cảm xúc khi nghỉ hưu. Các nghiên cứu cho thấy những người hạnh phúc nhất khi về hưu sẽ nghỉ hưu “ để "Cái gì đó so với nghỉ hưu" từ " thứ gì đó. Trung bình, có ba đến bốn mục tiêu theo đuổi khi nghỉ hưu có thể mang lại mục đích và ý nghĩa cho cuộc sống hàng ngày. Khi thời hạn nghỉ hưu của bạn đến gần, hãy suy nghĩ mỗi tuần về những điều bạn có thể theo đuổi và cho phép bản thân mong đợi để bắt đầu. Hãy để tâm trí bạn mơ ước lớn lao và đừng ngại thử một điều gì đó mà bạn chưa bao giờ nghĩ rằng mình sẽ làm. Cố gắng lên !!

“ con số kỳ diệu” đó là gì điều đó làm cho nó OK để nghỉ hưu? Quan trọng hơn, “ con số kỳ diệu của BẠN là gì . ” Về mặt cảm xúc, nó có thể gắn liền với tầm nhìn mà bạn đã có trong toàn bộ sự nghiệp của mình, chẳng hạn như tích lũy 1 triệu đô la hoặc trả hết thế chấp của bạn. Có thể đó là bán một doanh nghiệp mà bạn đã làm việc nhiều năm để xây dựng hoặc thừa kế một khoản tiền lớn.

Tuy nhiên, chắc chắn không có câu trả lời phù hợp cho tất cả cho câu hỏi này. Bắt đầu bằng việc có một ngân sách cụ thể cho việc nghỉ hưu và hiểu phần trăm chi phí hàng tháng của bạn có thể được trang trải bởi các nguồn thu nhập cố định, chẳng hạn như An sinh xã hội, lương hưu, niên kim, v.v. Tỷ lệ này càng gần 100 thì càng tốt.

Ngoài ra, hãy đảm bảo tách biệt mục đích sử dụng tiền của bạn và cụ thể dành nó cho những việc như tạo thu nhập hàng tháng, trang trải chi phí chăm sóc sức khỏe trong tương lai và tăng trưởng để vượt qua lạm phát. Bằng cách tách mục đích của quả trứng làm tổ của mình, bạn sẽ có thể phân bổ danh mục đầu tư của mình một cách hợp lý giữa các công cụ khác nhau, chẳng hạn như tiết kiệm, đầu tư, niên kim và bảo hiểm nhân thọ, chỉ là một vài công cụ.

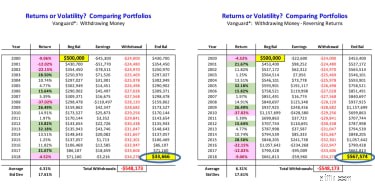

Trứng làm tổ của tôi sẽ tồn tại trong suốt thời gian nghỉ hưu? Một trong những rủi ro đáng kể nhất đối với người về hưu là có lợi nhuận âm trong danh mục đầu tư của họ trong những năm đầu nghỉ hưu. Không giống như những năm làm việc của bạn, khi bạn có thể đã thường xuyên đóng góp tiền cho kế hoạch hưu trí của mình, bây giờ điều ngược lại có thể xảy ra, khi việc rút tiền hàng tháng có thể cần thiết để tạo ra thu nhập cần thiết. Điều này được gọi là Rủi ro thu nhập theo trình tự, trong đó thứ tự mà lợi nhuận hàng năm đạt được trong danh mục đầu tư có ý nghĩa quan trọng. Bạn có thể thấy sự khác biệt về kết quả từ ví dụ bên dưới, khi tỷ suất sinh lợi trung bình hàng năm là như nhau cho mỗi danh mục đầu tư nhưng thứ tự xảy ra lợi nhuận bị đảo ngược.

Cách tốt nhất để quản lý rủi ro này là tránh thực hiện các phân bổ có hệ thống từ một tài khoản dao động. Dành một phần danh mục đầu tư của bạn để tạo thu nhập hàng tháng cần thiết để trang trải các chi phí cố định vượt quá mức mà An sinh xã hội và lương hưu của bạn sẽ cung cấp. Khi bạn biết con số này, bạn đã sẵn sàng để xác định sự kết hợp giữa các khoản đầu tư và công cụ bảo hiểm nào phù hợp với mình.

Điều này đặc biệt phù hợp với hầu hết các cặp vợ chồng. Tất cả chúng ta đều muốn biết rằng nếu chúng ta qua đời, người hôn phối của chúng ta sẽ ổn và có thể tiếp tục. Điều quan trọng hơn là phải biết câu trả lời cho câu hỏi này nếu người phối ngẫu đi trước là người lo quản lý tất cả tài chính của gia đình. Thông thường, một người trong mối quan hệ đảm nhận trách nhiệm này, có thể cung cấp tính tổ chức và ý thức trật tự trong gia đình. Tuy nhiên, điều cần thiết là phải đảm bảo rằng cả hai vợ chồng đều cảm thấy thoải mái với cố vấn gia đình và nơi để quay đầu khi cuộc sống xảy ra. Niềm tin có thể mất nhiều năm để phát triển, vì vậy hãy ưu tiên điều này khi bạn vừa khỏe mạnh vừa có khả năng. Gặp gỡ thường xuyên, đủ để phát triển sự tin tưởng cần thiết để cả hai đối tác cảm thấy thoải mái.

Biết được câu trả lời cho bốn câu hỏi này có thể cung cấp nền tảng cho một kỳ nghỉ hưu tuyệt vời.