Chúc mừng ngày Nhà giáo! Không có người thầy nào vĩ đại hơn cuộc sống nói chung và El Mercado - thị trường - nói riêng. Chúng ta thường quên bài học quan trọng nhất của nó:mua một loại tài sản (ví dụ như vàng hoặc cổ phiếu) khi nó không hoạt động tốt và bán khi nó đang hoạt động tốt. Không, tôi không đề nghị bạn mua vàng và tôi không đề cập đến việc xác định thời điểm trên thị trường.

Ngay cả việc tái cân bằng hàng năm đơn giản là quản lý danh mục đầu tư 101 cũng cần sự can đảm và niềm tin để bán những tài sản hoạt động tốt và mua những tài sản kém hiệu quả. Cho phép tôi giải thích, nhưng trước đó, nếu bạn quan tâm đến một số bài đọc Ngày nhà giáo:Năm bài học cuộc sống từ các giáo viên của tôi và nếu bạn thú vị khi thể hiện bản thân:Làm vlog có khả năng tiếp cận đáng kinh ngạc và cơ hội để hài lòng và kiếm tiền!

Bạn có để ý rằng số lượng nên mua vàng lúc này không? Vàng có nên là một phần trong danh mục đầu tư của bạn không? loại bài báo được nhìn thấy thường xuyên bây giờ? Nhưng tại sao bây giờ? Tại sao không ai nói về nó vào năm ngoái, năm trước, năm trước… Nếu vàng nên là một phần trong danh mục đầu tư của bạn, thì chắc chắn bạn nên nắm giữ một số trong vài năm qua phải không?

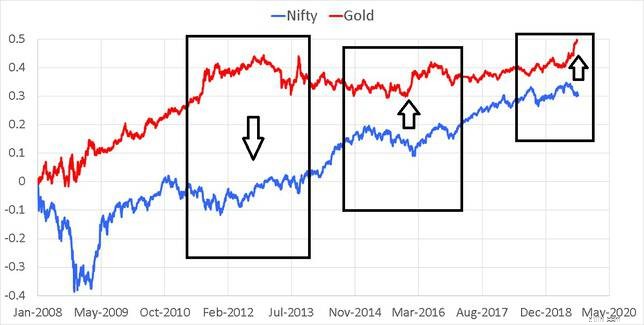

Bây giờ, hãy nhìn vào biểu đồ giá vàng trong hơn một thập kỷ qua. Đầu tiên hãy tập trung vào khoảng thời gian được đánh dấu bằng mũi tên.

Sau khi đạt mức cao nhất mọi thời đại vào giữa năm 2012, vàng đã trải qua một giai đoạn khó khăn trong hơn sáu năm . Hãy tự hỏi bản thân, (1) có bao nhiêu người nói về việc mua vàng trong thời gian này, (2) nếu bạn đang cân nhắc mua ngay bây giờ, tại sao bạn không mua khi nó hấp dẫn hơn đáng kể?

Sau khi đạt mức cao nhất mọi thời đại vào giữa năm 2012, vàng đã trải qua một giai đoạn khó khăn trong hơn sáu năm . Hãy tự hỏi bản thân, (1) có bao nhiêu người nói về việc mua vàng trong thời gian này, (2) nếu bạn đang cân nhắc mua ngay bây giờ, tại sao bạn không mua khi nó hấp dẫn hơn đáng kể?

Bây giờ, hãy nhìn vào các hình bầu dục. Các AMC đã đưa ra các bài báo ở khắp mọi nơi về sự cần thiết phải có vàng ~ 2010-12 khi họ bận rộn tung ra các ETF vàng và quỹ vàng. Ngay cả khi họ trở nên im lặng trong khu vực có mũi tên. Để cung cấp tín dụng đến hạn, AMC duy nhất luôn nói về việc “có một số vàng trong danh mục đầu tư” là Quantum.

Bây giờ, khi vàng đã bắt đầu tăng giá, mọi người lại bắt đầu quay trở lại. Bây giờ, xin đừng hiểu lầm:Tôi không yêu cầu bạn mua vàng. Không phải bây giờ, không bao giờ. Nó là một loại tài sản không sinh lợi với rủi ro cao hơn nhiều so với phần thưởng. Một điểm được thiết lập lặp đi lặp lại ở đây:So sánh lợi nhuận và rủi ro trong 40 năm giữa Vàng và Vốn chủ sở hữu (Sensex)

Ngoài ra, hãy xem:

Điểm tôi đang cố gắng thực hiện ở đây là khác nhau. Nếu bạn muốn mua một loại tài sản, nếu bạn muốn nó trở thành một phần trong danh mục đầu tư của mình, thì bạn có đủ can đảm để mua nó khi nó không hoạt động. Nói chính xác hơn, bạn nên có can đảm để bán một loại tài sản đang hoạt động tốt và mua loại tài sản kém hiệu quả. Đó là cách giúp danh mục đầu tư được ổn định và giảm thiểu rủi ro.

Chúng ta hãy lấy một ví dụ. Dưới đây là chuyển động chuẩn hóa của Nifty (TRI) và Vàng (INR / gram) từ ngày 11 tháng 1 năm 2008. Nhật ký của chuyển động giải thưởng được hiển thị. Vì Chúa, đừng nghĩ, “nếu tôi đầu tư một lần vào Vàng vào ngày 11 tháng 1 năm 20008, tôi sẽ nhận được nhiều lợi nhuận hơn Nifty”. Đó là suy nghĩ chưa chín chắn và chúng tôi sẽ xem xét lợi nhuận luân chuyển bên dưới để phản hồi.

Trước tiên, chúng ta hãy tập trung vào việc tái cân bằng. Giả sử tôi đã có một danh mục cổ phiếu và “một số vàng” từ tháng 1 năm 2008. Để đơn giản và làm nổi bật một điểm, chúng ta hãy loại bỏ thu nhập cố định hoặc coi nó là “riêng biệt”. Đến năm 2012-2013, tôi đã thấy tỷ lệ vàng trong danh mục đầu tư của mình trở nên cao hơn những gì tôi dự định. Vì vậy, tôi sẽ bán vàng (một loại tài sản hoạt động tốt) và mua vốn cổ phần (một loại tài sản kém hiệu quả).

Trước tiên, chúng ta hãy tập trung vào việc tái cân bằng. Giả sử tôi đã có một danh mục cổ phiếu và “một số vàng” từ tháng 1 năm 2008. Để đơn giản và làm nổi bật một điểm, chúng ta hãy loại bỏ thu nhập cố định hoặc coi nó là “riêng biệt”. Đến năm 2012-2013, tôi đã thấy tỷ lệ vàng trong danh mục đầu tư của mình trở nên cao hơn những gì tôi dự định. Vì vậy, tôi sẽ bán vàng (một loại tài sản hoạt động tốt) và mua vốn cổ phần (một loại tài sản kém hiệu quả).

Sau đó vào năm 2014, tỷ lệ vốn chủ sở hữu sẽ tăng lên, đáng lẽ tôi nên bán vốn chủ sở hữu (một loại tài sản hoạt động) và mua vàng (một loại tài sản không hoạt động). Một lần nữa đáng lẽ phải làm như vậy vào cuối năm 2017 hoặc thậm chí là cuối năm 2018.

Tôi KHÔNG đề cập đến thời điểm thị trường ở đây. Tôi có thể đã cân bằng lại giữa vốn chủ sở hữu và vàng chỉ bằng cách xem xét danh mục đầu tư của mình và có sự phân bổ tài sản mục tiêu. Hầu hết chúng ta thiếu can đảm để bán một loại tài sản hoạt động tốt và mua một loại tài sản kém hiệu quả.

Chúng tôi luôn muốn mua một loại tài sản hoạt động tốt (ví dụ như vàng hiện nay) và ngừng đầu tư vào một loại tài sản kém hiệu quả (ví dụ:vốn chủ sở hữu bây giờ). Đây là sự ngu ngốc hoàn toàn. Báo chí và phương tiện truyền thông cảm nhận được điều này và đưa ra các bài báo như, "bạn có nên dừng SIP của mình không?", "Bạn có nên mua vàng bây giờ không?" vv

Trong khoảng thời gian 11/12 năm, đôi khi Nifty làm tốt hơn Vàng và đôi khi không.

Bây giờ, đừng nhìn vào điều này và nói, “điều này có nghĩa là tôi nên có vàng trong danh mục đầu tư, phải không?”. Được thôi, cứ tự nhiên. Bạn dám có bao nhiêu vàng? Bạn sẽ đợi nó được giao trong bao lâu (điều này cũng áp dụng cho vốn chủ sở hữu) - liệu bạn có đặt vàng trong khoảng thời gian từ 2013-2018 không? Bạn có sẵn sàng trả thuế khi bán vàng không?

Nói chuyện là rẻ. Hay là đắt hơn vàng? Vì vậy, bạn có đủ can đảm để mua một loại tài sản khi nó đang hoạt động không tốt và bán khi nó đang hoạt động không?!

Cách xác định thời điểm tốt nhất trong ngày để mua và bán cổ phiếu

Phải làm gì (và không nên làm) khi thị trường giảm

Bạn vẫn có thể mua và bán nhà trong thời gian bùng phát Coronavirus

6 điều bạn KHÔNG nên làm khi thị trường chứng khoán biến động!

Tôi 24 tuổi và đã đầu tư vào 5 quỹ tương hỗ, bạn có thể xem lại danh mục đầu tư của tôi không?