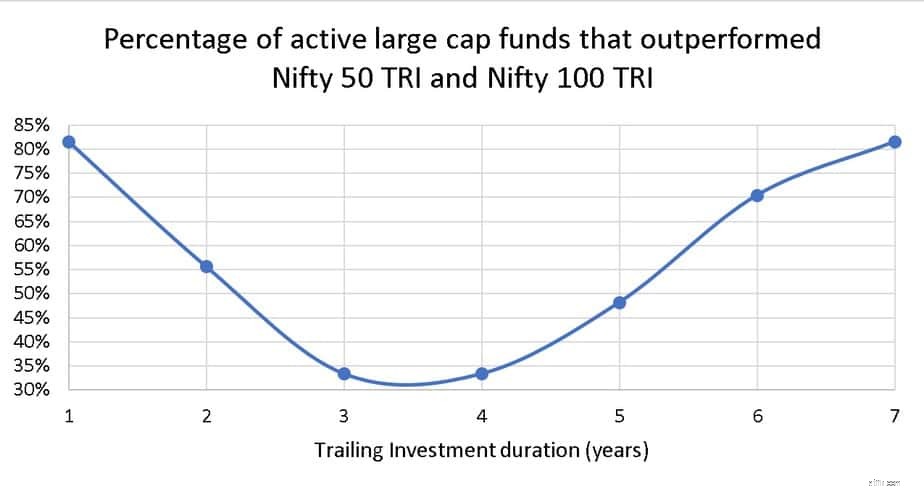

Sau sự cố thị trường từ tháng 2 đến tháng 3 năm 2020, 80% quỹ tương hỗ vốn hóa lớn đang hoạt động đã vượt trội hơn tổng chỉ số sinh lời Nifty 50 và Nifty 100. Điều này có thể là do sự mất cân bằng trong hai năm giữa các cổ phiếu của Index đã bị phá hủy do sự cố. Một báo cáo hiệu suất về các quỹ vốn hóa lớn đang hoạt động. Họ đã trở lại? Họ sẽ làm tốt hơn trong tương lai chứ?

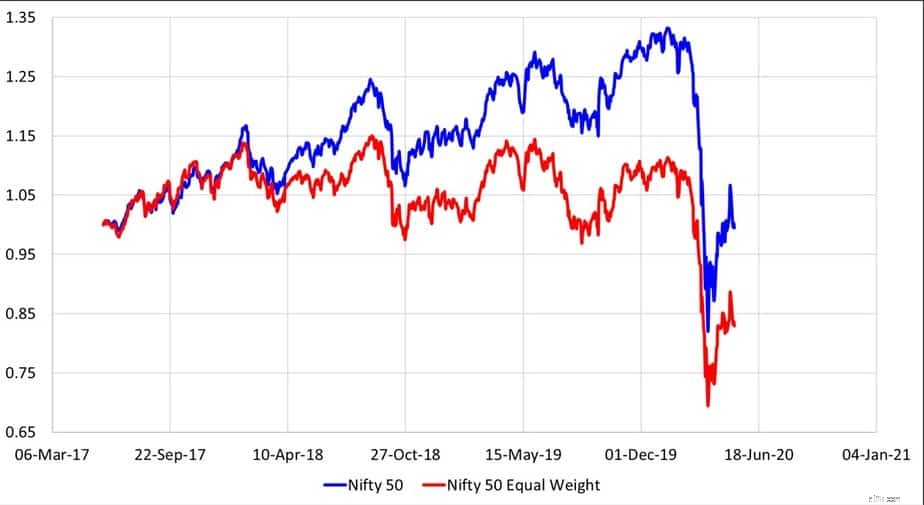

Sau ngày 1 tháng 2 năm 2018, thị trường chứng khoán đã đi theo hai hướng khác nhau. Một số cổ phiếu có tỷ trọng lớn nhất trong Nifty / Sensex tăng trong khi phần còn lại của thị trường - các cổ phiếu Nifty còn lại, Nifty Next 50, nhóm trung bình và vốn hóa nhỏ bắt đầu giảm. Kết quả là, hiệu quả hoạt động của một số quỹ tương hỗ được quản lý tích cực, đặc biệt là trong danh mục vốn hóa lớn trở nên nổi bật. Xu hướng này dường như đã đảo ngược.

Nếu bạn đã kiểm tra lợi nhuận 1 năm qua trong danh mục vốn hóa lớn chỉ vài tháng trước, các quỹ chỉ số Sensex và Nifty sẽ thống trị bảng (trước đó vào tháng 2 năm 2018, các quỹ Nifty Next 50 đã đứng đầu). Ngày nay, tất cả các quỹ chỉ số này đều gần cuối bảng hơn.

Tất cả lợi nhuận sau cùng được tính toán vào ngày 15 tháng 5 năm 2020. Chúng tôi đã xem xét 27 quỹ vốn hóa lớn đang hoạt động này:

Trong bảy năm qua, 22/27 (81%) quỹ đã đánh bại NIfty và Nifty 100 TRI. Lưu ý tất cả lợi nhuận là sau khi chi phí . Trong năm ngoái, 22/27 quỹ (không phải những quỹ giống nhau!) Hoạt động tốt hơn hai chỉ số. Đây là những gì đã xảy ra ở giữa!

Rõ ràng là việc định giá quá cao một số cổ phiếu NIfty (mà chúng ta chưa từng thấy ít nhất kể từ những năm 2000) và đợt điều chỉnh sau đó đã ảnh hưởng đến mức độ hoạt động của các quỹ trước và sau khi sụp đổ.

Điều này có ý nghĩa gì đối với nhà đầu tư? Điều này có nghĩa là các quỹ vốn hóa lớn đang hoạt động đã hoạt động trở lại?

Không . Vào tháng 12 năm 2018, chỉ có Năm quỹ Large Cap đã dễ dàng đánh bại Nifty 100 và đây là một nghiên cứu kỹ lưỡng dựa trên lợi nhuận luân phiên. Sử dụng cùng một tiêu chí trong Bảng kiểm tra hiệu quả hoạt động của quỹ tương hỗ vào tháng 5 năm 2020, chúng tôi chỉ nhận được ba quỹ!

Ngay cả khi chúng tôi sử dụng các quỹ vốn hóa lớn thường xuyên và điều tra đặt cược từ tháng 4 năm 2006 đến tháng 12 năm 2017 (trước khi bắt đầu đồng nhất thị trường này), chỉ có 9/22 quỹ liên tục đánh bại NIfty 100 TRI trong 3,5,7 và 10 năm (hơn 70% tất cả các điểm dữ liệu trả về luân phiên).

Vì vậy, rõ ràng ngay cả trước khi SEBI ủy nhiệm “80% từ Nifty 100”, các quỹ vốn hóa lớn đang hoạt động đã gặp khó khăn khi đánh bại Nifty 100.

Vậy tại sao bạn lại nhầm lẫn giữa chúng tôi với dữ liệu? Luôn luôn có một số dữ liệu như thế này. Một số Yes Bank, một số Vedanta, một số quỹ chỉ số đang tăng bậc xếp hạng sao, di chuyển xuống, v.v. Nếu bạn chọn quỹ chỉ số vì điều đó sẽ hoạt động tốt hơn các quỹ đang hoạt động “về lâu dài” thì bạn có thể sẽ thất vọng ít nhất là từ theo thời gian.

Chọn tiền thụ động chỉ bởi vì rủi ro bổ sung trong các quỹ đang hoạt động - rủi ro mất hiệu suất, rủi ro thay đổi xếp hạng sao, người quản lý quỹ mất rủi ro, người quản lý quỹ từ bỏ rủi ro. Nếu bạn nghĩ rằng bạn sẽ nhận được lợi nhuận tốt hơn từ các quỹ chỉ số thì rủi ro hành vi có thể phá hoại các khoản đầu tư của bạn!

https://www.youtube.com/watch?v=7oVE-V4ohuwChỉ có 9 trong số 87 máy in đa chức năng chuyên đề luôn hoạt động tốt hơn Nifty 100

Các quỹ tương hỗ đang hoạt động có cung cấp biện pháp bảo vệ giảm giá không? Hay là một huyền thoại?

Các quỹ tương hỗ có vốn hóa nhỏ này đã liên tục đánh bại Nifty Next 50!

10 quỹ tương hỗ này kiếm được hơn 75% sau khi thị trường sụp đổ

Các nhà đầu tư có nên thoát khỏi quỹ tương hỗ đa bản đồ sau quy tắc SEBI mới không?