Nếu chúng ta nhìn vào sự sụt giảm ở Nifty từ mức đầu tháng 2 năm 2020, chắc chắn nó giống như một vụ tai nạn. Rốt cuộc, chúng ta đã chứng kiến mức giảm giá lớn nhất trong ngày khiến Lợi nhuận SIP 10 năm của Nifty giảm xuống còn 2,3%; SIP 14 năm Trở lại mức 5% và chúng tôi cũng chứng kiến mức tăng trong ngày lớn nhất sau 10 năm và sau đó là mức tăng 19% vào tháng Tư. Tuy nhiên, nếu bạn nhìn vào các chỉ số định giá của Nifty, có vẻ như đã có sự phục hồi hoặc tệ hơn là có vẻ như thị trường không sụp đổ!

Dữ liệu được trình bày là vào ngày 15 tháng 5 năm 2020. Sensex đã giảm 2,4% tại thời điểm viết bài (9:35 sáng ngày 18 tháng 5), vì vậy điều quan trọng cần lưu ý là mọi thứ có thể thay đổi khá nhanh theo cách này hay cách khác. Ngoài ra, ngay cả trong thời gian bình thường, các tín hiệu định giá thị trường có thể gây nhầm lẫn. Vì vậy, hãy thận trọng khi xử lý các biểu đồ được hiển thị bên dưới. Đầu tiên chúng ta sẽ xem xét định giá Nifty. Tình hình đối với vốn hóa trung bình và vốn hóa nhỏ có thể khác nhau.

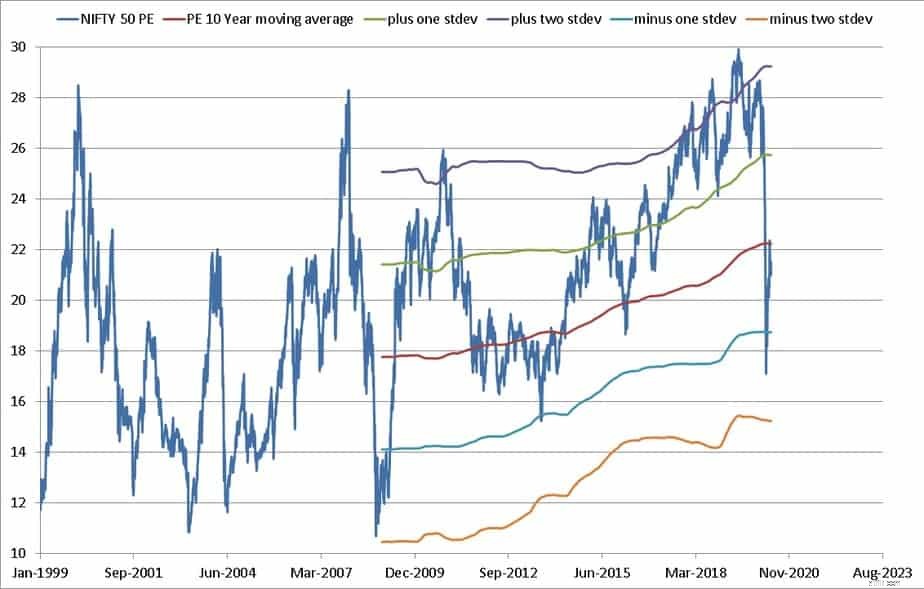

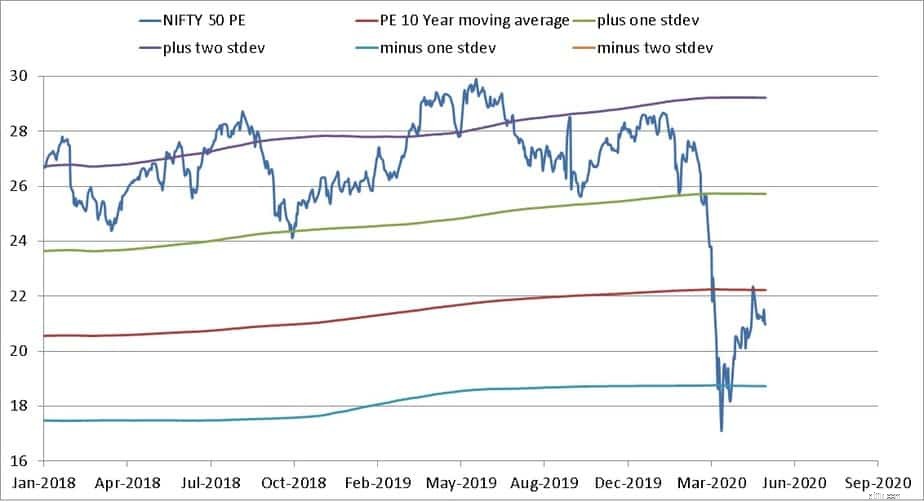

Đầu tiên, chúng ta hãy xem NIfty PE với đường trung bình động 10 năm và các dải độ lệch chuẩn. Điều này được vẽ bằng Công cụ Định giá Thị trường Freefincal. PE là giá chia cho thu nhập trên mỗi cổ phiếu. PE cao thể hiện sự định giá quá cao so với những gì cổ phiếu hoặc chỉ số đang kiếm được.

Nifty PE đã điều chỉnh từ gần như đường cộng hai độ lệch chuẩn xuống dưới đường dev std trừ một và sau ngày 23 tháng 3 đã di chuyển ngược trở lại gần với mức trung bình 10 năm.

Vụ tai nạn năm 2008 sâu hơn nhiều và mất nhiều thời gian hơn để quay trở lại. Nếu bạn nhìn vào NIfty PE (xem xét kỹ hơn bên dưới), Nifty hiện được "đánh giá cao". Nó bị "đánh giá thấp" chỉ trong vài ngày như vào tháng 8 năm 2013! Bây giờ, đây là một sự cố hay chỉ là một sự sửa chữa?

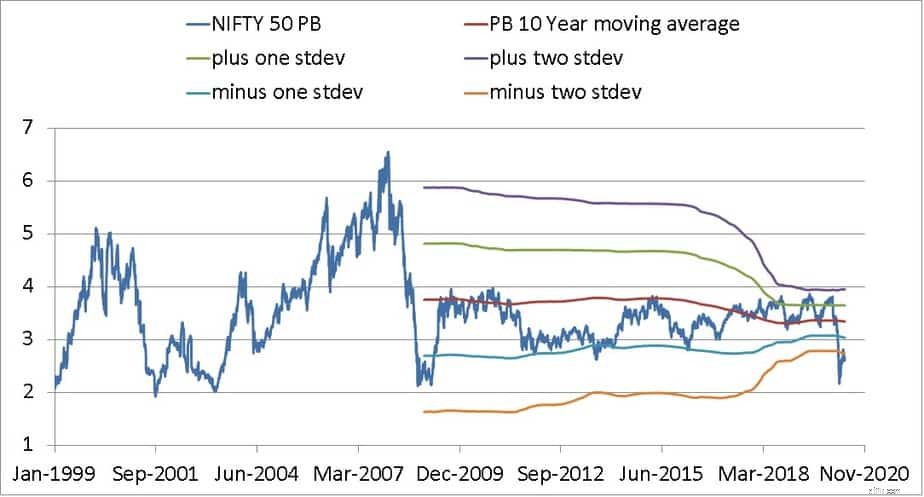

NIfty PB được hiển thị ở định dạng tương tự như trên. Giá so với giá trị sổ sách cho bạn biết chỉ số đang giao dịch với giá bao nhiêu so với giá trị thực của nó. PB hiện tại thấp hơn khoảng hai độ lệch chuẩn so với mức trung bình 10 Y, có thể so sánh với mức của năm 2008. Vậy điều đó có nghĩa là thị trường đang được định giá thấp?!

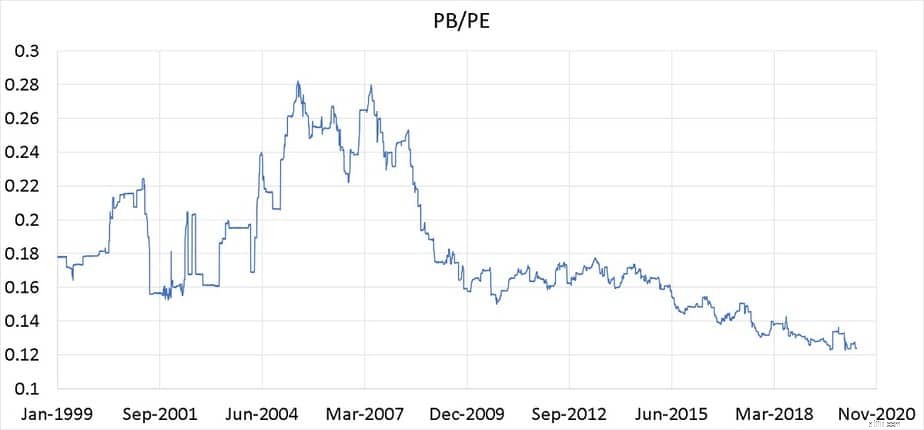

NIfty PB chia cho NIfty PE =thu nhập trên mỗi cổ phiếu chia cho giá trị sổ sách đang ở mức thấp nhất mọi thời đại. Đây còn được gọi là lợi suất sổ sách và là một thước đo lợi nhuận trên vốn chủ sở hữu. Điều này sẽ giải thích tại sao lợi nhuận của Nifty đã đi xuống phía Nam trong một thời gian:Lợi nhuận của Nifty SIP 15 năm giảm xuống 8% (giảm 51% kể từ năm 2014).

ROE hoặc PB Nifty chia cho PE từ tháng 1 năm 1999 đến tháng 5 năm 2020 Không có dấu hiệu nào về việc tăng ROE đặt cược 2013-2019 như trong giai đoạn tăng giá trước năm 2008. Đây là lý do tại sao tôi đã nói trong một thời gian rằng đợt tăng giá mà chúng tôi chứng kiến hầu hết là lông tơ.

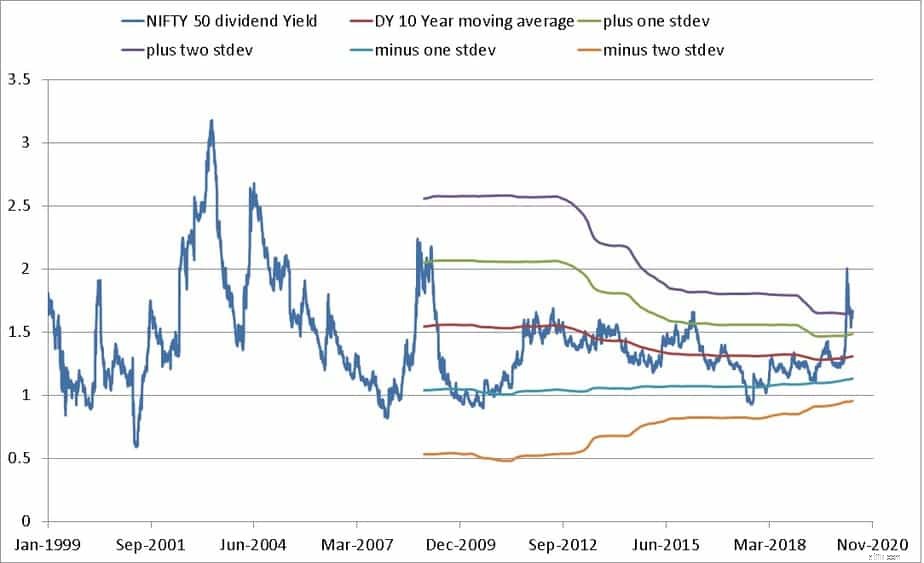

Tỷ suất cổ tức Nifty cũng ở mức khoảng năm 2008. EPS thấp dường như đang nâng cao PE NIfty.

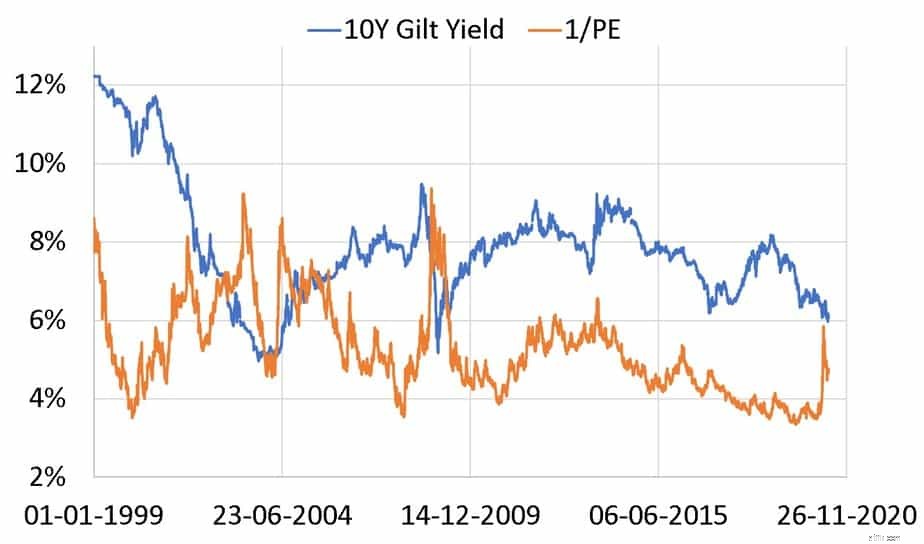

Vì lợi tức cổ tức không ảnh hưởng đến thu nhập giữ lại, nên người ta có thể sử dụng nghịch đảo của PE được gọi là lợi tức thu nhập . Đây là thu nhập từ cổ phiếu dưới dạng “lợi tức” (làm cho nó có thể so sánh với lợi tức trái phiếu). Hiển thị bên dưới là lợi suất thu nhập (1 / PE) và năng suất mạ vàng 10 năm.

Trong vụ tai nạn năm 2008, năng suất mạ vàng giảm và giá cổ phiếu giảm nhiều đến mức thu nhập tăng vọt. Vào năm 2020, sản lượng mạ vàng đã giảm trước khi vụ tai nạn xảy ra và lợi nhuận thu được tăng vọt và giảm trở lại.

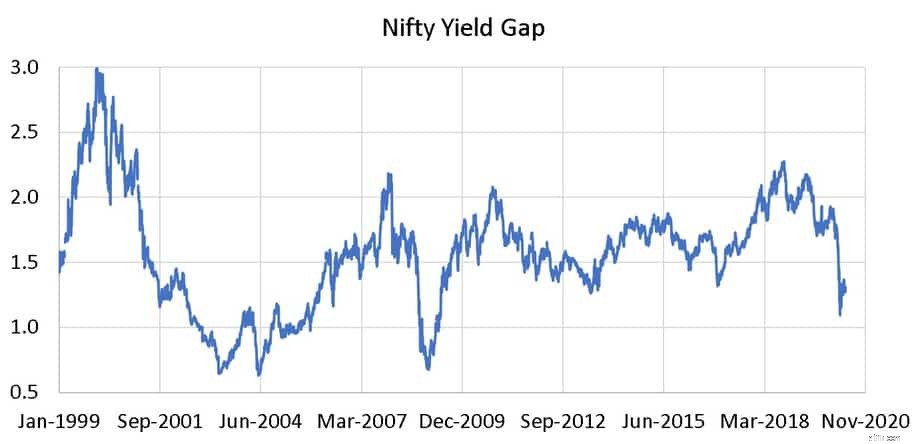

Chúng ta có thể xác định Khoảng cách lợi nhuận =(Lợi suất chứng khoán của Chính phủ 10 năm) X (Tỷ lệ chỉ số P / E Nifty). Quỹ phân bổ Nội dung động DSP cũ là dựa trên mô hình này (nó không phải là bây giờ). Bạn có thể tham khảo chi tiết về chênh lệch lợi nhuận tại đây:Quỹ tương hỗ phân bổ tài sản động:Chênh lệch lợi nhuận so với Tỷ lệ P / E

Khoảng cách lãi suất <1 ngụ ý lợi suất cổ phiếu

Trước đợt tăng giá của những năm 2000 khi lãi suất giảm xuống Khoảng cách lợi nhuận là <1. Nó xảy ra trong một thời gian ngắn vào năm 2008. Vào năm 2020, nó chưa bao giờ đạt 1 và bây giờ là 1,28. Bạn có thể tưởng tượng tại sao DSP lại rời khỏi mô hình chênh lệch lợi nhuận. Trong thời kỳ tăng giá (dựa vào thu nhập hoặc do dự trữ), Khoảng cách lợi nhuận có xu hướng cao hơn 1 và quỹ đã đầu tư vào trái phiếu khi thế giới đang sở hữu. Có nghĩa là không có mục đích, không có lợi nhuận! Vấn đề ở đây là, vụ tai nạn năm 2020 không đủ sâu (như ngày).

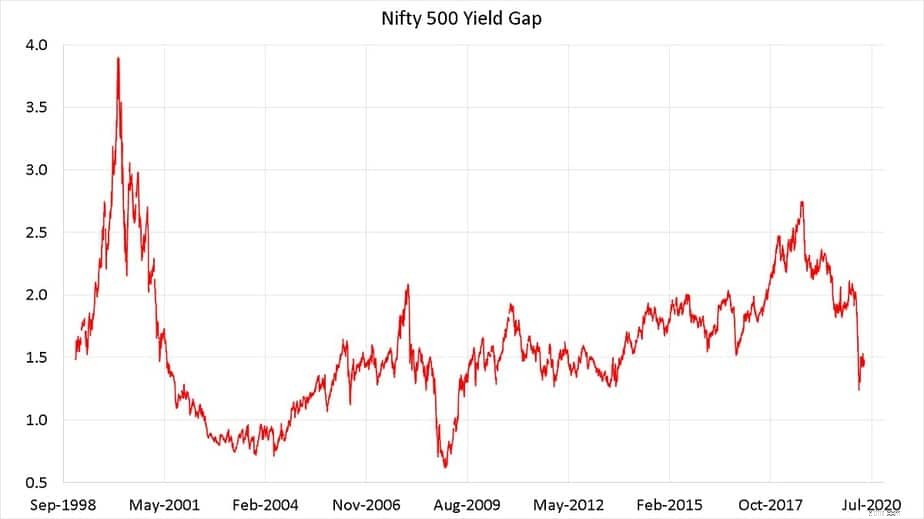

Tình hình với NIfty 500 không có gì khác biệt.

Tóm lại, mức giảm FEB 2020, mặc dù là một trong những mức dốc nhất trong lịch sử, tính đến ngày 15/5 (ngày 15 tháng 5), được cho là một sự điều chỉnh so với mức định giá cao hơn là một vụ tai nạn. phân tích ở trên chỉ ra ROE biến mất khỏi thị trường của chúng tôi và với việc khóa lại, có thể mất vài tháng hoặc vài năm để chứng kiến một thị trường tăng giá do ROE định hướng “thích hợp”. Đừng đầu tư vào vốn chủ sở hữu nếu mục tiêu của bạn chỉ còn vài năm nữa! Dù sao thì nó cũng rủi ro, bây giờ còn hơn thế nhiều.

Kiểm tra thực tế 11 năm sau sự cố cuối cùng

5 Dấu hiệu cho thấy Thị trường chứng khoán đã đạt tới điểm tới hạn

12 Cổ phiếu có mức biến động thấp tốt nhất trong sự sụp đổ của thị trường

Sự điều chỉnh của thị trường chứng khoán so với sự cố:Hiểu sự khác biệt

Các tổ chức TCVM này đạt được nhiều nhất trong AUM sau sự sụp đổ của thị trường năm 2020