Vào tháng 10 năm 2017, SEBI đã công bố nhiều danh mục quỹ tương hỗ và thông báo rằng mỗi tổ chức quỹ chỉ có thể có một quỹ trong mỗi danh mục chương trình quỹ.

Một thông báo quan trọng :Www.PersonalFinancePlan.in đã được FeedSpot, một trình đọc RSS, chọn là một trong 25 blog hàng đầu dành cho các blog về quỹ tương hỗ. Mặc dù những thứ hạng như vậy sẽ luôn bị coi là muối bỏ bể, nhưng thật tốt khi thấy nỗ lực của bạn được công nhận. Cảm ơn bạn đã hỗ trợ.

Tiếp tục chia sẻ và truyền bá thông tin về blog.

Bây giờ, quay lại chủ đề chính.

SEBI đã mang lại những thay đổi gì? Những cách phân loại này ảnh hưởng đến bạn như thế nào? Hãy cùng tìm hiểu câu trả lời trong bài đăng này.

Theo thông tư của SEBI, có năm nhóm rộng .

Trong mỗi nhóm, có nhiều danh mục.

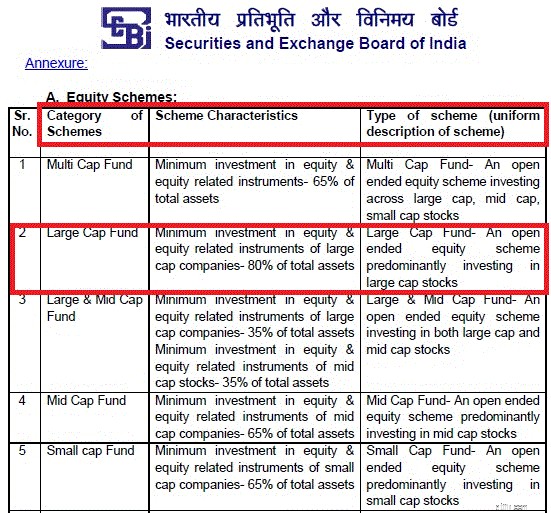

Ví dụ:vốn chủ sở hữu có 10 danh mục (đa giới hạn, vốn hóa lớn, Vốn hóa lớn và trung bình, vốn hóa trung bình, Vốn hóa nhỏ, ELSS, v.v.). Nợ có 16 danh mục , Hybrid có 6 trong khi định hướng giải pháp và các giải pháp khác có 2 danh mục.

Và mỗi công ty quỹ có thể chỉ có một chương trình trong mỗi danh mục. Sẽ có ngoại lệ trong trường hợp.

Bạn có thể xem qua vòng tròn tại đây.

Trước đó, SEBI chưa xác định điều gì cấu thành công ty vốn hóa lớn, vốn hóa trung bình hay công ty vốn hóa nhỏ. Do đó, không có gì lạ khi thấy một quỹ tương hỗ vốn hóa lớn có mức tiếp cận đáng kể hoặc quỹ vốn hóa trung bình tiếp cận tốt với các công ty vốn hóa lớn.

Ngoài ra, không có sự phân loại nào là công ty có vốn hóa lớn, vốn hóa trung bình hay công ty có vốn hóa nhỏ.

Giờ đây, SEBI đã đưa ra định nghĩa cho các loại hình công ty khác nhau.

Công ty vốn hóa lớn :1 st -100 công ty về giá trị vốn hóa thị trường đầy đủ

Công ty Mid Cap :101 st -250 công ty về giá trị vốn hóa thị trường đầy đủ

Công ty vốn nhỏ :251 st công ty trở đi xét về giá trị vốn hóa thị trường đầy đủ

SEBI đã xác định các danh mục khác nhau thuộc 5 nhóm nêu trên.

Ví dụ:sơ đồ vốn chủ sở hữu có thể thuộc một trong 10 danh mục do SEBI xác định .

SEBI cũng đã xác định phân bổ tài sản (đặc điểm của lược đồ) cho các loại lược đồ khác nhau.

Tôi sao chép một đoạn trích từ thông tư SEBI (dành cho 5 trong số 10 danh mục theo vốn chủ sở hữu) để bạn xem xét.

Như bạn có thể thấy, một quỹ vốn hóa lớn cần nắm giữ ít nhất 80% tài sản của mình trong cổ phiếu của các công ty vốn hóa lớn.

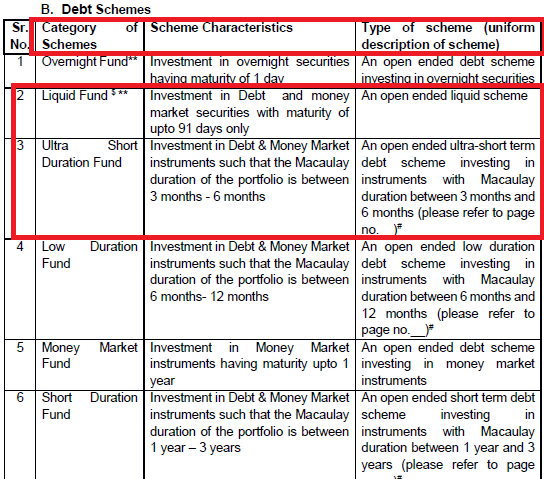

Theo tôi, các nhà đầu tư bán lẻ có nhiều khả năng mắc sai lầm trong việc chọn quỹ nợ hơn so với quỹ đầu tư. Có rất nhiều rủi ro khi đầu tư vào quỹ nợ mà nhiều nhà đầu tư bỏ qua.

Trong bối cảnh này, các quy định này có thể tăng thêm một số giá trị (không nhiều nhưng vẫn giảm bớt sự nhầm lẫn). Trên thực tế, thông tư đưa ra những hạn chế về nơi công ty quỹ có thể đầu tư dưới nhiều hạng mục khác nhau.

Ví dụ:trong quỹ thanh khoản (một loại thuộc quỹ nợ), người quản lý quỹ chỉ có thể đầu tư vào chứng khoán đáo hạn trong tối đa 91 ngày.

Trong quỹ thời gian cực ngắn , Thời hạn Macaulay của danh mục đầu tư phải từ 3 tháng đến 6 tháng. Thời hạn là thước đo độ nhạy lãi suất của danh mục nợ. Thời hạn càng cao, rủi ro lãi suất càng lớn. Tôi đã thảo luận về khía cạnh này trong bài đăng này. Để biết thêm về thời lượng Macaulay, hãy xem qua bài viết này trên Investopedia.

A quỹ rủi ro tín dụng sẽ đầu tư ít nhất 65% tài sản vào các chứng khoán được xếp hạng thấp hơn AAA (mức xếp hạng cao nhất). Nhân tiện, các nhà quỹ thường gọi các quỹ như vậy là quỹ cơ hội tín dụng (Lưu ý rằng tập trung vào phần thưởng chứ không phải rủi ro. Hiện không có danh mục như vậy).

Tôi sao chép một đoạn trích từ Thông tư SEBI.

Thành thật mà nói, trước đây không có thuật ngữ nào gọi là quỹ thời hạn cực ngắn. Chúng tôi từng có quỹ nợ Cực ngắn hạn (btw, đây không phải là định nghĩa của SEBI). Tuy nhiên, nhà quản lý quỹ đã từng có nhiều thời gian trong việc quyết định đầu tư vào đâu. Thật tốt là có những hạn chế rõ ràng.

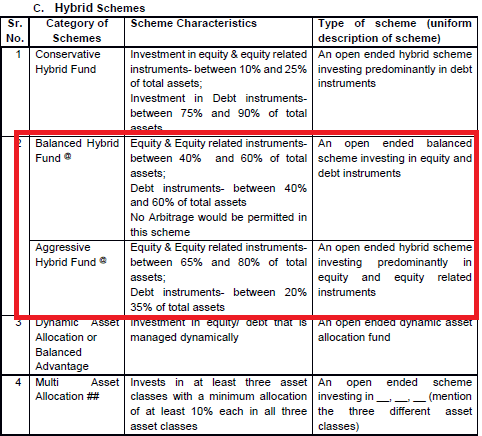

SEBI đã xác định rõ ràng việc phân bổ tài sản cho các quỹ hỗn hợp. Các quỹ cân bằng hiện tại sẽ đủ điều kiện là quỹ Kết hợp.

Cũng như quỹ vốn chủ sở hữu và quỹ nợ, có nhiều danh mục trong nhóm quỹ hỗn hợp.

Một đoạn trích từ thông tư SEBI.

Không có danh mục nào như Kế hoạch thu nhập hàng tháng (MIP). Danh pháp này đã cố tình gây hiểu lầm. Vì vậy, đây là một sự nhẹ nhõm. Giờ đây, những quỹ như vậy sẽ phải được phân loại là Quỹ kết hợp bảo thủ.

Có danh mục Quỹ kết hợp cân bằng với mức phân bổ tài sản lên đến 60%. Hãy nhớ rằng điều này sẽ không đủ điều kiện cho khoản đầu tư của bạn để bị đánh thuế vốn chủ sở hữu (tỷ lệ vốn chủ sở hữu tối thiểu là 65% là bắt buộc để thu được lợi nhuận miễn thuế sau 1 năm). Không được phép đăng chênh lệch giá trong các chương trình như vậy (theo ý kiến của tôi, điều đó loại trừ mọi khả năng đánh thuế cổ phần).

Sau đó, có Quỹ kết hợp tích cực danh mục trong đó phân bổ vốn chủ sở hữu có thể từ 65% đến 80%. Điều này sẽ đủ điều kiện để được xử lý thuế công bằng.

Nhà quỹ có thể có danh mục Quỹ hỗn hợp cân bằng hoặc Quỹ hỗn hợp tích cực.

Tôi tin rằng các nhà quỹ sẽ chọn Danh mục Quỹ hỗn hợp tích cực, tức là phân loại các chương trình cân bằng hiện có của họ thành danh mục quỹ hỗn hợp tích cực để duy trì việc đánh thuế cổ phần.

Một trong những điều sau có thể xảy ra:

Mặc dù bạn có nghĩ là vô ích cho đến khi bạn biết được tình trạng của kế hoạch của mình, tôi sẽ thay đổi Tùy chọn số. 4.

Theo tôi, đó là một động thái tốt cho các nhà đầu tư . Các công ty quỹ từng có nhiều chương trình trong cùng một danh mục và khiến nó thực sự gây nhầm lẫn cho các nhà đầu tư . Không có gì lạ khi thấy nhiều quỹ vốn hóa lớn, nhiều vốn hóa hoặc vốn hóa trung bình từ cùng một quỹ đầu tư.

Nhiều nhà đầu tư sử dụng các nền tảng như MorningStar, ValueResearch để nghiên cứu quỹ của họ. Tuy nhiên, với mọi thứ quá chủ quan nên luôn khó so sánh. Điểm chuẩn gần như trở nên vô nghĩa. Ví dụ, sẽ không đúng khi so sánh một quỹ vốn hóa lớn thuần túy nói cổ phiếu Nifty với một quỹ vốn hóa lớn khác đang đầu tư mạnh vào các quỹ trung bình.

Các cổng khác nhau có thể phân loại một lược đồ khác nhau. Đề án A có thể là một quỹ vốn hóa lớn theo một cổng thông tin trong khi một nền tảng khác có thể định nghĩa nó là quỹ nhiều vốn hóa.

Giờ đây, với sự phân loại rõ ràng (danh mục), ít nhất sự nhầm lẫn như vậy sẽ không còn nữa. Các nhà đầu tư sẽ dễ dàng so sánh các quỹ hơn.

Hơn nữa, việc biết quỹ của bạn sẽ đầu tư vào đâu. Theo một cách nào đó, nó sẽ giúp bạn chọn đúng quỹ cho mình.

Đồng thời, 36 danh mục (tổng cộng) vẫn còn khá ít. 16 danh mục trong quỹ nợ có thể sẽ khiến các nhà đầu tư bối rối một chút. Tôi cũng không đồng ý với mô tả của một số danh mục. Đơn đặt hàng SEBI chỉ áp dụng cho Quỹ mở. Theo tôi hiểu, AMC có thể tiếp tục tung ra các khoản tiền đã đóng mà không bị trừng phạt. Việc bán sai công bằng xảy ra với các quỹ cuối kỳ.

Tuy nhiên, một khởi đầu rất tốt.

Có thể lược đồ của bạn (giả sử Sơ đồ A) có thể được hợp nhất với một sơ đồ khác (giả sử Sơ đồ B). Trong trường hợp đó, bạn sẽ được cung cấp một tùy chọn để chuyển sang Đề án B. Nếu bạn chọn tùy chọn này, bạn sẽ không phải chịu bất kỳ nghĩa vụ thuế nào . Hơn nữa, sau đó, khi bạn quyết định thoát khỏi Chương trình B, ngày và chi phí đầu tư vào Chương trình A sẽ được xem xét đối với nghĩa vụ thuế.

Trong trường hợp bạn không muốn chuyển sang Sơ đồ B, bạn có thể thoát khỏi khoản đầu tư đó. Tuy nhiên, trong trường hợp đó, bạn sẽ phải đối mặt với các tác động về thuế thoát và thuế tăng vốn.

SEBI đã dành cho các công ty quỹ 2 tháng để xem xét các kế hoạch của họ và gửi các đề xuất về sáp nhập, đóng cửa, thay đổi thuộc tính cơ bản, v.v. cho SEBI. Sau khi SEBI đưa ra các quan sát, các AMC sẽ có 3 tháng để thực hiện các thay đổi. Vì vậy, kỳ vọng bài tập này sẽ kéo dài trong 6-12 tháng.

Thông tư SEBI về Phân loại và Hợp lý hóa các Đề án Quỹ tương hỗ

LiveMint:Quy định 3.0:Quỹ tương hỗ của Ấn Độ

LiveMint:Năm điểm rút ra từ đơn đặt hàng của SEBI trên Sơ đồ quỹ tương hỗ

Bí ẩn về quỹ tương hỗ NAV

Điều gì sẽ xảy ra với các chương trình Quỹ tương hỗ của bạn khi SEBI cuối cùng cũng bẻ được đòn roi đầu tiên?

Quy tắc phân loại quỹ tương hỗ của SEBI có giúp các nhà đầu tư không?

Sáu người biểu diễn quỹ tương hỗ vốn nhỏ nhất quán

Các nhà đầu tư có nên thoát khỏi quỹ tương hỗ đa bản đồ sau quy tắc SEBI mới không?