Ngay cả khi Franklin AMC hoàn thành 6 chương trình của mình, các quỹ rủi ro tín dụng đã phải đối mặt với áp lực mua lại rất nặng nề.

Tôi sao chép các Tài sản được Quản lý cho quỹ Rủi ro Tín dụng cho nhiều ngày khác nhau.

Ngày 31 tháng 12 năm 2019 :Rs. 62.704 crores

Ngày 31 tháng 3 năm 2020 :55.380 crores Rs

Ngày 23 tháng 4 năm 2020 :Rs. 48.576 crores (ngày Franklin hoàn thành 6 chương trình của mình)

Ngày 30 tháng 4 năm 2020 :Rs. 35.222 crores

Ngày 20 tháng 5 năm 2020 :Rs. 30.917 crores

Bạn có thể thấy rằng danh mục này đã mất hơn một nửa tài sản kể từ đầu năm. Nó đã mất khoảng 25.000 Rs crores kể từ cuối tháng Ba. Giờ đây, các quỹ rủi ro tín dụng và thị trường trái phiếu Ấn Độ có một vấn đề đặc biệt. Theo định nghĩa, quỹ rủi ro tín dụng phải đầu tư ít nhất 65% tài sản của mình vào trái phiếu được xếp hạng AA trở xuống (SEBI đã nới lỏng ngưỡng này trong 3 tháng lên 50%). Và những trái phiếu này không dễ bán. Rõ ràng, các quỹ rủi ro tín dụng không được trang bị để xử lý các khoản mua lại lớn như vậy.

Do đó, có thể để tài trợ cho các khoản mua lại này, AMC có thể chuyển / bán các trái phiếu này cho một chương trình khác trong AMC và lấy tiền để đáp ứng các khoản mua lại. Đây được gọi là chuyển giao giữa các chương trình.

Việc chuyển nhượng trái phiếu công ty giữa các chương trình không phải là bất hợp pháp. Nó cũng không phải là một hiện tượng mới. Nó xảy ra mọi lúc giữa các kế hoạch khác nhau của AMC. Trang web của SEBI có dữ liệu về việc chuyển giao trái phiếu doanh nghiệp giữa các chương trình kể từ tháng 8 năm 2009. Tuy nhiên, SEBI chỉ cung cấp dữ liệu ở cấp độ ngành tổng hợp chứ không phải ở cấp độ AMC hoặc cấp độ chương trình. Tất cả những gì SEBI muốn đảm bảo là các giao dịch này diễn ra ở mức định giá hợp lý.

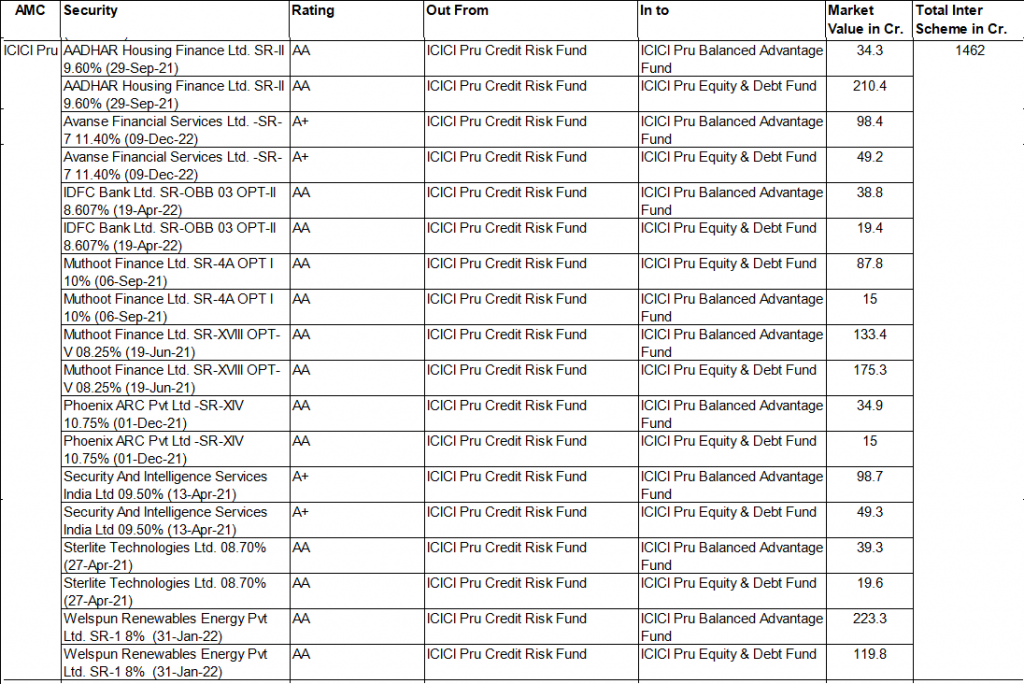

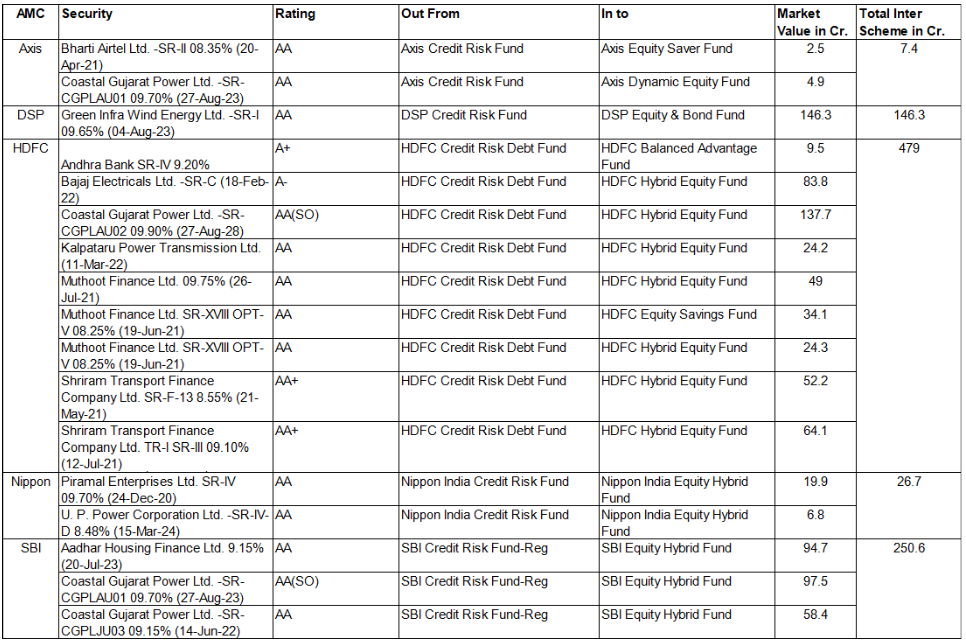

Theo tôi hiểu, việc chuyển tiền như vậy phải khá phổ biến trong các chương trình quỹ tương hỗ. Tuy nhiên, người ta đã chỉ ra rằng, trong tháng 4, một số trái phiếu doanh nghiệp này đã được chuyển từ quỹ rủi ro tín dụng sang quỹ hỗn hợp của AMC. Bây giờ, đây có thể là vấn đề đối với các nhà đầu tư trong các chương trình kết hợp như vậy.

Bạn đã đăng ký rủi ro tín dụng trong quỹ hỗn hợp của mình chưa?

Xem nhanh các AMC đã thực hiện điều này. Tổng hợp thông tin này là rất nhiều công việc. Tôi đã nêu rõ ở cuối bài viết cách bạn có thể tự biên dịch thông tin này. May mắn thay, đối với tôi, một blogger đồng nghiệp đã thực hiện công việc cho bài đăng của anh ấy và cho phép tôi sử dụng dữ liệu.

Đây là liên kết đến bài viết từ nguồn dữ liệu này.

Các quỹ rủi ro tín dụng phải đối mặt với áp lực mua lại lớn trong tháng 4, đặc biệt là sau khi Franklin thực hiện 6 kế hoạch của mình. Bằng cách chuyển một trái phiếu công ty được xếp hạng thấp hơn sang một quỹ hỗn hợp, AMC đạt được những điều sau:

Theo quan điểm của các nhà đầu tư vào các quỹ hỗn hợp này, đây là một nguyên nhân đáng lo ngại. Lợi ích của AMC được ưu tiên hơn lợi ích của nhà đầu tư (hoặc tôi có thể tin rằng). AMC luôn có thể biện minh rằng trái phiếu doanh nghiệp được chuyển nhượng là phù hợp với danh mục đầu tư của quỹ hỗn hợp. Họ cũng không làm gì bất hợp pháp. Tuy nhiên, theo tôi, không phải cái gì cũng đúng. Việc chuyển nhượng trái phiếu công ty giữa các phương án như vậy có thể đúng theo quy định của pháp luật, nhưng không đúng về tinh thần.

Tôi đã viết về rủi ro tín dụng trong danh mục đầu tư thu nhập cố định của các quỹ hỗn hợp. Hầu hết các nhà đầu tư có xu hướng bỏ qua điều này (tôi không khác nhiều).

Là một nhà đầu tư, bạn phải theo dõi danh mục thu nhập cố định của các kế hoạch kết hợp của mình, giống như bạn phải làm đối với các quỹ tương hỗ nợ. Các AMC được yêu cầu tiết lộ danh mục đầu tư hàng tháng. Bạn cũng nhận được một e-mail có liên kết đến trang danh mục đầu tư. Tất cả những gì bạn phải làm là tải xuống và xem nhanh. Phơi sáng AAA, SOV và A1 là tốt. Giảm mức độ phơi sáng AA được xếp hạng và thấp hơn, thì càng tốt. Với không gian được xếp hạng AA, tôi cảm thấy thoải mái khi tiếp xúc với các ngân hàng (nhưng đó là ý kiến của tôi). Mức AA cao trở xuống tiếp xúc với các ngân hàng không phải là ngân hàng có thể là một nguồn đáng lo ngại và bạn có thể muốn tìm hiểu sâu hơn.

Về đợt chuyển giao trái phiếu doanh nghiệp được xếp hạng thấp hơn từ quỹ rủi ro tín dụng sang quỹ hỗn hợp gần đây, cần phải cảnh giác về danh mục đầu tư thu nhập cố định của quỹ hỗn hợp của bạn. Bạn cần theo dõi các danh mục đầu tư. Nếu bạn không cảm thấy thoải mái với rủi ro tín dụng trong danh mục đầu tư có thu nhập cố định của quỹ hỗn hợp, bạn có thể thoát khỏi quỹ. Đồng thời, không cần phải hoảng sợ hoặc hoang tưởng. Xếp hạng AA không có nghĩa là sắp xảy ra lỗi mặc định.

Một số Quỹ tương hỗ chuyển rủi ro tín dụng sang Quỹ tương hỗ lai (TheMFGuy)

Để biết thông tin chi tiết về chuyển giao giữa các chương trình, bạn phải truy cập trang web của AMC hoặc trang web của AMFI. Dữ liệu thương mại (bao gồm cả chuyển giao giữa các chương trình) có sẵn với độ trễ 30 ngày. Trên trang web của AMC, bạn phải chuyển đến Tiết lộ theo luật định-> Tiết lộ về các giao dịch nợ và chứng khoán thị trường tiền tệ. Tôi cung cấp các liên kết cho HDFC MF và ICICI Prudential MF. Tuy nhiên, để giải mã tất cả dữ liệu còn rất nhiều công việc. Dữ liệu dành cho các giao dịch hàng ngày. Do đó, bạn có thể phải biên dịch trong cả tháng. Sau đó, nó thậm chí không chỉ rõ ai đã mua và ai đã bán. Ví dụ:Đề án A có thể đã bán Trái phiếu X cho Đề án B. Tuy nhiên, hồ sơ chỉ cho thấy Đề án A và B đã giao dịch trong Trái phiếu X. Bạn có thể xem danh mục đầu tư hàng tháng để biết ai đã thực sự mua và bán. Khá là lộn xộn.