Trong khi giá cổ phiếu tiếp tục tăng sau đợt sụt giảm hồi đầu năm, dầu thô đã quay trở lại gần mức cao mới. Trên thực tế, mặc dù thị trường chứng khoán siêu chạy trong năm 2017, dầu thô thực sự vượt trội so với các kho dự trữ bắt đầu từ tháng Sáu. Và nó tiếp tục hoạt động như vậy ở đây vào tháng 4 năm 2018.

Điều đó có nghĩa là các nhà đầu tư có quyền lựa chọn trong môi trường biến động hiện nay đối với cổ phiếu. Và điều đó không nhất thiết có nghĩa là đầu cơ vào hàng hóa. Các cổ phiếu năng lượng đại diện cho các công ty khám phá, khoan, sản xuất và lọc dầu cuối cùng cũng có vị trí để dẫn dắt thị trường chứng khoán đi lên.

Làm sao có thể? Trong nhiều năm, các nguyên tắc cơ bản của “vàng đen” khá ảm đạm. Khá phổ biến khi thấy các tiêu đề nói rằng, "thế giới ngập trong dầu" hoặc "tồn kho dầu thô tăng trở lại." Thật vậy, Mỹ đã trở thành nhà xuất khẩu ròng dầu vào tháng 5 năm 2011 và là nhà sản xuất dầu thô lớn thứ ba vào năm 2014, sau Ả Rập Xê-út và Nga.

Nguồn:Cơ quan Thông tin Năng lượng Hoa Kỳ

Không có gì ngạc nhiên khi dầu mỏ là một khoản đầu tư bị lãng quên.

Nhưng rất lặng lẽ trong những tháng gần đây, các nguyên tắc cơ bản của dầu đã thay đổi theo chiều hướng tốt hơn. Chúng ta có thể ghi nhận sự kết hợp của sự tăng trưởng trong nền kinh tế toàn cầu, sự vững chắc do rủi ro địa chính trị gia tăng ở Trung Đông sản xuất dầu và sự suy giảm trong các kho dự trữ dầu đó.

Trên thực tế, sự sụt giảm lượng dầu dự trữ bắt đầu từ tháng 5 năm ngoái, ngay trước khi giá dầu thô chạm đáy. Đây là sự sụt giảm thực sự có ý nghĩa đầu tiên kể từ năm 1999-2001.

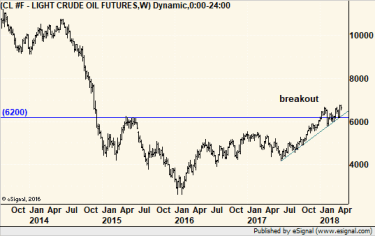

Về mặt kỹ thuật, giá dầu thô đã bứt phá để tăng trong tháng này. Đó là đỉnh điểm của phạm vi đi ngang trong ba năm, được gọi là mô hình cơ sở, trong đó phe bò và gấu thử nghiệm chiến lược của họ. Mặc dù có một số động thái tăng và giảm trong ngắn hạn khá lớn, nhưng không bên nào tự tin vào quan điểm dài hạn của mình.

Đó là, cho đến năm nay.

Mặc dù cả khía cạnh kỹ thuật hay cơ bản đều không báo hiệu sự quay trở lại giá dầu 100 USD / thùng sớm bất kỳ lúc nào, nhưng giai điệu của thị trường là lạc quan. Câu hỏi đặt ra là:Nhà đầu tư nên mua gì?

Các nhà đầu tư không muốn đầu cơ vào thị trường tương lai có thể xem Quỹ Dầu Hoa Kỳ (USO, $ 13,75) làm proxy. Đây là một sản phẩm giao dịch trao đổi (ETP) chứa các hợp đồng tương lai dầu thô gần tháng và chuyển chúng khi mỗi hợp đồng đến hạn. Nó không phải là một sự phù hợp hoàn hảo với giá dầu thô, nhưng nó tuân theo các xu hướng và bản thân nó đang ở trong một thị trường tăng giá vào thời điểm này.

Mặc dù các nhà đầu tư có thể mua và bán USO giống như họ mua cổ phiếu, nó vẫn là một khoản đầu tư gắn liền với thị trường tương lai. Không phải ai cũng thấy thoải mái với điều đó. Đối với những người này, nhiều cổ phiếu năng lượng cũng cho thấy xu hướng tăng dài hạn và đột phá "kỹ thuật" - những động thái đột ngột gắn với các mẫu biểu đồ cổ phiếu khác nhau.

Từ tập đoàn khai thác và thăm dò dầu khí , Newfield Exploration Company (NFX, 27,91 đô la) là một trong những hoạt động kém nhất trong 17 tháng qua khi nó giảm từ mức cao là 50 đô la xuống mức thấp nhất là 22,72 đô la. Vào ngày 21 tháng 2, công ty đã công bố thu nhập quý 4 tốt hơn mong đợi, nhưng cổ phiếu đã giảm hơn 10% vào ngày hôm đó.

Trong thuật ngữ biểu đồ, nó là đỉnh điểm của một xu hướng giảm giá và kết thúc bằng một cao trào bán hàng. Đây là lần rửa trôi cuối cùng, nơi những con bò đực cuối cùng cuối cùng cũng ném vào chiếc khăn tắm. Tin tốt là nó thiết lập một điều kiện khá mạnh mẽ cho một cuộc biểu tình. Thật vậy, người mua bắt đầu thử nghiệm vùng nước và tiền bắt đầu chảy trở lại vào cổ phiếu ngay sau đó. Tất cả những gì cần thiết để giải phóng tâm lý lạc quan này là giá dầu thô chuyển lên mức cao nhất trong ba năm vào tháng 4.

Tỷ lệ giá trên thu nhập sau 12 tháng trên NFX là khoảng 13, thấp hơn P / E trung bình của ngành. P / E dự phóng của nó (dựa trên ước tính của các nhà phân tích cho thu nhập của năm tới) là 8,9, đây cũng là mức thấp trong lịch sử.

Điều đó có nghĩa là thị trường vẫn chưa định giá cổ phiếu cho những cải thiện mà các nhà phân tích mong đợi.

Về mặt kỹ thuật, NFX đang tăng khỏi mức đáy của phạm vi giao dịch nhiều năm ở mức khoảng 23 đô la / cổ phiếu. Đỉnh của phạm vi này là gần $ 48, do đó, có rất nhiều dư địa để cổ phiếu tăng giá trước khi rơi vào tình trạng quá tải về nguồn cung hoặc người bán sẵn sàng bán cổ phiếu với mức giá quá đắt trước đây.

Newfield không trả cổ tức, nhưng có những cổ phiếu năng lượng đang có xu hướng tăng. Của các công ty lớn, Chevron (CVX, $ 122,31) có nhiều đặc điểm thuận lợi, bao gồm lợi tức cổ tức 3,6%.

Thu nhập hàng quý của Chevron chủ yếu có xu hướng cao hơn kể từ đầu năm 2016. Các nhà phân tích kỳ vọng xu hướng đó sẽ tiếp tục với một bước nhảy vọt đáng kể trong ước tính của họ cho Quý 1 năm 2018, dự kiến sẽ được công bố vào cuối tuần này.

Công ty tăng cổ tức vào ngày 31/1 luôn được các nhà đầu tư hoan nghênh. Và giá cổ phiếu của Chevron phản ứng với sự thay đổi giá dầu thô, do đó, hàng hóa cung cấp thêm luồng gió cho cánh buồm của cổ phiếu.

Vào đầu tháng 2, mặc dù báo cáo thu nhập cao hơn quý trước, các nhà phân tích kỳ vọng nhiều hơn. Cổ phiếu sụt giảm, có khả năng trở nên trầm trọng hơn do sự sụt giảm đột ngột và mạnh trên thị trường rộng lớn hơn khi các cổ phiếu công nghệ hàng đầu cuối cùng đã giảm trở lại. Các chỉ báo kỹ thuật cho thấy phản ứng này đã quá trớn khi lượng tiền còn lại trong kho còn rất ít. Về bản chất, nó đã mang lại một cơ hội mua tốt và với sự phục hồi vào tháng 4, những con bò đực đã quay trở lại.

Việc chạy ở mức cao nhất mọi thời đại được thiết lập vào năm 2014 không quá xa so với mức giá hiện tại. Nếu và khi nào nó đến đó, chúng ta sẽ phải xem nó phản ứng như thế nào. Sức mạnh tiếp tục trong ngắn hạn sẽ là một dấu hiệu tốt cho thấy CVX có thể tăng trong phần lớn thời gian còn lại của năm.

Cuối cùng, giá dầu thô tăng cũng tạo ra động lực cho ngành công nghiệp dầu đá phiến. Tùy thuộc vào nguồn cung cấp, sản xuất dầu đá phiến có lãi khi giá dầu thô giao dịch trong khoảng 50 - 60 USD / thùng hoặc cao hơn. Với giá dầu hiện tại ở mức cao $ 60 và có vẻ mạnh, các nhà đầu tư một lần nữa quay sang các nhà sản xuất dầu đá phiến.

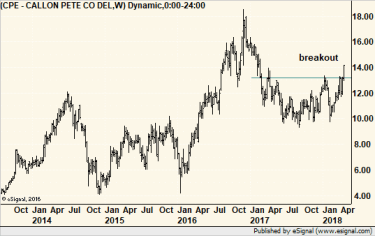

Nhiều công ty trong số này vẫn không đủ sức cạnh tranh. Tuy nhiên, Callon Petroleum (CPE, 14,17 đô la) dường như đã sẵn sàng để tận dụng lợi thế của thị trường năng lượng mạnh mẽ hơn. Chín trong số 10 nhà phân tích được MarketWatch khảo sát giữ xếp hạng mua vào cổ phiếu và là một nhóm mà họ đặt mục tiêu tăng 38% trong năm tới. Điều đó mang lại cho cổ phiếu P / E dự phóng chỉ hơn 15, phù hợp với các cổ phiếu năng lượng chính thống hơn.

Điều quan trọng nhất là bản thân thị trường đã bắt kịp điều kiện được cải thiện của Callon. Cổ phiếu tăng mạnh kể từ tháng 2 và bứt phá lên mức tăng từ mô hình cơ sở của chính nó.

Giá dầu đang ổn định hơn và các yếu tố cơ bản cuối cùng đã hỗ trợ chúng. Cổ phiếu năng lượng cũng cho thấy sức mạnh và tiềm năng tăng giá tốt vì vậy có một cái gì đó cho tất cả mọi người ở đây. Ngoài ra, với các mặt hàng nói chung đã sẵn sàng hoạt động tốt trong năm nay, năng lượng cũng sẽ không đi một mình.