Kể từ năm 1993, tôi đã đưa ra danh sách hàng năm gồm 10 cổ phiếu. Chín người được chọn lọc từ sự lựa chọn của các chuyên gia mà tôi tin tưởng, và tôi đưa vào một trong những chuyên gia của riêng mình. Trong năm thứ năm liên tiếp, những lựa chọn hàng năm đó đã đánh bại chỉ số S&P 500. Loại vệt này không được phép xảy ra và người đọc nên được cảnh báo rằng không có gì đảm bảo rằng nó sẽ tiếp tục. Tuy nhiên, hãy cho phép tôi ăn mừng một chút. Kết quả năm 2020 một lần nữa cho thấy tầm quan trọng của đa dạng hóa. Bốn trong số 10 cổ phiếu giảm giá trị (bao gồm một cổ phiếu đã phá sản), nhưng năm cổ phiếu tăng hơn 25% mỗi cổ phiếu (trong đó có hai cổ phiếu tăng hơn gấp đôi). Nhìn chung, các lựa chọn của tôi trả lại trung bình 28,8% trong 12 tháng qua, so với 16,3% của S&P 500. (Giá và lợi nhuận tính đến ngày 6 tháng 11.)

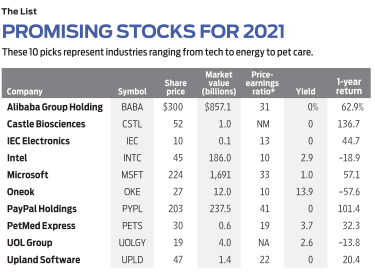

Một lần nữa, Terry Tillman, một nhà phân tích của Truist Securities (trước đây là SunTrust Robinson Humphrey), đã có một thời gian dài. Các lựa chọn hàng năm của tôi từ các đề xuất "mua" của Tillman đã đánh bại S&P bây giờ trong chín năm liên tiếp. Lựa chọn năm 2020 của anh ấy, Okta (ký hiệu OKTA), đã mang lại con số khổng lồ 115,5%. Đối với năm 2021, tôi thích sự lựa chọn Phần mềm vùng cao của anh ấy (UPLD, $ 47), có trụ sở tại Austin, Texas, cung cấp các công cụ kỹ thuật số để các công ty quản lý cơ sở khách hàng của họ. Cổ phiếu vốn hóa nhỏ này có nhiều rủi ro. Lợi nhuận vẫn còn khó nắm bắt, nhưng Upland có hơn 10.000 khách hàng và doanh thu trong quý gần đây nhất đã tăng 35% so với cùng kỳ năm ngoái.

Người chiến thắng lớn khác vào năm 2020 là Nvidia (NVDA), nhà sản xuất bộ vi xử lý cho các ứng dụng như trí tuệ nhân tạo và chơi game trên PC. Trả lại 180,9%, đó là một điểm nổi bật trong danh mục đầu tư của một người bình thường khác trong danh sách của tôi, Jerome Dodson của Parnassus Endeavour (PARWX). Dodson, một maven giá trị, gần đây đã mua cổ phần của một nhà sản xuất chip khác, Intel (INTC, $ 45), đi ngược chiều với Nvidia trong năm qua, giảm 18,9%. Intel trông giống như một món hời công nghệ bất thường, với tỷ lệ giá trên thu nhập là 10 và tỷ suất cổ tức 2,9%.

Vào tháng 9, Will Danoff kỷ niệm 30 năm quản lý Fidelity Contrafund (FCNTX). Phong độ gần đây của anh ấy không phải là không có tì vết. Quỹ với tài sản 125 tỷ đô la, đã không thể vượt qua tiêu chuẩn công ty lớn của mình trong hai năm năm qua. Nhưng tôi không tính Danoff ra. Kỷ lục dài hạn của anh ấy là điều đáng giá, và nó thật tuyệt vời. Ví dụ:Danoff đã mua PayPal Holdings (PYPL, $ 203), công ty thanh toán kỹ thuật số, vào năm 2015, năm nó tách khỏi eBay (EBAY). Kể từ đó, giá cổ phiếu đã tăng hơn gấp 5 lần, nhưng Danoff không hề nản lòng. Anh ấy đã mua nhiều hơn vào năm 2020. Tôi coi PayPal là một sự đặt cược tuyệt vời cho năm 2021 và hơn thế nữa.

Trong số hàng trăm cổ phiếu được phân tích bởi Khảo sát đầu tư theo dòng giá trị, rất ít được xếp hạng cao nhất trong mỗi ba hạng mục:tính kịp thời, an toàn và sức mạnh tài chính. Một là Microsoft (MSFT, $ 224), nhà sản xuất phần mềm lớn nhất thế giới. Thu nhập của Microsoft rơi vào khoảng thời gian từ năm 2011 đến năm 2017, nhưng kể từ đó, chúng đã tăng gần gấp đôi. Một lý do lớn là điện toán đám mây, đã trở thành nguồn doanh thu lớn nhất của công ty. Value Line dự báo thu nhập của Microsoft sẽ tăng trung bình 15% trong 5 năm tới — gần gấp đôi tốc độ của 5 năm qua. Và cổ phiếu mang lại lợi nhuận 1,0%.

Theo Hulbert Financial Digest, bản tin theo dõi hiệu suất của các bản tin tài chính, Nate’s Notes có một trong những kỷ lục tốt nhất trong khoảng thời gian 12 tháng gần đây nhất, với danh mục đầu tư kiểu mẫu đã trả lại 69,3%. Một trong những mục yêu thích của biên tập viên Nate Pile là PetMed Express (PETS, $ 30), một hiệu thuốc dành cho thú cưng. Nate viết rằng anh ấy “lạc quan rằng chúng tôi sẽ làm tốt cho bản thân trong thời gian dài bằng cách tiếp tục kiên nhẫn xây dựng một vị trí.”

Cổ phiếu của các công ty nhỏ đã không còn được ưa chuộng trong ít nhất sáu năm, nhưng như tôi đã lưu ý gần đây, vẫn còn những viên ngọc quý để khai thác. Dan Abramowitz, người có Rockville, Md., Công ty Quản lý Tài chính Hillson chuyên về các cổ phiếu như vậy, đã tìm thấy một người chiến thắng lớn vào năm ngoái trong Chemours (CC), một nhà sản xuất chất làm lạnh và các hóa chất khác, thu về 25,7%. Đối với năm 2021, anh ấy thích IEC Electronics (IEC, 10 đô la), với giá trị vốn hóa thị trường (giá cổ phiếu thời điểm lưu hành) chỉ 102 triệu đô la. IEC chuyên về các thiết bị cho lĩnh vực y tế và quốc phòng, và hoạt động kinh doanh đang bùng nổ. Abramowitz cho biết ông hy vọng “tốc độ tăng trưởng sẽ điều độ”, nhưng thu nhập sẽ tăng hai con số và mức giá phù hợp. Dựa trên dự báo thu nhập của Abramowitz cho năm tới, cổ phiếu giao dịch ở mức P / E là 13 và lợi nhuận “có thể gây bất ngờ khi tăng”. IEC cũng là một mục tiêu tiếp quản tiềm năng.

Vẫn đề cập đến chủ đề vốn hóa nhỏ, tôi đã xem xét kỹ danh mục đầu tư của Wasatch Ultra Growth (WAMCX), một quỹ đi ngược xu hướng bằng cách trả lại mức trung bình hàng năm đáng kinh ngạc là 26,6% trong 5 năm qua. Wasatch đang đặt cược lớn vào lĩnh vực chăm sóc sức khỏe. Nó đã được thêm vào cổ phần của Castle Biosciences (CSTL, $ 52), một công ty có trụ sở chính bên ngoài Houston đã phát triển các xét nghiệm độc quyền cho bệnh ung thư da và mắt. Cổ phiếu Castle chỉ bắt đầu giao dịch cách đây một năm rưỡi và kể từ đó đã tăng gấp đôi.

Chứng khoán Trung Quốc nhìn chung đã hoạt động tốt trong năm nay, nhưng không phải là lựa chọn năm 2020 của tôi, Trip.com Group (TCOM), một tổ chức hàng đầu của quỹ tương hỗ chứng khoán châu Á yêu thích của tôi, Matthews China (MCHFX). Trip.com bị ảnh hưởng khi chuyến du lịch bị chậm lại với COVID-19 và cổ phiếu của hãng đã giảm giá. Tôi vẫn thích nó, nhưng vào năm 2020, Matthews đã nắm giữ một lượng lớn cổ phần mới trong Alibaba Group Holding (BABA, 300 đô la), gã khổng lồ thương mại điện tử toàn cầu, trở thành quỹ nắm giữ lớn thứ hai của quỹ. Alibaba đang bùng nổ:Doanh thu tăng hơn gấp ba lần trong ba năm. Cổ phiếu cũng đang bùng nổ, nhưng vẫn còn dư địa để chạy.

Ngoại trừ những ngôi nhà dành cho một gia đình ở ngoại ô, bất động sản đã bị COVID tàn phá. Không có gì ngạc nhiên khi Schwab Global Real Estate (SWASX), vốn đã hoạt động tốt trong một thập kỷ, đã lặn mất tăm vào năm 2020. Nhưng đối với những tâm hồn dũng cảm, bây giờ là lúc để quay trở lại bất động sản thương mại và một lựa chọn tốt là quỹ lớn thứ ba đang nắm giữ, Nhóm UOL (UOLGY, $ 19). Công ty có trụ sở tại Singapore đầu tư vào bất động sản ở đó, ngoài ra nó còn sở hữu các tòa nhà dân cư, văn phòng và khách sạn ở Anh, Hoa Kỳ, Trung Quốc và Úc. Singapore có thể là quốc gia điều hành tốt nhất trên trái đất, và nếu bất ổn chính trị và dịch bệnh tiếp tục, nó sẽ càng trở nên hấp dẫn hơn. Cổ phiếu của UOL, giảm một phần ba so với mức cao của họ, đang được định giá hấp dẫn và theo báo cáo cuối cùng, công ty đã có 800 triệu đô la tiền mặt để vượt qua cơn bão.

Bây giờ có thể tiết lộ rằng công ty đã nộp đơn xin bảo hộ phá sản, Diamond Offshore Drilling (DOFSQ), là lựa chọn cá nhân của tôi cho năm 2020. Nó hiện đang giao dịch ở mức 17 xu một cổ phiếu, một nạn nhân của sự sụt giảm giá dầu. Vì vậy, theo lẽ tự nhiên, lựa chọn của tôi cho năm 2021 là một công ty năng lượng khác: Oneok (OKE, 27 USD), công ty đường ống và lọc khí tự nhiên Tulsa 114 tuổi. Oneok đã gặp vấn đề trong năm nay, nhưng chúng gần như không quá nghiêm trọng như những vấn đề của các công ty thăm dò như Diamond, và mọi thứ đang được cải thiện. Oneok vẫn giữ nguyên mức cổ tức hào phóng trong đợt chi trả ngày 30 tháng 10 và thu nhập của quý gần đây nhất đã tăng 14% so với cùng kỳ năm ngoái. Nhưng cổ phiếu đã giảm hơn một nửa trong suốt 12 tháng qua. Bạn có thể hiểu tại sao tôi bị lôi kéo.

Tôi sẽ kết thúc với những cảnh báo hàng năm của mình:10 cổ phiếu này khác nhau tùy theo quy mô và ngành, nhưng chúng không có nghĩa là một danh mục đầu tư đa dạng. Tôi kỳ vọng họ sẽ đánh bại thị trường trong năm tới, nhưng tôi không khuyên bạn nên nắm giữ cổ phiếu dưới 5 năm, vì vậy hãy xem xét những khoản đầu tư dài hạn này. Và trên hết:Tôi chỉ đưa ra những gợi ý ở đây. Sự lựa chọn là của bạn.

James K. Glassman chủ trì Glassman Advisory, một công ty tư vấn các vấn đề công. Anh ta không viết về khách hàng của mình. Cuốn sách gần đây nhất của anh ấy là Mạng lưới an toàn:Chiến lược để giảm rủi ro cho khoản đầu tư của bạn trong thời điểm hỗn loạn. Trong số các cổ phiếu được đề cập trong cột này, anh ấy sở hữu Microsoft và Oneok. Liên hệ với anh ấy tại [email protected].

Thị trường chứng khoán hôm nay:Cổ phiếu sụt giảm trong tháng 9? Có thể muộn hơn.

Thị trường chứng khoán hôm nay:Phép thuật của Disney làm bừng sáng một ngày không có định hướng cho cổ phiếu

PODCAST:Các lựa chọn cổ phiếu của James K. Glassman cho năm 2021

Thị trường chứng khoán hôm nay:Phiên giao dịch tích cực cho các cường quốc công nghệ lớn đối với cổ phiếu

Thị trường chứng khoán hôm nay:Dow dẫn đầu trong một tháng khởi đầu hỗn hợp cho cổ phiếu