Bây giờ là năm 2021, nhưng ở Phố Wall, nó giống như những ngày rực rỡ ở thời điểm chuyển giao thế kỷ. Các đợt phát hành cổ phiếu lần đầu ra công chúng (IPO) đang nóng trở lại. Một làn sóng mới của các công ty non trẻ, nhiều công ty chưa công bố lợi nhuận, lần đầu tiên bán cổ phiếu ra công chúng. Và sự đón nhận từ các nhà đầu tư đang tăng lên.

Những người theo dõi IPO cảnh báo có thể quá lạc quan. Lindsey Bell, chiến lược gia đầu tư tại Ally Invest, cho biết:“Chắc chắn đang có bọt” trên thị trường. Sự phục hồi mạnh mẽ của thị trường từ đợt lao dốc liên quan đến đại dịch năm ngoái khiến các nhà đầu tư có tâm trạng mua vào. Lợi nhuận thu được từ IPO đáng kinh ngạc đang thúc đẩy sự cường điệu.

Các doanh thu lớn trong ngày đầu tiên đã thu hút sự chú ý của các nhà đầu tư. Cổ phiếu của Airbnb (ABNB) tăng 113% và dịch vụ giao đồ ăn DoorDash (DASH) đã tăng 86% trong lần ra mắt giao dịch của họ vào cuối năm ngoái. Theo Jay Ritter, giáo sư tài chính tại Đại học Florida, lợi nhuận ngày đầu tiên trung bình của các đợt IPO vào năm 2020 là gần 42%, đây là mức tốt nhất kể từ năm 2000.

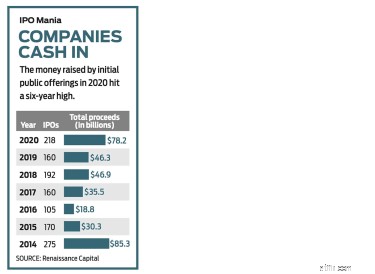

Theo các chuyên gia IPO tại Renaissance Capital, mức tăng trung bình hàng năm của IPO năm ngoái là 75%, là mức cao nhất trong 20 năm. 218 lần IPO vào năm 2020 là nhiều nhất kể từ năm 2014 và đà IPO có thể sẽ tiếp tục vào năm 2021 trong bối cảnh kỳ vọng về một nền kinh tế cải thiện và thị trường mạnh mẽ khi vắc-xin COVID-19 ra mắt.

Đối với mỗi đợt IPO cao cấp tăng gấp đôi vào ngày đầu tiên, có rất nhiều cổ phiếu mới làm thất vọng các nhà đầu tư. Trên thực tế, hiệu suất dài hạn của các đợt IPO đang rất thấp. Ritter cho biết khoảng một nửa số IPO “sẽ tạo ra lợi nhuận âm” trong năm năm đầu tiên của họ với tư cách là công ty đại chúng. “Lời khuyên của tôi bây giờ là tránh xa các đợt IPO,” anh ấy nói.

Sự thận trọng của ông bắt nguồn từ việc định giá quá đắt có xu hướng hạn chế lợi nhuận trong tương lai. Các nhà đầu tư một lần nữa đang trả nhiều đô la cho các đợt IPO công nghệ. Ritter công nghệ trung bình vào năm 2020 với giá đóng cửa ngày đầu tiên được giao dịch ở mức 23,3 lần doanh thu - cao hơn ba lần so với mức trung bình, Ritter nói.

Có một lý do khác để nhìn vào các cổ phiếu mới đúc với sự hoài nghi:Trò chơi IPO đặt các nhà đầu tư cá nhân vào thế bất lợi. Các ngân hàng thực hiện IPO đặt giá chào bán và phân phối hầu hết cổ phiếu ở mức giá đó cho những khách hàng tốt nhất của họ, chẳng hạn như quỹ đầu cơ và quỹ tương hỗ. Ritter nói:“Rất ít cổ phiếu đến tay các nhà đầu tư pop-up. Hầu hết mọi người không thể mua cổ phiếu của một đợt IPO cho đến khi nó bắt đầu giao dịch. Và điều đó có nghĩa là họ không thể hưởng lợi đầy đủ - nếu có - từ những khoản lợi nhuận lớn trong ngày đầu tiên.

Hãy xem xét buổi ra mắt vào ngày 10 tháng 12 của Airbnb. Giao dịch đầu tiên ở mức 146 đô la mỗi cổ phiếu, cao hơn 115% so với giá chào bán 68 đô la của nó; cổ phiếu đóng cửa ngày hôm đó ở mức 145 đô la. Mặc dù các tiêu đề báo cáo mức tăng đáng kinh ngạc 113%, nhưng các nhà đầu tư mua ở giá mở cửa đã bị lỗ 1%. (Cổ phiếu gần đây đã được giao dịch ở mức 150 đô la.)

Wes Crill, nhà nghiên cứu cấp cao tại Dimensional Fund Advisors, cho biết việc xem xét lợi nhuận IPO trong năm giao dịch đầu tiên và loại trừ hiệu suất trong ngày đầu tiên cung cấp một cái nhìn chính xác hơn về cách các nhà đầu tư IPO sẽ thu lợi nhuận như thế nào, Wes Crill, nhà nghiên cứu cấp cao tại Dimensional Fund Advisors cho biết. Một nghiên cứu của DFA cho thấy các nhà đầu tư sẽ kiếm được lợi nhuận tốt hơn bằng cách đầu tư vào một chỉ số chứng khoán rộng hơn là sở hữu danh mục đầu tư của các đợt IPO gần đây.

Trong giai đoạn từ đầu năm 1992 đến năm 2018, một danh mục giả định gồm các đợt IPO được phát hành trong 12 tháng trước, được tính theo giá trị thị trường và được cân đối lại hàng tháng, công bố lợi nhuận hàng năm gần 7%. Điều đó làm tụt hậu 9% của chỉ số chứng khoán Russell 3000, một chỉ số chứng khoán rộng lớn của Hoa Kỳ theo dõi cả cổ phiếu công ty lớn và cổ phiếu vốn hóa nhỏ.

Lợi nhuận IPO năm đầu tiên cũng có thể bị ảnh hưởng bởi thời gian "khóa cửa". Các quy tắc ngăn cản những người trong cuộc và các nhà đầu tư sớm bán cổ phiếu cho đến 90 đến 180 ngày sau khi IPO. Vì vậy, trong ba đến sáu tháng đầu tiên, ít cổ phiếu có sẵn để giao dịch hơn, điều này có thể dẫn đến giá cổ phiếu bị tăng cao. Khi thời gian khóa sổ kết thúc, nguồn cung cổ phiếu để bán trên thị trường mở tăng lên, có thể làm giảm giá.

Lợi nhuận IPO dài hạn cũng không có gì đáng để khoe khoang. Theo công ty nghiên cứu IPOX Schuster, các đợt IPO được mua với giá đóng cửa ngày đầu tiên và được tổ chức trong 48 tháng đã giảm trung bình 17,4%, trích dẫn dữ liệu từ năm 1985 đến năm 2019. Gần 57% các đợt IPO trong thời gian nắm giữ 4 năm đó đã lợi nhuận âm. “Hầu hết các đợt IPO sẽ hoạt động kém hiệu quả,” người sáng lập công ty Josef Schuster cho biết.

Tuy nhiên, các đợt IPO nổi tiếng khiến nó thu hút các nhà đầu tư nhầm tưởng rằng IPO là các khoản đầu tư làm giàu nhanh chóng. Ngay cả những đợt IPO được quảng cáo rầm rộ nhất đôi khi cũng không thành công. Cổ phiếu của Fitbit (PHÙ HỢP), công ty sản xuất thiết bị đeo được và công ty giao bữa ăn Blue Apron (APRN) vẫn giao dịch dưới giá IPO tương ứng của họ từ năm 2015 và 2017. Cổ phiếu của nhà lãnh đạo dịch vụ chia sẻ xe Uber (UBER), đã giảm 7,6% trong ngày giao dịch đầu tiên vào tháng 5 năm 2019, chỉ gần đây đã leo trên mức giá IPO 45 đô la, lên 53 đô la vào giữa tháng 1.

Bell nói rằng một số cổ phiếu thành công nhất hiện nay không phải là những cú hit ngay lập tức. Người khổng lồ truyền thông xã hội Facebook (FB) “lao ra khỏi cổng”, cô ấy lưu ý. Các nhà đầu tư đã phải giữ cổ phiếu trong 15 tháng trước khi nó tăng trở lại trên mức giá chào bán 38 đô la.

Việc xác định những đợt IPO nào sẽ thành công là một việc khó khăn; sự rõ ràng thường chỉ đến trong nhận thức muộn màng. Bởi vì IPO có xu hướng là các công ty trẻ hơn với hồ sơ ngắn và đội ngũ quản lý chưa được chứng minh, nên khó dự đoán liệu chúng sẽ phát triển mạnh hay giảm sút. Triển vọng về doanh số và lợi nhuận của công ty càng không chắc chắn, thì cổ phiếu của công ty đó càng có xu hướng rủi ro và biến động nhiều hơn.

Đường ống IPO năm nay dự kiến sẽ mạnh mẽ và có thể bao gồm nhà sản xuất tàu vũ trụ SpaceX; Bảng chữ cái (GOOGL) đơn vị xe tự hành, Waymo; công ty điện toán đám mây Databricks; dịch vụ giao hàng tạp hóa Instacart; và ứng dụng hẹn hò Bumble - các công ty nổi tiếng chắc chắn sẽ thu hút được nhiều sự quan tâm của nhà đầu tư.

Nếu bạn vẫn muốn tham gia vào hành động IPO, có những chiến lược bạn có thể áp dụng để tăng cơ hội tạo ra lợi nhuận tích cực. Quan trọng nhất, nếu bạn không thể mua được cổ phiếu ở mức giá chào bán, hãy tránh mua IPO vào ngày giao dịch đầu tiên.

Thay vào đó, hãy xem xét chiến lược chờ và theo dõi. Nếu bạn tự tin rằng một công ty đại chúng mới có tương lai tươi sáng, hãy cân nhắc mua khi giảm hoặc thậm chí sau khi giảm mạnh. Năm 2012, cổ phiếu Facebook mất hơn một nửa giá trị trong 4 tháng sau khi niêm yết trước khi tăng trở lại. Tính đến giữa tháng 1, gã khổng lồ truyền thông xã hội đã tăng gần 1.400% kể từ lần ngất ngưởng ban đầu.

Ritter nói:“Nếu giá giảm đủ, [IPO] có thể là những khoản đầu tư tốt. Bạn cũng có thể đợi cho đến khi một công ty chứng minh được tốc độ tăng trưởng doanh số và thu nhập của mình là khá lớn và bền vững.

Một cách khác để tiếp cận với IPO và giảm rủi ro đối với cổ phiếu riêng lẻ là đầu tư vào các quỹ giao dịch hối đoái đa dạng hóa rộng rãi và chi phí thấp sở hữu IPO - như một sự bổ sung chiến thuật cho cổ phần cốt lõi của bạn . Quỹ ETF Cơ hội Cổ phần Đầu tiên của Hoa Kỳ được ủy thác đầu tiên (FPX), theo dõi các đợt IPO trong chỉ số IPOX-100 của Mỹ, đã tăng hơn 47% vào năm 2020, vượt qua S&P 500. ETF đã công bố lợi nhuận tốt hơn S&P 500 trong 6 năm trong 10 năm qua.

ETF IPO (IPO), theo dõi chỉ số IPO của Renaissance Capital, đã tăng 107% vào năm 2020, so với mức tăng 18% của thị trường chứng khoán rộng lớn. Tuy nhiên, hiệu quả hoạt động của quỹ ETF rất rõ ràng, với danh mục đầu tư này mang lại lợi nhuận thấp hơn so với S&P 500 trong 4 trong 7 năm qua.