“Tại sao lại đến trung tâm mua sắm khi bạn có thể mua sắm trực tuyến, đúng không?”

Các nhà phân tích và bình luận thị trường ở Singapore và khắp nơi trên thế giới đã vẽ nên một bức tranh ảm đạm và ảm đạm cho các Quỹ đầu tư bất động sản bán lẻ (REITs) trong vài năm qua kể từ khi thương mại điện tử trở nên phổ biến, do lưu lượng người mua sắm và doanh số của người thuê giảm sút. .

Tuy nhiên, chúng tôi nghĩ rằng các trung tâm mua sắm ở đây để ở. Hãy nghĩ về nó - lần cuối cùng bạn bước vào một trung tâm mua sắm là khi nào? Tôi đoán có lẽ là một lúc nào đó trong tuần này.

Vấn đề là, chúng tôi vẫn thích ghé thăm các cửa hàng như Uniqlo tại trung tâm thương mại, và những đứa trẻ trung học sẽ tiếp tục thích đi chơi tại các rạp chiếu phim của hãng trong khi sau đó vẫn ủng hộ McDonalds!

Tất nhiên, những lo ngại đó không phải là không có cơ sở.

Các nhà đầu tư sẽ là khôn ngoan khi mua vào REITs ổn định về tài chính, được hỗ trợ bởi một nhà tài trợ giàu tiền mặt và ban quản lý của họ đang làm việc để liên tục đổi mới trang phục của mình để thu hút sự tham gia.

Hai trong số các REIT bán lẻ lớn nhất và nổi tiếng nhất - CapitaLand Mall Trust, CMT (SGX:C38U) và Frasers Centrepoint Trust, FCT (SGX:J69U) - - hãy nhớ đến. Cả hai gần đây đã công bố kết quả kinh doanh quý đầu tiên của họ cho năm 2019.

Trong bài viết này, tôi sẽ đánh giá cả hai khía cạnh tiềm năng tăng trưởng, quản lý và định giá để xem cái nào mang lại thỏa thuận tốt hơn cho các nhà đầu tư vào năm 2019.

Hãy bắt đầu bằng cách xem xét một số con số cơ bản.

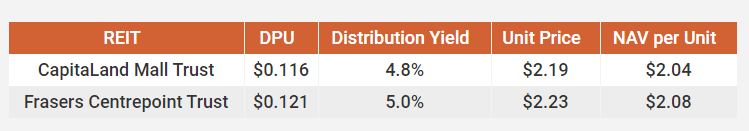

Trong kết quả quý đầu tiên cho năm 2019, Phân phối trên mỗi đơn vị (DPU) và Lợi nhuận phân phối cho hai REIT như sau:

Mặc dù lợi suất phân phối 4,8% và 5,0% không ấn tượng đối với nhà đầu tư cổ tức hoặc thu nhập, nhưng đây là những REIT chất lượng cao, có tính ổn định cao và rất ít có khả năng bị mất giá trong dài hạn.

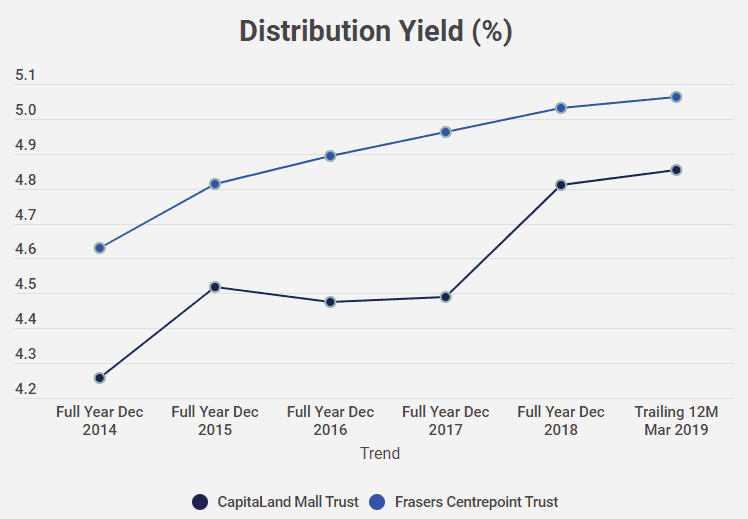

Tuy nhiên, họ đã tăng lợi suất trong vài năm qua - điều này sẽ thu hút một số nhà đầu tư. Cần lưu ý rằng mức tăng trưởng lợi tức cổ tức của FCT nhất quán hơn so với của CMT.

Thành công của bất kỳ REIT nào không chỉ là tài sản nào nằm trong danh mục đầu tư - mà còn là cách các nhà quản lý đảm bảo tính bền vững của thu nhập cho thuê. Đối với REIT bán lẻ, người quản lý bất động sản giỏi phải có khả năng thu hút liên tục tỷ lệ lưu lượng người mua sắm cao trong khi tăng giá thuê - tất cả trong khi vẫn giữ cho người thuê và người mua hàng hài lòng.

Điều này được thực hiện thông qua nhiều yếu tố - một số yếu tố trong số đó chúng tôi sẽ đánh giá và so sánh ở đây.

Thứ nhất, việc quản lý tốt cần liên tục tăng giá thuê trong khi duy trì tỷ lệ lấp đầy cao của các trung tâm thương mại, vì khách thuê là yếu tố thúc đẩy doanh thu của REIT bán lẻ.

Nhìn vào KQKD năm 2018, chúng tôi thấy rằng CMT tăng giá thuê trung bình 0,7% và có tỷ lệ lấp đầy danh mục đầu tư là 99,2%, được duy trì kể từ năm 2017. Mặt khác, FCT có tỷ lệ hoàn nhập cho thuê trung bình là 3,2% và tăng tỷ lệ lấp đầy lên 94,7% từ mức 92,0% của năm 2017.

Thứ hai, cả hai trung tâm thương mại đều đã bắt tay vào AEI - hay còn gọi là Sáng kiến Nâng cao Tài sản.

Đây chỉ là một cách nói hoa mỹ để nói rằng họ đã thực hiện "cải tạo" các trung tâm thương mại của họ. Như Báo cáo thường niên 2018 của CMT đã nêu, mục tiêu là “thúc đẩy lưu lượng truy cập, nâng cao trải nghiệm mua sắm và tạo ra giá trị cho các nhà bán lẻ của chúng tôi”.

Chúng tôi thấy điều này ngay lập tức trong báo cáo FCT FY18 - chẳng hạn như lưu lượng người mua sắm ở Northpoint City tăng 11,5%. Điều này chủ yếu là do AEI đã hoàn thành North Wing. Trên thực tế, nếu bạn ở miền Bắc như tôi, bạn có thể thấy sự khác biệt về mặt vật lý mà không cần dựa vào những con số!

Cuối cùng, nhiều người thích xem xét tỷ số truyền cho REIT vì chúng tôi không muốn các nhà quản lý REIT của mình tận dụng quá mức các vị trí của họ. Tuy nhiên, ở Singapore, REIT được giới hạn ở mức giới hạn 45% - vì vậy tôi sẽ không lo lắng quá nhiều về việc họ phải gánh bao nhiêu khoản nợ.

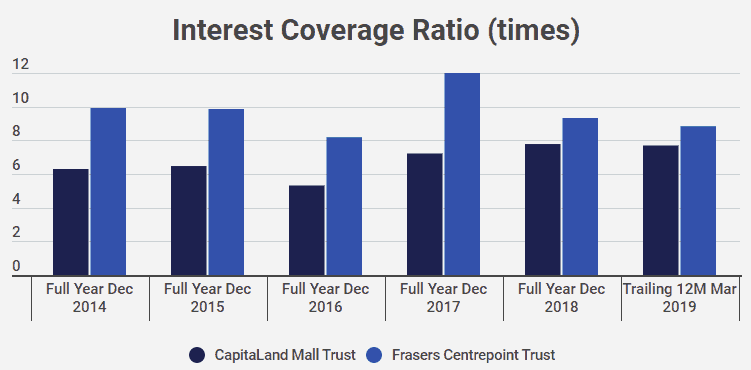

Điều quan trọng mà tôi muốn tìm hiểu là liệu các nhà quản lý của chúng tôi có đủ tiền để trả các khoản nợ của họ mà không thất bại hay không. Do đó, tôi sẽ kiểm tra Tỷ lệ Bảo hiểm Lãi suất.

Tỷ số này cho biết họ có bao nhiêu thu nhập để trang trải các khoản nợ của mình.

Như bạn có thể thấy, cả hai công ty quản lý REIT bán lẻ đã thực hiện rất tốt việc duy trì thu nhập hàng năm cao so với các khoản trả nợ hàng năm. Ví dụ, trong quý đầu tiên của năm 2019, FCT có số tiền thu nhập gấp 8,8 lần để trang trải các khoản nợ của họ, trong khi CMT gấp 7,7 lần. Theo hướng dẫn của Investopedia, chúng tôi muốn nhắm mục tiêu tỷ lệ bao phủ lãi suất là 3 lần trở lên

Hai REIT hiểu rất rõ rằng bối cảnh bán lẻ đang thay đổi - đó là lý do tại sao họ bắt tay vào AEI và đang cân nhắc lại trải nghiệm của người tiêu dùng trong một trung tâm mua sắm.

Hãy xem xét một số thay đổi chính mà CMT và FCT đang thực hiện để đảm bảo rằng họ duy trì vị trí thống lĩnh thị trường và tiếp tục phát triển.

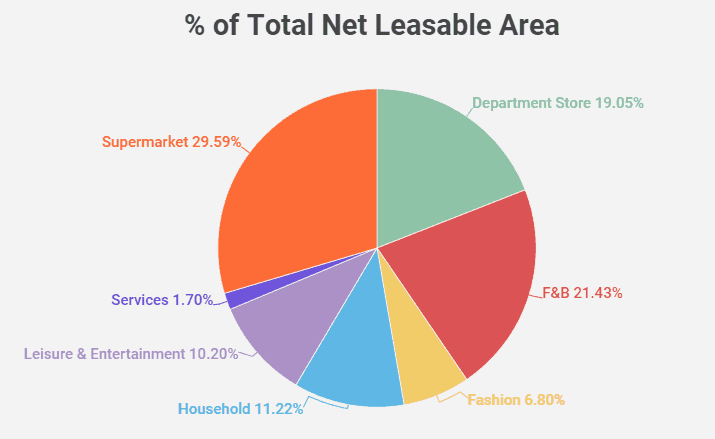

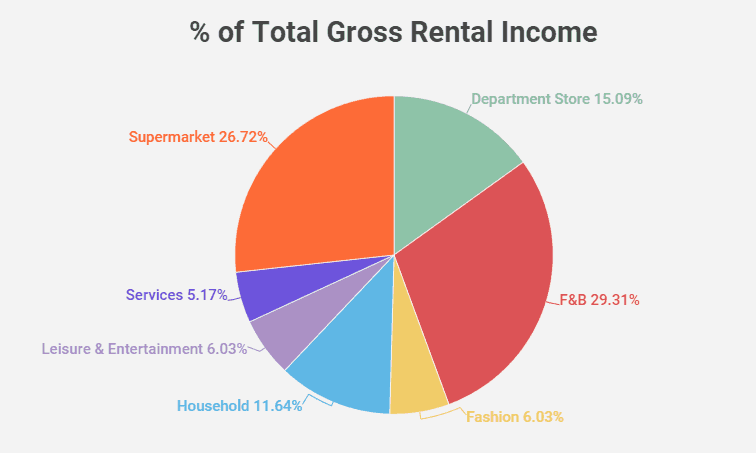

Đối với FCT, sự tăng trưởng của họ được thúc đẩy thông qua 3 lộ trình:AEI, mua lại và quản lý cho thuê tích cực. Không có gì quá màu mè. Họ hiểu rằng thị trường mục tiêu của họ là những người trung tâm và hộ gia đình - những người tạo nên thị trường đại chúng. Do đó, những người thuê mỏ neo như Cold Storage, Kopitiam, NTUC và Uniqlo chiếm phần lớn Diện tích cho thuê ròng (NLA) và Tổng thu nhập cho thuê (GRI).

Phần lớn sự tăng trưởng của FCT đến từ việc liên tục tối ưu hóa cơ cấu khách thuê của họ để đáp ứng nhu cầu tiêu dùng của thị trường đại chúng. Tuy nhiên, FCT cũng sẵn sàng tăng trưởng từ các thương vụ mua lại sắp tới của Waterway Point và Northpoint City South Wing từ nhà tài trợ Frasers Property Limited. (Cập nhật vào ngày 16 tháng 5 năm 2019:FCT đang cấp quyền mua lại Waterway Point - trích dẫn đây là thương vụ mua lại do DPU tích lũy)

Đối với CMT, mọi thứ có vẻ hơi khác một chút. Các nhà quản lý của nó đang thực hiện một số động thái táo bạo - để giữ được sự phù hợp với thị hiếu và nhu cầu của người tiêu dùng. Mục tiêu của nó là tạo sự khác biệt thông qua những trải nghiệm độc đáo. Báo cáo Thường niên của nó nói nhiều về sự hiện diện “đổi mới”, “đa kênh” và mong muốn cung cấp thêm trải nghiệm phong cách sống và các nền tảng dựa trên kinh nghiệm sử dụng công nghệ.

Ví dụ:CMT đã thiết kế một không gian bán lẻ “phygital” (vật lý cộng với kỹ thuật số) tại Plaza Singapura có tên “NomadX” - có các cửa hàng khái niệm “cắm và chạy” giống như một cửa hàng Taobao. Trung tâm mua sắm Funan mới được tân trang lại là một ví dụ tuyệt vời khác kết hợp công nghệ tự động và các khái niệm kinh nghiệm vào các trung tâm thương mại truyền thống của họ.

Ví dụ:CMT đã thiết kế một không gian bán lẻ “phygital” (vật lý cộng với kỹ thuật số) tại Plaza Singapura có tên “NomadX” - có các cửa hàng khái niệm “cắm và chạy” giống như một cửa hàng Taobao. Trung tâm mua sắm Funan mới được tân trang lại là một ví dụ tuyệt vời khác kết hợp công nghệ tự động và các khái niệm kinh nghiệm vào các trung tâm thương mại truyền thống của họ.

Như chúng ta có thể thấy, CMT và FCT đang làm những điều rất khác nhau để phát triển. Tuy nhiên, chúng tôi thấy rằng CMT tăng trưởng nhiều hơn về doanh thu và lợi nhuận bằng cách tận dụng xu hướng “thực vật” và thu hút lòng trung thành của khách hàng và người thuê thông qua các chương trình như StarPay (ra mắt năm 2018), CapitaVouchers, CapitaStar và CapitaCard.

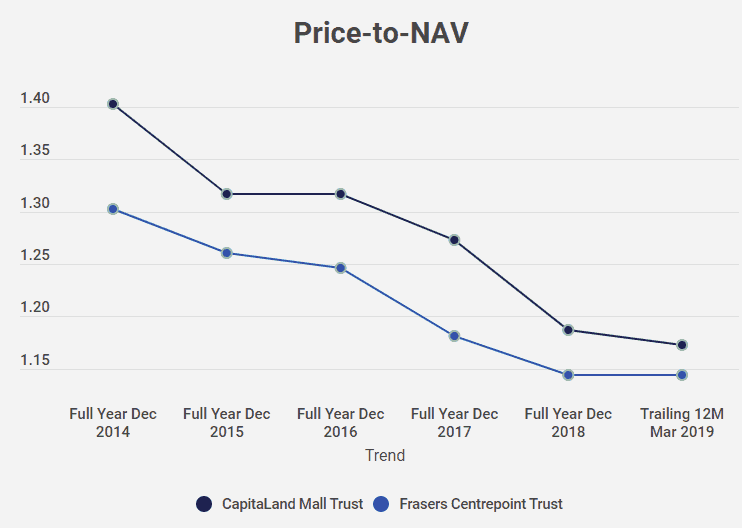

Một trong những cách đơn giản nhất để đánh giá xem REIT có bị định giá thấp hay không là sử dụng Giá trên NAV. Giá trên NAV nhỏ hơn 1 có nghĩa là về cơ bản chúng ta đang mua REIT với giá thấp hơn giá trị trên mỗi cổ phiếu trong danh mục tài sản của nó. Những người ủng hộ Dr Wealth sẽ rất quen thuộc với phương pháp đầu tư này.

Dưới đây, tôi vẽ biểu đồ Giá trên NAV của CMT và FCT bằng cách sử dụng dữ liệu từ Shareinvestor.com.

Như bạn có thể thấy, cả hai REIT đều trên Giá trên NAV là 1. Thật không may, điều này không nhất thiết có nghĩa là chúng được định giá quá cao. Bởi vì cả REIT bán lẻ đều rất ổn định và được hỗ trợ bởi các nhà tài trợ mạnh mẽ, chúng thường tiếp thị ở mức cao. Tuy nhiên, chúng tôi thấy rằng FCT chỉ ở mức 1,14, trong khi CMT ở mức 1,17 trong Q1 / 2019. Điều này có nghĩa là FCT tương đối rẻ hơn một chút so với CMT.

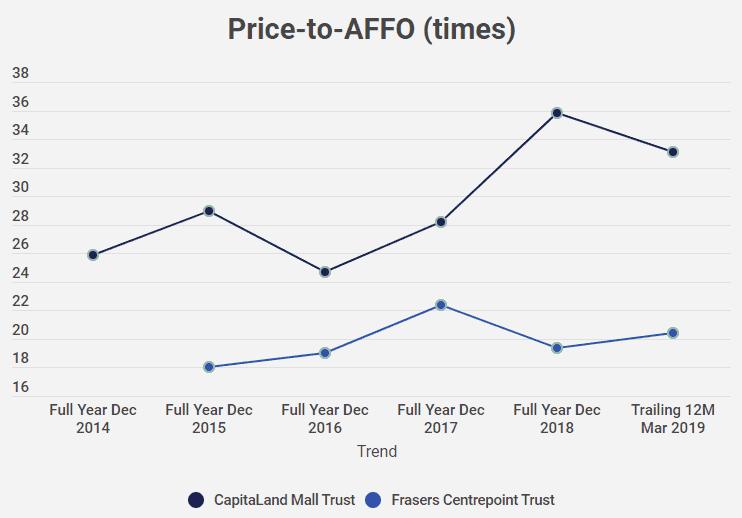

Tuy nhiên, một cách khác mà chúng ta có thể xem xét nó là thông qua Giá so với AFFO của họ. Nguồn vốn Điều chỉnh Từ Hoạt động (AFFO) là một chỉ báo về dòng tiền còn lại thực sự còn lại cho công ty sau khi trừ TẤT CẢ các chi phí và chi tiêu vốn. Điều này giống với Dòng tiền tự do nếu chúng ta định giá cổ phiếu.

Trong biểu đồ trên, chúng ta thấy rằng Giá so với AFFO của CMT cũng thường xuyên cao hơn FCT, cho thấy FCT tương đối rẻ hơn trong cùng một nhóm hàng ngang hàng. Điều này phù hợp với thước đo đầu tiên của chúng tôi, Giá trên NAV, cho chúng tôi cùng một kết luận.

Hơn nữa, Giá so với AFFO của CMT đã tăng khá nhiều kể từ năm 2014, từ khoảng 25 lần lên mức 33,12 hiện tại trong quý 1 năm 2019, cho thấy rằng nhiều người quan tâm hơn đến cổ phiếu trong vài năm qua, do giá của REIT tăng trưởng nhanh hơn nhiều trong khi AFFO không tăng cùng tốc độ.

Mặc dù CMT và FCT là hai REIT bán lẻ rất giống nhau với tình hình tài chính vững chắc và ban quản lý có năng lực, chúng tôi nhận thấy một số điểm khác biệt chính có thể khiến nhà đầu tư thích REIT này hơn REIT kia.

CMT chiếm ưu thế ở các khu vực trung tâm hơn, trong khi FCT có thế mạnh ở các khu vực ngoại thành. Các nhà đầu tư muốn tăng trưởng vốn tiềm năng và DPU có thể tìm đến CMT, nhưng cũng phải lưu ý rằng các biến động của DPU có thể thường xuyên hơn và khó dự đoán hơn. Mặt khác, các nhà đầu tư thích sự ổn định của DPU và không ngại tăng trưởng chậm hơn có thể nghiêng về FCT. Hơn nữa, như tôi đã trình bày khi sử dụng P / NAV và P / AFFO, có vẻ như FCT tương đối rẻ hơn CMT.

Cuối cùng, các nhà đầu tư nên tự hỏi bản thân rằng họ đánh giá cao điều gì nhất trong REIT - mỗi “giao dịch tốt” sẽ khác nhau đối với mỗi nhà đầu tư.

Hãy cho chúng tôi biết trong phần nhận xét BẠN sẽ chọn REIT nào và tại sao!

* Tuyên bố từ chối trách nhiệm:Tác giả sở hữu cổ phiếu của cả CMT và FCT. Thông tin trong bài viết này không phải là lời khuyên tài chính. Nó là chung chung về bản chất và không cụ thể cho bạn. Bạn chịu trách nhiệm về nghiên cứu đầu tư và quyết định đầu tư của chính mình.