Ghi chú của biên tập viên :Temasek Holdings, công ty đầu tư thuộc sở hữu nhà nước của Singapore đã đưa ra lời đề nghị một phần trị giá 4 tỷ đô la cho Keppel. TheBearProwl tin rằng dựa trên các định giá cơ bản, về dài hạn, đây là một mức giá thấp. Tốt cho nhà nước, xấu cho các nhà đầu tư Keppel hiện tại. Đây là thống kê hiện tại của Keppel.

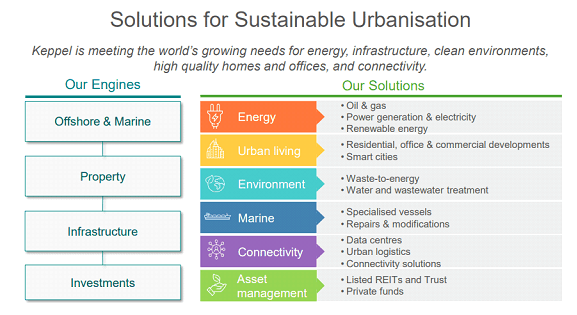

Keppel hiện là một công ty đa ngành cung cấp các giải pháp mạnh mẽ cho đô thị hóa bền vững, đáp ứng nhu cầu của thế giới về năng lượng, môi trường sạch, bất động sản chất lượng, kết nối và hơn thế nữa.

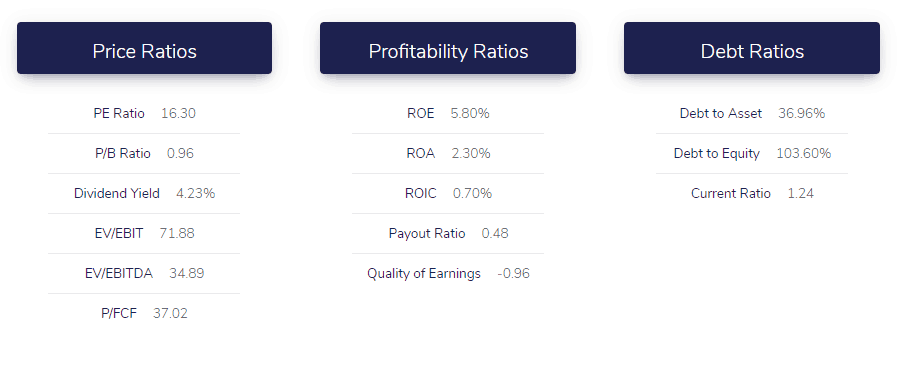

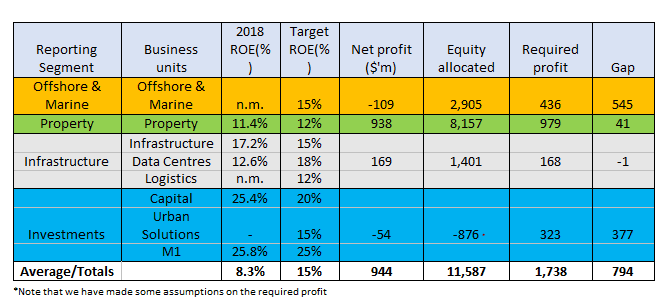

Keppel lần đầu tiên chỉ ra rằng mục tiêu ROE trung và dài hạn là 15% trong cuộc họp báo cáo kết quả Q1.19 và cũng đưa ra hướng dẫn về mục tiêu cho từng đơn vị kinh doanh.

Chúng tôi sẽ phân tích xem liệu mục tiêu này có thể đạt được hay không trong các phần bên dưới.

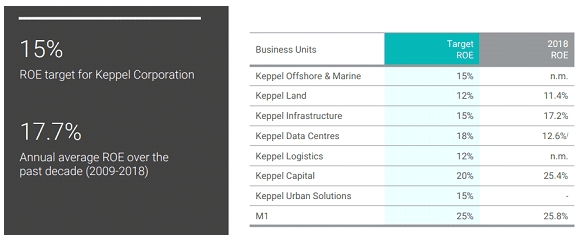

Keppel có 4 đơn vị kinh doanh, được gọi là động cơ bên dưới.

Mô hình kinh doanh được trình bày dưới đây không phải là duy nhất và nhằm mục đích bổ sung thu nhập dựa trên dự án với thu nhập định kỳ. ROE tiếp tục được thúc đẩy bởi lợi nhuận định giá tài sản và tái chế vốn. Việc tái chế vốn cũng cho phép Keppel tái định vị vào các khoản đầu tư có tiềm năng thu được lợi nhuận cao hơn.

Keppel hiện tổ chức thành 4 đơn vị kinh doanh dựa trên các sản phẩm và dịch vụ của mình:

Các hoạt động chính bao gồm thiết kế giàn khoan ngoài khơi, xây dựng, sửa chữa và nâng cấp, chuyển đổi và sửa chữa tàu cũng như đóng tàu chuyên dụng. Division có các hoạt động ở Brazil , Trung Quốc , Singapore , Hoa Kỳ và các quốc gia khác .

(ii) Thuộc tính

Các hoạt động chính bao gồm phát triển và đầu tư tài sản, và quản lý quỹ tài sản. Bộ phận có các hoạt động tại Úc, Trung Quốc, Ấn Độ, Indonesia, Singapore, Việt Nam và các quốc gia khác.

(iii) Cơ sở hạ tầng

Các hoạt động chính bao gồm kỹ thuật môi trường, phát điện, hậu cần và trung tâm dữ liệu. Bộ phận có các hoạt động tại Trung Quốc, Qatar, Singapore, Vương quốc Anh và các quốc gia khác.

(iv) Đầu tư

Bộ phận Đầu tư chủ yếu bao gồm các khoản đầu tư của Tập đoàn vào quản lý quỹ, KrisEnergy Limited, M1 Limited, k1 Ventures Ltd, Sino-Singapore Eco-City Investment and Development Co., Limited và cổ phiếu.

Một số sản phẩm mà Keppel giới thiệu dưới dạng giải pháp được trình bày chi tiết trong ảnh chụp nhanh bên dưới.

Tình hình hoạt động kém hiệu quả này chủ yếu đến từ mảng bất động sản và do không đạt được lợi nhuận từ thoái vốn trong năm tài chính 19. Cơ sở vốn chủ sở hữu của Keppel trong năm tài chính 18 là 11,6 tỷ đô la, có nghĩa là mục tiêu ROE 15% yêu cầu 1,7 tỷ đô la lợi nhuận ròng

Chúng tôi sẽ thực hiện phân tích theo phân khúc của 4 phân khúc cốt lõi để đánh giá tính hợp lý của mục tiêu ROE kết hợp 15% của ban lãnh đạo.

Chúng tôi sẽ thực hiện đánh giá nhẹ từng phân đoạn theo quan điểm của chúng tôi thay vì cung cấp thông tin cơ bản vì thông tin đó luôn sẵn có nếu bạn muốn thực hiện thẩm định của riêng mình đối với công ty này.

Tóm lại, chúng tôi nghĩ rằng thách thức kinh doanh để cung cấp ROE nhất quán sẽ đến từ bộ phận O&M, tuy nhiên, chúng tôi tin rằng các phân khúc bất động sản và cơ sở hạ tầng khác có thể bù đắp cho bất kỳ sự thiếu hụt nào.

Ngoài ra, mặc dù chúng tôi nghĩ rằng việc đạt được mục tiêu ROE nhất quán là 15% là rất tốt, nhưng chúng tôi coi điều này giống như việc chụp ảnh bầu trời. Nếu Keppel giảm và đạt ROE nhất quán trong khoảng 11-13%, chúng tôi nghĩ đây vẫn sẽ là một khoản đầu tư tốt cho đường dài.

Trước đây, chúng tôi đã viết một vị trí ngắn trên Sembcorp Marine ( SMM ) và hầu hết các nhận xét ở đó sẽ áp dụng cho Keppel’s O&M ( KOM ) bộ phận. Tương tự như SMM, KOM đã tập trung vào đổi mới để định vị chính họ cho sự phát triển tiếp theo trong ngành.

Chúng tôi cho rằng điểm khác biệt chính giữa KOM và SMM là khoản đầu tư M1 cung cấp cho KOM khả năng tận dụng các công nghệ như Trí tuệ nhân tạo (AI) và Internet vạn vật công nghiệp (IIOT).

KOM cũng đang hợp tác với M1 để tận dụng kết nối mạng 4.5G có độ trễ cực thấp của viễn thông để thiết lập các tiêu chuẩn và liên kết truyền dữ liệu cho liên lạc giữa tàu với bờ và hỗ trợ các ứng dụng hàng hải Internet of Things quan trọng.

Như đã đề cập ở trên, khả năng phân phối ROE nhất quán của phân khúc này là đáng nghi ngờ do hồ sơ theo dõi gần đây của nó. Qua nhiều năm khi Keppel lớn mạnh, KOM đã trở thành một tỷ trọng nhỏ hơn của Tập đoàn, chỉ chiếm 25% vốn chủ sở hữu. Nếu không đi sâu vào các tính toán chi tiết, chúng tôi cho rằng mục tiêu ROE dài hạn bền vững là khoảng 8%, có nghĩa là ROE còn thiếu 7% hoặc 200 triệu đô la.

Keppel Land cung cấp các giải pháp bất động sản sáng tạo và có danh mục đầu tư hàng đầu gồm các dự án phát triển khu dân cư từng đoạt giải thưởng, bất động sản thương mại hạng đầu tư và các khu đô thị tích hợp. Keppel Land đa dạng về mặt địa lý ở Châu Á, với Singapore, Trung Quốc và Việt Nam là các thị trường trọng điểm, và nó tiếp tục mở rộng quy mô ở các thị trường khác như Indonesia và Ấn Độ. Nó cũng đang phát triển Thành phố sinh thái Thiên Tân Trung-Singapore (SSTEC) và Thành phố thể thao Sài Gòn (SSC).

ROE mà phân khúc này đạt được trong 5 năm qua là từ 8 đến 11% và phụ thuộc vào việc mở khóa giá trị từ quá trình phát triển và bằng cách tái chế vốn trên các đặc tính thương mại hóa hoàn toàn của nó. Chúng tôi cho rằng mục tiêu ROE dài hạn thực tế là khoảng 10%, ngụ ý ROE thiếu hụt 2% hoặc 160 triệu đô la.

Phân khúc này không chỉ có thể phát triển, sở hữu và vận hành các tài sản năng lượng và cơ sở hạ tầng mà còn cung cấp nhiều giải pháp công nghệ và các dịch vụ khác. Phân khúc này cũng có một loạt các dự án đang được phát triển bao gồm Nhà máy khử mặn Keppel Marina East cũng như cơ sở quản lý chất thải tổng hợp đầu tiên của Hồng Kông.

Chìa khóa thành công cho phân khúc này là sự đổi mới và tiến bộ trong bộ giải pháp mà họ có thể cung cấp. Chúng tôi không thấy rủi ro khi nhắm mục tiêu trong phân khúc này vì nó đã hoạt động tốt một cách nhất quán.

Đây là phân khúc có tiềm năng cao nhất. Nó có thể sẽ tiếp tục phát triển Tài sản đang được quản lý (AUM) và cả các khoản đầu tư của nó như M1 . Tình hình hoạt động kém hiệu quả trong những năm gần đây là do khoản đầu tư vào KrisEnergy và cả chứng khoán vốn chưa được đấu giá. Chúng tôi kỳ vọng sẽ thấy sự tăng trưởng trong thu nhập phí quản lý, lợi tức từ các khoản đầu tư và cả sự cộng hưởng trong những năm tới.

M1 chiếm hơn một nửa phân khúc này. M1 đã được Keppel chuyển sang tư nhân để tái cấu trúc và định vị M1 nhằm duy trì vị thế cạnh tranh ở Singapore trong thời gian dài vì M1 và ngành công nghiệp mà nó đang hoạt động phải đối mặt với vô số vấn đề.

Chìa khóa là tích hợp các giải pháp của M1 vào bộ Keppel về khả năng và giá trị thúc đẩy. Mặc dù chúng tôi tin rằng phân khúc này có thể đạt được mục tiêu ROE, nhưng chúng tôi cho rằng vẫn còn quá sớm để nắm bắt đầy đủ tác động của M1 đối với Tập đoàn Keppel.

Dựa trên những điều trên, ROE kết hợp là khoảng 13%. Tuy nhiên, chúng tôi đã xem xét khung thời gian 7 năm trong đó chúng tôi giả định ROE trung bình là 9% trong 5 năm đầu và ROE 15% trong 2 năm tiếp theo và tỷ lệ chi trả 40% (tức là 60% tái đầu tư vốn).

Chúng tôi đã thu được NAV là 9,66 đô la và cổ tức được trả là 2,46 đô la vào cuối khung thời gian 7 năm. Thu nhập trên mỗi cổ phiếu vào cuối khung thời gian 7 năm là 1,45 đô la. Dựa trên giá cổ phiếu hiện tại là $ 5,9, tỷ lệ PE dự kiến cho năm hiện tại là 15 và tỷ lệ P / B là 0,95.

Chúng tôi nghĩ rằng phạm vi giá hợp lý cho Keppel cho Dự án 2025 là 12 đô la đến 15 đô la dựa trên dữ liệu sau; phạm vi lịch sử cho PE là 5 đến 25 với mức trung bình là 13 và P / B là 0,8 đến 2,8. Dựa trên tỷ lệ chi trả 40% trên eps là 1,45 đô la và lợi tức cổ tức là 4-5%, chúng tôi cũng có thể hỗ trợ giá cổ phiếu dự kiến.

Tăng dựa trên giá cổ phiếu hiện tại (bao gồm cổ tức):210% đến 300%

Giá trị nội tại của Dự án 2025:15 đô la Singapore