Raffles Medical là một trong những cổ phiếu đã khiến tôi bối rối trong một thời gian khá dài. Singapore là một trong những điểm đến du lịch chữa bệnh hàng đầu trên thế giới, dân số già và chi phí chăm sóc sức khỏe luôn tăng cao. Nhưng tại sao giá cổ phiếu của nó không phản ánh câu chuyện tăng trưởng? Nếu bạn mua Raffles Medical cách đây 7 năm vào năm 2013, bạn sẽ kiếm được lợi nhuận 0% không bao gồm lợi tức cổ tức. Có điều gì sai trái với hoạt động tài chính? Hoặc có thể có một viên ngọc ẩn mà thị trường không nhìn thấy? Hãy khám phá điều đó trong bài viết này.

Raffles Medical được thành lập vào năm 1976 và đây là hai phân khúc kinh doanh chính là Raffles Medical và Raffles Hospital. Đây là động lực doanh thu chính của họ.

Raffles Medical là những phòng khám đa khoa tiêu chuẩn mà bạn thấy xung quanh các trung tâm thương mại ở Singapore. Họ cung cấp các dịch vụ Đa khoa (Bác sĩ đa khoa) tương tự như kiểm tra sức khỏe, chủng ngừa, tầm soát sức khỏe, v.v. Nó có mạng lưới 100 phòng khám đa khoa đặt tại các thành phố lớn của Trung Quốc, Hồng Kông, Campuchia, Nhật Bản và Việt Nam. Mảng kinh doanh khác là Bệnh viện Raffles 24 giờ, là mũi nhọn của Tập đoàn Y tế Raffles. Khai trương vào năm 2002, Bệnh viện Raffles cung cấp một loạt các dịch vụ chuyên khoa kết hợp những tiến bộ mới nhất trong công nghệ y tế. Tương tự như các bệnh viện khác, bạn có khoa tim, mắt, phổi, Tai Mũi Họng (ENT), tiết niệu, phụ nữ, tiểu đường, chỉnh hình, phẫu thuật và nhiều khoa khác.

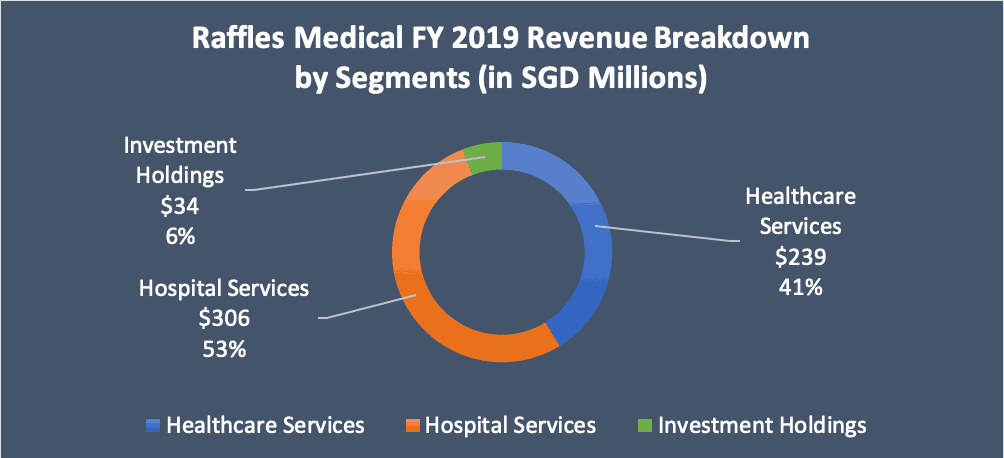

Hãy xem nhanh cách họ kiếm tiền.

Như bạn sẽ tưởng tượng, dịch vụ Bệnh viện (306 triệu đô la) chiếm hơn một nửa doanh thu của tập đoàn, tiếp theo là dịch vụ Chăm sóc sức khỏe (239 đô la) và cuối cùng là cổ phần đầu tư. Tổng doanh thu cho ngày 31 tháng 12 năm 2019 là 522 triệu đô la. Đó là nửa tỷ.

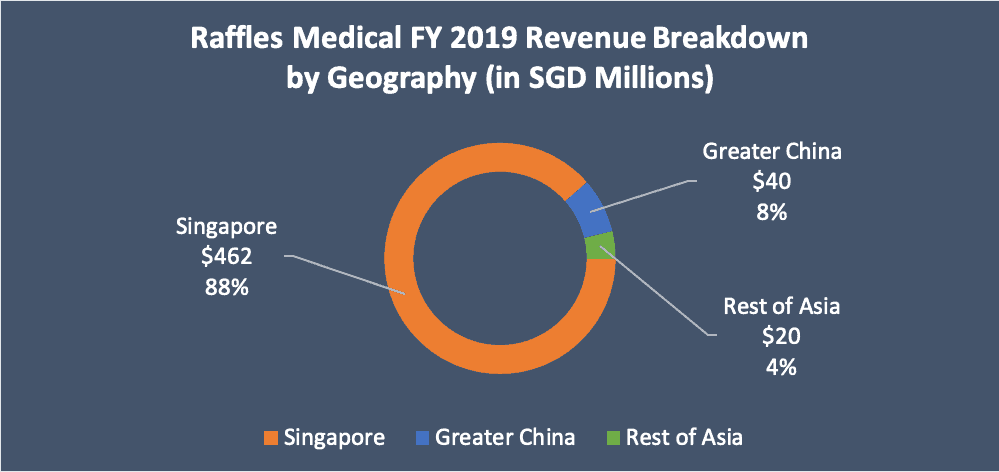

Nếu chúng ta chia nhỏ doanh thu và xem xét theo phân khúc địa lý, 88% doanh thu của tập đoàn đến từ Singapore, tiếp theo là Trung Quốc 8% và Phần còn lại của Châu Á 4%. Mặc dù Trung Quốc hiện chỉ chiếm 8% doanh thu của tập đoàn, nhưng CEO đã có những kế hoạch đầy tham vọng cho Trung Quốc và dự kiến rằng Trung Quốc sẽ chiếm một nửa quan trọng trong tổng doanh thu của tập đoàn vào năm 2025.

Loo, chủ tịch điều hành và đồng sáng lập, đã nói rằng ông đã chờ đợi ngày này 34 năm. Anh ấy đã nghiên cứu hệ thống của Trung Quốc và đi qua hàng trăm bệnh viện ở Trung Quốc, kết bạn với các chủ tịch bệnh viện, v.v. Với ảnh hưởng của Tiến sĩ Loo, Raffles Medical đã tìm cách thâm nhập vào thị trường chăm sóc sức khỏe béo bở của Trung Quốc. Họ đang ở một vị thế đáng ghen tị vì vào được Trung Quốc không phải là một kỳ tích dễ dàng. Nhiều bệnh viện nước ngoài đã nhắm đến việc giành lấy một phần thị phần đó nhưng không xin được giấy phép và sự chấp thuận cần thiết.

Tập đoàn Y tế Raffles có 2 Bệnh viện Raffles ở Trung Quốc. Bệnh viện đầu tiên có quy mô 700 giường nằm ở Trùng Khánh, Trung Quốc. Nó được chính thức khai trương vào tháng 1 năm 2019 và chi phí khởi động là khoảng $ 159 triệu, một phần ba tổng doanh thu của tập đoàn trong năm tài chính 19.

Gần đây, nó đã được chấp thuận trở thành một trong những bệnh viện được chỉ định được bảo hiểm y tế xã hội của Trung Quốc (Yibao). Đây là một tin tích cực vì nhiều bệnh nhân địa phương sẽ đến thăm bệnh viện Raffles Trùng Khánh vì họ có thể yêu cầu bồi thường các chi phí y tế phát sinh.

Bệnh viện thứ hai liên doanh với Tập đoàn Lujiazui Thượng Hải để xây dựng một bệnh viện 400 giường ở Khu kinh doanh quốc tế Qiantan của Thượng Hải. Việc xây dựng đã hoàn thành nhưng ngày khai trương chính thức bị hoãn do đại dịch Covid-19. So với Trùng Khánh, Thượng Hải là một thành phố cấp 1 và có một cộng đồng lớn những người nước ngoài giàu có có đủ ngân sách để mua các dịch vụ chăm sóc sức khỏe chất lượng cao hơn.

Tập đoàn này đang đặt cược lớn vào Trung Quốc và nhiều nhà phân tích kỳ vọng hai bệnh viện này ở Trung Quốc sẽ hòa vốn ở một nơi nào đó trong năm hoạt động thứ ba của họ. Mỗi bệnh viện dự kiến sẽ bị lỗ từ $ 8- $ 10 triệu trong năm hoạt động đầu tiên, sau đó là khoản lỗ từ $ 4 - 5 triệu trong năm hoạt động thứ hai. Câu chuyện tăng trưởng ở Trung Quốc có diễn ra tốt đẹp hay không đối với Raffles Medical vẫn còn phải xem. Nhưng ít nhất chúng tôi biết có một chất xúc tác tiềm năng ngoài thị trường bão hòa ở Singapore.

Tôi đã phân tích tài chính của Raffles Medical bằng cách tổ chức các chủ đề nhỏ. Tất cả các số liệu đều dựa trên S&P Capital IQ và các sơ đồ được vẽ bằng excel và python.

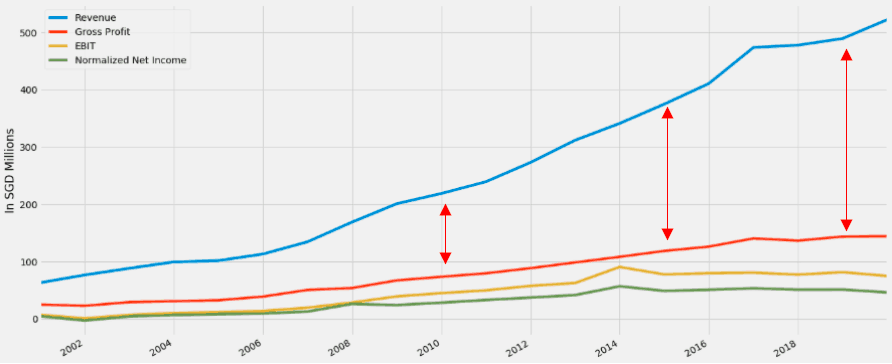

Trước tiên, hãy xem xét tổng quan ngắn gọn về các khoản mục tài chính cấp cao như doanh thu, lợi nhuận hoạt động (EBIT) và thu nhập ròng. Hãy lưu ý rằng thu nhập ròng mà tôi đã sử dụng đề cập đến thu nhập ròng "bình thường hóa". Điều này sẽ phản ánh tốt hơn hiệu suất cơ bản của Raffles Medical vì nó loại bỏ các mục hàng bất thường như ghi giảm tài sản, phí tái cấu trúc hoặc suy giảm lợi thế thương mại.

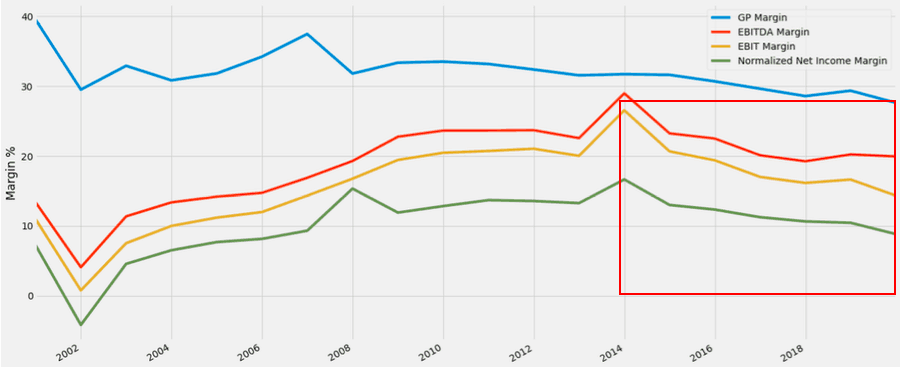

Doanh thu tăng trưởng khá mạnh trong 17 năm qua. Tuy nhiên, lợi nhuận gộp, EBIT và thu nhập ròng bình thường hóa vẫn chưa thể theo kịp tốc độ tăng trưởng của doanh thu. Nếu chúng tôi loại bỏ quy mô doanh thu, thì đây là cách các số liệu cuối cùng trông như thế nào.

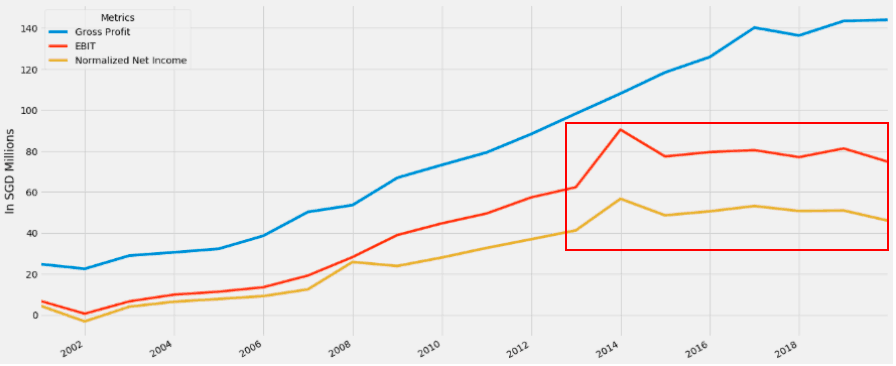

Lợi nhuận gộp tương đối vẫn phù hợp với doanh thu, nhưng EBIT và thu nhập ròng đã chững lại kể từ năm 2015. Điều này có nghĩa là trong khi doanh thu và lợi nhuận gộp ngày càng tăng, chi phí hoạt động đã gây áp lực lên tỷ suất lợi nhuận của họ, đặc biệt là chi phí nhân viên.

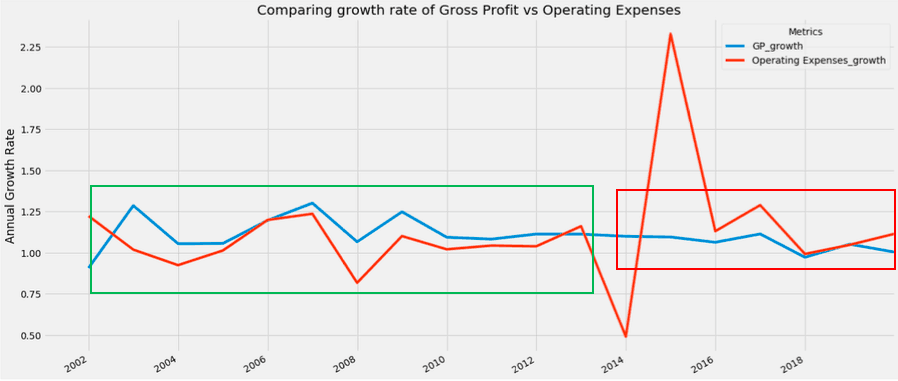

Chi phí nhân viên trước đây chiếm khoảng 50% tổng doanh thu của nhóm. Các khoản phí khổng lồ để thuê bác sĩ, chuyên gia và y tá vận hành các bệnh viện và phòng khám là một thách thức nếu chúng ta tính đến lạm phát tiền lương hàng năm. Ví dụ:kết quả cuối cùng của năm tài chính 2019 là do chi phí nhân viên tăng 8,4% lên 266,9 triệu đô la. Đó là 51% doanh thu 522 triệu đô la của nó. Để thấy điều này một cách trực quan, chúng ta có thể so sánh mức tăng trưởng lợi nhuận gộp so với chi phí hoạt động.

Biểu đồ trên cho thấy mức tăng trưởng% hàng năm cho cả lợi nhuận gộp và chi phí hoạt động. Trong hộp màu xanh lá cây, bạn có thể thấy rằng lợi nhuận gộp đang tăng nhanh hơn nhiều so với chi phí hoạt động. Kể từ năm 2015, xu hướng đó đã đảo ngược và tăng trưởng chi phí hoạt động đã vượt xa tốc độ tăng lợi nhuận gộp được thấy trong ô màu đỏ. Điều này giải thích cho sự trì trệ của lợi nhuận hoạt động của họ và có lẽ cả giá cổ phiếu.

Mặc dù doanh thu rất ấn tượng, nhưng nó không phải là một dấu hiệu tốt khi chứng kiến tình hình tài chính không ổn định trong những năm liên tiếp vừa qua. Cuối cùng, điều mà các cổ đông quan tâm là thu nhập ròng chứ không phải doanh thu.

Kết quả là, bạn có thể thấy rằng mặc dù có hiệu suất doanh thu xuất sắc, tỷ suất lợi nhuận gộp, tỷ suất lợi nhuận hoạt động và tỷ suất lợi nhuận ròng đã giảm đều đặn kể từ mức đỉnh cao vào năm 2014. Một lần nữa, không phải là một dấu hiệu tốt để thấy điều đó đang xảy ra.

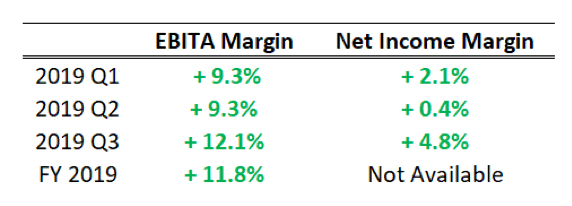

Tuy nhiên, lợi nhuận trong năm 2019 bao gồm khoản lỗ khi mang thai là 9,2 triệu đô la từ Bệnh viện Raffles Trùng Khánh. Điều này nằm trong hướng dẫn quản lý từ 8 triệu đến 10 triệu đô la. Nếu chúng tôi loại Bệnh viện Trùng Khánh khỏi nhóm, đây là kết quả hoạt động tài chính của họ.

Các số liệu được lấy trực tiếp từ công bố kết quả tài chính của Bệnh viện Raffles. Trong cả năm 2019, tỷ suất EBITDA đã được cải thiện là 11,8%. Lợi nhuận ròng của nhóm giảm 15,2% xuống còn 60,3 triệu đô la. Nhưng biên thu nhập ròng không bao gồm Trùng Khánh không được báo cáo.

Tuy nhiên, nếu không có Trùng Khánh, tập đoàn sẽ có tỷ suất lợi nhuận cao hơn. Điều đó có nghĩa là hoạt động kinh doanh của họ ở Singapore đang có dấu hiệu đi lên. Bây giờ câu hỏi thú vị là điều gì sẽ xảy ra nếu Bệnh viện Trùng Khánh và Thượng Hải trở nên có lãi từ ba đến bốn năm sau? Tỷ suất sinh lời sẽ tăng lên và các cổ đông sẽ được hưởng thành quả.

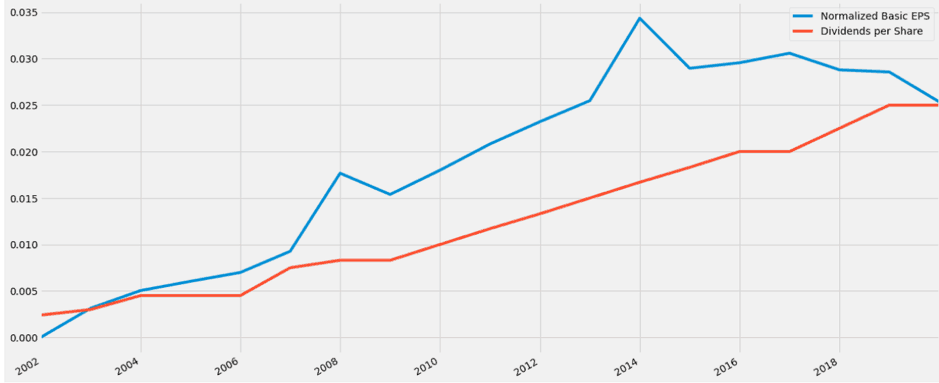

Raffles Medical đã trả cổ tức 0,025 đô la cho mỗi cổ phiếu. Lấy mức giá đóng cửa cuối cùng là 1,03 đô la, điều đó sẽ dẫn đến tỷ suất cổ tức khoảng 2,43%. Điều đó có bền vững không? Hãy so sánh cổ tức trên mỗi cổ phiếu với thu nhập cơ bản chuẩn hóa trên mỗi cổ phiếu và xem nó trông như thế nào.

Tin tốt là tỷ lệ cổ tức đã tăng liên tục trong 17 năm qua. Tin xấu là phân cách giữa EPS cơ bản bình thường hóa và cổ tức trên mỗi cổ phiếu đang hội tụ. Ngoài ra, bạn có thể nói năm 2019, 2020 và 2021 là một ngoại lệ do lỗ từ các bệnh viện của họ ở Trung Quốc.

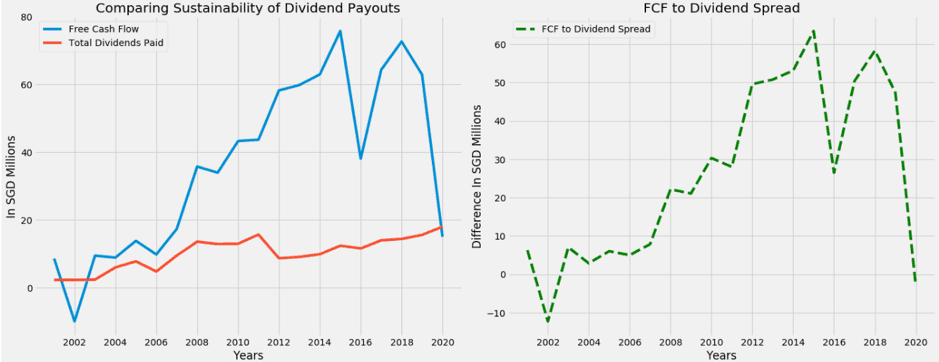

Làm thế nào về việc xem xét tính bền vững của việc chi trả cổ tức từ một góc độ khác. Chúng tôi sẽ so sánh Dòng tiền tự do (FCF) và cổ tức vì dòng tiền là đại diện tốt hơn cho thực tế kinh tế.

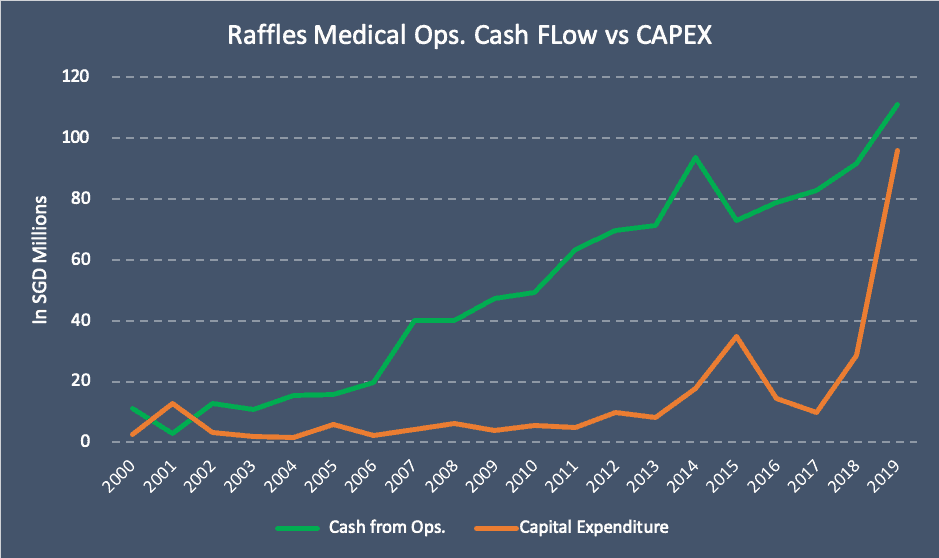

Tương tự, bạn thấy sự hội tụ giống nhau ở cuối biểu đồ. FCF để chia cổ tức đã chìm vào âm. Điều đó nghĩa là gì? Có nghĩa là trong năm 2019, Raffles đã trả cổ tức nhiều hơn số tiền kiếm được trong dòng tiền tự do. Cụ thể, họ đã trả thêm 2,95 triệu đô la, mức này vẫn có thể chấp nhận được miễn là tạm thời. Họ có một khoản tiền mặt trị giá 152 triệu đô la trong bảng cân đối kế toán của mình để hỗ trợ qua chênh lệch giá. Nguyên nhân khiến FCF giảm mạnh là do CAPEX tăng để mở rộng sang Trung Quốc. Ít nhất chúng tôi biết rằng đó chỉ là một lần xảy ra và không phải do hoạt động tài chính kém.

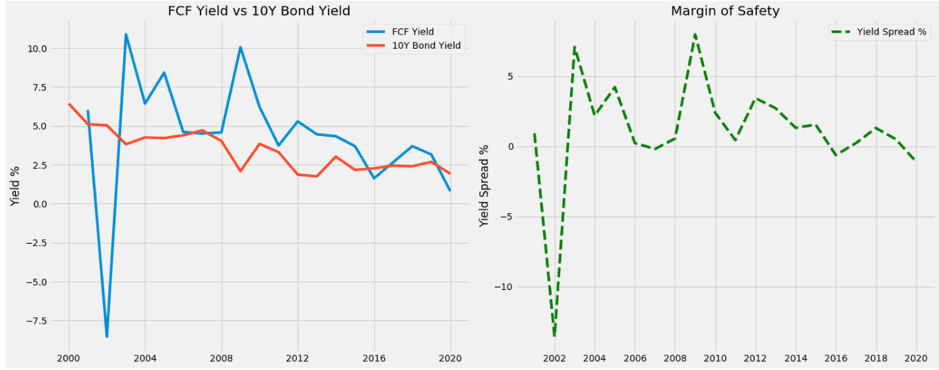

Lợi tức Dòng tiền tự do (FCF) được tính bằng cách lấy dòng tiền tự do của một doanh nghiệp chia cho giá trị doanh nghiệp của nó. Ý tưởng là hãy tưởng tượng nếu bạn mua toàn bộ công ty và bạn là chủ doanh nghiệp của Raffles Medical, thì doanh nghiệp sẽ tạo ra bao nhiêu tiền mặt cho bạn? Năng suất của cỗ máy kinh tế mà bạn sở hữu là bao nhiêu?

Sau đó, so sánh lợi suất FCF với lãi suất phi rủi ro. Lợi tức FCF thấp hơn lãi suất phi rủi ro sẽ không có ý nghĩa gì vì bạn đang chấp nhận rủi ro vốn chủ sở hữu của việc sở hữu một doanh nghiệp khi bạn có thể nhận được lợi tức tương tự hoặc thậm chí cao hơn ở nơi khác, không có rủi ro. Đây là một trong những bộ lọc từ công thức thấp nhất trong 52 tuần mà tôi đã áp dụng trong phân tích đầu tư của riêng mình.

Trong các biểu đồ trên, Raffles Medical đã bị lỗi bộ lọc này. Một lần nữa, chúng ta sẽ nói rằng năm 2019 là một năm ngoại lệ. Nhưng nếu bạn nhìn vào xu hướng lịch sử trong 17 năm qua, nó đã giảm từ mức cao 10% xuống còn 1% hiện nay. Ngay cả khi chúng tôi loại trừ Bệnh viện Trùng Khánh vào năm 2019, điều đó cũng không thay đổi được thực tế rằng hoạt động cơ bản của bệnh viện này ở Singapore rất yếu và mờ nhạt.

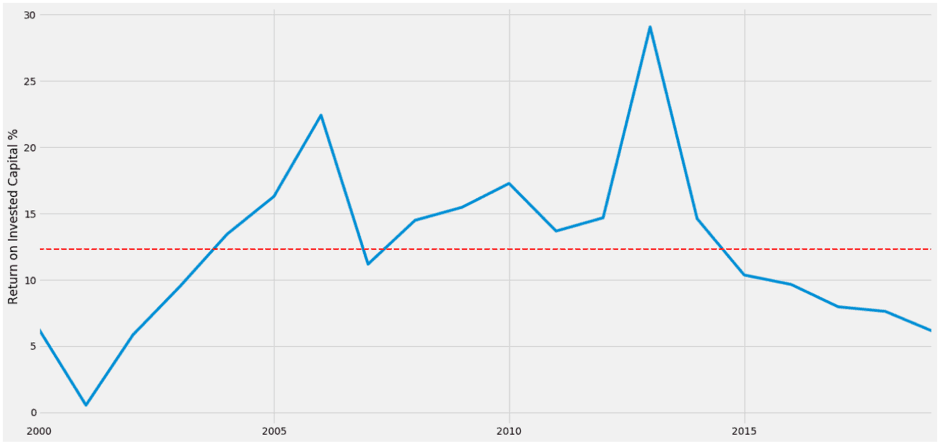

Một bộ lọc khác từ mức thấp trong 52 tuần là Lợi tức trên vốn đầu tư hoặc ROIC. Điều này tính toán mức độ hiệu quả mà ban quản lý đang tạo ra lợi nhuận hoạt động sau thuế từ khoản đầu tư vốn của mình. Ý tưởng là so sánh điều này với chi phí bình quân gia quyền của vốn và đánh giá mức độ hiệu quả của chúng trong việc phân bổ vốn. Ví dụ, nếu tôi đang vay ở mức 4% nhưng đang tạo ra lợi tức đầu tư 12%, thì tôi đang làm rất tốt việc quản lý tiền.

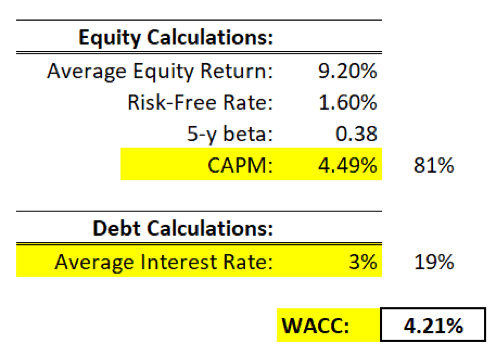

Làm thế nào để chúng tôi tính toán chi phí sử dụng vốn bình quân (WACC)?

Đây chỉ là một phép tính toán hình ảnh bóng bàn nhanh chóng mà tôi đã nghĩ ra và hoàn toàn dựa trên các giả định chủ quan. Cơ cấu vốn của Raffles Medical tính đến năm 2019 là 81% vốn chủ sở hữu và 19% nợ. Đầu tiên chúng ta cần tìm hiểu chi phí vốn chủ sở hữu và chi phí nợ vay là gì.

Chi phí vốn chủ sở hữu dựa trên Mô hình Định giá Tài sản Vốn (CAPM). Lợi tức vốn chủ sở hữu trung bình dựa trên lợi nhuận chỉ số STI trung bình 10 năm và lãi suất phi rủi ro dựa trên lợi suất trái phiếu chính phủ kỳ hạn 10 năm. Cắm đầu vào sẽ cung cấp cho chúng tôi khoảng 4,49%.

Đối với khoản nợ, tôi tính lãi suất trung bình bằng cách lấy chi phí lãi vay chia cho nợ ngắn hạn + nợ dài hạn. Nó là khoảng 3% trong khoảng thời gian 17 năm.

Cuối cùng, chúng ta có thể tìm WACC bằng cách lấy (81% * 4,49%) <Đây là thành phần vốn chủ sở hữu + (19% * 3%) <Đây là thành phần nợ và nó sẽ cho chúng ta khoảng 4,21%.

ROIC là khoảng 6% ~ và WACC là 4,21%, điều này có nghĩa là Raffles Medical đang tạo ra một mức chênh lệch mỏng là 2,26%. Tất nhiên, WACC chỉ là một con số chủ quan của sân bóng. Nhưng nó cung cấp cho chúng tôi một ý tưởng về phạm vi và lợi nhuận.

Một quan sát đáng quan tâm hơn là ROIC đang suy giảm kể từ năm 2014. Raffles Medical đã hoạt động kém hơn mức trung bình lịch sử 12,5% trong vài năm qua.

Ban lãnh đạo chưa thực sự hiệu quả trong việc đầu tư vốn và có thể do nguyên nhân đầu tiên mà chúng ta đã nêu rõ là chi phí vận hành để vận hành các bệnh viện và phòng khám còn cao.

Mặt tích cực của Raffles Medical là nó có mức nợ tương đối thấp. Tổng nợ tính đến năm tài chính 2019 là khoảng 200 triệu đô la. Điều này trái ngược với tổng vốn chủ sở hữu là 841 triệu đô la. Tổng nợ theo% tổng nguồn vốn là 19% và tỷ lệ nợ trên vốn chủ sở hữu là khoảng 23,4%.

Cả hệ số thanh toán hiện hành và thanh toán nhanh đều là 1,1 lần và chi phí lãi vay không đáng kể. Mức độ bao phủ lãi suất EBIT là 38,5 lần và mức độ bao phủ lãi suất EBITDA là 53,6 lần.

Dòng tiền của họ cũng khá mạnh và ổn định. Có một biên độ tốt giữa dòng tiền hoạt động và CAPEX. (không bao gồm năm 2018 và 2019) Mối quan tâm duy nhất là tỷ lệ dòng tiền từ ops. Nợ phải trả hiện tại là khoảng 0,5 lần trong vài năm qua. Điều này có nghĩa là họ chỉ có 0,50 đô la cho mỗi đô la nợ hiện tại.

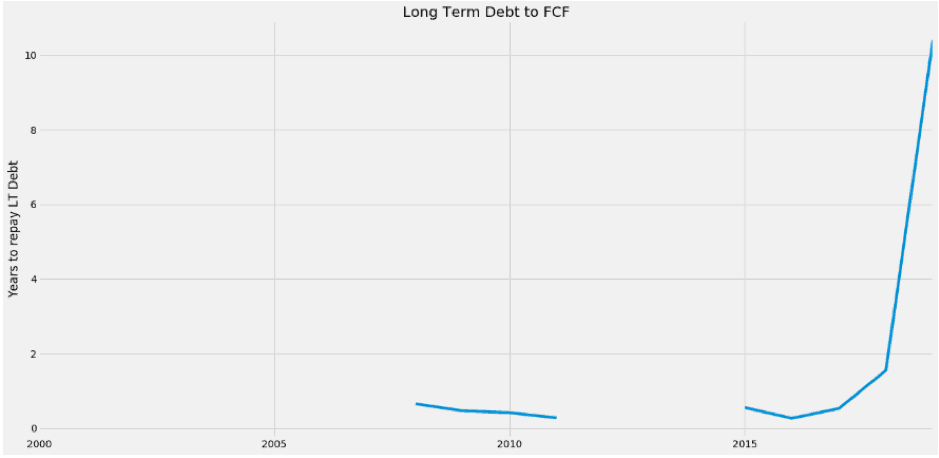

Một quan sát đáng báo động khác là tỷ lệ nợ dài hạn trên dòng tiền tự do. Đây cũng là một trong những bộ lọc từ công thức thấp nhất trong 52 tuần. Nợ dài hạn đối với FCF tính toán số năm cần thiết để dòng tiền tự do của công ty có thể hoàn trả đầy đủ khoản nợ dài hạn của mình. Con số càng thấp thì càng tốt.

Nói chung, 5 năm hoặc ít hơn sẽ là một thước đo tốt và 3 năm để thận trọng. Bạn có thể thấy một số khoảng trống ở giữa vì không có khoản nợ dài hạn nào trong những năm đó. Tuy nhiên, Raffles Medical gần đây đã gánh một khoản nợ dài hạn khổng lồ lên tới 157 triệu đô la. Điều này trái ngược với 15 triệu đô la mà họ có trong dòng tiền tự do tính đến năm 2019. Số năm để dòng tiền tự do của họ có thể giảm bớt các nghĩa vụ dài hạn là khoảng 10 năm.

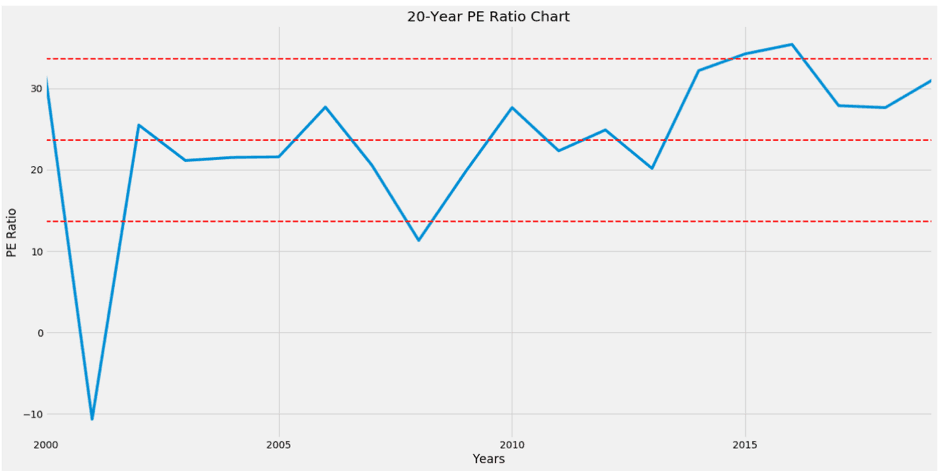

Nếu chúng ta nhìn vào tỷ lệ PE của Raffles Medical. Nó không hề rẻ. Nó đang giao dịch gần mức cao nhất là 30 và mức trung bình là khoảng 23. Các đường chấm màu đỏ thể hiện mức trung bình và độ lệch chuẩn và thấp hơn mức trung bình. Nếu chúng tôi lấy thu nhập năm 2019 trên mỗi cổ phiếu nhân với PE trung bình, thì giá trị hợp lý của Raffles Medical sẽ là khoảng 0,70 đô la. Có vẻ như định giá hiện tại đang định giá trong tương lai tăng lợi nhuận ròng từ Trung Quốc.

Được rồi, chúng tôi đã đề cập đến bảy chủ đề khác nhau trong Raffles Medical’s Business. Một số trông đẹp và một số thì không. Hy vọng rằng nó cung cấp cho bạn một số hiểu biết về công ty.

Đầu tiên , hầu hết các nhà đầu tư đều chú ý đến câu chuyện tăng trưởng ở Trung Quốc. Đó là nơi có tất cả sự ồn ào và phấn khích. Khi kết quả đáng thất vọng, chúng tôi quy kết đó là do thua lỗ tạm thời từ Trung Quốc nhưng quên mất rằng phần lớn doanh thu của tập đoàn có nguồn gốc từ địa phương.

Hoạt động kinh doanh cốt lõi của Raffles Medical là ở Singapore và hầu hết tài sản của công ty đều nằm ở Singapore. Sức mạnh của công ty này phải dựa trên hiệu quả hoạt động và tài chính ở Singapore. Như đã thấy từ vài sơ đồ trên, kết quả không thực sự đặc biệt.

Trung Quốc nên được coi là một kẻ tăng tiền thưởng hơn là một vị cứu tinh. Một ví dụ điển hình là Sheng Shiong. Hoạt động kinh doanh của Singapore rất mạnh và đang tìm cách mở rộng ra bên ngoài để tăng trưởng hơn nữa. Nhưng nếu Trung Quốc thất bại, họ vẫn có thể lội ngược dòng trên sân nhà. Nhưng nếu Trung Quốc thất bại trước Raffles Medical thì sao? Liệu nó có hào khí kinh tế đủ mạnh để chứng minh cho một doanh nghiệp hợp lý để đầu tư không?

Thứ hai , cạnh tranh là khó khăn. Mặc dù chăm sóc sức khỏe và y tế là nhu cầu thiết yếu, vẫn có rất nhiều lựa chọn cho người tiêu dùng, bao gồm 19 bệnh viện cấp tính, 8 bệnh viện cộng đồng, 20 phòng khám đa khoa công và 2222 phòng khám tư nhân. Bộ Y tế có kế hoạch xây dựng thêm sáu đến tám phòng khám đa khoa mới vào năm 2030.

Singapore chỉ có dân số 5,8 triệu người. Các bệnh viện họ quyết định đến thăm dựa trên ngân sách, sự tiện lợi và mức chi trả bảo hiểm của họ. Chi phí chăm sóc sức khỏe của Raffles Medical nằm ở đâu đó giữa bệnh viện công của chính phủ và bệnh viện tư nhân. Những người có tầm bao quát rộng có thể sẽ đến Núi E. hoặc Gleneagles. Những người có ý thức về ngân sách sẽ đến các bệnh viện của chính phủ. Không có bất kỳ phân khúc khách hàng cụ thể nào xen vào giữa.

Thứ ba , khoảng 35% bệnh nhân của Raffles Medical đến từ các quốc gia quốc tế. Không chỉ phải đối mặt với sự cạnh tranh từ các bệnh viện và phòng khám địa phương mà họ còn phải đối mặt với sự cạnh tranh gay gắt từ các nước láng giềng như Thái Lan và Malaysia. Đồng đô la Singapore mạnh và virus covid-19 gần đây đã khiến một số bệnh nhân quốc tế không đến khám tại Raffles Medical.

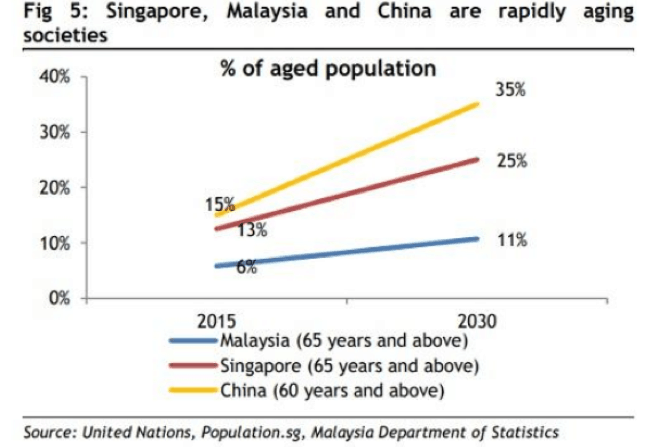

Thứ tư , triển vọng vĩ mô thuận lợi là dân số già ngày càng tăng ở Singapore và Trung Quốc.

Điều này sẽ làm tăng dần nhu cầu đối với các dịch vụ chăm sóc sức khỏe trong vài năm tới. Dự kiến, người cao tuổi sẽ chiếm tỷ lệ dân số Singapore đông hơn vào năm 2030.

Cuối cùng , kết quả tài chính trông khá hỗn hợp. Trong khi tăng trưởng doanh thu đáng kinh ngạc, các số liệu cuối cùng cho hoạt động kinh doanh của Singapore lại không đổi. Họ đang dựa vào thành công của Trung Quốc trong việc nâng giá cổ phiếu lên. Liên doanh của họ phải hoạt động vì họ phải trả khoản nợ 157 triệu đô la. Nếu không làm như vậy sẽ là một thảm họa tài chính cho công ty. Trung Quốc là một câu chuyện lớn hay về nhà đối với Raffles Medical.

Nếu bạn muốn tìm hiểu thêm về đầu tư chứng khoán, hãy tham gia với chúng tôi trong buổi học miễn phí tiếp theo.