SEA Limited (SE) hiện đang giảm 20% so với mức đỉnh 372,70 USD / cổ phiếu, do việc bán tháo nhiều cổ phiếu công nghệ. Sự sụt giảm đã tiếp tục kể từ khi SEA công bố kết quả kinh doanh quý 3 vào ngày 16 tháng 11 năm 2021, điều này cho thấy sự thất vọng so với kỳ vọng. Phải nói rằng, kể từ phân tích trước đây của chúng tôi về SE vào tháng 4 năm 2021, cổ phiếu vẫn tăng 25%, khá ấn tượng.

Xem xét báo cáo thu nhập quý 3 năm 2021 của SE, chúng tôi sẽ điều tra xem điều gì đã khiến giá cổ phiếu của SE giảm mạnh sau nhiều tháng tăng.

Hãy cùng tìm hiểu xem việc bán tháo là do sự thay đổi các nguyên tắc cơ bản của công ty hay chỉ đơn giản là do cảm xúc của nhà đầu tư và liệu bạn có nên nắm giữ, thêm hay bán các vị thế của mình hay không.

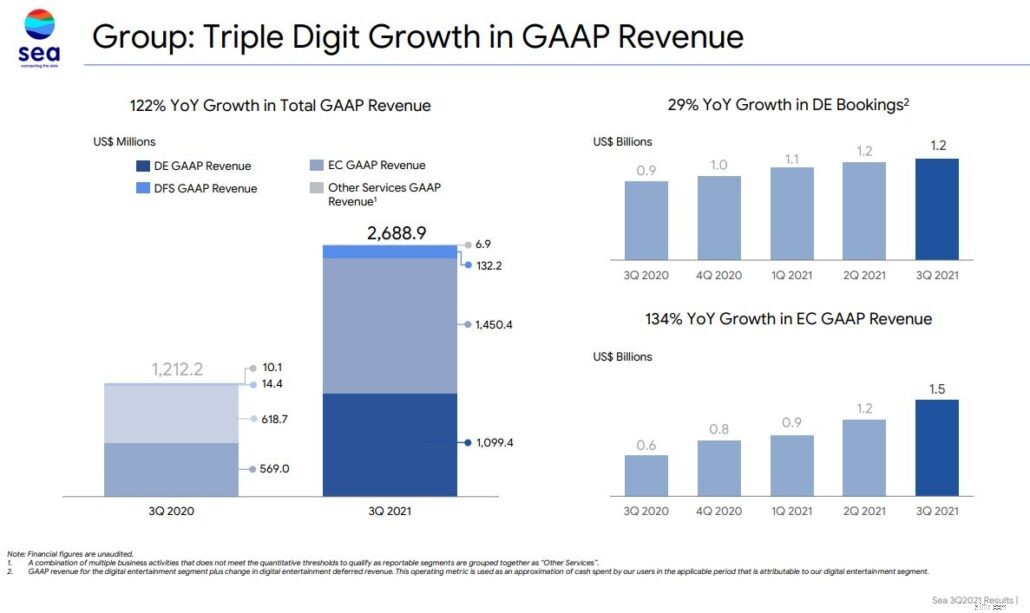

Từ 3Q20 đến 3Q21, tổng doanh thu của SE đã tăng 121,8% đến US $ 2,7 tỷ. Sự gia tăng này được thúc đẩy bởi các phân khúc chính của SE; Giải trí Kỹ thuật số và Thương mại Điện tử.

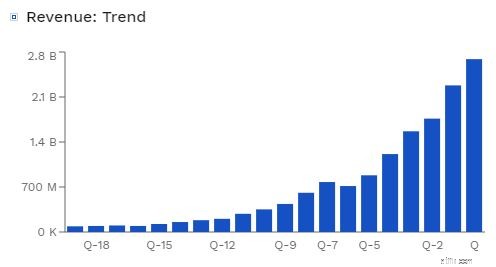

Khi chúng ta thu nhỏ và nhìn vào bức tranh toàn cảnh, chúng ta có thể thấy rằng doanh thu của công ty đã tăng theo cấp số nhân theo cấp số nhân trong 5 năm qua, đây là một thành tích đáng kể.

Nhưng nó có đang hoạt động tốt trên tất cả các mặt không? Hãy xem từng phân đoạn kinh doanh của nó đã hoạt động như thế nào:

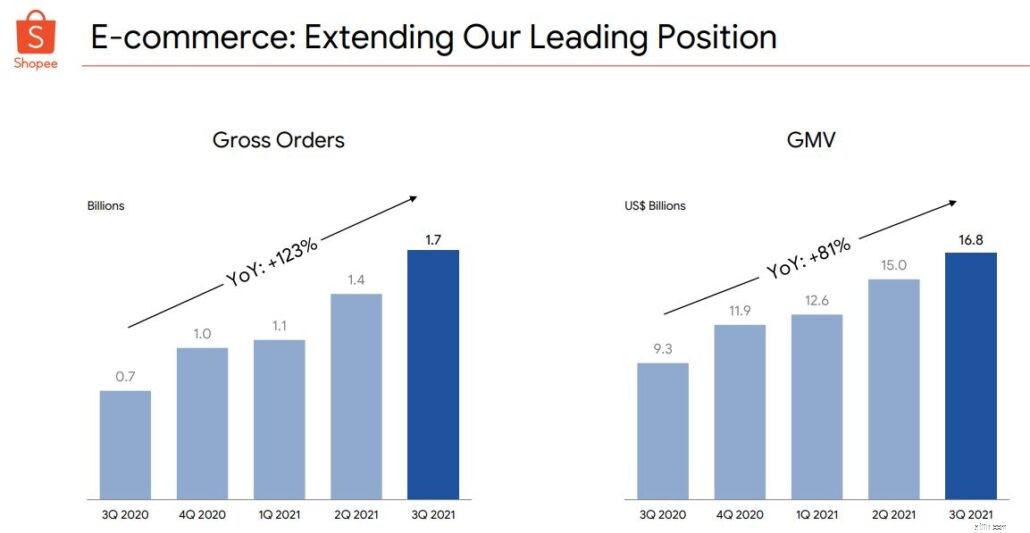

Shopee là viên ngọc quý sắp tới của SE, chiếm 54% doanh thu của công ty. Trong quý 3 năm 2021, doanh thu cho danh mục này đã tăng 134,4% đến 1,5 tỷ đô la Mỹ. Sự mở rộng của nền tảng thương mại điện tử Shopee và doanh thu từ các dịch vụ giá trị gia tăng và quảng cáo đã góp phần vào sự gia tăng này.

Về quy mô, tổng giá trị hàng hóa của SE là 16,8 tỷ đô la Mỹ, tăng 80,6% so với cùng kỳ năm ngoái.

Theo App Annie, trong quý 3 năm 2021, Shopee là ứng dụng số 1 trong danh mục Mua sắm trên Google Play về tổng thời gian dành cho ứng dụng và đứng thứ 2 về số lượt tải xuống và số người dùng hoạt động trung bình hàng tháng. Shopee cũng vẫn là ứng dụng phổ biến nhất ở Đông Nam Á, Indonesia, Brazil và Đài Loan. Điều này được đo lường dựa trên số lượng người dùng hoạt động trung bình hàng tháng và tổng thời gian ứng dụng.

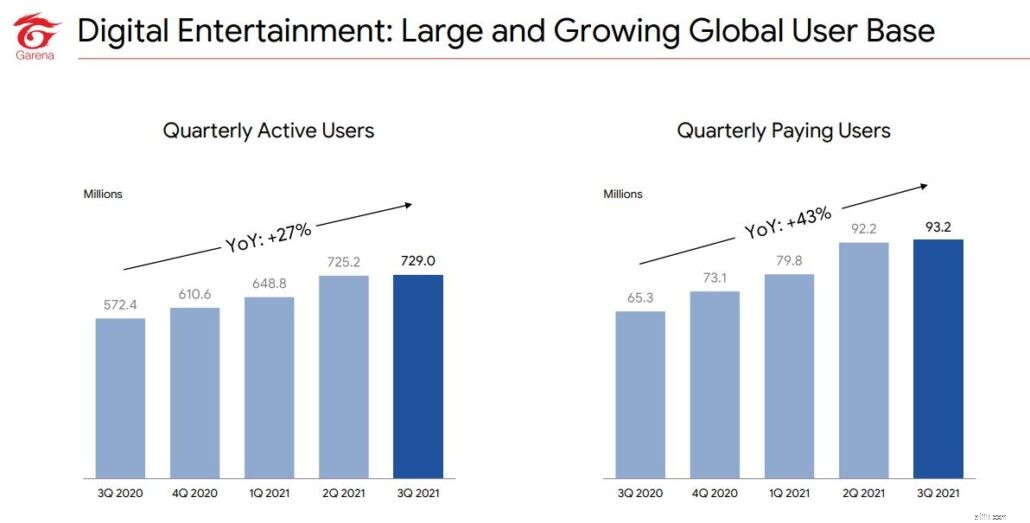

Phân khúc sinh lợi duy nhất cho SE vào lúc này, hay còn gọi là con ngỗng vàng của công ty, là Garena.

Phân khúc này đã hỗ trợ sự mở rộng của SE trong suốt thời gian qua. Từ 569,0 triệu đô la Mỹ trong quý 3 năm 2020 lên 1,1 tỷ đô la Mỹ trong quý 3 năm 2021, bộ phận giải trí kỹ thuật số của nó đã tăng trưởng 93,2% . Sự gia tăng này chủ yếu là do sự gia tăng trong:

Theo thuật ngữ của giáo dân, điều này có nghĩa là không chỉ có nhiều người chơi các trò chơi SE như Free Fire hơn mà họ còn chi tiêu nhiều tiền hơn cho nền tảng này.

Theo App Annie, Free Fire đã duy trì mức độ tương tác của người dùng tuyệt vời trong quý 3 năm 2021, đứng thứ hai quốc tế về lượng người dùng hoạt động trung bình hàng tháng cho tất cả các trò chơi di động trên Google Play. SE cũng đã phát hành Free Fire MAX vào cuối tháng 9, một phiên bản độc lập mới của Free Fire với các thông số kỹ thuật được nâng cấp tương thích với Free Fire, cho phép người dùng trên cả hai phiên bản chơi cùng nhau.

SeaMoney hiện là phân khúc nhỏ nhất trong SE. Mặc dù có tiềm năng thành công như Ant Group, nhưng công ty vẫn còn một chặng đường dài phía trước vì cần phải thâm nhập vào nhiều thị trường khác nhau trên khắp Đông Nam Á. Trong quý 3 năm 2021, tổng khối lượng thanh toán cho ví di động là 4,6 tỷ đô la Mỹ, tăng 111% so với cùng kỳ năm ngoái . Hơn nữa, trong quý 3, số lượng người dùng trả phí đã tăng lên 39,3 triệu.

Giờ đây, chúng tôi đã xác định được các phân khúc chính và lưu ý rằng chúng đều báo cáo chung về mức tăng trưởng tốt, có vẻ như công ty đang hoạt động tốt. Điều đó không giải thích được sự sụt giảm giá cổ phiếu, vì vậy chúng ta hãy tìm hiểu sâu hơn bằng cách xem xét hiệu quả tài chính của SE.

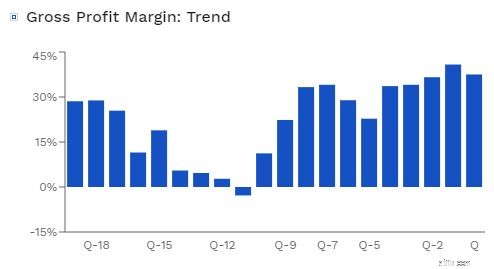

SE đã cố gắng giữ cho lợi nhuận gộp của họ trong khu vực 30% đến 35%, đây là một phạm vi tốt cho công ty.

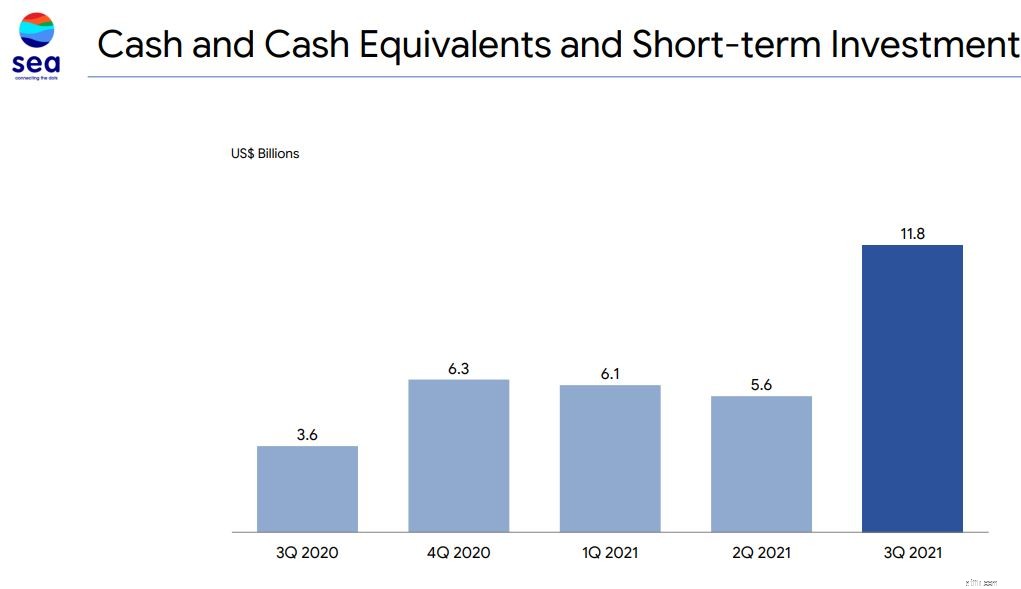

So với các quý trước, tiền và các khoản tương đương tiền của SE đã tăng đáng kể . Tuy nhiên, cần nhấn mạnh rằng phần lớn là do tiền ròng được tạo ra thông qua các hoạt động tài chính (7 tỷ đô la Mỹ).

Trong khi tiền mặt tạo ra từ các hoạt động là khoảng 513 triệu đô la, tiền mặt ròng được sử dụng để đầu tư là gần 2 tỷ đô la.

Nếu không có khoản tiền thuần từ hoạt động tài chính này, tiền và các khoản tương đương tiền của SE sẽ giảm đáng kể.

Đầu tiên, ban quản lý đang tăng cường hướng dẫn Thương mại điện tử cho cả năm 2021 lần thứ hai.

Nó dự kiến doanh thu từ Thương mại điện tử của mình sẽ đạt từ 5,0 tỷ USD đến 5,2 tỷ USD, so với dự báo trước đó là 4,7 tỷ USD đến 4,9 tỷ USD.

Từ những gì chúng ta đã thấy cho đến nay, kết quả của SE không có gì là ngoạn mục. Vậy, giải quyết vấn đề là gì?

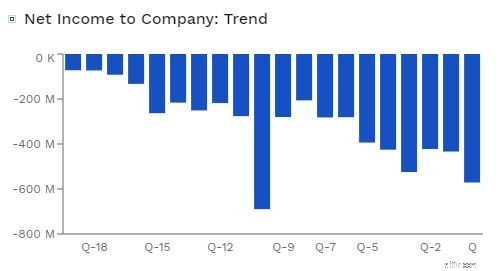

Lời giải thích chính có thể liên quan đến thực tế là nó đang mất nhiều tiền hơn .

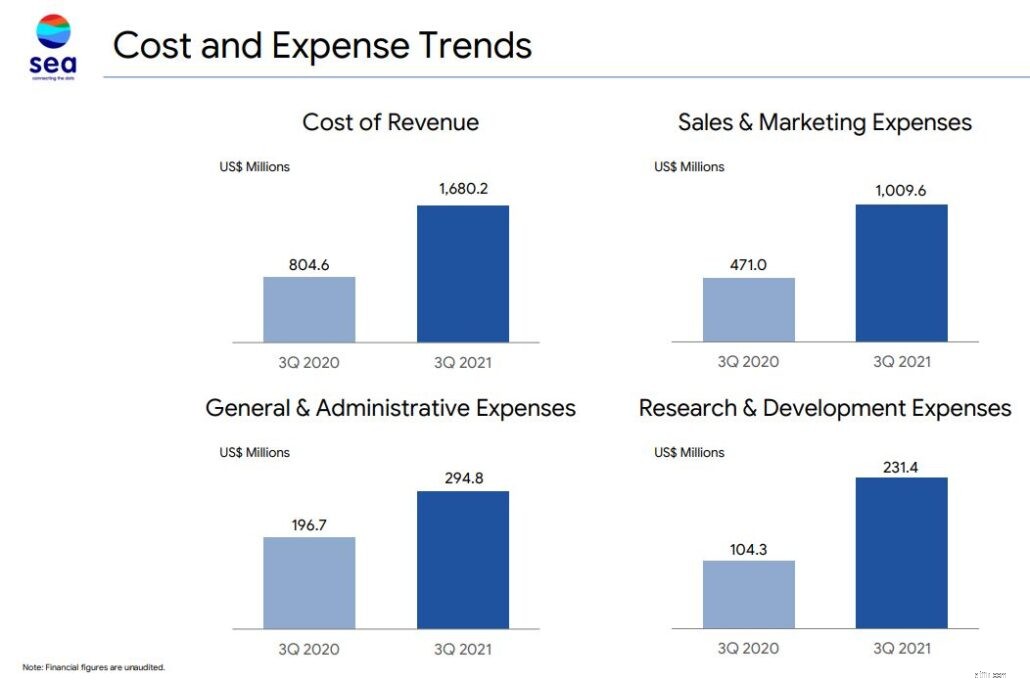

Trong khi doanh thu của công ty tiếp tục tăng, chi phí của nó cũng tăng theo. Từ 804,6 triệu đô la Mỹ trong quý 3 năm 2020 lên 1,7 tỷ đô la Mỹ vào quý 3 năm 2021, tổng chi phí doanh thu đã tăng 108,8% đến 1,7 tỷ đô la Mỹ. Khi được chia nhỏ, bộ phận tạo chi phí là mảng Thương mại điện tử, có chi phí doanh thu tăng 139,8%, so với 61,4% đối với lĩnh vực giải trí kỹ thuật số.

SE quy định chi phí bổ sung chủ yếu là do tăng chi phí hậu cần, một phần và một phần của các đơn đặt hàng bán hàng tăng lên. Tuy nhiên, ngay cả khi cải thiện hiệu quả chi phí (là tác dụng phụ điển hình của việc mở rộng quy mô), chúng ta có thể thấy rằng chi phí doanh thu đã tăng nhanh hơn một chút so với tăng trưởng doanh số trong phân khúc Thương mại điện tử của mình. Điều này có thể liên quan đến cuộc khủng hoảng chuỗi cung ứng hiện nay, không chỉ ảnh hưởng đến SE mà còn các công ty thương mại điện tử khác.

Tuy nhiên, việc tăng giá vốn không phải là nguyên nhân chính; trên thực tế, lợi nhuận gộp của SE đã được cải thiện. So với lợi nhuận gộp quý 3 của năm ngoái là 0,4 tỷ đô la Mỹ, tổng lợi nhuận gộp của SE đã tăng 148% lên 1 tỷ đô la Mỹ.

Chi phí hoạt động tăng lên của công ty là nguyên nhân thực sự tác động đến lợi nhuận của công ty.

Jackie Chan và Phua Chu Kang không nhảy theo tiếng leng keng của Shopee miễn phí. SE đã và đang đầu tư rất nhiều vào hoạt động tiếp thị để tăng thị phần và củng cố thương hiệu của mình.

Từ 471,0 triệu đô la Mỹ trong quý 3 năm 2020 lên 1,0 tỷ đô la Mỹ trong quý 3 năm 2021, tổng chi phí bán hàng và tiếp thị đã tăng 114,4% đến US $ 1,0 tỷ. Chi phí bán hàng và tiếp thị của các phân đoạn báo cáo của nó được chia nhỏ trong bảng dưới đây, với các con số được biểu thị bằng hàng nghìn USD:

Cùng với việc tăng chi phí quản lý và nghiên cứu và phát triển, SE đã báo cáo lỗ ròng 571,0 triệu đô la Mỹ trong quý 3 năm 2021, tăng từ 425,3 triệu đô la Mỹ trong quý trước. Ngay cả khi khoản bồi thường dựa trên cổ phiếu không được tính vào, thì khoản lỗ ròng trong quý là 448,0 triệu đô la Mỹ, cao hơn so với quý trước.

Bây giờ chúng ta biết tại sao giá cổ phiếu SE lại giảm. Tuy nhiên, điều đó có thể không phải là tất cả. Báo cáo thu nhập quý 3 năm 21 của họ nêu rõ một số rủi ro quan trọng đối với SE.

SE đã có thể phát triển cơ sở người dùng của mình và do đó đạt doanh thu với tốc độ cấp số nhân trong vài năm qua nhờ phương pháp tiếp thị toàn diện. Tuy nhiên, chúng ta phải xem xét lợi thế cạnh tranh của SE, đặc biệt là trong ngành thương mại điện tử.

Lazada từng là nền tảng mua sắm trực tuyến phổ biến nhất trong một thời gian dài. Tuy nhiên, điều này đã không còn xảy ra khi Shopee hiện đang dẫn đầu, vượt mặt Tokopedia và Lazada trong khu vực nhờ các ưu đãi và kỹ thuật tiếp thị mục tiêu tốt hơn. Sự suy giảm của Lazada và Tokopedia rất có thể xảy ra với SE nếu các ưu đãi này giảm dần hoặc nếu các đối thủ cạnh tranh của họ phát triển các giải pháp mua hàng trực tuyến mới hơn.

Mô hình chi tiêu tiếp thị tích cực của SE hiện đang thúc đẩy doanh thu của nó , nhưng điều này có thể không bền vững.

Mặc dù không phải là một so sánh chính xác, Amazon chỉ mất 2,8 tỷ đô la trước khi đạt được lợi nhuận, trong khi SE đã mất 6,5 tỷ đô la mặc dù tăng trưởng nhanh hơn đáng kể so với Amazon.

Mặc dù bảng cân đối kế toán của công ty vẫn ổn định và có thể duy trì sự tăng trưởng như vậy trong vài năm nữa, nhưng chúng ta phải xem xét điều gì sẽ xảy ra nếu nó không thể huy động vốn thông qua nợ và pha loãng nữa.

Trong tương lai, SE sẽ phải chứng tỏ rằng họ có thể giảm lỗ trong khi vẫn duy trì hoạt động mở rộng. Điều này sẽ phức tạp vì nếu không đáp ứng được sẽ khiến các nhà đầu tư thất vọng.

Nếu bạn nhìn lại phân khúc Giải trí kỹ thuật số của SE, bạn sẽ nhận thấy rằng so với mức tăng cơ sở người dùng của quý trước, mức tăng dường như là khiêm tốn. Điều này có thể cho thấy một xu hướng đáng lo ngại nếu nó tiếp tục.

Trong một thời gian dài hoạt động, mảng giải trí kỹ thuật số SE đã là động lực thúc đẩy sự mở rộng thương mại điện tử của nó. Cơ sở người dùng này tiềm ẩn sự chậm lại có thể cho thấy lượng tiền mặt có sẵn ít hơn để tài trợ cho việc mở rộng của nó.

| SE | Amazon | Alibaba | MercadoLibre | |

| Tỷ lệ PS | 13,13 | 3,88 | 2,86 | 9,94 |

| Tỷ lệ PE | -78,7 | 68,5 | 19,37 | 790 |

| Biên lợi nhuận gộp | 37,5% | 43,21% | 33,9% | 43,42% |

| Tỷ suất lợi nhuận ròng | -21,23% | 2,85% | 2,67% * | 5,13% |

| Tỷ lệ nợ trên vốn chủ sở hữu | 0,53 | 1,07 | 0,14 | 25,42 |

| Tốc độ tăng trưởng doanh thu (bình quân 4 quý vừa qua) | 132% | 32,46% | 51,8% | 92,1% |

So với đợt bán tháo công nghệ vào tháng 4, khi PS của SE ở mức 16,3, thì PS hiện tại là 13,13 có thể báo hiệu rằng SE hiện đã được giảm giá nhiều so với vài tháng trước.

Trong tất cả bốn công ty, Alibaba dường như là cổ phiếu bị định giá thấp nhất dựa trên tỷ lệ PS, do sự hỗn loạn trên thị trường Trung Quốc. Mặt khác, SE là đắt nhất trong số bốn, mặc dù với tốc độ tăng trưởng cao nhất.

Về mặt giá trị, đặt cược vào SE mang lại rủi ro lớn hơn so với Amazon hoặc theo một cách nào đó, Alibaba . Mặt khác, SE có tiềm năng lớn hơn, đặc biệt là tại thị trường Đông Nam Á đang phát triển nhanh chóng.

Kết quả mới nhất của SE đã tiếp tục chứng minh thành tích của nó và chắc chắn nó sẽ tiếp tục như vậy khi thu nhập trung bình và sức mua ở thị trường Đông Nam Á của nó tăng lên.

Tuy nhiên, nó cũng báo hiệu rằng xu hướng không tạo ra lợi nhuận của công ty có khả năng tiếp tục trong một vài năm nữa . SE sẽ phải đối mặt với sự cạnh tranh gay gắt từ các công ty khác trong lĩnh vực này trong thời gian dài. Điều này bao gồm Lazada, Tokopedia và thậm chí cả Grab, tất cả đều có những người hỗ trợ tài chính lớn.

Có đủ chỗ trên thị trường cho tất cả chúng không? Đây có phải là một kịch bản "người chiến thắng-tất cả"?

Với sự giảm giá gần đây, các nhà đầu tư có thể đang tìm kiếm một cơ hội tuyệt vời để tham gia vào báo cáo tăng trưởng của họ; tuy nhiên, các nhà đầu tư nên nhận thức được những rủi ro nói trên và chọn những gì họ cảm thấy thoải mái.

Tác giả không có chức vụ trong SE tại thời điểm viết bài.

5 Cổ phiếu "Kim cương thô" giá rẻ để mua

Tại sao giá vàng lại tăng vọt? Và đây có phải là thời điểm thích hợp để tham gia không?

Tại sao Ant tạm dừng IPO

Tại sao tôi lại mua cổ phiếu chia cổ tức chưa được kiểm chứng này thay vì Vodafone Group plc

Tại sao tôi mua Land Securities Group plc vì lợi tức cổ tức 4% +