Lần đầu tiên kể từ năm 2014, IRS đã ban hành hướng dẫn mới về thuế tiền điện tử dưới dạng Câu hỏi thường gặp về tiền điện tử hoàn chỉnh và Quyết định doanh thu chính thức: 2019-24 . Hướng dẫn mới này hợp pháp hóa nhiều giả định trước đây được đưa ra bởi các công ty thuế tiền điện tử và các chuyên gia thuế hàng đầu trong ngành. Hướng dẫn cũng cung cấp sự rõ ràng về một số lĩnh vực màu xám trong thế giới tiền điện tử bao gồm việc xử lý thuế đối với fork &airdrop, phương pháp cơ sở chi phí cho phép và các quy định xung quanh việc chuyển tiền điện tử.

Lưu ý - chúng tôi cung cấp tổng quan về thuế tiền điện tử và cách đánh thuế tiền điện tử trong bài đăng trên blog của chúng tôi: Hướng dẫn hoàn chỉnh về thuế tiền điện tử . Có thể có lợi khi đọc phần này trước khi tiếp tục.

Những giải thích rõ và rút ra chính từ các nguyên tắc IRS mới được thảo luận bên dưới.

Nếu một loại tiền điện tử nhất định mà bạn đang nắm giữ trải qua đợt hard fork "xảy ra khi tiền điện tử trải qua một sự thay đổi giao thức dẫn đến sự chuyển hướng vĩnh viễn khỏi sổ cái phân tán kế thừa", tiền điện tử phân nhánh mới mà bạn nhận được bị đánh thuế là thu nhập. Cơ sở chi phí của bạn trong loại tiền điện tử mới nhận được trở thành thu nhập mà bạn công nhận.

Ví dụ:Nếu bạn nắm giữ 2,5 Bitcoin vào tháng 7 năm 2017 và nhận được 2,5 Bitcoin Cash là kết quả của đợt hard fork bitcoin cash, thì bạn nhận ra khoản tiền này đã nhận được 2,5 Bitcoin Cash là thu nhập theo giá trị thị trường hợp lý của bitcoin cash tại thời điểm đó đã được nhận. Nếu Bitcoin Cash được giao dịch với giá 500 đô la một mảnh vào ngày hôm đó, bạn sẽ nhận ra thu nhập là 1.250 đô la (500 đô la * 2,5). Cơ sở chi phí của bạn trong Bitcoin Cash này trở thành $ 1,250.

Nếu bạn không nhận được tiền điện tử mới sau hard fork, bạn sẽ không có bất kỳ khoản thu nhập chịu thuế nào. Nguồn:A21, A22, A23, A24

Một soft fork tiền điện tử “không dẫn đến việc tạo ra một loại tiền điện tử mới, có nghĩa là nó không mang lại bất kỳ thu nhập nào”. Vì vậy, nếu tiền điện tử của bạn trải qua một sự thay đổi giao thức nhưng lại tạo ra một loại tiền điện tử mới - bạn sẽ không nhận ra bất kỳ khoản thu nhập nào. Nguồn:A29

Nếu bạn nhận được tiền điện tử từ một đợt airdrop (“phân phối tiền điện tử đến nhiều địa chỉ sổ cái phân tán của người nộp thuế”), bạn sẽ nhận ra thu nhập từ tiền điện tử đã nhận này vào ngày / thời gian nhận được. Số tiền thu nhập được ghi nhận phải được xác định bằng cách sử dụng giá trị thị trường hợp lý của tiền điện tử tại thời điểm đó.

Nếu bạn không nhận bất kỳ tiền điện tử nào khi sự kiện airdrop xảy ra, bạn không nhận ra thu nhập vì bạn đã không nhận tài sản.

Trước khi có hướng dẫn mới này, vẫn chưa rõ người nộp thuế phải làm thế nào để ấn định cơ sở chi phí cho các tài sản tiền điện tử của họ. IRS đã chính thức làm rõ chủ đề này trong phán quyết mới.

Nhận dạng cụ thể có thể được sử dụng làm phương pháp kế toán để giao dịch tài sản tiền điện tử. Điều này có nghĩa là người nộp thuế có thể chọn đơn vị và nhiều tiền điện tử mà họ đang bán tại một thời điểm nhất định miễn là họ có thể xác định cụ thể chúng và hỗ trợ cơ sở chi phí của đơn vị.

Để xác định cụ thể một đơn vị tiền điện tử, bạn phải bao gồm các thông tin sau:

Nếu bạn không thể xác định cụ thể các loại tiền điện tử của mình, bạn phải mặc định theo cơ sở nhập trước xuất trước (FIFO). Nguồn:A36, A38

Bạn có thể sử dụng CryptoTrader.Tax và các phương pháp xác định chi phí cụ thể như LIFO để tính toán lãi và lỗ tiền điện tử của bạn. Bạn cũng có thể đặt mặc định thành FIFO trong nền tảng báo cáo CryptoTrader.Tax.

Người nộp thuế được yêu cầu duy trì hồ sơ đủ để thiết lập các vị trí được thực hiện trên tờ khai thuế. Do đó, cách tốt nhất là lưu giữ hồ sơ ghi lại các biên lai, giao dịch mua bán, trao đổi hoặc các cách phân bổ khác của tiền ảo và giá trị thị trường hợp lý của tiền ảo.

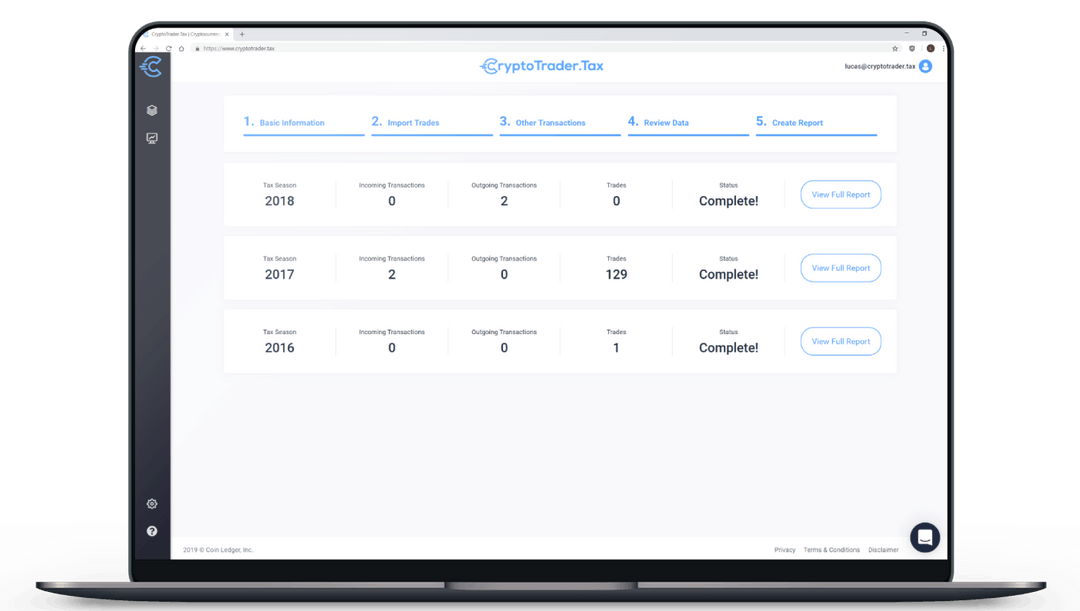

CryptoTrader.Tax giúp người dùng của mình bằng cách cung cấp cho họ tài liệu thích hợp về các vị trí mà họ đảm nhận trên tờ khai thuế với một báo cáo quá trình kiểm toán hoàn chỉnh. Báo cáo này ghi lại mọi sự kiện chịu thuế phát sinh cũng như các chi tiết giao dịch liên quan. Bạn có thể giữ lại dấu vết kiểm tra này cho hồ sơ của mình.

Mặc dù điều này đã được làm rõ trước đây, nhưng điều này đáng được lặp lại và hướng dẫn mới nhắc lại rằng việc chỉ chuyển tiền điện tử từ một nền tảng hoặc từ ví này sang ví khác là KHÔNG sự kiện chịu thuế.

“Nếu bạn chuyển tiền ảo từ một ví, địa chỉ hoặc tài khoản thuộc về bạn sang một ví, địa chỉ hoặc tài khoản khác cũng thuộc về bạn, thì việc chuyển tiền là một sự kiện không chịu thuế, ngay cả khi bạn nhận được thông tin từ một sàn giao dịch hoặc nền tảng là kết quả của việc chuyển giao. " Nguồn:A35

Vì vậy, ngay cả khi bạn nhận được 1099-K từ sàn giao dịch tiền điện tử nêu chi tiết các khoản chuyển nhượng của bạn, những sự kiện này không phải chịu thuế và không góp phần vào lãi hoặc lỗ vốn của bạn. Đây là tin tốt cho bất kỳ ai nhận được thông báo 6174-A , 6173, CP2000 hoặc 1099-K’s khác.

Trên thực tế, vấn đề chuyển tiền điện tử và 1099-K có liên quan đang làm cho nghĩa vụ thuế của bạn có vẻ tăng cao. Chúng tôi đã gọi đây là vấn đề về thuế tiền điện tử tại đây tại CryptoTrader.Tax và bạn có thể đọc thêm về lý do tại sao các sàn giao dịch như Coinbase không thể cung cấp cho người dùng thông tin thuế chính xác tại đây .

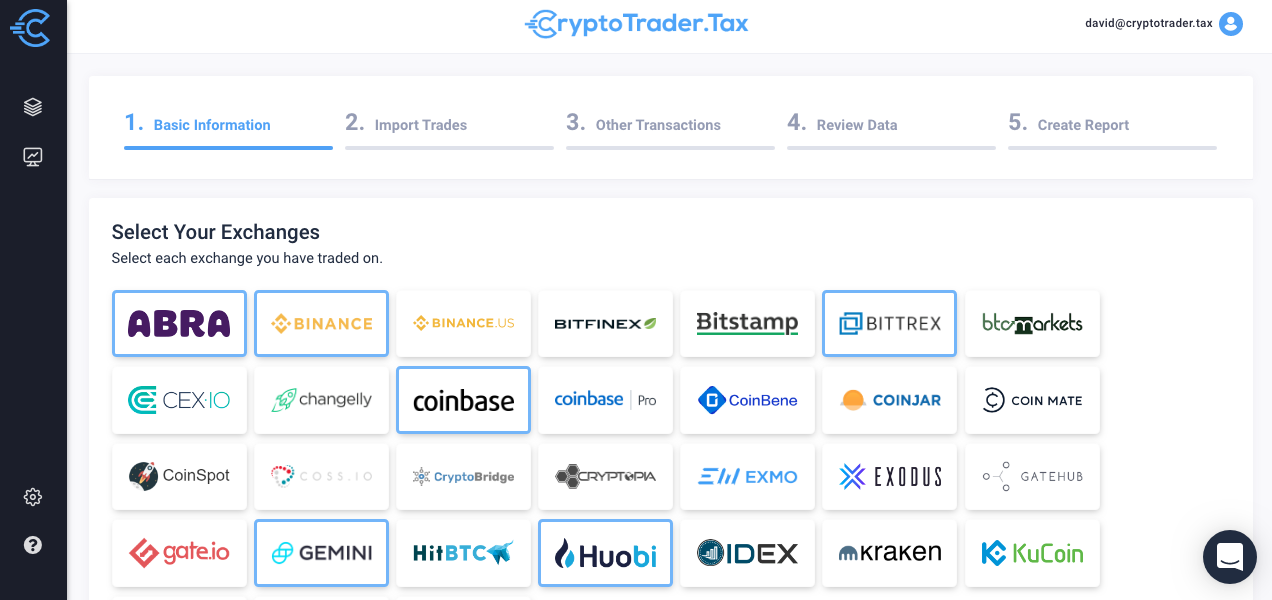

Phần mềm thuế tiền điện tử như CryptoTrader.Tax được xây dựng để tự động hóa toàn bộ quy trình báo cáo thuế tiền điện tử và tất cả các nguyên tắc IRS mới đã được tích hợp vào công cụ báo cáo thuế CryptoTrader.Tax. Bạn có thể tạo biểu mẫu thuế tiền điện tử bắt buộc của mình chỉ bằng cách kết nối các sàn giao dịch của bạn, nhập các giao dịch của bạn và tạo các báo cáo của bạn chỉ với một nút bấm.

Chỉ cần nhập các báo cáo này vào TurboTax , gửi chúng cho kế toán của bạn hoặc tự nộp chúng!

Thật tuyệt khi thấy IRS cung cấp sự rõ ràng xung quanh việc đánh thuế tiền điện tử và do đó hợp pháp hóa hơn nữa ngành công nghiệp đang phát triển. Hướng dẫn rõ ràng từ các cơ quan quản lý chắc chắn sẽ giúp tăng cường sự chấp nhận của thị trường. Khi các quy tắc rõ ràng, mọi người sẽ cảm thấy thoải mái hơn khi chơi trò chơi.

Có bất kỳ câu hỏi hoặc bình luận? Chỉ cần nhắn tin cho chúng tôi @CryptoTraderTax

Tuyên bố từ chối trách nhiệm - Bài đăng này chỉ dành cho mục đích thông tin và không nên được hiểu là lời khuyên về thuế hoặc đầu tư. Hãy nói với riêng bạn chuyên gia thuế , CPA hoặc luật sư thuế về cách bạn nên xử lý việc đánh thuế tiền tệ kỹ thuật số.