Đầu tư vi mô là gì? Gần đây, tôi đã nghe rất nhiều về đầu tư vi mô, vì vậy tôi nghĩ rằng một bài báo về chủ đề này sẽ rất hay. Chị dâu và biên tập viên của tôi, Ariel Gardner, đã sử dụng các ứng dụng đầu tư vi mô hơn một năm và hôm nay cô ấy sẽ dạy cho bạn tất cả về chủ đề này.

Tôi nghe nói về đầu tư vi mô lần đầu tiên cách đây vài năm, và tôi ngay lập tức bị thu hút.

Ý tưởng là bạn đang đầu tư ở quy mô nhỏ và nó có nghĩa là để thu hút các nhà đầu tư mới, những người cảm thấy bị đe dọa bởi đầu tư truyền thống.

Có thể bạn cảm thấy mình không có đủ tiền để bắt đầu đầu tư hoặc đầu tư có vẻ quá khó khăn. Ngoài ra còn có một thực tế là thị trường lên xuống thường xuyên - điều này cũng đáng sợ đối với bất kỳ ai mới đầu tư.

Đầu tư vi mô nhằm mục đích xóa bỏ tất cả những rào cản đó và dạy bạn rằng đầu tư dễ tiếp cận hơn bạn có thể nghĩ.

Khoảng một năm sau khi tôi biết về đầu tư vi mô, tôi quyết định dùng thử và đầu tư thông qua một vài ứng dụng khác nhau - Stash và Acorns.

Hôm nay, tôi sẽ cho bạn biết những gì tôi đã học được qua quá trình này và về một số ứng dụng đầu tư vi mô yêu thích của tôi hiện có.

Định nghĩa đầu tư vi mô đơn giản nhất là đầu tư vi mô là đầu tư với số tiền nhỏ.

Tiền của bạn được sử dụng để mua cổ phiếu vi mô hoặc nhỏ của cổ phiếu hoặc quỹ ETF thay vì cổ phiếu đầy đủ.

Đầu tư vi mô có sức hấp dẫn nghiêm trọng đối với các nhà đầu tư mới hoặc trẻ hơn vì một trong những rào cản lớn đối với việc đầu tư có thể là chi phí.

Ví dụ, một cổ phiếu duy nhất của một cổ phiếu là $ 116,03. Điều đó có nghĩa là bạn sẽ cần $ 116,03 để mua một cổ phiếu.

Thông qua một ứng dụng đầu tư vi mô, bạn có thể mua số cổ phiếu trị giá $ 116 đó. Và nếu bạn có đầy đủ giá trị để đầu tư, bạn có thể phân bổ nó trên nhiều tài sản để đa dạng hóa bản thân. Đó là chi phí thấp hơn và trong một số trường hợp, rủi ro thấp hơn.

Một điểm hấp dẫn lớn khác của đầu tư vi mô là nhiều ứng dụng hàng đầu đóng vai trò là cố vấn robot. Bạn nhập thông tin về tuổi, thu nhập, tuổi nghỉ hưu mục tiêu, v.v. và ứng dụng đề xuất các khoản đầu tư để giúp bạn đạt được mục tiêu của mình.

Đó là lý do mà rủi ro giảm thiểu phát huy tác dụng - các ứng dụng đầu tư vi mô sẽ phân bổ số tiền của bạn trên nhiều quỹ để bạn có thể có một phương pháp đầu tư cân bằng. Thực tế, bạn có thể mong đợi có cổ phần trong hàng chục hoặc thậm chí hàng trăm công ty khác nhau.

Theo truyền thống, bạn sẽ cần một người lập kế hoạch tài chính để giúp bạn xác định phân bổ tài sản phù hợp cho danh mục đầu tư của mình hoặc đủ hiểu biết để tự mình đa dạng hóa các khoản đầu tư của mình.

Nhưng đầu tư vi mô cũng phá vỡ rào cản đó.

Liên quan:Làm thế nào để bắt đầu đầu tư cho người mới bắt đầu với số tiền ít ỏi

Đầu tư vi mô còn được gọi là đầu tư thay đổi dự phòng bởi vì nhiều ứng dụng này làm tròn các giao dịch từ một tài khoản ngân hàng được liên kết và cho phép bạn đầu tư số tiền chênh lệch.

Ví dụ:nếu bạn sử dụng thẻ ghi nợ của mình và chi tiêu 5,37 đô la tại quán cà phê địa phương, ứng dụng sẽ làm tròn số tiền đó lên đến 6 đô la và dành ra khoản chênh lệch 0,63 đô la để bạn đầu tư sau này.

Một số ứng dụng cho phép bạn áp dụng hệ số nhân, như 2x, 3x 5x hoặc 10x. Nếu bạn bật hệ số 5x, khoản chênh lệch 0,63 đô la sẽ trở thành khoản đầu tư 3,15 đô la.

Tất cả các ứng dụng đều có một số loại phần mềm xác định thấu chi để tránh rút tiền không có ở đó, nhưng nó không hoàn hảo. May mắn thay, bạn có thể kiểm soát các vòng tăng lên và hệ số nhân cũng như bật và tắt chúng khi cần.

Thiết lập các khoản tiền gửi định kỳ hàng tháng vào tài khoản đầu tư của bạn là một tùy chọn khác và bạn có thể đặt các giao dịch tự động này chỉ với $ 5 / tháng. Bạn cũng có thể gửi tiền một lần.

Tùy thuộc vào ứng dụng bạn sử dụng, khi tài khoản đầu tư vi mô của bạn có tiền trong đó, nó sẽ tự động mua các khoản đầu tư phù hợp với danh mục đầu tư của bạn. Đó là khía cạnh cố vấn robot và một số ứng dụng này sẽ định kỳ và tự động cân bằng lại tài khoản của bạn nếu bạn trở nên quá thừa hoặc thiếu cân trong một loại nội dung cụ thể.

Một số ứng dụng cho phép bạn chọn các khoản đầu tư của mình và số tiền này nằm trong tài khoản của bạn dưới dạng tiền mặt chưa đầu tư cho đến khi bạn mua các cổ phiếu nhỏ mà bạn muốn. Hoặc, bạn có thể đặt lịch cho các khoản đầu tư mà bạn mua.

Nói một cách hợp lý, nếu bạn đang đầu tư với số tiền nhỏ, bạn có thể mong đợi lợi nhuận nhỏ.

Điều đó không có nghĩa là bạn không thể dùng thử. Tôi nghĩ rằng đầu tư vi mô có thể dạy một số bài học đầu tư rất quan trọng cho những người mà nếu không thì sẽ bị loại bỏ bởi chi phí cao hoặc mức độ khó khăn nhận thức được.

Một trong những bài học khó nhất đối với các nhà đầu tư mới là sự biến động của thị trường. Đây là sự lên xuống liên tục mà bạn thấy trên thị trường chứng khoán. Đó là điều vô cùng bình thường, nhưng điều đó không có nghĩa là nó không đáng sợ chút nào.

Bạn sẽ thấy sự biến động của thị trường trong các tài khoản đầu tư vi mô của mình, nhưng ở quy mô nhỏ hơn.

Đầu tư vi mô có thể giúp bạn cảm thấy thoải mái với cách thị trường vận động theo thời gian và cho bạn thấy lý do tại sao việc giữ chặt và vượt lên trên những con sóng lại quan trọng như vậy.

Bạn cũng sẽ tìm hiểu về những thứ như phân bổ tài sản, thu thuế thất thoát, ETF so với quỹ tương hỗ, v.v. Bạn có thể làm điều đó trong khi tích cực tham gia vào thị trường, nhưng bạn không cần phải cam kết tài chính lớn để tham gia. Đó là học tập thực hành.

Cách nhiều tài khoản môi giới tính phí dựa trên phần trăm khoản đầu tư của bạn, nhưng hầu hết các ứng dụng đầu tư vi mô đều sử dụng mô hình dựa trên đăng ký. Họ tính phí từ $ 1- $ 9 / tháng dựa trên loại dịch vụ hoặc tài khoản mà bạn đang quản lý.

Khi bạn không đầu tư nhiều vào ứng dụng, $ 1 / tháng thực sự khá đắt. Ví dụ:nếu bạn chỉ có 20 đô la đầu tư, 1 đô la sẽ là 20% phí. Rất nhiều.

Một số công ty môi giới truyền thống đang làm cho việc đầu tư trở nên dễ tiếp cận hơn với các nhà đầu tư mới. Charles Schwab, chẳng hạn, đã triển khai Schwab Stock Slices vào tháng 6 năm 2020 và Fidelity hiện cung cấp Stocks by the Slice.

Cả hai đều là các tùy chọn đầu tư vi mô, nhưng những gì bạn thực sự đang trả cho các ứng dụng chuyên về đầu tư vi mô là mô hình đầu tư cố vấn rô bốt, thay đổi dự phòng.

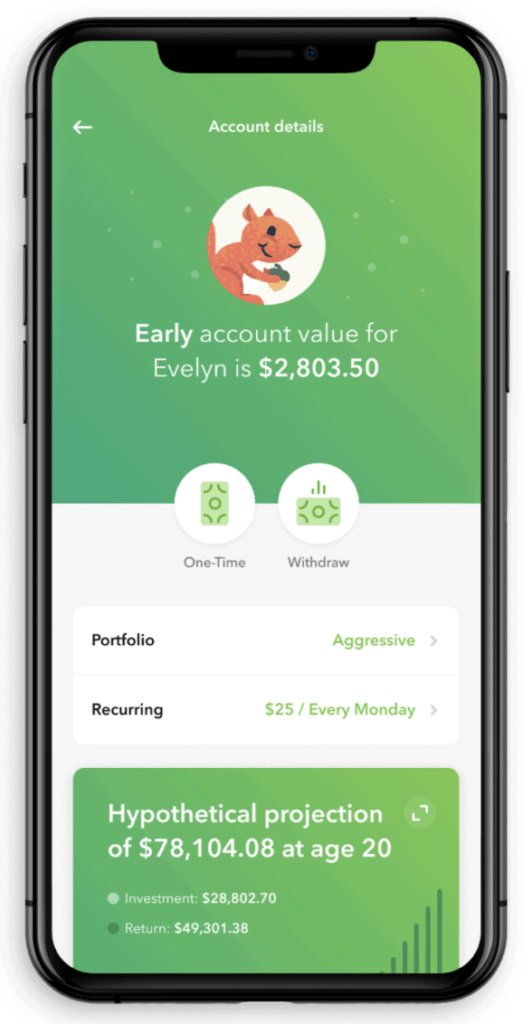

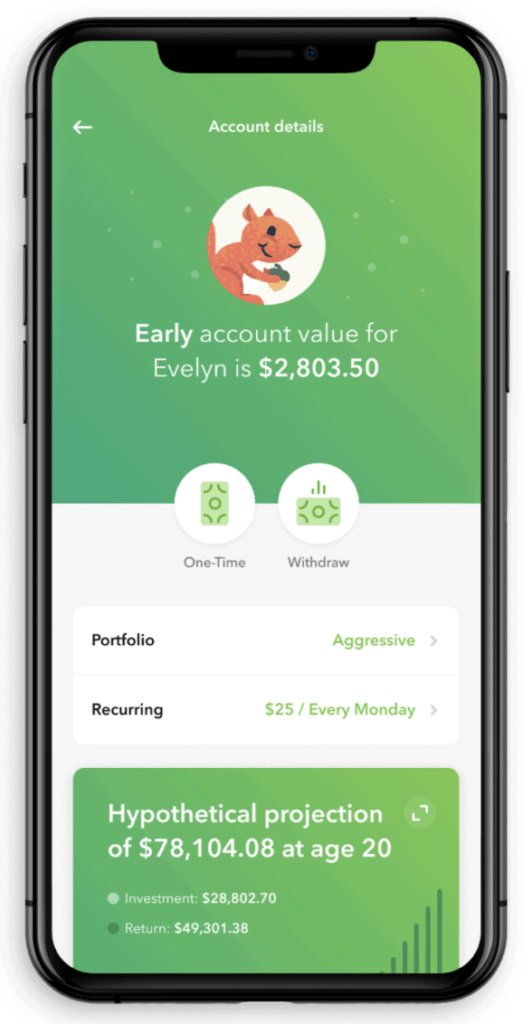

Bây giờ bạn đã hiểu rõ về đầu tư vi mô là gì và những gì sẽ xảy ra, tôi muốn cho bạn biết về những gì tôi nghĩ là một số ứng dụng đầu tư vi mô tốt nhất.

Một số ứng dụng đầu tư vi mô yêu thích của chúng tôi là gì?

Bạn có thể đọc thêm về từng ứng dụng đầu tư vi mô bên dưới.

Được thành lập vào năm 2012, Acorns là ứng dụng đầu tư vi mô ban đầu. Acorns cho phép người dùng liên kết và làm tròn các giao dịch từ cả thẻ ghi nợ và thẻ tín dụng. Acorns thực hiện các số nhân 2x, 3x và 10x khi làm tròn.

Acorns có năm danh mục đầu tư khác nhau cho các nhà đầu tư dựa trên mục tiêu tài chính và khung thời gian của bạn. Các danh mục đầu tư bao gồm từ bảo thủ đến tích cực và được phát triển bằng cách sử dụng Lý thuyết danh mục đầu tư hiện đại - một khuôn khổ đầu tư được giới thiệu bởi người đoạt giải Nobel Harry Markowitz.

Bạn có được trải nghiệm hoàn toàn tự động với Acorns. Bạn gửi tiền vào tài khoản đầu tư của mình theo lịch trình hoặc sử dụng các đợt nạp tiền, sau đó Acorns mua các cổ phiếu ETF siêu nhỏ cho danh mục đầu tư của bạn.

Ngoài ra còn có tùy chọn Found Money, cho phép bạn kiếm tiền khi sử dụng thẻ được liên kết của mình với một trong hơn 350 công ty đối tác của Acorns. Bạn kiếm được phần trăm số tiền bạn chi tiêu sau đó được đầu tư vào tài khoản Acorns của bạn từ 90 đến 120 ngày sau khi bạn mua hàng.

Acorns có ba kế hoạch khác nhau:

Tôi đã sử dụng Acorns trong hơn một năm để thử nghiệm ứng dụng và tôi gần như dễ dàng tăng tài khoản đầu tư của mình lên hơn 900 đô la trong vòng chưa đầy một năm. Tôi đã thiết lập tài khoản của mình để làm tròn số và chuyển khoản tự động $ 50 / tháng.

Đó là một trải nghiệm thực sự rất thú vị và đã có lúc tôi thực sự quên rằng nó đã được kết nối với tài khoản ngân hàng của tôi.

Như tôi đã nói, tôi đã bắt đầu một tài khoản để kiểm tra nó, và cuối cùng tôi đã rút tiền mặt và đưa những khoản tiền đó vào một kỳ nghỉ. Rút tiền có nghĩa là bạn đang bán tài sản của mình và có thể mất một vài ngày để hoàn tất quy trình.

Đây không phải là một quỹ khẩn cấp có tính thanh khoản. Ngoài ra, bán cổ phiếu là một sự kiện phải chịu thuế. Điều đó có nghĩa là bạn sẽ chịu trách nhiệm nộp thuế nếu bạn kiếm được tiền từ việc bán cổ phiếu của mình.

Bạn có thể nhấp vào đây để đăng ký Acorns.

Stash được thành lập vào năm 2015 và đã xây dựng một nền tảng đầu tư linh hoạt và nhiều thông tin cho người mới bắt đầu. Giống như Acorns, bạn có thể nạp tiền vào tài khoản Stash của mình bằng các khoản nạp tròn (1), tiền gửi định kỳ (2) và tiền gửi một lần.

Điểm khác biệt của Stash là bạn cũng có thể chọn cách đầu tư tiền của mình và bạn có thể mua cổ phiếu phân đoạn của ETF và cổ phiếu.

Các quỹ ETF bạn sẽ tìm thấy trên Stash là những quỹ nổi tiếng, nhưng Stash đã đổi tên chúng để các nhà đầu tư hiểu rõ hơn. Ví dụ:Clean &Green ETF là tên của Stash cho Quỹ năng lượng sạch toàn cầu iShares. Một số lựa chọn ETF khác của Stash bao gồm Women Who Lead, American Innovations, Combat Carbon, v.v. (4)

Stash có ba kế hoạch để các nhà đầu tư lựa chọn:

Tất cả các tài khoản Stash đều có quyền truy cập vào tài khoản ngân hàng, bao gồm cả Thẻ Stock-Back® (8), một thẻ ghi nợ giúp bạn kiếm được tiền khi sử dụng (11).

Bạn có thể nhấp vào đây để đăng ký Stash.

Lời chứng thực của khách hàng đã trả tiền. Không phải đại diện cho tất cả các khách hàng và không phải là một bảo lãnh. Xem các bài đánh giá về Apple App Store và Google Play. Xem các tiết lộ quan trọng.

Betterment là một cố vấn robot thực sự - bạn chọn mục tiêu tiết kiệm hoặc đầu tư của mình và Betterment cung cấp phương pháp đầu tư chiến lược cho bạn.

Điều bạn có thể thích về Betterment là nó giống như một công ty môi giới truyền thống từ các lựa chọn danh mục đầu tư, giá cả và các gói tư vấn tài chính.

Betterment's tính phí quản lý dựa trên số dư đầu tư của bạn. Đó là 0,25% trên tài khoản đầu tư và tài khoản hưu trí. Khi tài khoản của bạn đạt 2 triệu đô la được đầu tư, Betterment giảm phí xuống 0,15% hàng năm.

Đối với các nhà đầu tư đã đầu tư hơn 100.000 đô la, bạn có thể trả 0,40% cho Betterment Premium và có quyền truy cập không giới hạn vào các Nhà lập kế hoạch tài chính được chứng nhận của Betterment. Giá của Premium giảm xuống còn 0,30% cho các tài khoản từ 2 triệu USD trở lên.

Betterment có tài khoản đầu tư cá nhân, tài khoản chung, IRA (Truyền thống, Roth và SEP) và chuyển nhượng 401 (k) và 403 (b).

Ngoài việc thận trọng thông qua các danh mục đầu tư tích cực, Betterment cung cấp các chiến lược danh mục đầu tư bổ sung:

Betterment không có các khoản làm tròn hoặc cấp số nhân, bạn nạp tiền vào tài khoản của mình bằng các khoản tiền gửi định kỳ hoặc một lần.

Tôi đã đề cập đến các gói tư vấn tài chính ở trên - Betterment cung cấp các gói bắt đầu từ $ 199. Các gói này hướng đến việc lập kế hoạch cho các sự kiện khác nhau trong cuộc sống, chẳng hạn như kết hôn, tiết kiệm đại học hoặc lập kế hoạch nghỉ hưu.

Các gói tư vấn tài chính của Betterment bao gồm cuộc gọi điện thoại với một trong những Người lập kế hoạch tài chính được chứng nhận của họ để xem xét thu nhập, mục tiêu, ngân sách của bạn, v.v. Họ làm việc với bạn để phát triển một kế hoạch được cá nhân hóa giúp bạn đạt được các mục tiêu trong tương lai.

Bạn có thể nhấp vào đây để đăng ký Betterment.

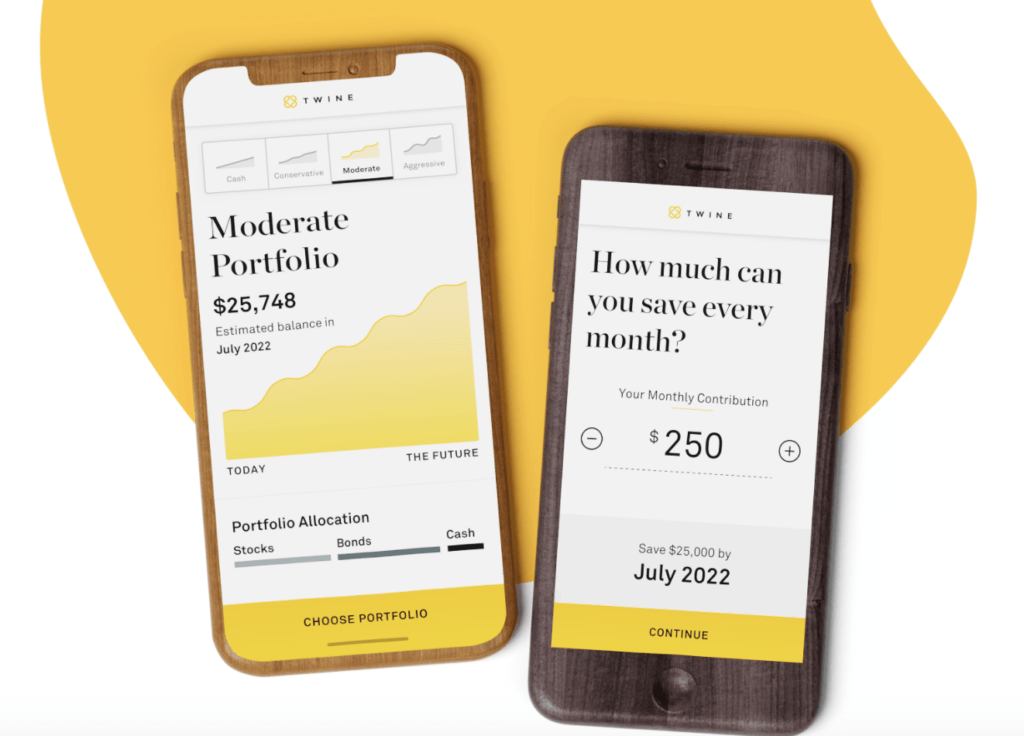

Twine được tạo ra vào năm 2017 bởi gã khổng lồ bảo hiểm John Hancock. Đây là một ứng dụng tiết kiệm và đầu tư vi mô độc đáo vì ứng dụng này được phát triển để các cặp vợ chồng cùng nhau tiết kiệm.

Bạn có thể tiết kiệm và đầu tư tiền với bạn trai, bạn gái, đối tác hoặc vợ / chồng của mình. Twine không có quy tắc về việc bạn có thể tiết kiệm cùng ai, vì vậy về mặt kỹ thuật, bạn có thể tiết kiệm với một người lạ!

Ứng dụng đầu tư vi mô này cũng có một hệ thống định giá siêu đơn giản và dễ hiểu. Tiết kiệm bằng tiền mặt miễn phí - đây là tài khoản tiết kiệm trực tuyến được FDIC bảo hiểm với số tiền lên đến 250.000 đô la.

Hoặc bạn có thể đầu tư với $ 0,25 / tháng cho mỗi $ 500 bạn đầu tư với Twine.

Cách hoạt động của Twine là bạn tạo một tài khoản và mời ai đó bắt đầu tiết kiệm hoặc đầu tư với bạn. Bạn đặt mục tiêu - đó có thể là một kỳ nghỉ, trả trước tiền mua nhà, ô tô mới, v.v. - và quyết định số tiền bạn cần tiết kiệm cũng như tiến trình của bạn.

Twine hỏi các câu hỏi về tình hình tài chính của bạn, như thu nhập và giá trị ròng, và phong cách đầu tư, sau đó so sánh bạn với một danh mục đầu tư. Danh mục đầu tư của Twine là bảo thủ, vừa phải hoặc tích cực và chúng chứa các ETF và quỹ tương hỗ.

Bạn thiết lập các khoản tiền gửi định kỳ để có thể tiết kiệm đủ để đạt được mục tiêu của mình và bạn và đối tác của bạn có thể đóng góp các số tiền khác nhau.

Twine tách riêng bạn và các khoản đóng góp của đối tác đầu tư trong các tài khoản môi giới cá nhân và bạn chỉ có quyền truy cập vào các khoản đóng góp mà bạn đã thực hiện.

Hãy để tôi bắt đầu với điều này:Tôi không phải là một chuyên gia tài chính. Tất cả.

Đầu tư đã khiến tôi sợ hãi trong quá khứ, và tôi biết có rất nhiều người khác cũng cảm thấy như vậy. Đầu tư vi mô được tạo ra để loại bỏ yếu tố đe dọa và phá vỡ các rào cản đối với đầu tư truyền thống.

Các ứng dụng này chứng minh rằng bất kỳ ai cũng có thể bắt đầu đầu tư .

Bạn có thể bắt đầu chỉ với $ 5 mỗi tháng và điều đó khá tuyệt.

Nhược điểm của đầu tư vi mô là bạn không thể dựa vào mô hình thay đổi dự phòng như một chiến lược đầu tư dài hạn.

Tôi có hai tài khoản đầu tư vi mô của mình, với Stash và Acorns, nhưng tôi cũng có tài khoản đầu tư với một công ty môi giới khác được thiết lập cho kế hoạch dài hạn. Điều tuyệt vời ở các ứng dụng đầu tư vi mô này là chúng đã dạy tôi rất nhiều về thị trường và giờ tôi tự tin hơn. Tôi đã nắm chắc những gì đang xảy ra với số tiền của mình và kiểm soát nhiều hơn cách tôi sử dụng số tiền đó cho việc lập kế hoạch trong tương lai.

Nếu bạn quyết định dùng thử bất kỳ ứng dụng nào trong số này, hãy tìm hiểu càng nhiều càng tốt và chú ý đến cách thị trường hoạt động. Hãy để các ứng dụng đầu tư vi mô này làm bàn đạp cho các kế hoạch đầu tư lớn hơn của bạn.

Bạn có muốn dùng thử một trong những ứng dụng đầu tư vi mô tốt nhất này không? Bạn nghĩ gì về chúng?

Tiết lộ:Lời chứng thực của khách hàng trả phí. Không phải đại diện cho tất cả các khách hàng và không phải là một bảo lãnh. Xem các bài đánh giá về Apple App Store và Google Play. Xem các tiết lộ quan trọng.

1) Chương trình này tuân theo các Điều khoản và Điều kiện. Để tham gia, người dùng phải tuân thủ tất cả các yêu cầu về tính đủ điều kiện và mua hàng đủ điều kiện bằng Thẻ Stock-Back® của họ. Tất cả các khoản tiền được sử dụng cho Chương trình này sẽ được lấy từ tài khoản Stash Banking của bạn. Chương trình này không được tài trợ hoặc xác nhận bởi Green Dot Bank.

2) Tính năng chuyển khoản định kỳ được cung cấp bởi Stash Investments LLC và không được Green Dot Bank tài trợ hoặc xác nhận.

3) Trước khi đầu tư vào bất kỳ quỹ giao dịch hối đoái nào, hãy cân nhắc các mục tiêu đầu tư, rủi ro, phí và chi phí của bạn.

4) Tài liệu này không nhằm mục đích tư vấn đầu tư và không nhằm mục đích gợi ý rằng bất kỳ chứng khoán nào đều là khoản đầu tư phù hợp cho bất kỳ nhà đầu tư cụ thể nào. Tư vấn đầu tư chỉ được cung cấp cho khách hàng của Stash. Tất cả các khoản đầu tư đều có rủi ro và có thể mất giá trị. Tất cả tên sản phẩm và công ty đều là nhãn hiệu ™ hoặc nhãn hiệu ® đã đăng ký của các chủ sở hữu tương ứng. Việc sử dụng chúng không có nghĩa là có liên kết hoặc chứng thực bởi chúng.

5) Stash cung cấp quyền truy cập vào tài khoản đầu tư và tài khoản ngân hàng theo từng gói đăng ký. Mỗi loại tài khoản phải tuân theo các quy định và hạn chế khác nhau. Phí gói hàng tháng của Stash bắt đầu từ $ 1 / tháng. Bạn cũng sẽ chịu các khoản phí và chi phí tiêu chuẩn được phản ánh trong việc định giá các ETF trong tài khoản của mình, cộng với phí cho các dịch vụ phụ trợ khác nhau do Stash và Người giám sát tính phí. Vui lòng xem Thỏa thuận tư vấn để biết thêm chi tiết. Các khoản phí khác áp dụng cho tài khoản ngân hàng. Vui lòng xem Thỏa thuận tài khoản tiền gửi.

6) “Danh mục đầu tư hưu trí” là IRA (Truyền thống hoặc Roth) và là một tài khoản được quản lý không tùy nghi. Stash không giám sát liệu khách hàng có đủ điều kiện cho một loại IRA cụ thể, hoặc khoản khấu trừ thuế hay giới hạn đóng góp giảm có áp dụng cho khách hàng hay không. Những điều này dựa trên hoàn cảnh cá nhân của khách hàng. Bạn nên tham khảo ý kiến của cố vấn thuế. Roth IRA:Rút tiền (Khoản đóng góp) bạn đưa vào là tiền phạt và miễn thuế. Trước 59½ tuổi, việc rút tiền lãi và thu nhập phải chịu thuế thu nhập và bị phạt 10%. Tất cả các khoản thu nhập đều được miễn thuế ở tuổi 59 ½ trở lên, giả sử khoản đóng góp đầu tiên của bạn là hơn 5 năm trước. Điều kiện thu nhập được áp dụng. IRA truyền thống:Rút tiền trước 59½ tuổi, thường có nghĩa là bạn phải chịu thuế thu nhập và bị phạt 10%. Rút tiền sau tuổi 59½ chỉ phải chịu thuế thu nhập nhưng không bị phạt ..

7) Đối với trẻ em, Stash cung cấp quyền truy cập vào tài khoản UGMA / UTMA.

8) Tất cả các phần thưởng kiếm được thông qua việc sử dụng thẻ Stash Visa Debit (Thẻ Stock-Back®) sẽ được thực hiện bởi Stash Investments LLC. Phần thưởng sẽ được chuyển đến tài khoản đầu tư cá nhân Stash của bạn, tài khoản này không được FDIC bảo hiểm. Bạn sẽ chịu các khoản phí và chi phí tiêu chuẩn được phản ánh trong việc định giá các khoản đầu tư mà bạn kiếm được, cộng với phí cho các dịch vụ phụ trợ khác nhau do Stash tính. Stash Stock-Back® Rewards không được tài trợ hoặc xác nhận bởi Green Dot Bank, Green Dot Corporation, Visa U.S.A. hoặc bất kỳ chi nhánh nào tương ứng của họ ..

9) Bảo hiểm nhân thọ nhóm được cung cấp thông qua Avibra, Inc. Stash là đối tác trả phí của Avibra. Chỉ những cá nhân đã mở tài khoản Stash sau ngày 11/6/20, ở độ tuổi 18-54 và là cư dân của một trong 50 tiểu bang hoặc DC của Hoa Kỳ mới đủ điều kiện tham gia bảo hiểm nhân thọ nhóm, tùy vào tình trạng sẵn có. Những cá nhân có một số tình trạng y tế từ trước có thể không đủ điều kiện nhận toàn bộ bảo hiểm ở trên, nhưng thay vào đó có thể nhận được bảo hiểm ít hơn. Tất cả các sản phẩm bảo hiểm tùy thuộc vào tình trạng sẵn có của nhà nước, các giới hạn của vấn đề và các điều khoản và điều kiện theo hợp đồng, bất kỳ điều khoản và điều kiện nào trong số đó có thể thay đổi bất cứ lúc nào và không cần báo trước. Vui lòng xem Điều khoản và Điều kiện để biết đầy đủ chi tiết. Stash có thể nhận được tiền bồi thường từ các đối tác kinh doanh liên quan đến các chương trình khuyến mãi nhất định trong đó Stash giới thiệu khách hàng với các đối tác đó để mua các sản phẩm hoặc dịch vụ tiêu dùng không phải đầu tư. Loại quan hệ đối tác tiếp thị này mang lại cho Stash động lực để giới thiệu khách hàng với các đối tác kinh doanh thay vì các doanh nghiệp không phải là đối tác của Stash. Xung đột lợi ích này ảnh hưởng đến khả năng Stash cung cấp cho khách hàng các chương trình khuyến mãi khách quan, không thiên vị liên quan đến các sản phẩm và dịch vụ của các đối tác kinh doanh của mình. Điều này có thể có nghĩa là các sản phẩm và / hoặc dịch vụ của các doanh nghiệp khác không bù đắp cho Stash, có thể phù hợp với khách hàng hơn các sản phẩm và / hoặc dịch vụ của các đối tác kinh doanh của Stash. Tuy nhiên, khách hàng không bắt buộc phải mua các sản phẩm và dịch vụ mà Stash quảng bá

10) Phần thưởng Double Stock-Back® tuân theo các điều khoản và điều kiện.

11) Dịch vụ tài khoản ngân hàng được cung cấp bởi và Thẻ ghi nợ Stash Visa do Green Dot Bank, Thành viên FDIC phát hành, theo giấy phép của Visa USA Inc. , Không được Ngân hàng Bảo đảm, và Có thể Mất Giá trị. Việc mở tài khoản ngân hàng Stash phải được Green Dot Bank xác minh danh tính. Điều gì không được tính:Rút tiền mặt, chuyển tiền, thẻ trả trước và thanh toán P2P. Nếu cổ phiếu của người bán không có sẵn để mua đủ điều kiện, chứng khoán sẽ nằm trong cổ phiếu của một quỹ ETF xác định trước hoặc từ danh sách các công ty giao dịch công khai được xác định trước có sẵn trên Nền tảng Stash. Xem các điều khoản và điều kiện đầy đủ. một công ty giao dịch công khai có sẵn trên Nền tảng Stash. Người dùng sẽ nhận được cổ phiếu của ETF hoặc công ty giao dịch công khai được chỉ định là Khoản đầu tư mặc định của họ tại thời điểm giao dịch mua đủ điều kiện được đăng vào tài khoản Ngân hàng Stash của người dùng.

Một “Danh mục đầu tư Thông minh” là tài khoản được quản lý tùy ý theo đó Stash có toàn quyền quản lý.

Đa dạng hóa và nội dung việc phân bổ không đảm bảo lợi nhuận, cũng như không loại trừ rủi ro mất vốn gốc. Stash không đảm bảo bất kỳ mức hiệu suất nào hoặc bất kỳ khách hàng nào sẽ tránh được tổn thất trong tài khoản của khách hàng.

“Số dư” được xác định bằng cách đầu tư các khoản tiền gửi định kỳ và trong tương lai vào các tài sản thiếu trọng lượng và để rút tiền, cắt giảm các vị thế thừa. Khi bạn gửi hoặc rút tiền, danh mục đầu tư của bạn có thể từ từ được điều chỉnh theo phân bổ mục tiêu phù hợp với hồ sơ rủi ro của bạn bằng cách chuyển động tiền bổ sung trong suốt năm.

Đa dạng hóa và nội dung việc phân bổ không đảm bảo lợi nhuận, cũng như không loại trừ rủi ro mất vốn gốc.

Hãy nhớ, không phải tất cả cổ phiếu trả cổ tức. Và không có gì đảm bảo rằng bất kỳ cổ phiếu nào sẽ trả cổ tức trong một quý hoặc một năm. Cổ tức có thể phải chịu thuế bổ sung, và được coi là thu nhập chịu thuế. Vui lòng tham khảo IRS để biết thêm thông tin.

Bắt đầu chia sẻ phân đoạn ở mức 0,05 đô la cho các khoản đầu tư có giá 1.000 đô la trở lên trên mỗi cổ phiếu.