Vào ngày 1 tháng 1 năm nay, IFRS 9 có hiệu lực đối với các ngân hàng. Những thay đổi được áp dụng theo IFRS 9 bao gồm một cách tiếp cận mới đối với việc trích lập dự phòng các khoản cho vay và phải thu dựa trên khái niệm tổn thất tín dụng dự kiến (ECL). Đối với một số ngân hàng nhất định, việc chuyển đổi sang cách tiếp cận mới có thể dẫn đến việc gia tăng nghiêm trọng các khoản dự phòng liên quan đến danh mục cho vay của họ và do đó, cơ sở vốn chủ sở hữu của các cổ đông của họ bị giảm nghiêm trọng. Về nguyên tắc, việc gia tăng các khoản dự phòng làm giảm vốn cốt lõi theo quy định trên cơ sở đồng đô la tính theo đô la Mỹ. Đối với các ngân hàng IRB, nguyên tắc này chỉ áp dụng khi các khoản dự phòng vượt quá mức tổn thất dự kiến theo quy định (EL).

Ủy ban Basel đã phát triển các phương pháp tiếp cận cho các thỏa thuận chuyển tiếp đối với tác động của việc cung cấp ECL đối với vốn CET1. Các thỏa thuận chuyển tiếp chủ yếu nhằm mục đích giảm bớt áp lực lên tỷ lệ CET1 của các ngân hàng do các khoản dự phòng dựa trên ECL tăng bất ngờ.

FINMA đã tuân theo hướng dẫn của Ủy ban Basel và đã ban hành Thông tư sửa đổi 2013/1 về vốn đủ điều kiện của các ngân hàng dưới hình thức tham vấn bao gồm một thỏa thuận chuyển tiếp trong 5 năm.

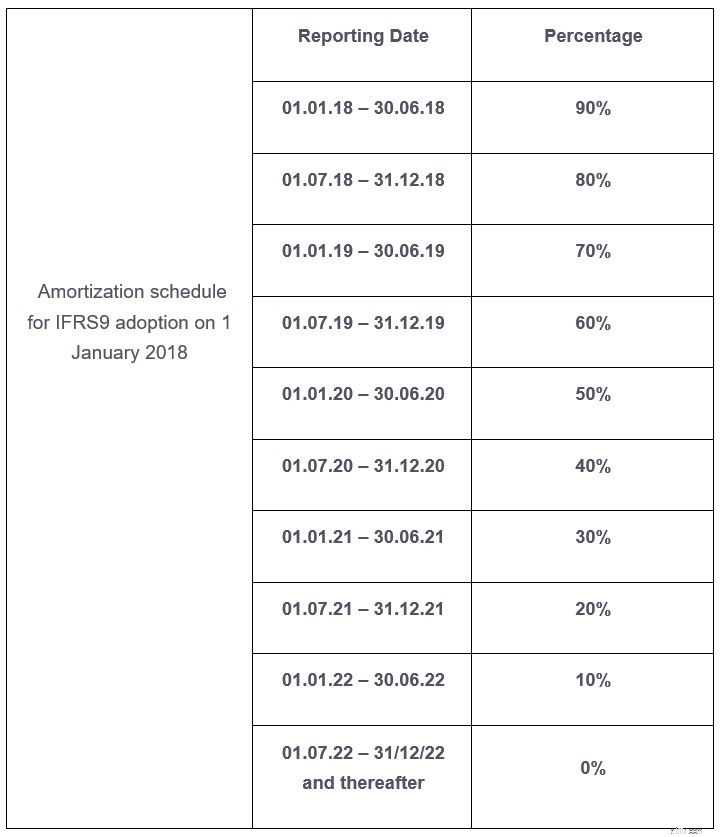

Giai đoạn chuyển đổi được đề xuất kéo dài 5 năm và trong thời gian đó, phần trăm dự phòng giảm giá “mới” mà ngân hàng thừa nhận là kết quả của việc áp dụng IFRS 9 sẽ được cộng lại vào vốn CET1.

Phiên điều trần của FINMA về Thông tư 2013/1 đã kết thúc vào ngày 31 tháng 1 năm 2018 và tất cả các thay đổi sẽ có hiệu lực kể từ ngày 1 tháng 1 năm 2019 - một năm sau lịch trình theo giờ quốc tế. Các ngân hàng có thể đưa ra quyết định một lần khi thông qua cho dù họ có muốn áp dụng các thỏa thuận chuyển tiếp hay không. Các tổ chức áp dụng phương pháp này sẽ phải tiết lộ các quỹ, vốn và tỷ lệ đòn bẩy của chính họ khi có và không có các thỏa thuận chuyển tiếp để duy trì khả năng so sánh.

Theo các thỏa thuận chuyển tiếp, FINMA đề xuất đảo ngược một phần tác động của CET1 ngày 1 do việc áp dụng cung cấp ECL theo lịch trình dưới đây. Tác động được xác định trên cơ sở sau thuế. Tác động này được khắc phục khi áp dụng và được phân bổ theo tuyến tính cho đến cuối năm 2022. Cách tiếp cận FINMA khác với cách tiếp cận được thực hiện ở một số khu vực pháp lý khác, nơi áp dụng phương pháp chuyển đổi động. Một cách tiếp cận chuyển đổi năng động sẽ xem xét những thay đổi về ECL trong giai đoạn chuyển đổi (ví dụ:hơn năm năm). FINMA đề xuất lịch trình khấu hao tuyến tính nửa năm trong vòng 5 năm. Trong trường hợp áp dụng IFRS 9 vào ngày 1 tháng 1 năm 2018, các điều chỉnh chuyển tiếp sau đây đối với CET 1 sẽ được áp dụng:

Các yêu cầu FINMA đề xuất đối với các ngân hàng báo cáo theo US-GAAP bao gồm các thỏa thuận chuyển tiếp tương đương với các thỏa thuận chuyển tiếp IFRS 9. Phù hợp với tiến độ thực hiện Tổn thất Tín dụng Dự kiến Hiện tại (CECL) theo US GAAP, các thỏa thuận chuyển tiếp kết thúc vào ngày 31 tháng 12 năm 2024 - chậm hơn hai năm so với IFRS 9.

Các thỏa thuận chuyển tiếp cung cấp cho các công ty một khoảng thời gian dài hơn để hấp thụ tác động vốn ngày đầu tiên của việc áp dụng IFRS 9. Nhìn chung, các danh mục cho vay có chất lượng tín dụng thấp hơn sẽ đóng góp phần lớn vào tác động CET1 của việc trích lập dự phòng dựa trên khái niệm tổn thất dự kiến. Đối với các ngân hàng ở Thụy Sĩ, các điều khoản bổ sung và các tác động liên quan đến CET 1 dự kiến sẽ có thể quản lý được. Việc áp dụng các thỏa thuận chuyển tiếp của Thụy Sĩ về mặt hoạt động đơn giản hơn so với các cách tiếp cận năng động được thực hiện ở các khu vực tài phán khác. Các ngân hàng cần cân nhắc mức độ phức tạp của việc công bố thông tin bổ sung so với sự gia tăng CET1. Đặc biệt, để đánh giá tỷ lệ CET1 của các ngân hàng trong phạm vi Thụy Sĩ và quốc tế, điều quan trọng sẽ là yếu tố quan trọng trong các thỏa thuận chuyển tiếp được các ngân hàng khác nhau áp dụng.

Chúng tôi rất vui được hỗ trợ bạn trong trường hợp có bất kỳ thắc mắc nào.

Điểm tương đồng trong Thị trường vốn và tiền tệ

Giới thiệu về lợi ích của việc lập kế hoạch tài chính

Các quốc gia có tiền mặt nhiều nhất và ít nhất

Tại sao việc lập kế hoạch nghỉ hưu phải bắt đầu từ cuối (và tại sao nhiều người lại làm như vậy)

Cơ hội về hưu và lập kế hoạch bất động sản sau Đạo luật SECURE