Bây giờ, trước khi những người bảo vệ cứng rắn đầu tư thụ động vào cuộc, tôi muốn nói rằng tôi đầu tư thụ động trả trước trong bài viết này.

Tôi là một trong số các bạn. Chúng tôi ở cùng một đội. Tôi mua các Quỹ chỉ số do Ireland đặt trụ sở - cụ thể là CSPX - và dự định sẽ giữ chúng trong thời gian dài. Tôi cũng nắm giữ khoảng 20% danh mục đầu tư của mình trong STI-ETF bị khinh miệt nhiều.

Và tôi phải nói rằng, tôi nhận được đơn kháng cáo.

Đầu tư chỉ số thụ động thông qua Quỹ tương hỗ được lập chỉ mục hoặc Quỹ giao dịch trao đổi đã được ca ngợi là Chén thánh của đầu tư bán lẻ.

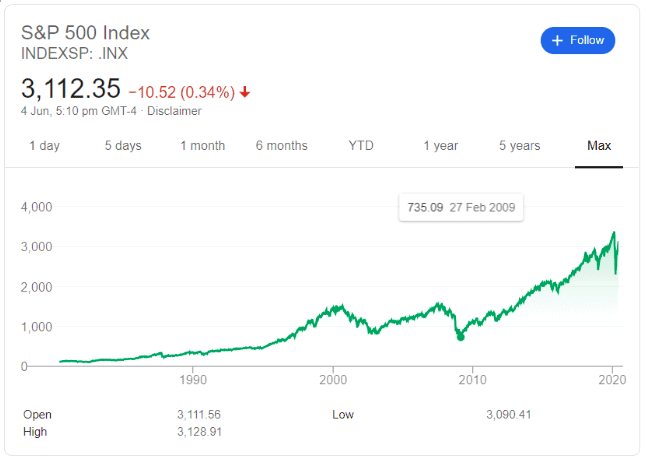

Chi phí thấp, lợi nhuận từ thị trường và phần lớn những gì bạn thấy là những gì bạn nhận được sự minh bạch. Chỉ số phổ biến nhất được sử dụng để làm nổi bật mức độ tuyệt vời của chiến lược này thường là S&P 500. Một chỉ số vốn chủ sở hữu vốn hóa thị trường dựa trên diện rộng theo dõi 500 công ty lớn nhất được niêm yết trên thị trường chứng khoán Hoa Kỳ.

Vì vậy, tất cả tốt cho đến nay, tại sao mọi người phải xem xét bất kỳ điều gì khác?

Chà, đây là một vài điều chúng tôi nghĩ rằng các nhà đầu tư theo chỉ số thụ động chỉ nên lưu ý khi bắt tay vào chiến lược này.

Tôi không nói nó là xấu, tôi vẫn nghĩ đó là một chiến lược đơn giản tuyệt vời, nhưng các nhà đầu tư cần biết họ đang dấn thân vào điều gì. Những ngày này, quá trình thẩm định đang thiếu hụt.

Và chúng tôi ở đây để cung cấp một chút trong số đó.

Có vẻ như hầu hết những gì bạn đã đọc hoặc nghe nói về đầu tư thụ động đều là hiểu biết về thị trường Hoa Kỳ.

Và trong khi đó là một thị trường tuyệt vời, đại diện cho 50% thị trường chứng khoán trên thế giới, với các công ty toàn cầu sáng tạo kiếm tiền từ hoạt động kinh doanh của họ trên toàn cầu chứ không chỉ trong nước, điều đó thường không giống như vậy đối với các thị trường bên ngoài Hoa Kỳ.

Không cần chọn và chọn cho phù hợp với câu chuyện, hãy liệt kê các chỉ số cho các quốc gia đang phát triển lớn bên ngoài Hoa Kỳ, cộng với một chỉ số toàn cầu để tóm tắt. Theo thứ tự vốn hóa thị trường, chúng tôi có:

| Thị trường và chỉ số | Trả lại kể từ ngày 6 tháng 3 năm 2009 |

| Hoa Kỳ - S&P 500 | 323% |

| Nhật Bản - Nikkei 225 | 219% |

| Vương quốc Anh - FTSE 100 | 82% |

| Canada - TSX 60 | 104% |

| Pháp - CAC 40 | 89% |

| Đức - DAX 30 | 246% |

| Thụy Sĩ - SMI 20 | 135% |

| Úc - ASX 50 | 84% |

| Phát triển Toàn cầu - MSCI World | 131% |

Tôi đã chọn làm nổi bật mức thấp tuyệt đối của thị trường sau cuộc Đại khủng hoảng tài chính ngày 08/09. Mặc dù hầu hết các cổ phiếu toàn cầu có tương quan thuận (chúng phản ứng với nhau) nhưng không phải lúc nào cũng có cùng một mức độ chuyển động.

Với thị trường Hoa Kỳ đạt mức đáng kinh ngạc 323% kể từ khi vụ tai nạn xảy ra, các thị trường khác hầu như không đạt được một phần tư con số đó. Đặt mọi thứ vào bối cảnh, đó là 12,9% hàng năm đối với chứng khoán Hoa Kỳ trong khi đó chỉ là 81,68% hoặc 5,3% hàng năm đối với chỉ số của Vương quốc Anh.

Và một lần nữa, đây là sau khi đầu tư ở mức giá thấp nhất sau GFC. Bạn phải là một vị thần để xác định thời gian thị trường chính xác tại thời điểm đó và thực hiện tất cả.

Chẳng hạn, Nhật Bản đã thành công rực rỡ kể từ năm 09 - nhưng hãy nhìn lại trước khi chuyển giao thế kỷ, theo đó nước này đã trải qua hai thập kỷ mất mát.

Tương tự với Pháp, Anh, Thụy Sĩ từ đầu thế kỷ này. Hầu hết chúng hầu như không kiếm được gì nếu bạn mua vào năm 2000 và bán vào ngày hôm nay hoặc thậm chí là mức cao trước COVID.

Điều này cho chúng ta biết rằng nền kinh tế Mỹ và khả năng phục hồi của thị trường chứng khoán thực sự là ngoại lệ, không phải là chuẩn mực.

Trích lời Warren Buffet:Đừng bao giờ đặt cược chống lại nước Mỹ.

Một điều chúng ta cần thảo luận trước tiên là bạn không thể "mua chỉ mục". Điều này cũng tương tự đối với thị trường Hoa Kỳ và mọi thị trường khác.

Đầu tư theo chỉ số là mua một quỹ theo dõi hoặc sao chép chỉ mục.

Những gì bạn nhận được là Chỉ mục - Chi phí - Lỗi theo dõi =Trả lại (chưa bao gồm phí môi giới và thuế).

Ở Hoa Kỳ, chi phí và sai số theo dõi (quỹ khác biệt bao xa so với chỉ số thực tế) là rất nhỏ đến mức ngay cả sau phí cấp quỹ, bạn vẫn nhận được khá nhiều lợi nhuận từ thị trường. Đó là điều được mong đợi. Đây là quốc gia đã phát minh ra đầu tư thụ động, họ đã mất nhiều năm để hoàn thiện hệ thống.

Nhưng điều này có giống nhau ở những nơi khác không?

Hãy xem xét 3 lĩnh vực.

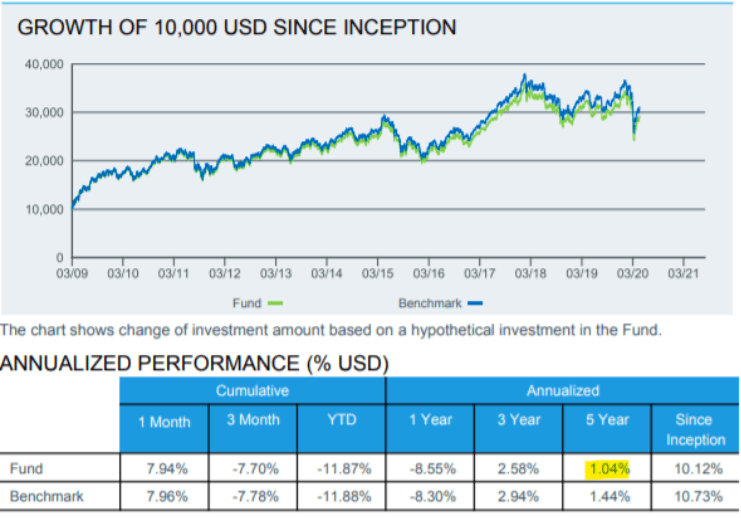

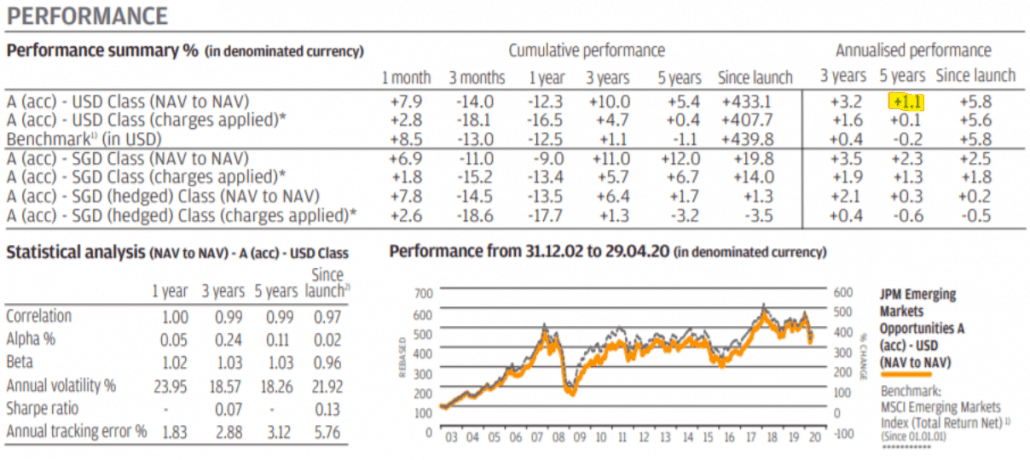

Châu Á không bao gồm Nhật Bản

Điểm chuẩn - MSCI AC Asia ex Japan Index

Quỹ chỉ số - iShares Core MSCI AC Asia ex Japan Index ETF (3010)

Tỷ lệ tổng chi phí - 0,28% / năm

Do phí và lỗi theo dõi, quỹ chỉ số đã hoạt động kém hơn mức chuẩn 0,4% / năm trong 5 năm.

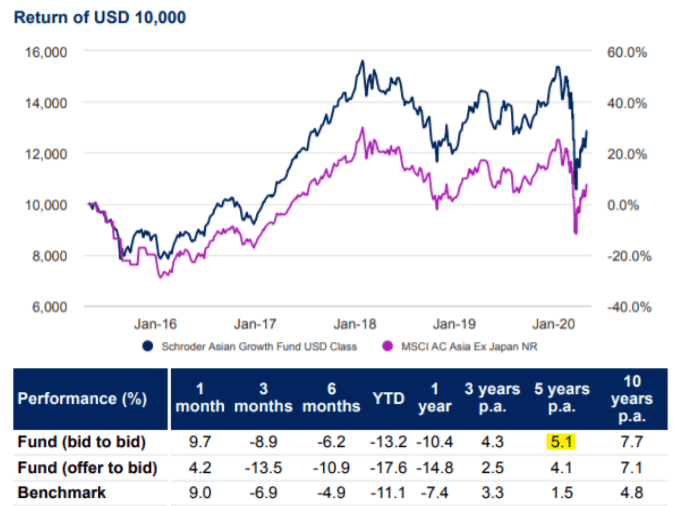

Quỹ được quản lý tích cực - Schroder Asian Growth

Tỷ lệ tổng chi phí - 1,38%

Quỹ được quản lý tích cực đã vượt qua mức chuẩn 3,6% / năm trong 5 năm và vượt trội hơn quỹ chỉ số 4% / năm trong 5 năm ngay cả khi tính phí quỹ.

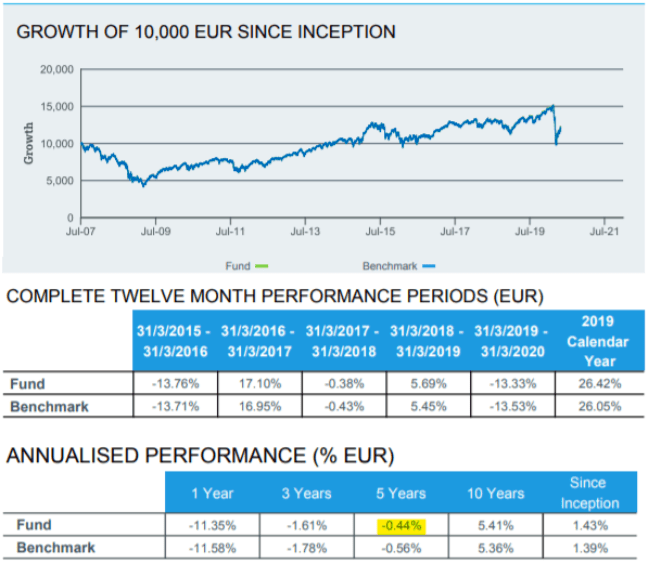

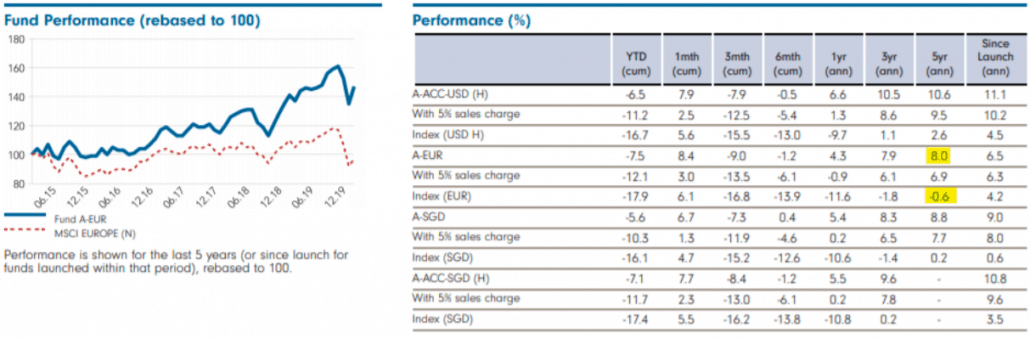

Châu Âu

Điểm chuẩn - MSCI Châu Âu

Quỹ chỉ số - iShares Core MSCI Châu Âu UCITS ETF EUR (IQQY)

Tỷ lệ tổng chi phí - 0,12% / năm

Do phí và lỗi theo dõi, quỹ chỉ số thực sự hoạt động tốt hơn điểm chuẩn tăng 0,12% / năm trong 5 năm. Kỳ lạ.

Quỹ được quản lý đang hoạt động - Fidelity Funds Quỹ tăng trưởng năng động của Châu Âu

Tỷ lệ tổng chi phí - 1,9% / năm

Quỹ được quản lý tích cực sau khi thu phí cấp quỹ, vượt mức chuẩn 8,6% / năm trong 5 năm và cao hơn quỹ chỉ số 8,46% / năm trong 5 năm.

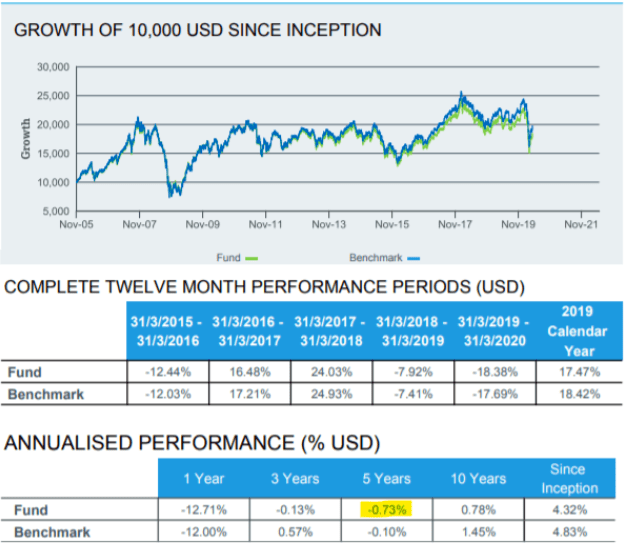

Thị trường mới nổi

Điểm chuẩn - Thị trường mới nổi MSCI

Quỹ chỉ số - iShares MSCI Thị trường mới nổi UCITS ETF (Dist) (IQQE)

Tỷ lệ tổng chi phí - 0,18% / năm

Do phí và lỗi theo dõi, quỹ chỉ số đã hoạt động kém hơn mức chuẩn 0,63% mỗi năm trong 5 năm.

Quỹ được quản lý đang hoạt động - Quỹ cơ hội cho các thị trường mới nổi của JPMorgan Funds

Tỷ lệ tổng chi phí - 1,8% / năm

Quỹ được quản lý tích cực sau các khoản phí cấp quỹ, đã vượt qua mức chuẩn 1,3% / năm trong 5 năm và cao hơn quỹ chỉ số 1,8% / năm trong 5 năm.

Như bạn có thể thấy, đối với các thị trường bên ngoài Hoa Kỳ, có thể tìm thấy hiệu quả vượt trội trong các quỹ được quản lý tích cực ngay cả sau phí quỹ.

Tại sao lại như vậy?

Điều này chủ yếu là do các thị trường này kém hiệu quả hơn các thị trường ở Mỹ.

Ở Mỹ, sẽ rất hiếm khi tìm thấy các nhà quản lý quỹ được quản lý tích cực làm tiêu chuẩn so với chỉ số S&P 500 để liên tục đánh bại chỉ số này. Nhưng đối với các chỉ số khác và các quỹ chỉ số khác bên ngoài Hoa Kỳ, nó phổ biến hơn và hiệu suất có thể rất lớn.

Tuy nhiên, điều này có thể không thành hiện thực trong vài thập kỷ tới, thị trường có thể hiệu quả hơn theo thời gian và các nhà quản lý quỹ tích cực có thể mất lợi thế. Nhưng hiện tại, ngay cả khi tính phí gấp 10 lần, bạn vẫn thấy hiệu quả hoạt động ổn định.

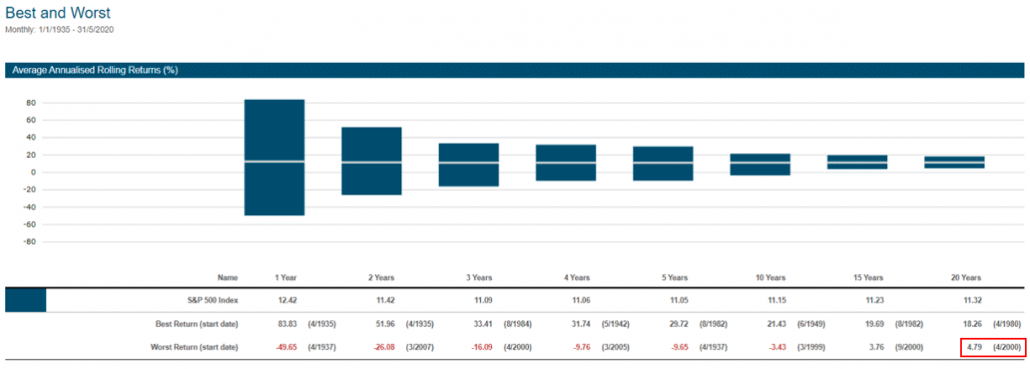

Tôi sẽ đưa bạn trở lại S&P 500 và cho bạn xem biểu đồ này.

Đây là biểu đồ tốt nhất và tệ nhất cho thấy lợi nhuận của bạn trong các khoảng thời gian.

Khoảng thời gian 20 năm tồi tệ nhất kể từ năm 1926 (94 năm trước) đối với các nhà đầu tư là từ tháng 9 năm 1929 đến tháng 9 năm 1949. Lợi tức hàng năm chỉ là 1,89% sau cuộc đại suy thoái trong suốt 20 năm.

Hãy tưởng tượng bắt đầu hành trình đầu tư của bạn ở tuổi 30 chỉ để biết rằng ở tuổi 50, khoản đầu tư của bạn kiếm được nhiều như Trái phiếu tiết kiệm Singapore. Bạn thậm chí còn không đánh bại được lạm phát.

Và nếu bạn không nắm giữ trong 20 năm mà thay vào đó là nắm giữ trong 10 hoặc 15 năm, thay vào đó bạn sẽ mất tiền.

Mặt khác, nếu bạn đầu tư vào tháng 4 năm 1980 và bán sau Y2K trước khi bong bóng dot com vỡ, bạn sẽ kiếm được con số khổng lồ 18,26% / năm. Warren Buffet cấp độ tốt.

Tôi đã có thể nói với một số bạn rằng có thể không công bằng khi bao gồm các giai đoạn của cuộc Đại suy thoái, vì vậy hãy để tôi cho bạn biết nó đang bỏ qua điều đó như thế nào.

Đối với tôi, đây là một thống kê đáng nguyền rủa hơn.

Khoảng thời gian tốt nhất trong 20 năm kể từ năm 1935 vẫn là đầu tư vào năm 1980 và bán vào năm 2000, nhưng sau đó là lợi tức đầu tư trong 20 năm tồi tệ nhất vào tháng 4 năm 2000 và bán 2 tháng trước, sẽ mang lại cho bạn 4,79% hàng năm.

Điều đó tương đương với việc đánh bại CPF trong khi chịu hoàn toàn rủi ro của thị trường 100% vốn chủ sở hữu.

Điều bạn cần hiểu là:Đúng, S&P 500 luôn tăng trong dài hạn.

Nhưng đôi khi, điều này có thể lâu hơn bạn mong đợi. 'Dài' có thể là 5 năm, 10 năm, 20 năm.

Trong thời đại của internet và sự thiên vị xác nhận cực độ, việc bỏ qua các nhà phê bình dễ dàng hơn bao giờ hết. Nhưng điều quan trọng là bạn phải tìm kiếm thông tin mà bạn cảm thấy không thoải mái để xem xét các điểm mù tiềm năng của mình.

Là nhà đầu tư thụ động, điều này có nghĩa là thừa nhận điều này ‘chống đạn’ chiến lược có một số điểm yếu - thực sự giống như mọi thứ khác.

Đây không phải là việc ngăn cản bạn đầu tư thụ động, mà là để tự hỏi bản thân - với kiến thức mới này, bạn có thể đối mặt với những vấn đề tiềm ẩn nảy sinh như thế nào?

Tôi có thể nghĩ ra một vài điều sau:

Lấy của chúng tôi? Hiểu các rủi ro, thực hiện các động thái bạn cần thực hiện.

Và sau đó hy vọng vào điều tốt nhất - đó là điều tốt nhất chúng ta có thể làm.