Bạn sẽ không trở nên giàu có bằng cách tiết kiệm tiền.

Bạn có thể làm việc 80 giờ mỗi tuần, theo đuổi thăng chức này đến thăng chức khác và tiết kiệm 80% thu nhập của mình, nhưng bạn vẫn đang trên đà giàu có. Trên thực tế, mỗi đô la bạn tiết kiệm đang mất giá trị do lạm phát hàng năm. Để có thể phát huy tối đa tiềm lực tài chính của mình, bạn cần có chiến lược đầu tư. Đây không phải là tùy chọn.

Đầu tư có khả năng trở thành một trong những điều thông minh nhất mà bạn làm. Nó cho phép bạn sử dụng tiền của mình để làm việc, nhân lên sức mạnh của mỗi đô la bạn kiếm được.

Việc tạo ra một chiến lược đầu tư có vẻ đáng sợ, nhưng, các công cụ hiện đại đã làm cho việc đầu tư trở nên dễ dàng hơn bao giờ hết. Bạn không cần phải dành hàng tuần để đọc những cuốn sách tài chính và nghiên cứu những cổ phiếu hấp dẫn cũng như không cần phải trả một khoản phí quá đắt cho một cố vấn tài chính. Các cố vấn robot nhằm mục đích dân chủ hóa đầu tư bằng cách khai thác sức mạnh của công nghệ.

Nội dung Đánh giá

Dịch vụ tư vấn tài chính đã có từ rất lâu. Ngành công nghiệp hoạt động giống như thế này. Bạn trả tiền cho một cố vấn để quản lý tiền của bạn và đổi lại, cố vấn nhận một tỷ lệ phần trăm nhỏ hàng năm. Phí này thường dao động trong khoảng 1-2% tùy thuộc vào cố vấn và phí được trả bất kể danh mục đầu tư của bạn có sinh lời hay không.

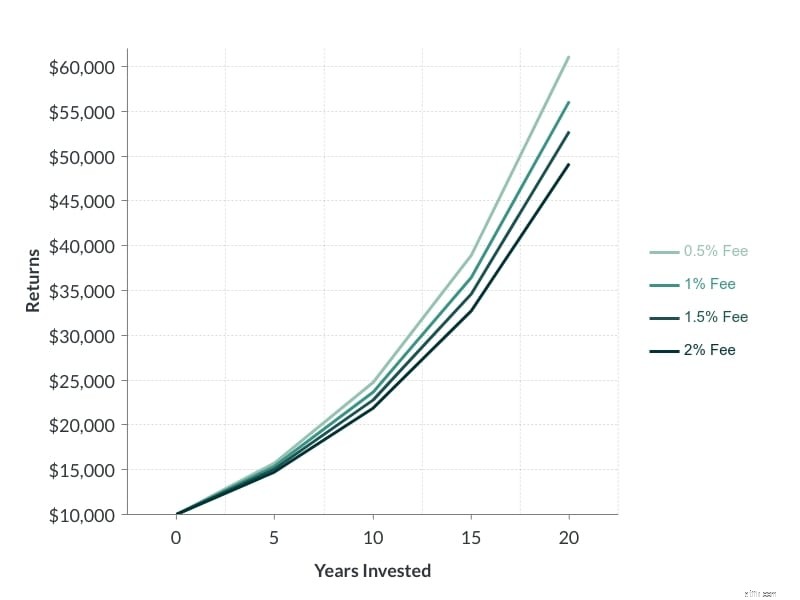

Phí tư vấn này có thể nhanh chóng ăn vào lợi nhuận của bạn và khi bạn xem xét thực tế là cố vấn của bạn có thể chỉ chọn một vài quỹ tương hỗ, bạn có thể muốn suy nghĩ lại. Đây là cách tính phí quản lý trên khoản đầu tư 10.000 đô la, thu về 10% mỗi năm:

Mặc dù việc quản lý tiền cho bạn có thể là điều tuyệt vời, nhưng bạn không muốn bị tính các khoản phí quá cao làm hạn chế lợi nhuận lâu dài của bạn.

Đây là lúc các nhà tư vấn rô-bốt hoạt động. Cố vấn rô-bốt được thiết kế để trở thành một giải pháp tư vấn tài chính hiệu quả hơn về chi phí.

Mặc dù bản thân cái tên nghe có vẻ phức tạp, nhưng những người cố vấn rô-bốt thực sự khá đơn giản. Các cố vấn này tạo danh mục đầu tư dựa trên các chiến lược tự động.

Dưới đây là cách quy trình này thường hoạt động:

Việc thiết lập tài khoản của bạn rất dễ dàng và vì phương pháp này cần ít sự tham gia của con người hơn nên phí thấp hơn nhiều (thường từ 0,25% -. 5%).

Không nên nhầm lẫn cách tiếp cận tự động này với chiến lược đầu tư “một kích thước phù hợp cho tất cả” cứng nhắc. Trên thực tế, nhiều cố vấn robot hàng đầu tự hào về khả năng linh hoạt của họ trong việc tạo và cân bằng lại danh mục đầu tư.

Các danh mục đầu tư tự động này được xây dựng để phù hợp với các chiến lược đầu tư độc đáo cho nhiều mục tiêu tài chính khác nhau. Ví dụ:một sinh viên đại học có thể thích một danh mục đầu tư tích cực hơn bao gồm nhiều cổ phiếu tăng trưởng trong khi một người về hưu có thể thích một danh mục tạo thu nhập bao gồm trái phiếu và cổ phiếu cổ tức.

Dưới đây là một số lý do chính mà ai đó có thể chọn cố vấn robot thay vì cố vấn trực tiếp, ETF hoặc quỹ tương hỗ:

Cố vấn rô-bốt đang ngày càng trở nên phổ biến, nhưng câu hỏi đặt ra là họ có thể cung cấp không?

Khi bạn bắt đầu thực hiện một số nghiên cứu về cố vấn robot, bạn sẽ nhận ra rằng có khá nhiều tùy chọn để lựa chọn. Tôi muốn đưa những cố vấn này vào cuộc thử nghiệm bằng tiền thật - $ 25000 bằng tiền mặt lạnh.

Chúng ta sẽ sớm đi đến chi tiết của thử nghiệm, nhưng trước tiên hãy thảo luận về lý do đằng sau nghiên cứu điển hình này.

Trong trường hợp bạn không nhận thấy, trang web này chủ yếu tập trung vào giao dịch trong ngày. Mặc dù giao dịch và đầu tư có nhiều điểm tương đồng, nhưng phương pháp đằng sau mỗi thứ lại rất khác nhau. Các nhà giao dịch có tính tham gia và phản ứng cao trong khi các nhà đầu tư giỏi thường kiên nhẫn và thụ động trong cách tiếp cận của họ.

Giao dịch không phải là sự thay thế cho đầu tư và dù bạn có giao dịch hay không, một kế hoạch đầu tư là điều cần thiết.

Tôi nhận thấy rằng tôi cần phải tách biệt các nỗ lực giao dịch và đầu tư của mình vì hai lý do chính .

Đầu tiên , sự tách biệt cho phép tôi áp dụng các chiến lược khác nhau. Là một nhà giao dịch, tôi được đào tạo để phản ứng. Tôi theo dõi các vị trí của mình hàng ngày và phản ứng với những biến động giá. Cách tiếp cận có liên quan nhiều đến quản lý vị trí này rất hiệu quả cho giao dịch nhưng nó không có lợi cho một chiến lược đầu tư hiệu quả. Trước đây, khi giao dịch và đầu tư thông qua cùng một nền tảng, tôi đã trở nên thiếu kiên nhẫn và coi các khoản đầu tư của mình như giao dịch.

Thứ hai , đầu tư cho phép tôi tăng khả năng tiếp xúc vốn của mình. Giao dịch trong ngày là rủi ro và tôi sẽ không bao giờ giao dịch với một tỷ lệ phần trăm lớn giá trị ròng của mình - kiểu rủi ro đó là ngu ngốc. Với việc đầu tư, tôi có các mục tiêu hiệu suất thận trọng hơn (tức là lợi nhuận hàng năm), nhưng tôi có thể sử dụng nhiều vốn hơn của mình. Trong khi lợi tức hàng năm 10% sẽ không biện minh cho công việc liên quan đến giao dịch trong ngày, nó sẽ là một khoản lợi nhuận tuyệt vời đối với danh mục đầu tư yêu cầu quản lý tối thiểu.

Có rất nhiều cách khác nhau để đầu tư vào thị trường chứng khoán. Bạn có thể đầu tư vào cổ phiếu riêng lẻ, quỹ tương hỗ, ETF và trái phiếu. Cuối cùng, chiến lược bạn chọn sẽ có tác động lớn đến lợi nhuận dài hạn của bạn.

Tôi luôn thử nghiệm các chiến lược đầu tư mới. Tôi đã thử nghiệm các dịch vụ nghiên cứu và đề xuất như Cố vấn cổ phiếu của Motley Fool, Danh mục đầu tư vĩnh cửu của Motley Fool và Zacks Premium. Tôi sử dụng các chiến lược nghiên cứu của riêng mình bằng cách sử dụng các công cụ sàng lọc như FinViz, IBD và Trade Ideas. Tôi thường sử dụng cách tiếp cận thực hành để đầu tư, nhưng tôi muốn xem cảm giác như thế nào khi để người khác nắm quyền. Gần đây tôi bắt đầu quan tâm đến cố vấn rô-bốt. Mặc dù tôi đã có kinh nghiệm với các quỹ tương hỗ, ETF và thậm chí là cố vấn tài chính trực tiếp, nhưng tôi chưa bao giờ sử dụng dịch vụ tư vấn robot cho đến bây giờ.

Giống như bạn, những câu hỏi chính mà tôi có khi thực hiện nghiên cứu của mình là:

Hầu hết các trang web cố vấn robo đều liên tục giới thiệu về các tính năng, nhưng rất ít trang hiển thị số hiệu suất cụ thể. Ngay cả khi tôi đang nghiên cứu nội dung và bài đánh giá của bên thứ ba, tôi không thể tìm thấy nhiều người nói về chính xác họ đã kiếm được bao nhiêu khi sử dụng một cố vấn rô bốt cụ thể.

Chắc chắn có rất nhiều lời thổi phồng xung quanh các dịch vụ cố vấn rô-bốt, nhưng liệu nó có xứng đáng không? Đó là những gì tôi ở đây để tìm hiểu.

Mục tiêu của tôi là theo dõi hiệu suất tương đối của một số cố vấn robot hàng đầu. Mặc dù đầu tư là một trò chơi dài hạn, nhưng tôi vẫn là một nhà giao dịch, điều đó có nghĩa là tôi thiếu kiên nhẫn. Tôi sẽ đăng các bản cập nhật hàng tháng để so sánh hiệu suất của từng dịch vụ.

Dưới đây là cách thử nghiệm sẽ hoạt động:

Lưu ý # 1:Mỗi cố vấn rô-bốt đều có các kiểu danh mục đầu tư độc đáo, vì vậy sẽ không thể so sánh quả táo với quả táo, nhưng tôi sẽ cố gắng hết sức để giữ cho dữ liệu chính xác bằng cách chọn các kiểu danh mục đầu tư tương tự.

Lưu ý # 2:SPY ETF là quỹ ETF theo dõi chặt chẽ hoạt động của S&P 500. Phần lớn các quỹ tương hỗ KHÔNG đánh bại thị trường, vì vậy điều này là một so sánh phù hợp.

Những người sau đây đã được chọn làm cố vấn rô-bốt hàng đầu cho thử nghiệm dựa trên quy mô quỹ (AUM) và tính độc đáo của các dịch vụ. Nhiều công ty môi giới truyền thống cung cấp danh mục đầu tư tự động, nhưng tất cả các công ty được chọn (ngoại trừ Ally Invest) đều là dịch vụ tư vấn tự động.

Tôi sẽ chọn các danh mục đầu tư tương tự để giữ cho việc so sánh chính xác nhất có thể. Đây là cách thiết lập:

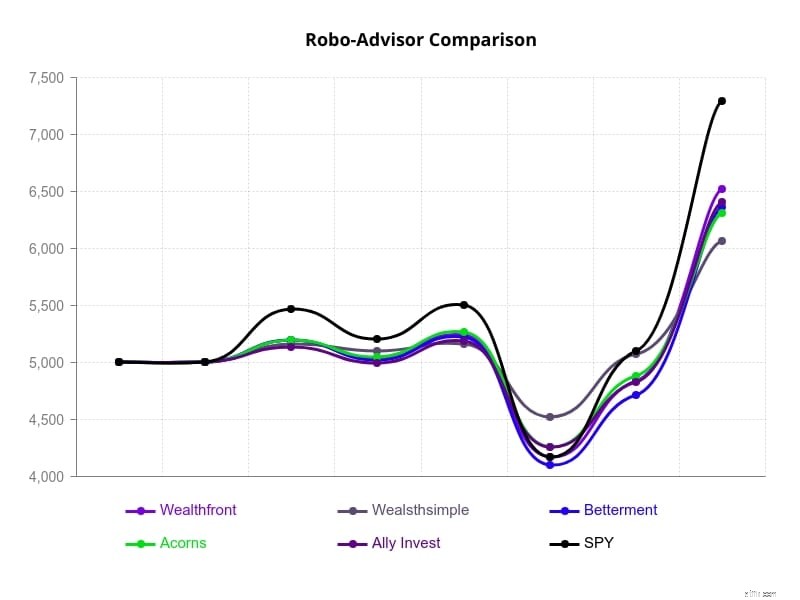

Như bạn sẽ thấy ở trên, hầu hết các danh mục đầu tư cố vấn robot có tỷ lệ phân chia 65/35 giữa cổ phiếu và trái phiếu, trong khi điểm chuẩn của chúng tôi (mã chứng khoán:SPY) là 100% cổ phiếu.

Đây có phải là sự so sánh giữa táo và táo công bằng không?

Không, nhưng đây là cố ý. Tôi có thể dễ dàng so sánh với cả ETF thị trường rộng rãi và ETF trái phiếu, nhưng tôi sẽ không làm như vậy vì hai lý do.

Đầu tiên , Tôi muốn so sánh các chiến lược đầu tư, không phải danh mục đầu tư . Tôi không cố gắng xem liệu tôi có thể xây dựng một danh mục đầu tư hoạt động tốt hơn những cố vấn rô bốt này hay không. Tôi muốn so sánh hai đơn giản chiến lược đầu tư:xây dựng danh mục đầu tư tự động và đầu tư vào quỹ thị trường rộng lớn. Nhiều cố vấn tài chính hàng đầu khuyên bạn nên đầu tư vào một quỹ ETF thị trường rộng hoặc quỹ tương hỗ và bất kỳ nhà đầu tư nghiệp dư nào cũng có thể dễ dàng đầu tư vào một quỹ ETF duy nhất như SPY (mà không phải trả bất kỳ khoản phí quản lý nào liên quan đến các cố vấn này). Cố vấn rô-bốt có thể cung cấp bất kỳ lợi thế so với chiến lược đầu tư đơn giản này?

Thứ hai , Tôi đã không chọn cố vấn người máy phân bổ danh mục đầu tư ; Tôi đã chọn một mức độ rủi ro . Cổ phiếu được coi là có rủi ro cao hơn, trong khi trái phiếu được coi là có rủi ro thấp hơn. Sau khi tôi đặt mức độ rủi ro của mình, các cố vấn robot đã xác định phân bổ danh mục đầu tư. Mặc dù các danh mục đầu tư đa dạng này có thể không thu được nhiều lợi nhuận là danh mục đầu tư bao gồm 100% cổ phiếu, chúng nên hạn chế rủi ro giảm giá . Chúng tôi sẽ xem điều đó có đúng không.

Các kết quả bên dưới - bạn có thể sử dụng các điểm chuẩn của riêng mình để so sánh.

Tất cả các tài khoản đã được tài trợ 5.000 đô la. Phần này sẽ được cập nhật hàng tháng để phản ánh hiệu suất.

Tôi bắt đầu nạp tiền vào tài khoản vào ngày 3 tháng 6 năm 2019. Quy trình mở tài khoản rất đơn giản và hầu hết các tài khoản đã được cấp tiền trong vòng hai ngày kể từ ngày gửi tiền ban đầu.

Mỗi tài khoản nhận được một khoản tiền gửi 5.000 đô la và tôi rất vui khi phát hiện ra rằng giá trị danh mục đầu tư dao động theo thời gian thực (hoặc gần với nó). Tôi đánh giá cao việc cập nhật hiệu suất theo thời gian thực, vì nhiều quỹ tương hỗ sẽ chỉ báo cáo hiệu suất vào cuối ngày.

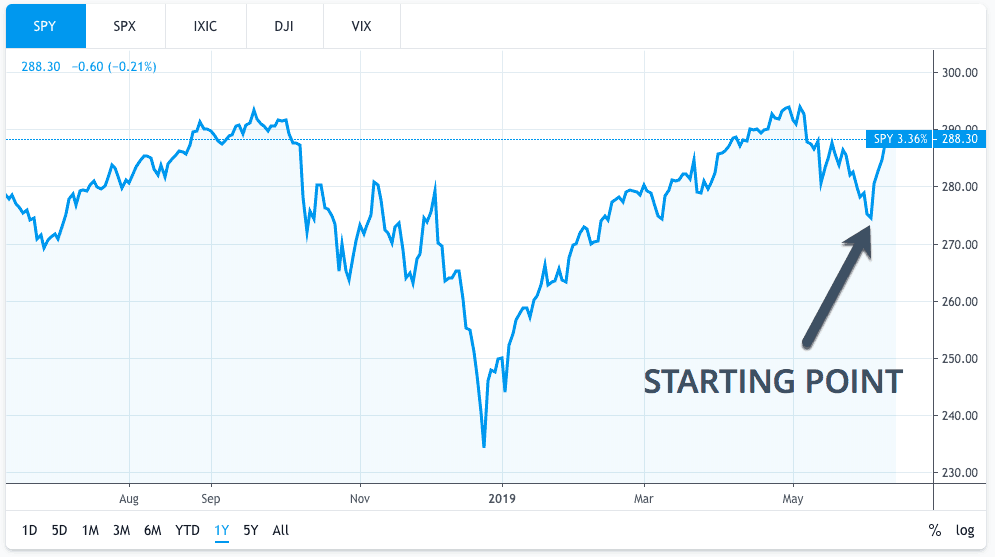

Như đã đề cập ở trên, chúng tôi sẽ sử dụng SPY ETF làm phép so sánh điểm chuẩn. Đây là một tài khoản giả định vì tôi không thấy cần thiết phải thực hiện giao dịch này để theo dõi nó.

Chúng tôi sẽ sử dụng giá đóng cửa đối với tất cả các tài liệu tham khảo và cổ tức sẽ được tính vào phân tích của chúng tôi (Lưu ý:các con số chuẩn sẽ KHÔNG tính đến tái đầu tư cổ tức. Chúng sẽ chỉ thêm các khoản thanh toán cổ tức vào tổng lợi nhuận) .

Tôi nhận ra rằng SPY là một quỹ ETF chỉ theo dõi cổ phiếu trong khi danh mục đầu tư của cố vấn robot có cả cổ phiếu và cổ phiếu. Điều này được thực hiện có chủ đích để xem danh mục đầu tư được quản lý hoạt động như thế nào so với một trong những quỹ chỉ số phổ biến nhất (mà nhiều cố vấn tài chính đáng kính ủng hộ). Hầu hết các cố vấn robot đều liên kết việc phân bổ trái phiếu với sự an toàn, nghĩa là mặt tăng có thể bị hạn chế, nhưng mặt trái của nó cũng vậy (chúng ta sẽ thấy rằng điều này không xảy ra sau này).

Rõ ràng, còn quá sớm để đưa ra bất kỳ kết luận nào từ dự án này và cuối cùng, hiệu suất danh mục đầu tư sẽ là chỉ số định hướng, nhưng đây là một số ấn tượng đầu tiên của tôi:

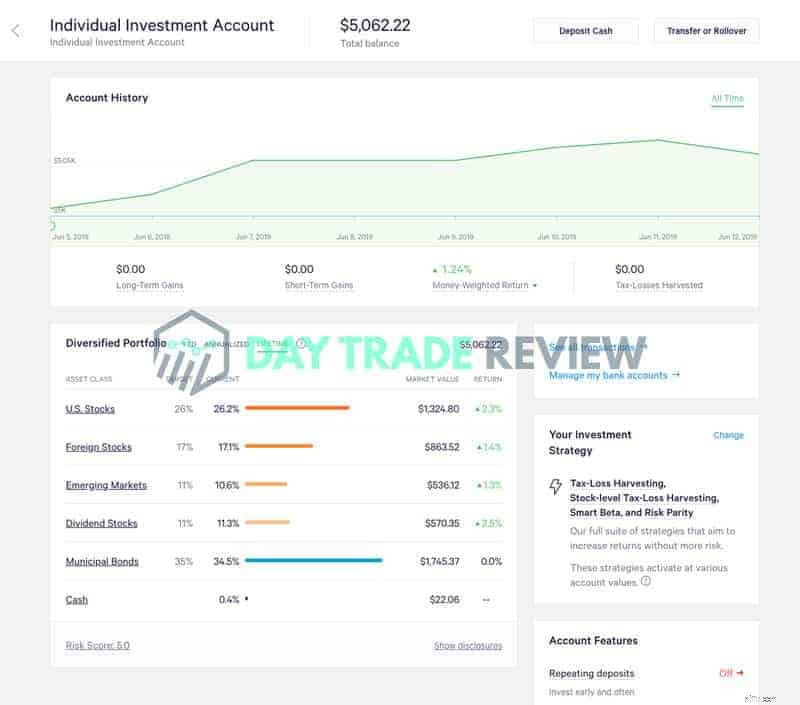

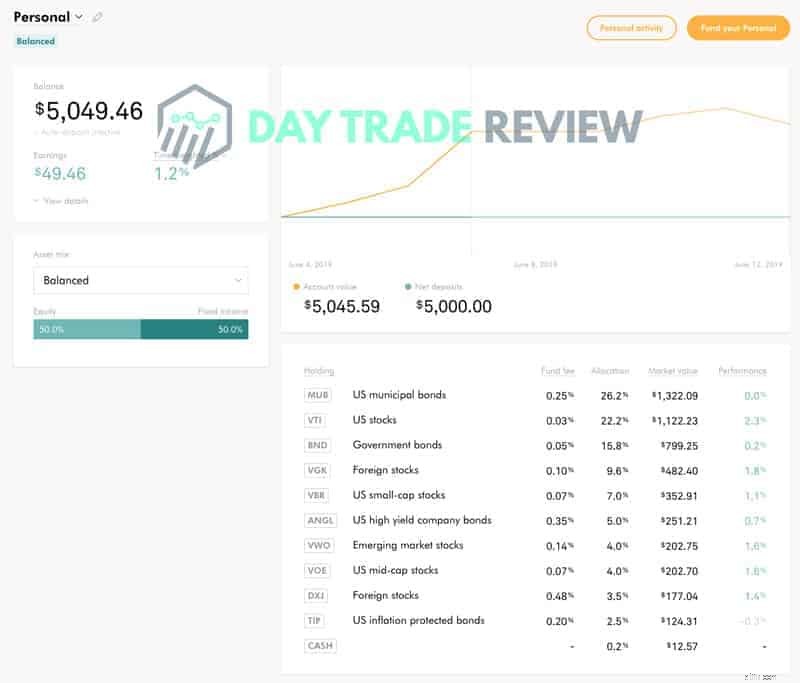

Tất cả các tài khoản đã được cấp tiền vào ngày 3 tháng 6 năm 2019 . Đây là giao diện của các tài khoản kể từ ngày 12 tháng 6 năm 2019 :

Giá trị danh mục đầu tư :5.062,22 USD

Giá trị danh mục đầu tư :5.049,46 đô la

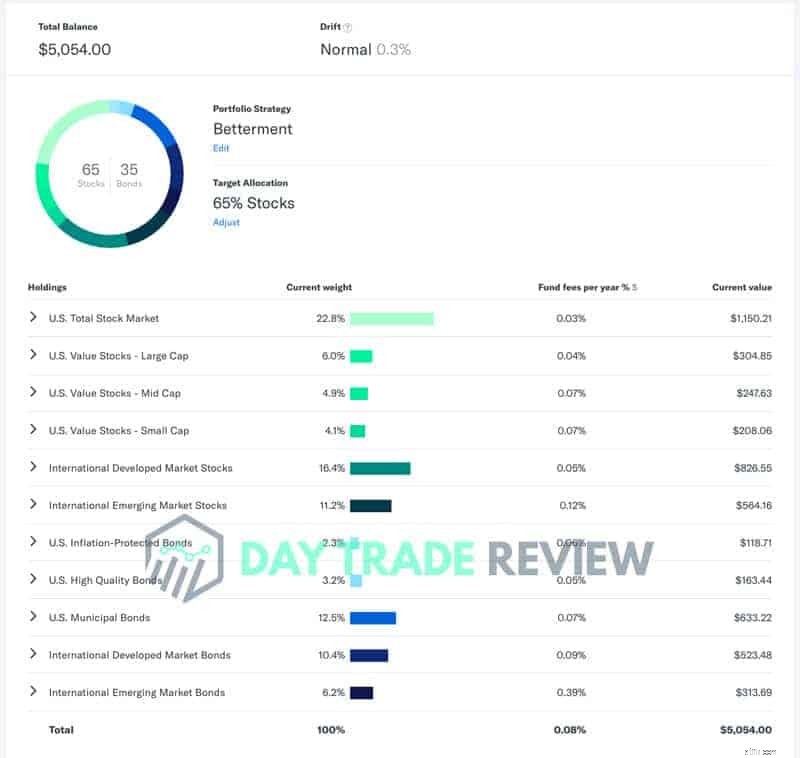

Giá trị danh mục đầu tư :$ 5,054,00

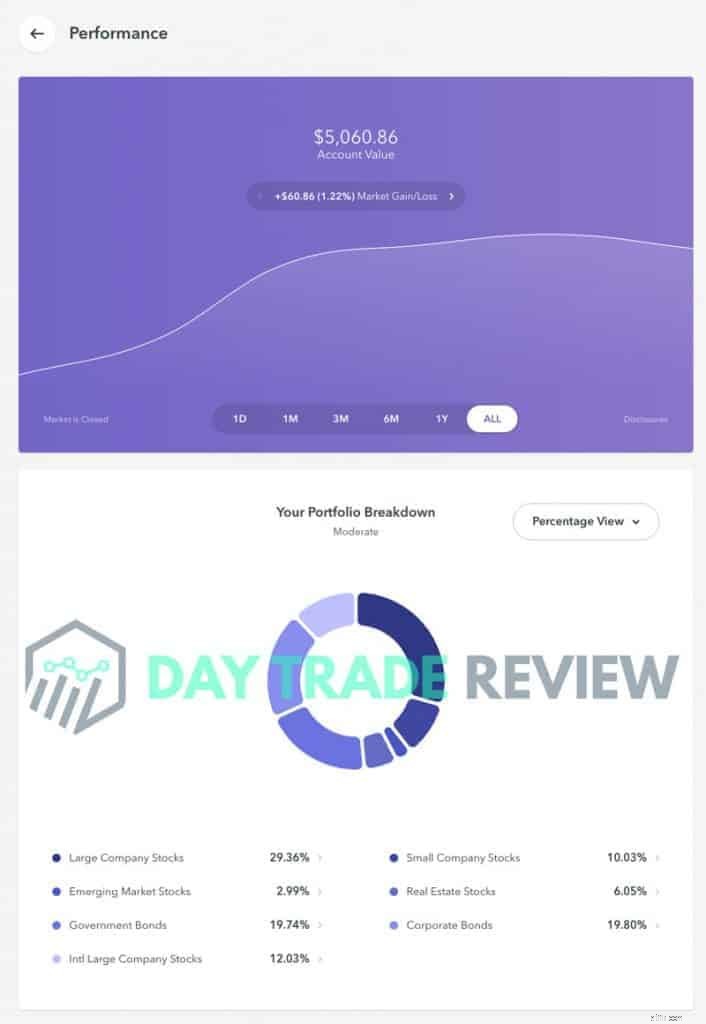

Giá trị danh mục đầu tư :5.060,86 đô la

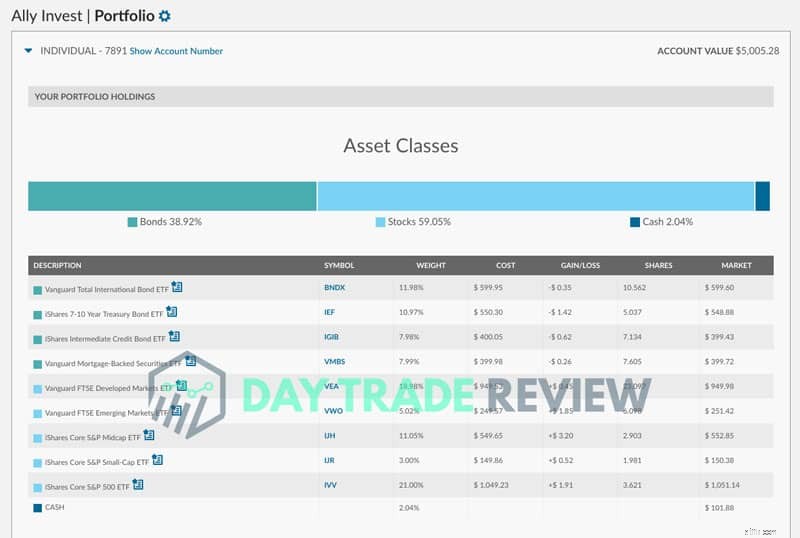

Giá trị danh mục đầu tư :$ 5,005,28

Giá trị danh mục đầu tư (Giả thuyết) :5.250,02 đô la

Các cập nhật về hiệu suất sẽ được đăng tại đây vào tuần đầu tiên hàng tháng.

Vui lòng đánh dấu trang để cập nhật.

Ngày cấp vốn vào tài khoản đã được hẹn trước và thị trường đã đi lên khá nhiều kể từ lần nhập đầu tiên.

Dưới đây là lợi nhuận cho mỗi cố vấn robot trong tháng này:

SPY ETF (theo dõi S&P 500) mang lại nhiều hơn gấp đôi lợi nhuận của mỗi cố vấn robot. Công bằng mà nói, chúng ta cần nhớ rằng các danh mục đầu tư này có tỷ lệ phân chia ~ 60/40 cổ phiếu / trái phiếu, vì vậy chỉ có ~ 60% danh mục được hưởng lợi từ các động thái trong S&P 500.

Cổ phiếu sẽ luôn biến động hơn trái phiếu và sự phân chia này được thiết kế để giảm thiểu rủi ro. Tỷ trọng cổ phiếu cao hơn sẽ có lợi cho danh mục đầu tư khi thị trường đi lên nhưng cũng sẽ làm tăng rủi ro giảm giá khi thị trường đi xuống.

Chúng tôi sẽ tiếp tục theo dõi hiệu suất để xem các danh mục đầu tư này hoạt động như thế nào về lâu dài.

Đây là kết quả trong tháng qua:

Những kết quả này đang được công bố sau khi thị trường có một đợt ảnh hưởng lớn vào ngày hôm nay. Tháng này cung cấp một số thông tin chi tiết thú vị. Như chúng ta đã thấy vào tháng trước, SPY ETF hoạt động tốt hơn tất cả các cố vấn robot. Tôi hy vọng danh mục đầu tư có giới hạn tăng cũng sẽ giảm thiểu đi xuống nhưng không phải vậy.

Điều thú vị là cách các cố vấn rô bốt xáo trộn thứ hạng. Dưới đây là thông tin chi tiết:

Tôi sẽ chuyển sang đăng các bản cập nhật vài tháng một lần hoặc lâu hơn. Kể từ ngày 22 tháng 10 năm 2019, đây là bản cập nhật hiệu suất:

Những điểm cần rút ra chính trong tháng này:

Thị trường gần đây đang phát triển rầm rộ. Vào ngày 23 tháng 3 năm 2020, S&P 500 đặt ở mức đáy ngắn hạn. Đây là kết quả hoạt động của từng cố vấn rô-bốt vào cuối ngày hôm đó.

Những điểm rút ra chính:

Vào ngày 8 tháng 4 năm 2020, thị trường tiếp tục một đợt phục hồi ấn tượng từ mức thấp của nó. Đây là cách các cố vấn rô-bốt phục hồi.

Bài học rút ra chính:

Đã một thời gian kể từ khi tôi đăng một bản cập nhật. Vào năm 2020, thị trường có nhiều biến động hơn trong vài tháng so với bình thường trong nhiều năm. Rất nhiều thông tin chi tiết mà tôi đang tìm kiếm đã được giải quyết nhanh chóng. Dưới đây là một số điều chúng tôi học được:

Dưới đây là các lợi nhuận được cập nhật kể từ ngày 9 tháng 2 năm 2021:

Bài học rút ra chính:

Tôi sẽ tiếp tục đăng bản cập nhật không thường xuyên, nhưng thông tin chi tiết đã khá rõ ràng vào thời điểm này.

Lưu ý bổ sung:

Vào tháng 10 năm 2020, tôi bắt đầu sử dụng M1 Finance thay thế cho các cố vấn robot (đọc toàn bộ bài đánh giá tại đây). Tôi đã tạo một danh mục đầu tư được xây dựng dựa trên các quỹ ETF, các lựa chọn cổ phiếu của Motley Fool và các lựa chọn cổ phiếu cá nhân của riêng tôi và nó đã hoạt động tốt hơn đáng kể so với tất cả các cố vấn robot cũng như điểm chuẩn SPY (tăng 38,37% cho đến nay). Tôi sẽ không đưa danh mục đầu tư M1 Finance vào so sánh này, nhưng tôi thấy đây là lựa chọn khả thi nhất để đầu tư vào chế độ lái tự động. Bạn chỉ cần chọn cổ phiếu của mình, chọn phân bổ của bạn (tức là tỷ lệ phần trăm của mỗi cổ phiếu trong danh mục đầu tư của bạn), gửi tiền và M1 Finance sẽ tự động đầu tư cho bạn (không tính phí quản lý). Nếu muốn, bạn có thể chọn từ nhiều danh mục đầu tư được tạo sẵn trong ứng dụng. Mặc dù cách tiếp cận này yêu cầu công việc trả trước nhiều hơn một chút, nhưng nó cho phép bạn kiểm soát nhiều hơn danh mục đầu tư của mình và có thể giúp bạn tối đa hóa lợi nhuận.

Toàn bộ mục tiêu của nghiên cứu điển hình này là xác định xem liệu người máy cố vấn có đáng sử dụng hay không. Sau khi thực sự sử dụng các cố vấn robot hàng đầu trong gần hai năm, cuối cùng chúng tôi cũng có thể trả lời một số câu hỏi quan trọng. Nghiên cứu điển hình này không thể diễn ra vào thời điểm tốt hơn. Thị trường đã trải qua những giai đoạn ổn định và bất ổn đặc biệt, cho phép chúng tôi hiểu rõ hơn về cách các cố vấn robot có thể hoạt động trong nhiều điều kiện thị trường khác nhau.

Mỗi nhà đầu tư đều có những mục tiêu riêng của họ, nhưng tôi nghĩ rằng hầu hết các nhà đầu tư sẽ ưu tiên những điều sau:

Hầu hết các nhà đầu tư muốn nắm bắt càng nhiều càng tốt. Điều này không cần nhiều lời giải thích. Tất cả chúng ta đều muốn kiếm được nhiều tiền nhất có thể từ các khoản đầu tư của mình. Tất nhiên, khả năng chấp nhận rủi ro cũng đóng một vai trò quan trọng. Nhiều khoản đầu tư “rủi ro cao, phần thưởng cao”, có nghĩa là chúng có thể được chấp nhận đối với các nhà đầu tư trẻ tuổi nhưng ít hơn đối với những người sắp nghỉ hưu. Do đó, việc giảm thiểu rủi ro là rất quan trọng. Chúng tôi cũng muốn đảm bảo rằng các khoản phí không ảnh hưởng đến lợi ích của chúng tôi (tức là phí quản lý, phí tư vấn, v.v.)

Như đã nói, hãy trả lời một số câu hỏi phổ biến nhất về cố vấn rô-bốt.

Như tên gọi đã ngụ ý, cố vấn robot chỉ đơn giản là cố vấn tài chính kỹ thuật số. Thay vì đến ngân hàng hoặc nhà môi giới của bạn để được tư vấn, bạn dựa vào một dịch vụ kỹ thuật số tự động xây dựng và quản lý danh mục đầu tư cho bạn. Vậy, những dịch vụ này tốt như thế nào?

Có hai điều đáng xem xét.

Tôi cho rằng cố vấn rô-bốt cũng hiệu quả như cố vấn con người. Trước đây, tôi đã làm việc với các cố vấn tài chính và đạt được kết quả tương tự từ cả cố vấn con người và cố vấn robot. Một lợi ích của cố vấn robot là cơ cấu phí. Tôi đã có thể đạt được phí tư vấn thấp hơn và phí quản lý tài sản thấp hơn (tức là ETF so với quỹ tương hỗ) với cố vấn robot.

Một lĩnh vực mà hầu hết các cố vấn đều thiếu sót là hiệu quả hoạt động so với hiệu quả hoạt động của thị trường rộng lớn. Nói một cách đơn giản, phần lớn các chiến lược quản lý đầu tư tích cực không đánh bại được chỉ số S&P 500. Có hàng chục nghiên cứu chứng minh điều này hết lần này đến lần khác. Nghiên cứu về cố vấn rô-bốt của chúng tôi, mặc dù ở quy mô nhỏ, nhưng đã đưa ra bằng chứng một lần nữa.

Cố vấn rô-bốt dễ bị rủi ro thị trường giống như bất kỳ chiến lược đầu tư nào. Rủi ro đầu tư luôn hiện hữu cho dù bạn sử dụng nhà môi giới trực tuyến, cố vấn nhân sự hay cố vấn robot. Nếu bạn đang tự hỏi liệu các cố vấn rô-bốt có thể được tin cậy với số tiền của bạn hay không, câu trả lời ngắn gọn là có.

Các cố vấn robot phổ biến nhất (chẳng hạn như những người trong nghiên cứu điển hình của chúng tôi) đã được đăng ký với SEC và cung cấp bảo hiểm SIPC trên các tài khoản đầu tư. Cá nhân tôi cũng muốn xem xét quy mô của một cố vấn robot trước khi gửi tiền của mình vào đó. Bạn có thể nghiên cứu khối lượng đô la của tài sản được quản lý cũng như tổng số người dùng.

Câu hỏi này hơi chủ quan. Cố vấn rô-bốt làm những gì họ tuyên bố là họ làm. Điều này bao gồm:

Nếu danh sách trên là những gì bạn đang tìm kiếm, thì các cố vấn robot rất xứng đáng. Với phí quản lý hàng năm thấp tới 0,25%, cố vấn robot cung cấp giải pháp tư vấn đầu tư hiệu quả về chi phí.

Điều đó nói rằng, chúng thiếu hụt trong hai lĩnh vực:

Như đã đề cập nhiều lần trong suốt nghiên cứu điển hình này, các cố vấn robot mà chúng tôi đã thử nghiệm không thể làm tốt hơn S&P 500. Tương tự, họ cũng không thể hạn chế rủi ro giảm giá. Điều đó nói rằng, điều này không phải là duy nhất đối với cố vấn robot. Nhiều chiến lược đầu tư cá nhân và quỹ tương hỗ cũng không thể đánh bại S&P 500 (nhưng những chiến lược này có thể cực kỳ phổ biến).

Nhược điểm khác của cố vấn robot là họ không cho phép bạn tùy chỉnh hoàn toàn chiến lược đầu tư của mình theo cách bạn có thể làm trong tài khoản môi giới truyền thống. Ví dụ:nếu bạn muốn mua các cổ phiếu riêng lẻ (tức là Apple, Amazon, v.v.), bạn không thể thực hiện điều này với hầu hết các cố vấn robot mà chúng tôi đã thử nghiệm. Đây không phải là một công cụ phá vỡ giao dịch đối với nhiều nhà đầu tư, nhưng nó đáng xem xét trước khi bạn mở tài khoản.

Để xác định xem bạn có nên sử dụng cố vấn rô-bốt hay không, hãy xem xét hiện tại bạn đang ở đâu và bạn muốn đi đâu.

Cố vấn rô-bốt chắc chắn cung cấp một giải pháp thay thế tuyệt vời cho các cố vấn tài chính (con người) truyền thống.

Nếu bạn coi trọng sự tiện lợi hơn tất cả các yếu tố khác (tùy chỉnh, hiệu suất, v.v.), cố vấn robot là một lựa chọn tốt. If you prefer to have more control over your investments and you aim to maximize your returns, you will likely get more value out of traditional brokers (or customizable services like M1 Finance).

Once you decide that robo-advisors are a good fit for you, it’s time to pick your advisor. You can start by reviewing the data from the case study in this article. Keep in mind, we only tested one portfolio style (~60% stocks and ~40% bonds) over two years, and performance may vary.

You may also consider what other features are important to you, including:

Here are some examples:

Do your own research and don’t hesitate to reach out to the companies to make sure they are a good fit.