Bạn đã nghe nói về đợt giảm giá ngắn hạn của VW năm 2008 chưa? Nó kéo dài bốn ngày và giảm 58% so với mức cao nhất. Các quỹ phòng hộ phải mất hàng tuần để phục hồi từ đó. Đối với những người bạn theo dõi sự cường điệu của GameStop trong số tuần qua, có thể cảm thấy nó quen thuộc một cách sai lầm. Đó là bởi vì nó đã xảy ra trước đây. Nếu bạn đã tham dự vòng ngắn hạn VW 2008, bạn biết tôi đang nói về điều gì. Nhưng trước tiên, chúng ta cần nói về bán khống, để bạn không bị mắc vào tình trạng ép giá ngắn đáng sợ.

Bạn có biết rằng bạn có thể kiếm tiền khi cổ phiếu giảm giá? Vâng, có thể thông qua bán khống. Giả sử, vì một lý do nào đó mà bạn tin rằng giá trị của một công ty sẽ giảm xuống. Có lẽ những lời thì thầm về thu nhập kém hoặc phá sản đang quay cuồng, hoặc có thể đó là một công ty hàng không không thể bay do đại dịch. Tất cả những lý do này có thể là lý do biện minh cho việc "bán khống" cổ phiếu.

Khi bạn bán khống cổ phiếu, bạn không sở hữu hoàn toàn cổ phiếu mà bạn mượn chúng từ người môi giới của mình. Tôi ví nó như việc cho thuê một thứ gì đó; bạn có thể sử dụng nó tạm thời, nhưng cuối cùng bạn cần phải trả lại nó. Hãy ghi nhớ điều đó về một đợt vắt ngắn VW.

Ví dụ:bạn “vay” hoặc bán khống 100 cổ phiếu của GameStop $ 400. Bạn dự đoán giá sẽ giảm vì nó được định giá quá cao. Chắc chắn rồi, giá cổ phiếu tăng, bạn mua lại chúng với mức giá hời 40 đô la. Tại thời điểm này, bạn trả lại cổ phiếu đã thuê của mình cho nhà môi giới và ngân hàng của bạn 36.000 đô la lợi nhuận.

Giống như hầu hết mọi thứ trong cuộc sống, không có tiêu chí trắng đen để tính toán chính xác đằng sau tỷ lệ lãi suất ngắn hạn. Và không có gì ngạc nhiên khi các nhà giao dịch thường không đồng ý về định nghĩa vì có nhiều cách để tính toán nó.

Vấn đề phức tạp hơn nữa là thực tế là chúng ta có một vài định nghĩa khác nhau về tỷ lệ lãi suất ngắn hạn. Để bắt đầu, nó có thể là số ngày phải trả hoặc lãi suất ngắn hạn dưới dạng phần trăm thả nổi. Cuối cùng nhưng không kém phần quan trọng, chúng tôi có tỷ lệ lãi suất ngắn hạn NYSE. Bạn đã bối rối chưa?

Nhưng những gì chúng tôi biết là lãi suất ngắn hạn theo tỷ lệ phần trăm thả nổi trên 20% được coi là cực kỳ cao. Hơn nữa, “số ngày cần trang trải” trên 10 cho thấy sự bi quan tột độ. Vì những lý do này, cổ phiếu có lãi suất ngắn hạn cao nên được tiếp cận hết sức thận trọng.

Mặc dù bạn sử dụng định nghĩa nào, các nguyên tắc cơ bản đều giống nhau. Đối với vấn đề đó, bất kỳ cổ phiếu hoặc chỉ số nào có tỷ lệ lãi suất ngắn hạn cao đều có hai đặc điểm xác định.

Bạn sẽ thấy những nguyên tắc này trong cả ép ngắn VW và ép ngắn GameStop. Nếu xu hướng này tiếp tục, thì bạn sẽ biết mình phải tìm kiếm điều gì.

Số lượng cổ phiếu bán khống cao và / hoặc số lượng cổ phiếu có sẵn để giao dịch thấp. Với suy nghĩ này, nếu một đợt mua đột ngột xảy ra, chúng tôi thấy những người bán khống sẽ điên cuồng che đậy các vị thế của họ để giảm thiểu thiệt hại của họ.

Một đợt ép giá ngắn xảy ra khi giá của một cổ phiếu bắt đầu tăng, buộc các nhà giao dịch đã đặt cược rằng giá của nó sẽ giảm phải vội vàng mua lại để tránh bị thiệt hại lớn hơn. Bằng cách mua lại các vị trí ngắn của họ, một vòng phản hồi đã được kích hoạt. Nhu cầu ngày càng tăng thu hút nhiều người mua hơn, điều này đẩy lượng hàng tồn kho lên cao hơn. Đổi lại, điều này khiến nhiều người bán khống mua lại hoặc che đậy vị thế của họ.

Chúng ta không cần phải nhìn lại quá xa đối với một trong những pha bóp bóng ngắn sung mãn nhất trong lịch sử. Quần short TSLA hoặc Telsa đã mất tổng cộng 245 tỷ đô la vào năm 2020 do giá tăng 743%.

Chúng tôi có một video tuyệt vời trên trang web của bạn, nơi chúng tôi giải thích cách giao dịch ngắn hạn, hãy xem nó.

Vào giữa cuộc suy thoái năm 2008, một công ty đã đi ngược lại xu hướng này. Nếu câu chuyện của Volkswagen cho chúng ta biết bất cứ điều gì, thì đó là sự thao túng thị trường có thể đến từ cả hai phía. Nó không chỉ đến từ những khoản tiền lớn và các tổ chức.

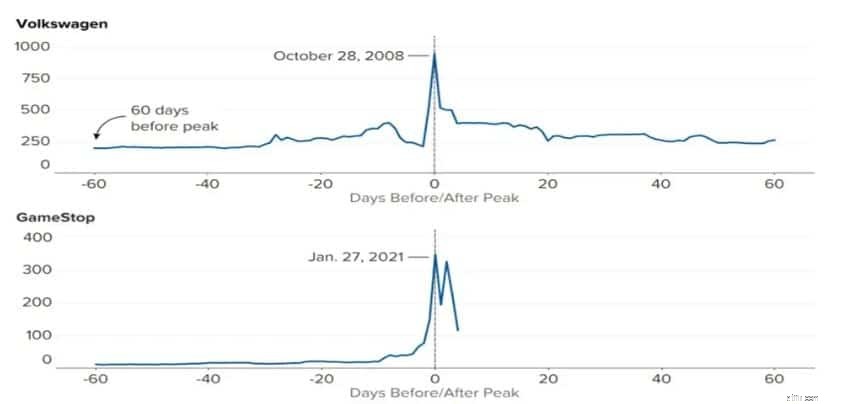

Trong một khoảnh khắc ngắn, vào ngày 28 tháng 10 năm 2008, công ty Volkswagon (VW) có trụ sở tại Frankfurt đã chứng kiến cổ phiếu của mình tăng gấp bốn lần trong hai ngày. Với bước đi quái đản đó, VW đã nhanh chóng trở thành công ty lớn nhất thế giới. Vâng, thế giới!

Tua lại năm 2006 khi Porsche đưa ra thông báo bất ngờ rằng họ muốn nâng cao vị thế của mình trong VW. Để làm được như vậy, họ đã đầu tư và đầu tư rất nhiều, mua cổ phần của VW theo lượng thuyền. Có thể dự đoán, giá cổ phiếu bắt đầu tăng đều qua các năm.

Người ta làm gì trong tình huống này? Bạn rút ngắn thời gian và đó chính xác là những gì các quỹ đầu cơ đã làm. Các quỹ đầu cơ đang theo dõi và cảm thấy cổ phiếu được định giá quá cao và bắt đầu bán khống cổ phiếu, đặt cược rằng cuối cùng nó sẽ giảm giá.

Vào cuối năm 2008, các vị thế bán khống tăng vọt. Người khởi xướng là Porsche sở hữu 43% cổ phần VW, 32% quyền chọn, và chính phủ sở hữu 20,2%. Như bạn có thể thấy, điều này còn lại rất ít mà ai khác có thể mua được.

Nói một cách dễ hiểu, điều đó có nghĩa là số lượng cổ phiếu lưu hành thực tế đã giảm từ 45% số cổ phiếu đang lưu hành xuống chỉ còn khoảng 1% số cổ phiếu đang lưu hành. Hơn nữa, khoản lãi ngắn có vẻ “thấp” 12,8% đã trở thành sự mất cân đối lớn về cung và cầu. Do đó, hàng triệu cổ phiếu cần được mua ngay lập tức mặc dù đơn giản là không có cổ phiếu nào có thể bán được.

Porsche tuyên bố rằng họ đã “quyết định đưa ra thông báo này sau khi có thông tin rõ ràng rằng trên thị trường có nhiều vị thế bán khống hơn dự kiến.”

Bất chấp sự lựa chọn từ ngữ không phù hợp, tuyên bố của Porsche đã mang lại hiệu quả chính xác mà chúng tôi mong đợi. Chắc chắn, thông báo này đã gây ra sự hoảng loạn hàng loạt cho những người mua bán cổ phiếu VW. Porsche cũng đã đưa ra thông báo này vào một ngày Chủ nhật khi thị trường đóng cửa. Không có gì ngạc nhiên ở đó. Do đó, những người bán khống sẽ không có khả năng trang trải các vị thế của họ cho đến khi thị trường mở cửa trở lại.

Sự chênh lệch này khiến những người bán khống đổ xô mua thêm cổ phiếu để trang trải các vị thế của họ, khiến giá cổ phiếu tiếp tục duy trì cho đến tháng 10 năm 2008, với giá cổ phiếu VW hiện chỉ dao động trên € 900 và có thời điểm vượt quá € 1.000 trong giao dịch trong ngày.

Kết quả là, quỹ đầu cơ VW đã lỗ gần 30 tỷ USD, trong khi Porsche kiếm được hàng tỷ USD. Trớ trêu thay, đây lại là thời điểm doanh số bán xe trong ngành hoạt động rất tệ.

Như bạn biết, với những lần bóp ngắn, chúng không kéo dài. Điều gì xảy ra tiếp theo không gây sốc. Trong vòng bốn ngày, cổ phiếu đã giảm 58% và trong vòng một tháng, giá đã giảm 70% so với mức đỉnh vào ngày 28 tháng 10. Theo chiến lược gia đầu tư của Ally Invest, Lindsey Bell, đó là một mô hình bóp ngắn cổ điển.

Chúng tôi nhận thấy giá tăng nhanh chóng sau đó là sự sụt giảm nhanh chóng từ thời điểm ân hạn với bất kỳ đợt siết cổ phiếu ngắn hạn nào. Và, khi giảm giá, mọi người đều cố gắng bán hàng cùng một lúc.

Nhưng thông thường, tất cả các lần ép đều kết thúc theo cùng một cách với nhiều lần cổ phiếu chỉ quay trở lại nơi nó bắt đầu chuyến bay. Phần lớn các quỹ đầu cơ biết điều đó và đã giữ vững lập trường của mình qua thời kỳ hỗn loạn. Vì điều này, họ đã được thưởng hậu hĩnh khi cổ phiếu giảm 70% trong một tháng.

Ngày 28 tháng 1 năm 2021 là một ngày sẽ đi vào sách cho nhà bán lẻ trò chơi điện tử GameStop. Năm 2020 chứng kiến giá dao động quanh phạm vi 10 đô la. Tua nhanh đến năm 2021 và giá đã tăng 400% trong một ngày lên 483 đô la. Bạn có thể cảm ơn diễn đàn Reddit’s WallStreetBets về điều đó.

Các nhà giao dịch bán lẻ đã phối hợp một cuộc tấn công vào số tiền lớn bằng cách thúc đẩy giá cổ phiếu tăng lên bất chấp lãi suất ngắn hạn cao của cổ phiếu. Chắc chắn, GameStop đã đi theo con đường của Volkswagen với việc giảm giá nhanh chóng xuống phạm vi 40 đô la. Tất cả trong vòng một tuần.

Chúng tôi đã chứng kiến một số vết bỏng ngắn khủng khiếp nhất trong thế kỷ. Bán khống là một cách tuyệt vời để tạo ra lợi nhuận đáng kể, nhưng nó không dành cho những người thiếu kinh nghiệm hoặc yếu tim. Đó là bởi vì có rất nhiều điều có thể xảy ra sai sót khi nói đến một đợt bán khống.

Điều quan trọng nhất bạn có thể làm là đảm bảo rằng bạn đã hoàn thành bài tập về nhà của mình. Loại giao dịch này là một trò chơi rất phức tạp và bạn không muốn thấy mình đi sai hướng trong giao dịch. Hãy để chúng tôi giúp bạn trong hành trình giao dịch của bạn. Chúng tôi có hàng nghìn đô la các khóa học và video miễn phí để giúp bạn bắt đầu.