Ngay cả trước cuộc khủng hoảng hiện tại, các dịch vụ trực tuyến đã trở thành một phần không thể thiếu của ngân hàng bán lẻ. Tác động của COVID-19 hiện đã củng cố xu hướng này có thể sẽ tiếp tục khi cuộc khủng hoảng qua đi. Chi phí là một yếu tố chính đối với các ngân hàng, nhưng khách hàng cũng ngày càng muốn ngân hàng trực tuyến. Đây là một trong những phát hiện của cuộc khảo sát gần đây của Deloitte đối với 1.500 người trong độ tuổi lao động sống ở Thụy Sĩ. Cuộc khảo sát cho thấy gần 20% tổng số khách hàng của ngân hàng bán lẻ đã sử dụng ít nhất một dịch vụ trực tuyến lần đầu tiên trong thời kỳ khủng hoảng và chỉ 6% hoàn toàn không sử dụng chúng. Hơn nữa, hầu hết người dùng lần đầu nói rằng họ muốn tiếp tục sử dụng ít nhất một số dịch vụ trực tuyến khi cuộc khủng hoảng đã qua đi, mặc dù 'tỷ lệ chuyển đổi' sẽ khác nhau giữa các dịch vụ. Các ngân hàng bán lẻ hiện có cơ hội thu phục khách hàng nhờ những lợi ích của ngân hàng trực tuyến, nhưng họ sẽ cần một cách tiếp cận nhiều mặt thuyết phục bao gồm các giải pháp kết hợp - đặc biệt đối với các dịch vụ ngân hàng phức tạp, chẳng hạn như thế chấp và đầu tư - nếu họ muốn thuyết phục khách hàng trên diện rộng.

Mặc dù nhiều khách hàng của ngân hàng đã sử dụng ngân hàng trực tuyến được một thời gian, nhưng không phải ai cũng sử dụng hoặc chưa sử dụng được tất cả các dịch vụ. Nghiên cứu năm 2019 của Deloitte “Chuyển đổi kỹ thuật số trong ngân hàng bán lẻ” cho thấy rằng khách hàng Thụy Sĩ quan tâm đến vấn đề bảo mật, nhưng về cơ bản họ không bị thuyết phục về nhu cầu sử dụng ngân hàng trực tuyến.

Cuộc khủng hoảng COVID-19 đã thay đổi suy nghĩ của họ. Với việc giao dịch ngân hàng nội chi nhánh khó khăn, nếu không muốn nói là không thể, thì tùy chọn gửi ngân hàng trực tuyến càng trở nên quan trọng. Như khảo sát của Deloitte cho thấy, 1 đối với mỗi khách hàng tiếp tục tránh sử dụng ngân hàng trực tuyến trong thời kỳ khủng hoảng, khoảng ba khách hàng đã thử nó lần đầu tiên. Và, làm cho một đức tính cần thiết, nhiều người thấy nó thỏa đáng; và việc sử dụng các dịch vụ ngân hàng trực tuyến tăng trưởng ổn định trong thời kỳ khủng hoảng.

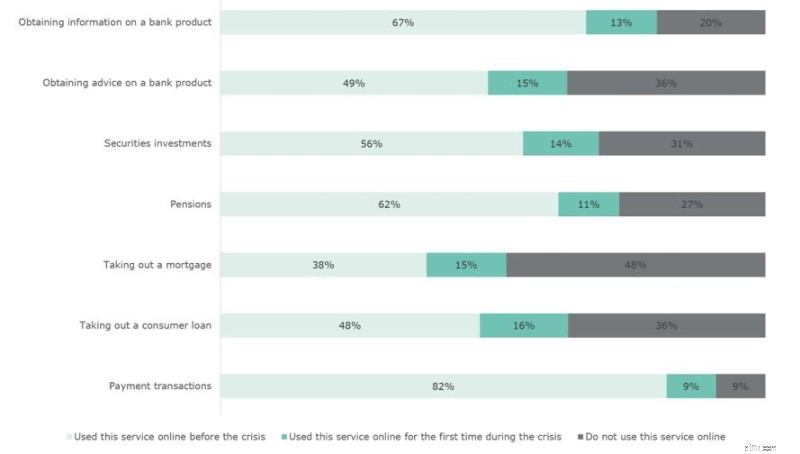

Biểu đồ 1 cho thấy những dịch vụ nào mà khách hàng của ngân hàng đã sử dụng trực tuyến và tại chi nhánh trước và trong khi xảy ra khủng hoảng.

Câu trả lời của người dùng cho câu hỏi “Bạn sử dụng internet hoặc ngân hàng di động để truy cập các dịch vụ ngân hàng sau ở mức độ nào?”

Tất cả các dịch vụ trực tuyến trong thời kỳ khủng hoảng đều được sử dụng nhiều hơn. Không có gì đáng ngạc nhiên, trước cuộc khủng hoảng, nhiều khách hàng của ngân hàng đã thường xuyên sử dụng các dịch vụ cốt lõi đơn giản hơn, chẳng hạn như giao dịch thanh toán. Tuy nhiên, trong vài tuần qua, việc sử dụng các dịch vụ này đã tăng lên:9% số người được hỏi đã thực hiện thanh toán trực tuyến lần đầu tiên trong thời kỳ khủng hoảng và chỉ 9% bị mắc kẹt với các phương thức thanh toán phi kỹ thuật số, bao gồm cả thanh toán qua điện thoại. Cuộc khảo sát của Deloitte cũng cho thấy sự sụt giảm trong thanh toán bằng tiền mặt, mặc dù tổng lượng tiền mặt lưu thông thực sự đã tăng vào tháng 3 năm 2020. Một lý do có thể giải thích cho điều này là trong bối cảnh bất ổn gia tăng, người tiêu dùng đang giữ lượng tiền mặt dự trữ lớn hơn bình thường - không có gì lạ. trong thời kỳ khủng hoảng. Dự trữ tiền mặt khẩn cấp kiểu này thường được giữ dưới dạng tiền giấy mệnh giá cao, cho phép lượng tiền mặt dự trữ lớn hơn bù đắp cho các giao dịch tiền mặt thường xuyên hơn, vốn thường sử dụng tiền giấy mệnh giá thấp.

Sự gia tăng lớn nhất là các đơn đăng ký vay tiêu dùng trực tuyến, với 16% lần đầu tiên đăng ký trực tuyến. Các khoản vay tiêu dùng ít phức tạp hơn các khoản vay thế chấp và quy mô của khoản vay trung bình thấp hơn:cả hai yếu tố làm cho các khoản vay này phù hợp với quá trình xử lý kỹ thuật số. Nhiều người dùng lần đầu cũng đã đăng ký thế chấp, có thể được xử lý ít nhất một phần trực tuyến và nhận tư vấn về các sản phẩm ngân hàng. Cả hai đều là các dịch vụ phức tạp và cùng với các khoản cho vay tiêu dùng, cho đến nay vẫn nằm trong số các dịch vụ trực tuyến ít được sử dụng nhất. Tỷ lệ phần trăm tăng nhỏ nhất trong thời kỳ khủng hoảng là trong các giao dịch chứng khoán trực tuyến.

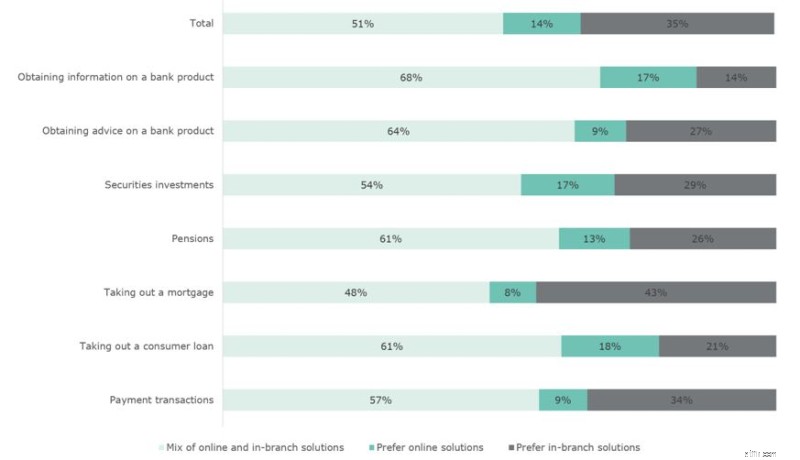

Có vẻ như một khi khách hàng đã bắt đầu sử dụng các dịch vụ ngân hàng trực tuyến, họ có thể sẽ tiếp tục sử dụng. Hầu hết những người được hỏi đã sử dụng một hoặc nhiều dịch vụ trực tuyến lần đầu tiên trong cuộc khủng hoảng đều có ý định tiếp tục, ít nhất là trong một số thời gian. Chỉ hơn một nửa số người dùng lần đầu tiên này (51%) có ý định sử dụng kết hợp các dịch vụ trực tuyến và tại chi nhánh khi cuộc khủng hoảng kết thúc và 14% nói rằng họ sẽ chuyển sang ngân hàng trực tuyến. Tuy nhiên, điều này có nghĩa là chỉ có một số ít người dùng lần đầu tiên được sử dụng độc quyền các dịch vụ trực tuyến. Nhiều người vẫn coi trọng liên hệ cá nhân và điều này mang lại cho các ngân hàng bán lẻ cơ hội nổi bật so với các ngân hàng thách thức chỉ trực tuyến mới, đặc biệt là trong số những khách hàng vẫn chưa bị thuyết phục bởi ngân hàng trực tuyến. 35% người được hỏi nói rằng họ sẽ quay lại ngân hàng phi kỹ thuật số khi có thể, mặc dù số liệu về các loại dịch vụ ngân hàng khác nhau rất khác nhau, như Biểu đồ 2 cho thấy.

Câu trả lời của người dùng lần đầu cho câu hỏi về cách họ muốn sử dụng các dịch vụ ngân hàng sau khủng hoảng:trực tuyến, tại chi nhánh hoặc cả hai phương pháp

Tỷ lệ chuyển đổi từ dịch vụ tại chi nhánh sang dịch vụ trực tuyến đặc biệt cao khi nói đến thông tin về các sản phẩm ngân hàng - không có gì đáng ngạc nhiên, vì một trong những điểm mạnh chính của internet là cho phép người dùng có được thông tin trực tiếp hơn. Các ứng dụng cho vay tiêu dùng trực tuyến dường như cũng đang chiếm được cảm tình của khách hàng, với chỉ một trong năm người (21%) nói rằng họ sẽ quay lại với các giải pháp của chi nhánh khi cuộc khủng hoảng kết thúc. Không chỉ có một số lượng tương đối lớn người đã thử nghiệm các giải pháp trực tuyến cho khoản vay tiêu dùng (Biểu đồ 1), nhiều người cũng sẵn sàng tiếp tục làm như vậy.

Thế chấp, đầu tư chứng khoán và giao dịch thanh toán (chẳng hạn như chuyển khoản ngân hàng) là ba lĩnh vực mà khách hàng của ngân hàng ít có khả năng chuyển sang các dịch vụ trực tuyến nhất. Thế chấp và đầu tư rất phức tạp và thường cần nhiều lời khuyên. Thế chấp là quyết định không thường xuyên và có ý nghĩa quan trọng đối với các cá nhân, đòi hỏi sự cân nhắc kỹ lưỡng, vì vậy - như các phát hiện cho thấy - nhiều khách hàng coi trọng lời khuyên cá nhân trong lĩnh vực này.

Các phát hiện liên quan đến các giao dịch thanh toán đáng ngạc nhiên hơn, vì thanh toán là các giao dịch thường xuyên và đơn giản. Tuy nhiên, một số hình thức thanh toán cụ thể phức tạp hơn, chẳng hạn như các giao dịch ngoại hối liên quan đến các loại tiền tệ ít phổ biến hơn và các giao dịch kinh doanh. Dù lý do là gì, một số ít khách hàng đã thử nghiệm thanh toán trực tuyến không hài lòng với trải nghiệm của họ. Điều này có nghĩa là các chi nhánh ngân hàng cũng có khả năng vẫn phù hợp ở một mức độ nào đó đối với các khoản thanh toán, tập trung vào các phân khúc khách hàng cụ thể, chẳng hạn như người lớn tuổi và các giao dịch phức tạp hơn. Tuy nhiên, 2/3 số người dùng lần đầu các giải pháp thanh toán kỹ thuật số cho biết rằng họ có kế hoạch tiếp tục sử dụng chúng, ít nhất là đôi khi. Do đó, mức độ xử lý thanh toán trực tuyến vốn đã cao, có khả năng tăng hơn nữa.

Trong khi phần lớn người trả lời cuộc khảo sát (84%) đã sử dụng các dịch vụ ngân hàng trực tuyến trước cuộc khủng hoảng, một nửa đã không thử nghiệm với hơn hai trong số các dịch vụ được liệt kê trong cuộc khảo sát. 1/5 (19%) đã thử nghiệm dịch vụ trực tuyến lần đầu tiên trong thời kỳ khủng hoảng. Chỉ dưới một phần tư nhóm này (4,5% tổng số người được khảo sát) chưa bao giờ sử dụng ngân hàng trực tuyến trước cuộc khủng hoảng. Và chỉ 1/4 trong số tất cả những người dùng lần đầu tiên của một dịch vụ cụ thể trước đó đã sử dụng trực tuyến từ 3 dịch vụ khác trở lên. Do đó, những 'người dùng không bao giờ' và không thường xuyên này có nhiều khả năng hơn những người dùng thông thường thử nghiệm với các giải pháp kỹ thuật số.

Những người thử nghiệm với ít nhất một dịch vụ trực tuyến có xu hướng là nam giới (61%) và trẻ hơn, có trình độ học vấn tốt hơn và có nhiều khả năng sống ở khu vực thành thị hơn. Những người nói rằng, sau khi thử nghiệm các giải pháp trực tuyến, họ sẽ tiếp tục sử dụng chúng thậm chí có nhiều khả năng là nam giới (68%), trẻ hơn trung bình và có nhiều khả năng sống ở khu vực thành thị hơn, nhưng cũng có mức độ thấp hơn một chút giáo dục. Nam giới và phụ nữ có khả năng không bị thuyết phục bởi trải nghiệm ngân hàng trực tuyến của họ và quay trở lại với các dịch vụ tại chi nhánh; những người này có khả năng sống ở khu vực thành thị, ở độ tuổi trung niên (từ 30 đến 50) và có trình độ học vấn tốt hơn đáng kể so với mức trung bình. Trình độ học vấn trên trung bình tương quan với thu nhập cao hơn; vì vậy các cá nhân ở nhóm tuổi trung niên này có nhiều khả năng cần các giao dịch ngân hàng phức tạp (ví dụ:thế chấp). Do đó, có thể họ thích sử dụng các dịch vụ tại chi nhánh hơn, bao gồm nhiều lời khuyên cá nhân hơn và được điều chỉnh cho phù hợp với nhu cầu cá nhân. Mặc dù nhóm này chỉ đại diện cho một số ít người sử dụng ngân hàng được khảo sát, nhưng họ là những người có thu nhập cao và do đó là nhóm đối tượng thú vị đối với các ngân hàng.

Winston Churchill được cho là đã nói “Đừng bao giờ để một cuộc khủng hoảng tốt trở nên lãng phí” - một lời khuyên hơi vô cảm nhưng cũng đúng đắn. Cuộc khủng hoảng COVID-19 đã tạo cơ hội cho các ngân hàng bán lẻ phát triển các dịch vụ trực tuyến, giảm chi phí và cải thiện trải nghiệm của khách hàng. Với việc các ngân hàng thách thức chỉ trực tuyến và các ngân hàng khác ngày càng đổi mới và cạnh tranh, các ngân hàng bán lẻ có cơ hội thực sự để giành được khách hàng và cải thiện phạm vi tiếp cận kỹ thuật số của họ ngoài cơ sở khách hàng hiện tại của họ. Các ngân hàng đã đầu tư thời gian và nguồn lực vào các dịch vụ trực tuyến trước cuộc khủng hoảng COVID-19 đã có thể thu được kinh nghiệm quý báu về việc tối ưu hóa các tương tác trực tuyến với khách hàng trong những tuần gần đây. Giờ đây, họ cần biến trải nghiệm đó thành việc phát triển sản phẩm.

Với phần lớn người trả lời khảo sát dự định tiếp tục sử dụng ít nhất một số dịch vụ trực tuyến mà họ đã sử dụng lần đầu tiên, các dấu hiệu ban đầu cho thấy các ngân hàng bán lẻ đang thành công:đa số khách hàng của họ hài lòng với các dịch vụ trực tuyến trên đề nghị và muốn tiếp tục sử dụng chúng.

Tuy nhiên, các ngân hàng vẫn cần phải làm nhiều hơn nữa, đặc biệt là đối với các dịch vụ phức tạp hơn. Đây là lĩnh vực mà khách hàng ít có khả năng chuyển đổi vĩnh viễn sang các giải pháp trực tuyến nhất. Các dịch vụ kết hợp - ví dụ, thông tin kỹ thuật số và quản trị kết hợp với tư vấn tại chi nhánh - sẽ là một giải pháp tốt ở đây.

Cuộc khủng hoảng hiện nay tạo cơ hội để tiết kiệm chi phí trong kinh doanh số lượng lớn và cung cấp các giải pháp kết hợp chuyên sâu về tư vấn cho các phân khúc khách hàng có thu nhập cao. Các yếu tố trực tuyến và tại chi nhánh của loại giải pháp kết hợp này cần được tích hợp liền mạch để cho phép các ngân hàng bán lẻ nổi bật so với các ngân hàng thách thức chỉ trực tuyến và tạo ra giá trị gia tăng đích thực cho những khách hàng có thu nhập cao yêu cầu phức tạp hơn hoặc cá nhân hóa hơn dịch vụ ngân hàng.

-------------------------------------------------- -------------------------------------------------- --------

1 Cuộc khảo sát đại diện đối với 1.500 cá nhân trong độ tuổi lao động sống ở Thụy Sĩ do Deloitte thực hiện vào giữa tháng 4 năm 2020.