Hợp đồng tương lai lãi suất là các hợp đồng tương lai trong đó các nghĩa vụ nợ (ví dụ:trái phiếu và đồng euro) đóng vai trò là công cụ hoặc hàng hóa cơ bản.

Chứng khoán nợ, chẳng hạn như Trái phiếu và Trái phiếu Kho bạc Hoa Kỳ, được công ty phát hành bán như một phương tiện để huy động tiền. Người phát hành khoản nợ là người đi vay . Người mua (người nắm giữ) chứng khoán nợ là người cho vay và kỳ vọng sẽ thu được lãi và được trả lại tiền gốc khi tài sản bảo đảm nợ đáo hạn.

Nhà phát hành chứng khoán nợ thường thanh toán lãi suất cố định bằng đô la Mỹ cho người nắm giữ khoản nợ của mình vào những thời điểm cụ thể cho đến khi công cụ nợ đáo hạn. Các tổ chức phát hành nợ bao gồm chính phủ liên bang, chính quyền thành phố và các tập đoàn.

Nội dung 1. Giá trị thị trường và mệnh giá 2. Đường cong lợi suất 2.1. Tóm tắt đường cong lợi suất 2.2. Các cân nhắc khác về giá - lợi nhuận 3. Hợp đồng tương lai lãi suất 3.1. Nghĩa vụ nợ ngắn hạn 3.2. Nghĩa vụ nợ dài hạn 3.2.1. Hợp đồng tương lai TPCP 3.2.2. Hợp đồng tương lai T-note 4. Chênh lệch tỷ giá hối đoái

Người mua chứng khoán Kho bạc Hoa Kỳ, có hiệu lực , cho chính phủ Hoa Kỳ vay tiền. Người mua nhận được khoản thanh toán lãi suất nửa năm một lần từ chính phủ. Khi tín phiếu, không hoặc trái phiếu đáo hạn, người nắm giữ sẽ nhận lại mệnh giá ($ 1 000) từ chính phủ Hoa Kỳ để trả nợ gốc. Các hợp đồng tương lai lãi suất sử dụng các nghĩa vụ nợ của Kho bạc Hoa Kỳ (trái phiếu, tín phiếu, và giấy bạc) làm công cụ hoặc hàng hóa cơ bản.

Người mua chứng khoán nợ có thể giữ nó cho đến khi đáo hạn hoặc có thể bán bất kỳ lúc nào trước khi đáo hạn. Giá thị trường của trái phiếu giao dịch trên thị trường tiền mặt có thể bằng, trên hoặc dưới mệnh giá. Nó được xác định bởi nhiều yếu tố, trong đó quan trọng nhất là mối quan hệ của lãi suất công bố của trái phiếu, lãi suất coupon của nó, với lãi suất hiện tại. Giá trái phiếu và lãi suất có quan hệ tỷ lệ nghịch với nhau. Sự thay đổi trong lãi suất làm cho giá trái phiếu di chuyển theo hướng ngược lại. Như vậy, nếu lãi suất giảm, giá trái phiếu tăng; nếu lãi suất tăng, giá trái phiếu giảm. Giá trị thị trường của tất cả các trái phiếu phải chịu rủi ro lãi suất.

Tín phiếu kho bạc, giấy bạc và trái phiếu được hỗ trợ bởi niềm tin và tín dụng hoàn toàn của chính phủ Hoa Kỳ, được trao quyền để tăng thuế và tạo ra tiền. Trái phiếu chữ T có tính thanh khoản cao và có thể dễ dàng chuyển đổi thành tiền mặt. Giá thị trường của chứng khoán Kho bạc thay đổi cùng với sự thay đổi lãi suất tổng thể (nghĩa là chúng nhạy cảm với lãi suất).

Xem cách tôi có thể giúp bạn để kiếm tiền cho bạn

Tài khoản đầu tư được quản lý - mở khóa sức mạnh của quản lý tài sản chuyên nghiệp. Hãy để tôi kiếm tiền cho bạn trong khi bạn tận hưởng cuộc sống của mình.

Nghiên cứu thị trường chứng khoán và hàng hóa tương lai - sử dụng phân tích cơ bản và kỹ thuật của tôi để thực hiện các giao dịch swing với tỷ lệ rủi ro / phần thưởng tốt nhất.

Gửi yêu cầu

Hầu hết trái phiếu trả một khoản lãi cố định sáu tháng một lần. Trong môi trường lãi suất giảm, các trái phiếu đã phát hành trước đây trả nhiều hơn lãi suất hiện hành sẽ tăng giá. Nói một cách đơn giản, một trái phiếu kho bạc trị giá 10 000 đô la năm năm tuổi với lãi suất phiếu giảm giá là 10% sẽ trả 1000 đô la tiền lãi mỗi năm cho đến khi đáo hạn. Nếu lãi suất giảm và trái phiếu chữ T mới trả 6%, người mua trái phiếu mới phát hành chỉ nhận được 600 đô la tiền lãi hàng năm, trong khi trái phiếu 10% vẫn trả 1000 đô la mỗi năm.

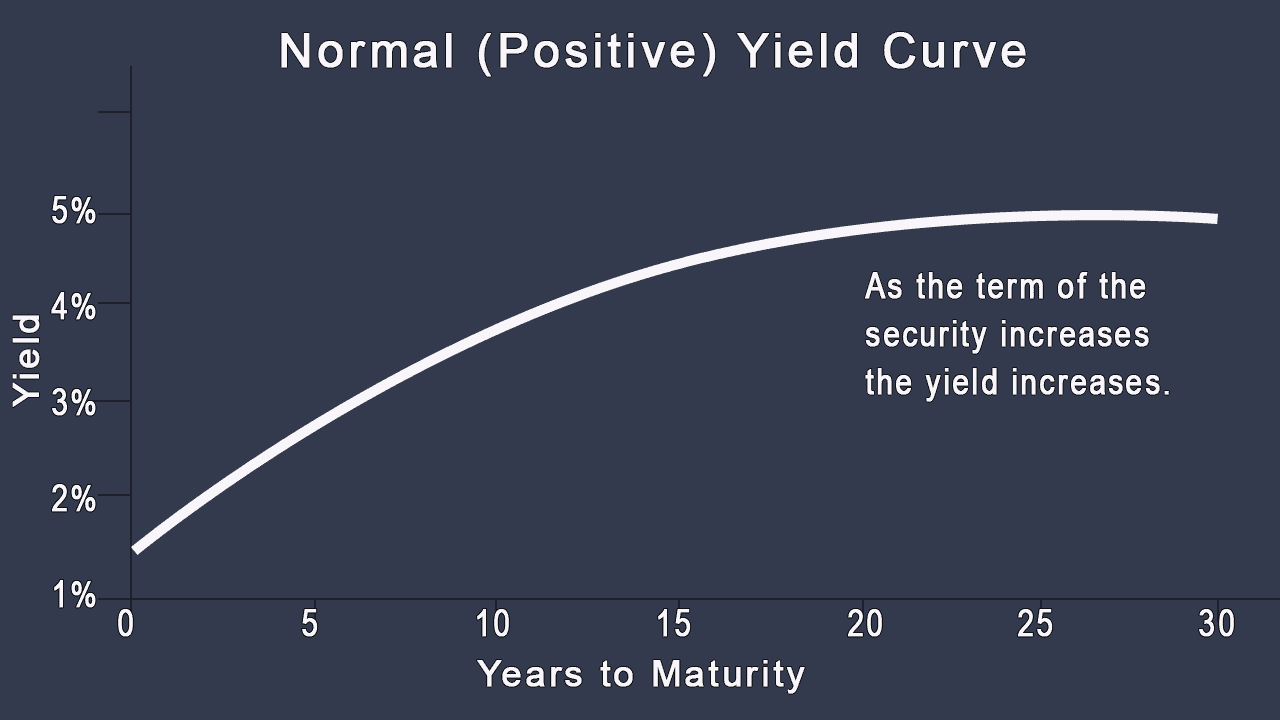

Đường cong lợi suất bình thường (dương)

Đường cong lợi tức minh họa mối quan hệ giữa lợi tức và kỳ hạn của trái phiếu. Lợi suất thấp hơn đối với nợ ngắn hạn và lợi suất cao hơn đối với nợ dài hạn là điển hình và đường cong mà chúng tạo ra khi được mô tả trên biểu đồ là đường cong lợi suất bình thường (dương). Nó có độ dốc hướng lên hoặc dương. Đường cong lợi suất thông thường, như thể hiện trong hình trên minh họa mối quan hệ giữa lợi tức đối với chứng khoán nợ của chính phủ Hoa Kỳ, từ tín phiếu kỳ hạn 1 năm ở mức 1% đến trái phiếu kỳ hạn 30 năm ở mức 5%.

Như tôi đã đề cập, đường cong lợi suất bình thường có độ dốc hướng lên. Điều này là bình thường vì rủi ro:thời gian đáo hạn càng ngắn, càng ít biến động (do đó an toàn hơn); thời gian đáo hạn càng dài, càng dễ biến động (do đó rủi ro hơn). Công chúng thường sẽ yêu cầu lợi tức cao hơn từ các khoản đầu tư rủi ro hơn.

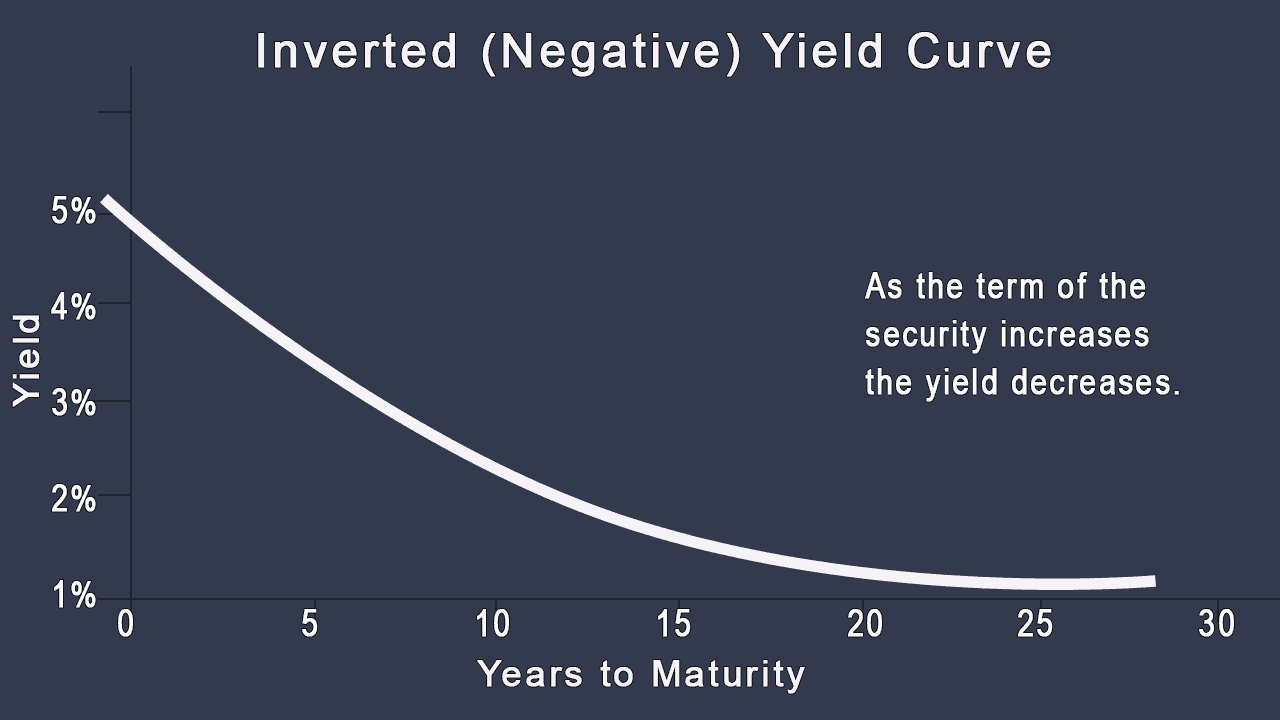

Đường cong lợi nhuận (âm) đảo ngược

Đường cong lợi suất ngược chỉ ra rằng chứng khoán nợ ngắn hạn mang lại lợi suất cao hơn chứng khoán nợ dài hạn. Trong đường cong lợi suất đảo ngược thể hiện trong hình, lợi suất của tín phiếu kỳ hạn một năm là 5% và lợi suất của trái phiếu kỳ hạn 20 năm là 1%. Vì lợi suất của nợ ngắn hạn cao hơn so với nợ dài hạn nên đường cong lợi suất bị đảo ngược. Có nghĩa là, mối quan hệ lợi tức theo kỳ hạn thông thường bị đảo ngược. Đường cong lợi suất ngược có độ dốc xuống hoặc âm. Đường cong lợi suất đảo ngược thường là một hiện tượng tạm thời và xảy ra khi cung tiền bị thắt chặt.

Tích cực . Lãi suất dài hạn lớn hơn lãi suất ngắn hạn

Phủ định . Lãi suất dài hạn nhỏ hơn lãi suất ngắn hạn

Bằng phẳng . Lãi suất dài hạn và lãi suất ngắn hạn giống nhau

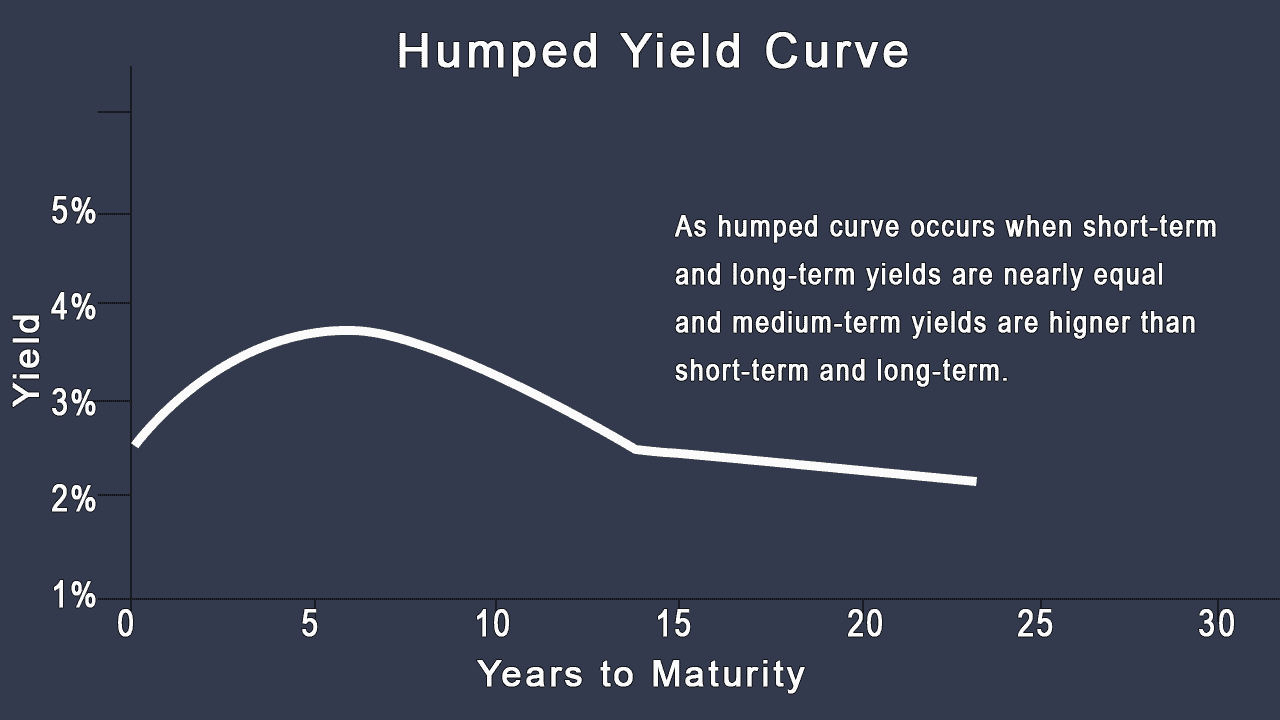

Bị gập lại . Lợi suất ngắn hạn và dài hạn gần bằng nhau và lợi suất trung hạn cao hơn.

Lợi tức trên chứng khoán nợ có kỳ hạn tương tự có xu hướng dịch chuyển cùng nhau. Do đó, lợi tức (và do đó, giá cả) trên tín phiếu, CD và tiền gửi eurodollar - tất cả đều là nghĩa vụ nợ ngắn hạn - có xu hướng di chuyển theo cùng một hướng và cùng tốc độ. Tương tự, lợi tức của trái phiếu chữ T dài hạn và trái phiếu chữ T có xu hướng thay đổi cùng nhau.

Đường cong lợi nhuận có thể thay đổi độ dốc và độ cong của nó, do đó, mặc dù cả dài hạn và ngắn hạn đều phản ứng với những ảnh hưởng tương tự, chúng có thể phản ứng với cường độ khác nhau.

Lợi tức ngắn hạn biến động . Lợi suất ngắn hạn dễ biến động hơn lợi suất dài hạn. Lãi suất tín phiếu kỳ hạn ba tháng mới thay đổi theo từng tuần, tùy thuộc vào kỳ vọng kinh tế. Ngược lại, lợi tức trái phiếu kỳ hạn 20 năm phản ứng ít hơn với các sự kiện hàng ngày vì các sự kiện ngắn hạn có ý nghĩa rất nhỏ so với thời hạn 20 năm của trái phiếu.

Giá dài hạn dễ thay đổi . Giá trái phiếu dài hạn dễ biến động hơn giá trái phiếu ngắn hạn. Sự thay đổi lãi suất ít ảnh hưởng đến giá của các tín phiếu ngắn hạn vì chúng đáo hạn (và trả gốc) nhanh chóng. Do khung thời gian dài và rủi ro tiếp theo đối với sức mua của thu nhập và tiền gốc trái phiếu do lạm phát, chứng khoán dài hạn có rủi ro lãi suất lớn hơn.

Hợp đồng tương lai cho nợ ngắn hạn và dài hạn có nhiều điểm tương đồng.

Hợp đồng tương lai về nghĩa vụ nợ ngắn hạn bao gồm T-bill và eurodollar tương lai, cả hai đều: