Mùa thuế là thời điểm căng thẳng cao độ đối với nhiều người Mỹ. Đó cũng là lúc một số người Mỹ nhận được một cơn gió bất ngờ dưới hình thức hoàn thuế. Theo IRS, khoản hoàn thuế trung bình là $ 3,120 và gần như 83% tất cả các lần khai thuế đều dẫn đến việc được hoàn lại tiền. Mặc dù khoản tiền hoàn thuế của bạn có thể giống như một món quà, nhưng điều quan trọng cần nhớ là bạn đã kiếm được số tiền đó giống như bạn đã hoàn lương. Với suy nghĩ đó, bạn nên coi nó như một khoản thu nhập khác của mình. Điều này bao gồm việc tạo ra một kế hoạch cho cách tốt nhất để sử dụng nó.

Xem công cụ tính thuế thu nhập miễn phí của chúng tôi.

Chúng tôi đã xem xét một số tình huống và thu thập các con số để giúp bạn xác định cách thông minh nhất để sử dụng tờ khai thuế của mình.

Để đưa ra các ước tính về cách sử dụng tiền hoàn thuế của bạn, chúng tôi đã xem xét dữ liệu có liên quan đến người Mỹ trung bình. Chúng tôi đã sử dụng dữ liệu quốc gia về thu nhập trung bình, giá trị nhà trung bình, nợ thẻ tín dụng trung bình và nợ khoản vay trung bình của sinh viên. Chúng tôi cũng đã xem xét dữ liệu về lợi nhuận tài khoản đầu tư trung bình và lợi nhuận tài khoản tiết kiệm trung bình.

Bằng cách sử dụng dữ liệu đó, chúng tôi đã khám phá bức tranh tài chính tổng thể của bạn sẽ bị ảnh hưởng như thế nào khi sử dụng khoản tiền hoàn thuế đó theo năm cách khác nhau. Để làm như vậy, chúng tôi đã sử dụng khoản tiền hoàn thuế trung bình - $ 3,120. Lợi nhuận của bạn có thể nhiều hơn (hoặc ít hơn) số tiền đó. Bất kể quy mô tiền hoàn lại của bạn là bao nhiêu, chúng tôi hy vọng phân tích này hữu ích trong việc so sánh một số tùy chọn có sẵn cho bạn.

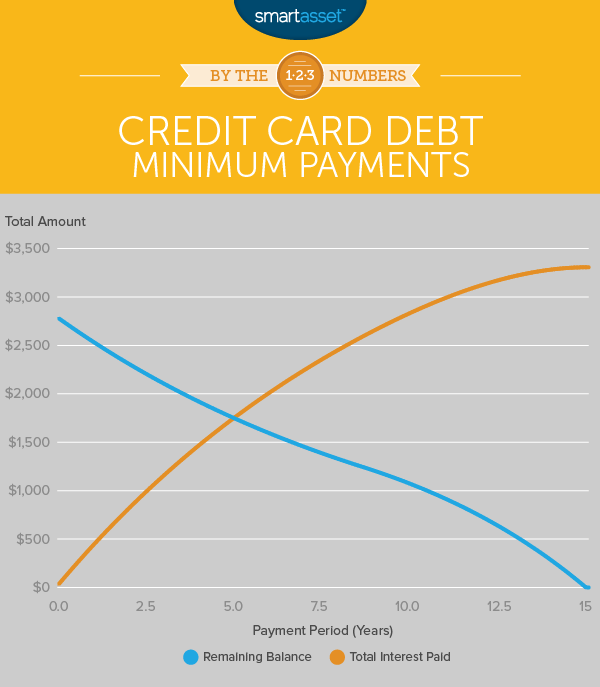

Theo Cục Dự trữ Liên bang New York, người Mỹ trung bình có khoảng 2.800 USD nợ thẻ tín dụng. Lãi suất trung bình của khoản nợ đó là gần 15,5%. Trước thực tế đó, sử dụng tờ khai thuế của bạn để trả nợ thẻ tín dụng có thể sẽ là lựa chọn tốt nhất cho hầu hết mọi người. Đây là lý do tại sao:

Nếu một người Mỹ trung bình muốn trả hết 2.800 đô la nợ thẻ tín dụng bằng cách chỉ thanh toán hàng tháng tối thiểu (2% số dư hoặc 25 đô la), chúng tôi ước tính rằng trung bình sẽ mất hơn 15 năm để trả hết. Nó cũng sẽ có giá khoảng $ 3,307 khi trả thêm lãi suất. Đó là nhiều hơn 118% so với khoản vay ban đầu (về cơ bản là những gì thẻ tín dụng đang làm - cho bạn vay tiền). Ngay cả khi bạn có tín dụng tốt với APR thấp hơn, chẳng hạn khoảng 10%, thì phép toán cũng tương tự.

Bằng cách đặt toàn bộ khoản hoàn thuế (khoản tiền hoàn lại trung bình $ 3,120) vào số dư thẻ tín dụng trung bình, bạn có thể loại bỏ toàn bộ khoản nợ đó. Điều này cho phép bạn đặt số tiền bạn phải trả hàng tháng để tiết kiệm hoặc đầu tư cho tương lai.

Thêm vào đó, việc trả nợ thẻ tín dụng sớm có những lợi ích bên cạnh việc giảm các khoản thanh toán lãi suất. Nếu bạn chỉ thực hiện các khoản thanh toán tối thiểu, bạn có thể kết thúc với tỷ lệ nợ trên thu nhập cao. Và nếu bạn thường xuyên có tỷ lệ nợ trên thu nhập cao, điều đó có thể ảnh hưởng đến điểm tín dụng của bạn. Sau đó, bạn có thể không đủ điều kiện để được hưởng mức lãi suất tốt nhất khi đến thời điểm đăng ký thế chấp hoặc mua một chiếc xe hơi.

Đối với những người có khoản nợ thẻ tín dụng vượt quá số tiền hoàn thuế của bạn, bạn sẽ phải quyết định khoản nợ thẻ tín dụng nào sẽ được thanh toán. Nếu bạn đang muốn tiết kiệm nhiều tiền nhất trong thời gian dài, bạn nên trả khoản có lãi suất cao nhất trước. Sau đó, đối với phần còn lại của khoản nợ, tùy thuộc vào hoàn cảnh của bạn, bạn có thể sử dụng thẻ tín dụng chuyển khoản theo số dư. Điều này sẽ cung cấp cho bạn một khoảng thời gian giới hạn để trả khoản nợ thẻ tín dụng của bạn mà không phải trả lãi suất. Điều quan trọng là phải đảm bảo rằng bạn trả hết trong thời gian đó để tránh tích lũy thêm nợ.

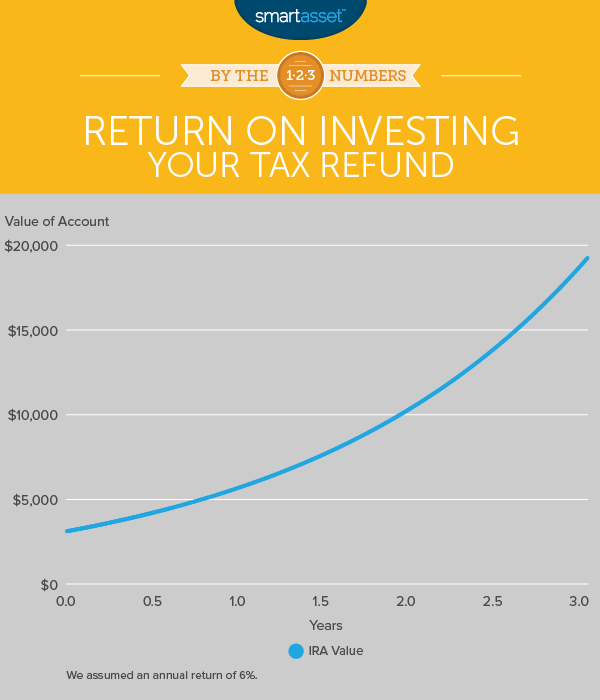

Sau khi trả hết nợ thẻ tín dụng, hoặc nếu bạn không phải lo lắng về điều gì, thì cách tốt nhất có lẽ là đặt tờ khai thuế vào tài khoản hưu trí. Nếu bạn kiếm được ít hơn một số tiền nhất định (118.000 đô la cho những người lập hồ sơ riêng lẻ hoặc 186.000 đô la cho những người lập trình chung) và nếu bạn chưa đóng góp tối đa cho IRA của mình (5.500 đô la cho những người dưới 50 tuổi và 6.500 đô la cho những người 50 tuổi trở lên), bạn có thể hoàn thuế vào IRA truyền thống. Số tiền bạn đưa vào IRA truyền thống sẽ được khấu trừ thuế. Bạn cũng có thể chọn đưa khoản tiền hoàn lại của mình vào Roth IRA, mặc dù số tiền đó sẽ không được khấu trừ thuế. Tìm hiểu thêm về sự khác biệt giữa IRA truyền thống và IRA Roth tại đây.

Theo Cục Điều tra Dân số Hoa Kỳ, một hộ gia đình Mỹ trung bình kiếm được 55.775 đô la. Công cụ tính thuế thu nhập của SmartAsset ước tính rằng bằng cách đóng góp toàn bộ số tiền hoàn thuế trung bình (3.120 đô la) cho IRA truyền thống, một hộ gia đình kiếm được 55.775 đô la sẽ giảm thuế liên bang của họ từ 8.520 đô la xuống còn 8.052 đô la. Một cách khác để xem xét nó là trong năm đầu tiên, khoản đầu tư ban đầu là 3.120 đô la sẽ kiếm được 468 đô la - lợi tức 15%.

Sau đó, số tiền đó sẽ tăng lên mà bạn không cần phải làm bất cứ điều gì nhờ vào sức mạnh của lãi suất kép. Nếu chúng tôi giả định lợi nhuận hàng năm 6% trên IRA, khoản đầu tư sẽ tăng từ $ 3,120 ban đầu lên $ 5,676 sau 10 năm, $ 10,327 sau 20 năm và $ 18,790 sau 30 năm. Nếu để yên trong 30 năm, quyết định đầu tư tiền hoàn thuế của năm nay vào IRA có thể có nghĩa là bạn sẽ có thêm gần 19.000 đô la cho quỹ hưu trí của mình.

Nếu hiện tại bạn không có quỹ khẩn cấp, khoản hoàn thuế của bạn có thể phải trải qua một chặng đường dài đối với việc thiết lập một quỹ. Quỹ khẩn cấp là số tiền bạn tích trữ để phòng trường hợp mất việc hoặc phải đối mặt với một số chi phí bất ngờ, chẳng hạn như hóa đơn y tế lớn hoặc xe của bạn bị hỏng và cần sửa chữa tốn kém.

Thông thường, các chuyên gia nói rằng quỹ này sẽ tương đương với chi phí sinh hoạt trong vòng sáu tháng. Bây giờ, hãy nhớ rằng tài khoản tiết kiệm trung bình có lợi suất 0,06%, vì vậy nếu bạn đặt khoản hoàn thuế 3.120 đô la vào đó, bạn sẽ chỉ tích lũy được 56 đô la tiền lãi sau 30 năm (nếu tiền lãi tích lũy hàng năm). Nhưng quan điểm của quỹ khẩn cấp không phải là để phát triển, mà là để cung cấp cho bạn một mạng lưới an toàn tài chính. Điều này làm giảm khả năng bạn phải vay tiền (và nợ thẻ tín dụng) hoặc đối mặt với hình phạt rút tiền sớm trên các tài khoản khác nếu bạn gặp phải trường hợp khẩn cấp về tài chính.

Vì một hộ gia đình Mỹ trung bình kiếm được 55.775 đô la, sau thuế liên bang là 8.520 đô la, nên thu nhập ròng hàng tháng vào khoảng 3.938 đô la. Nếu đây là chi phí sinh hoạt của bạn (và hy vọng nó sẽ ít hơn vì một số tiền đó sẽ được dùng để tiết kiệm khi nghỉ hưu), thì mức khai thuế trung bình là $ 3,120 sẽ giúp bạn có một khoản khởi đầu từ gần một tháng chi phí sinh hoạt trong quỹ khẩn cấp của mình.

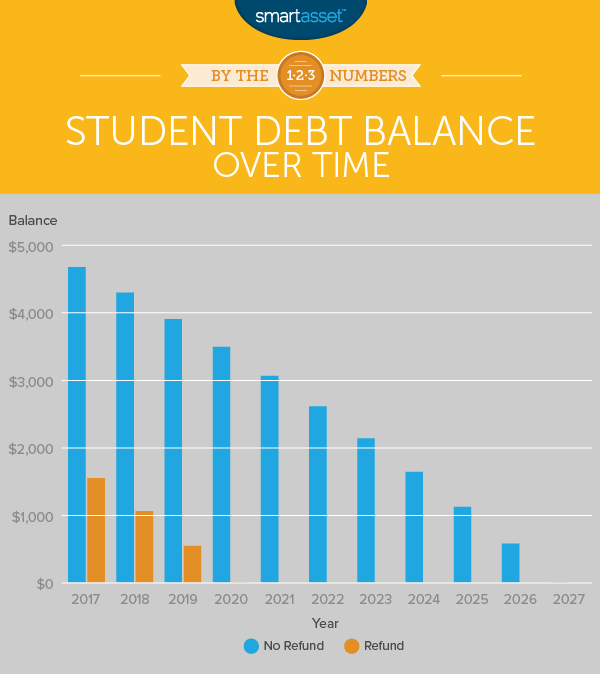

Theo Ngân hàng Dự trữ Liên bang New York, người Mỹ có khoảng 4.660 USD nợ cho sinh viên vay trên đầu người. Hoàn thuế để trả khoản nợ vay sinh viên của bạn có thể là một lựa chọn thông minh khác.

Giả sử bạn có khoản vay sinh viên là 4.660 đô la với lãi suất 4,66% (lãi suất được trợ cấp trực tiếp từ năm 2014 - 2015) và thời hạn vay 10 năm. Trong 10 năm, khoản vay sẽ khiến bạn phải trả $ 5,839 hoặc chỉ hơn 25% so với khoản vay ban đầu. Các khoản thanh toán hàng tháng của bạn sẽ chỉ dưới $ 50.

Bằng cách sử dụng khoản tiền hoàn thuế trung bình ($ 3,120) cho khoản vay sinh viên đó, bạn sẽ giảm số tiền nợ từ $ 4,660 xuống còn $ 1,540. Điều này sẽ làm giảm các khoản thanh toán hàng tháng của bạn xuống còn 16 đô la nếu bạn vẫn trả hết trong hơn 10 năm. Hoặc nếu bạn tiếp tục thanh toán 50 đô la hàng tháng, bạn sẽ trả hết khoản vay của mình trong ba năm và bạn sẽ tiết kiệm được 1,066 đô la tiền trả lãi.

Tất nhiên một số người còn nhiều hơn nữa trong khoản nợ vay sinh viên. Trên thực tế, sinh viên tốt nghiệp năm 2016 vay nợ sinh viên có khoản nợ trung bình là 37.173 USD, theo chuyên gia cho vay sinh viên Mark Kantrowitz. Trả gốc cho khoản vay đó sớm hơn có thể tiết kiệm được nhiều tiền lãi trong dài hạn.

Bạn tò mò về số tiền bạn sẽ tiết kiệm được nếu bạn đặt tiền hoàn thuế vào khoản vay sinh viên của mình? Máy tính khoản vay sinh viên của chúng tôi có thể giúp bạn tìm ra tình hình tài chính cụ thể của mình.

Hãy tưởng tượng bạn là một trong những người Mỹ may mắn có quỹ khẩn cấp lành mạnh và không có khoản nợ thẻ tín dụng hoặc khoản nợ vay sinh viên chưa thanh toán. Bạn có thế chấp không? Bạn có nên thử và trả sớm một số khoản thế chấp của mình nếu bạn không bị bất kỳ hình phạt thanh toán sớm nào không? Hãy xem:

Giá trị nhà trung bình ở Mỹ là $ 194,500. Nếu bạn trả trước 20%, bạn sẽ còn lại số dư thế chấp là 155.600 đô la. Theo máy tính thế chấp của chúng tôi, khoản thanh toán thế chấp hàng tháng của bạn sẽ là $ 743, cho một khoản vay 30 năm với lãi suất 4%. (Khoản thanh toán hàng tháng không bao gồm bảo hiểm nhà hoặc thuế bất động sản thay đổi theo khu vực.)

Bằng cách bỏ thêm $ 3,120 (tiền hoàn thuế trung bình) vào tiền gốc của khoản thế chấp đó, bạn sẽ trả hết sớm 13 tháng. Tính toán này giả định rằng bạn thực hiện thanh toán thêm sau 12 kỳ thanh toán hoặc một năm kể từ khi cầm cố.

Và nếu bạn làm điều này với tiền hoàn thuế hàng năm, bạn có thể giảm đáng kể thời gian thế chấp của mình. Năm thứ hai bạn đặt tiền hoàn thuế cho khoản thế chấp của mình - khi kết hợp với năm đầu tiên - sẽ loại bỏ hai năm thế chấp của bạn. Đến năm thứ ba của việc này, bạn sẽ hoàn thành việc trả nợ thế chấp trước hai năm 11 tháng. Đưa bốn năm tiền hoàn thuế trung bình vào khoản thế chấp của bạn có nghĩa là bạn sẽ hoàn thành việc thanh toán sớm hơn ba năm tám tháng. Và sau nửa thập kỷ đóng tiền hoàn thuế cho khoản thế chấp của mình, bạn sẽ được giảm bớt bốn năm bốn tháng đối với khoản thế chấp của mình.

Sau 21 năm làm việc này (giả sử tiền hoàn thuế của bạn tiếp tục là $ 3,120 mỗi năm), bạn sẽ chỉ còn ba tháng thanh toán thế chấp. Vì vậy, bạn sẽ sớm trả hết khoản thế chấp của mình gần chín năm. Đó không phải là một thỏa thuận tồi!

Thông tin về số tiền hoàn thuế trung bình và phần trăm lợi nhuận dẫn đến hoàn thuế là từ IRS. Dữ liệu về khoản nợ thẻ tín dụng trung bình và khoản nợ vay trung bình của sinh viên được lấy từ Hội đồng Tín dụng Tiêu dùng của Ngân hàng Dự trữ Liên bang New York. APR của thẻ tín dụng trung bình là từ CreditCards.com. Lãi suất trung bình cho các khoản vay dành cho sinh viên là của Bộ Giáo dục Hoa Kỳ. Dữ liệu về thu nhập trung bình của hộ gia đình và giá trị nhà trung bình được lấy từ Khảo sát 1 năm về cộng đồng người Mỹ năm 2015 của Cục điều tra dân số Hoa Kỳ.

6 cách bạn có thể làm tổn thương điểm tín dụng của mình mà không nhận ra

5 cách mà cố vấn tài chính của bạn nên quy trách nhiệm cho bạn

8 cách kiếm tiền thông minh để chi tiêu tiền hoàn thuế

7 cách hiểu biết về tài chính để sử dụng tiền hoàn thuế của bạn vào năm 2021

7 cách để trở nên tốt hơn với tài chính của bạn