Tôi thường xuyên được hỏi về các yêu cầu để trở thành Người lập kế hoạch tài chính được chứng nhận ™ và những gì tôi đã trải qua để đạt được chỉ định. Biết rằng có hơn 800.000 người có thể được coi là “cố vấn tài chính” ở một mức độ nào đó, tôi biết mình phải tạo sự khác biệt cho bản thân. Nhưng, nó không phải là tất cả về sự khác biệt; đó cũng là việc hiểu sâu hơn và đánh giá cao quá trình lập kế hoạch tài chính.

Tôi biết việc trở thành một chuyên gia KẾ HOẠCH TÀI CHÍNH ĐƯỢC CHỨNG NHẬN (CFP®) là câu trả lời để nâng cao sự nghiệp của tôi. Tôi thấy thật phù hợp khi không chỉ chia sẻ kinh nghiệm của mình mà còn để một số chuyên gia CFP® khác cũng thích thú với kinh nghiệm của họ.

Nhưng trước khi đi sâu vào cách thực hiện, chúng ta hãy lùi lại một bước. Hãy để tôi cho bạn biết thêm về cách tôi có cảm hứng để trở thành một CFP. Đối với những bạn chưa biết, đây là những gì một CFP làm và sự khác biệt của họ so với các nhà lập kế hoạch tài chính khác.

Tôi yêu công việc của mình. Tôi không thể nói với bạn rằng tôi cảm thấy may mắn và may mắn như thế nào khi có thể nói thật điều này. Công việc của tôi có dễ dàng không? H-E-Double-Hockey-Sticks không! Trở thành một cố vấn tài chính đòi hỏi một bộ kỹ năng nhất định mà tôi không hề biết cho đến khi bắt đầu kinh doanh. Nhưng tôi không ở đây để cho bạn biết tôi đã thành công như thế nào. Điều tôi muốn làm là giải quyết câu hỏi phổ biến nhất mà tôi nhận được từ các cố vấn tiềm năng:

Tôi muốn trở thành cố vấn tài chính. Bạn coi cách tốt nhất để bắt đầu trong ngành của mình là gì?

Chà . Đó có vẻ là một câu hỏi dễ trả lời, nhưng SO nhiều đã thay đổi kể từ khi tôi bắt đầu kinh doanh hơn 15 năm trước.

Chẳng bao lâu nữa, nó sẽ là sự kết thúc tốt đẹp - lễ tốt nghiệp đang đến gần. Tôi vừa có một trong những cuộc phỏng vấn hay nhất trong đời với A.G. Edwards và Sons (chúng được mua bởi Wells Fargo). Thực tế là quá tốt, tôi cảm thấy mình đã đảm bảo được một vị trí tại văn phòng công ty của họ ở St. Louis, và tôi sẽ sớm thực hiện giấc mơ cưỡi những nấc thang của công ty lên đến đỉnh cao.

Tất cả đều tốt; sau đó là “ Dot Com " bong bóng vỡ. Mọi thứ đã thay đổi . Và không phải để tốt hơn. A. G. Edwards, vào thời điểm đó, đã tồn tại được 117 năm và chưa bao giờ có bất kỳ vụ sa thải công ty nào. Không bao giờ . Đó là, cho đến khi tôi chuẩn bị tốt nghiệp. Tất nhiên, phải không? Tương lai của tôi, nơi từng có những hình dung về tôi sống ở St. Louis, đã không còn nữa. Bây giờ tôi sẽ làm gì?

Một phần khiến tôi có được cơ hội có một cuộc phỏng vấn tuyệt vời là vì tôi đã thực tập tại văn phòng A.G. Edwards địa phương ở quê hương của tôi. Tôi đã nhận được kỳ thực tập như một biện pháp tuyệt vọng giữa năm học cấp 2 và cấp 3 của tôi.

Tôi đã có một trong những khoảnh khắc tồi tệ khi tôi nhận ra rằng ngoài quá trình làm việc của tôi với các công việc bán lẻ địa phương và kinh nghiệm quân sự của tôi, không có gì thực sự nổi bật trong lý lịch của tôi. Nó khiến tôi thấy mình sẽ tốt nghiệp sau một năm nữa và tôi vẫn cần phải đứng dậy và làm điều gì đó, và tôi cần phải làm ngay bây giờ.

Thông qua sự kết nối, tôi đã hỏi về một kỳ thực tập mùa hè tại chi nhánh A.G. Edwards ở địa phương, và tôi đã may mắn nhận được nó. Nó giống như bất kỳ kỳ thực tập nào khác mà bạn sẽ tưởng tượng:nộp hồ sơ, cắt giấy, tất cả các công việc hành chính mà không ai khác trong văn phòng muốn làm. Mặc dù các nhiệm vụ là khắc phục, tôi đã coi công việc thực tập như một công việc thực sự. Tôi xuất hiện đúng giờ, mặc trang phục, làm mọi thứ được yêu cầu ở tôi (trở lên) và tạo được nhiều ấn tượng tốt với nhân viên.

Trên đường đi, tôi đã được một trong những nhà sản xuất hàng đầu trong chi nhánh yêu cầu giúp đỡ nếu tôi có thể giúp khai báo một số báo cáo tài chính đã chồng chất lên họ. Tôi là thực tập sinh, tất nhiên, tôi sẽ giúp đỡ. Khi tôi bắt đầu gửi chúng đi, tôi nhận ra rằng hệ thống nộp đơn của họ đã hơi lỗi thời.

Trên thực tế, đó là một mớ hỗn độn. Vì vậy, tôi đã tự mình thiết lập lại hệ thống tệp của họ mà tôi nghĩ sẽ giúp ích cho họ về lâu dài. Hóa ra, một chút nỗ lực nhỏ đã tạo ra một ấn tượng rất tốt. Hóa ra, nhà sản xuất hàng đầu đang tìm cách thuê một người bán thời gian để giúp trợ lý của mình thực hiện các công việc hàng ngày của họ.

Vào thời điểm này, tôi đã sẵn sàng để trở thành một sinh viên năm cuối đại học. Tôi đã làm việc từ 15 đến 20 giờ một tuần tại một công việc ở trung tâm thương mại. Nhưng tôi nghĩ đó là cơ hội tốt để đặt chân vào cửa. Năm cuối cấp, tôi được thuê làm việc 8 giờ sáng - trưa, thứ Hai, thứ Tư và thứ Sáu (hầu hết các lớp học của tôi là vào thứ Ba và thứ Năm), sau đó tôi cũng sẽ làm việc tại trung tâm mua sắm của mình vào buổi tối và cuối tuần.

Tôi không nghĩ nhiều về công việc vào thời điểm đó, về những gì nó có thể biến thành. Hóa ra nó sẽ dẫn đến nhiều hơn thế nữa. Tôi tiếp tục làm việc cho họ và giúp đỡ họ chỉ với những công việc hàng ngày của họ. Sau đó, trên đường đi, người môi giới đã hỏi tôi liệu tôi có muốn gọi điện thoại cho anh ta không.

Tôi đã chưa bao giờ đã làm bất cứ điều gì tương tự, nhưng tôi nghĩ, ồ, cái quái gì vậy, chúng ta sẽ thử. Thỉnh thoảng, tôi gọi ngẫu nhiên từ một danh sách mà anh ta đã mua của những cư dân trong cộng đồng địa phương. Tôi đã gọi điện chỉ để đặt lịch hẹn cho anh ấy, với một câu chuyện cơ bản; và, trước sự ngạc nhiên của cả anh ấy và tôi, tôi đã đặt anh ấy một vài cuộc hẹn.

Bảng tên đầu tiên của tôi - thật thú vị!

Khi lễ tốt nghiệp ngày càng đến gần, hóa ra nhà sản xuất này, người mà tôi đã giúp làm hồ sơ cho anh ấy, đang muốn thuê một nhà môi giới cấp dưới. Anh ấy hỏi tôi có quan tâm không, nhưng ban đầu tôi từ chối anh ấy, chủ yếu vì tôi có ước mơ lớn hơn.

Tôi đã lên kế hoạch làm một công việc của công ty ở St. Louis, và tôi cũng cảm thấy mình còn quá trẻ để xử lý tiền của mọi người. Tôi đã nhận thấy nhiều khách hàng hàng đầu đến chi nhánh ít nhất gấp đôi, nếu không muốn nói là gấp ba lần tuổi của tôi.

Tôi cảm thấy mình không có việc gì phải tư vấn cho họ về kế hoạch nghỉ hưu. Vì vậy, tôi cứ cắm đầu đi, hy vọng vào những điều lớn lao và tốt đẹp hơn tiếp theo. Khi lễ tốt nghiệp đến gần, tôi nhận ra điều lớn hơn và tốt hơn đã không đến. Tôi không muốn tốt nghiệp mà không phải xếp hàng dài, vì vậy tôi đã chấp nhận lời đề nghị của anh ấy.

Tôi sẽ trở thành một nhà môi giới cấp dưới.

Tôi không có chiếc nhẫn giống như “ giám đốc điều hành công ty ”Hoặc“ chủ ngân hàng đầu tư ”, Nhưng tôi vẫn hào hứng với những gì có thể xảy ra. Hầu hết mọi thứ trong cuộc sống tôi đã từng thử, hoặc thậm chí đã cố gắng, tôi luôn thành công; vì vậy, tự nhiên, tôi nghĩ điều này sẽ không khác.

Tôi vẫn không biết liệu đây có phải là điều tôi sẽ làm trong suốt quãng đời còn lại của mình hay không, nhưng tôi rất háo hức chờ đợi cơ hội để xem điều gì có thể xảy ra. Và như họ nói, “phần còn lại là lịch sử.”

Nếu bạn đang ở cùng thời điểm trong cuộc đời, nơi bạn đang thực sự xem xét khả năng trở thành NHÀ KẾ HOẠCH TÀI CHÍNH ĐƯỢC CHỨNG NHẬN ™, bạn có thể tự hỏi chính xác quá trình này sẽ như thế nào từ đầu đến cuối. Chà, đây là chính xác những gì nó cần.

Trước khi bạn có thể đăng ký chương trình CFP®, bạn phải đáp ứng các yêu cầu giáo dục sơ bộ. Vào thời điểm trong sự nghiệp của mình, tôi quyết định theo đuổi chứng chỉ CFP®, tôi đã rời trường đại học hơn năm năm, với bằng Cử nhân tài chính, vì vậy tôi dễ dàng đáp ứng yêu cầu giáo dục. Hiện tại, Ban CFP cho phép ba con đường khác nhau để đạt được những yêu cầu này. Lấy trực tiếp từ trang web CFP.net:

Bằng cấp học thuật và chứng chỉ đáp ứng các yêu cầu giáo dục bao gồm:

Một số chứng chỉ ngành nhất định được Hội đồng CFP công nhận hoặc việc hoàn thành thành công các khóa học cao đẳng ở cấp phân hiệu trên, có thể đáp ứng một số hoặc tất cả các yêu cầu giáo dục do Hội đồng CFP đặt ra.

Cần phải có bằng cử nhân (hoặc cao hơn), hoặc tương đương, 1 trong bất kỳ chuyên ngành nào, từ một trường cao đẳng hoặc đại học được công nhận2 để đạt được chứng chỉ CFP®. Yêu cầu về bằng cử nhân là một điều kiện của chứng chỉ ban đầu; nó không phải là một yêu cầu để đủ điều kiện tham dự Kỳ thi Chứng nhận CFP®. Sau khi vượt qua Kỳ thi Chứng nhận CFP®, bạn sẽ được yêu cầu cung cấp bằng chứng (bảng điểm chính thức từ cơ sở cấp bằng) bạn có bằng cử nhân đủ điều kiện hoặc bằng cấp cao hơn. Jim Blakenship, CFP® và là tác giả của cuốn sách Bắt những con vịt tài chính của bạn liên kết, chia sẻ kinh nghiệm của mình về việc đạt được chỉ định CFP®:

Tôi đã tham gia khóa học Tư vấn Tài chính Công chứng Cao đẳng Hoa Kỳ (ChFC), khóa học này đáp ứng yêu cầu tiên quyết của giáo dục. Khóa học ChFC được cung cấp bởi chủ lao động của tôi vào thời điểm đó (một công ty bảo hiểm). Tôi tiếp tục điều này với một khóa học tự học CFP từ Dalton.

Sau đó, tôi đến xem đánh giá trực tiếp hai ngày cuối tuần từ Dalton. Theo kinh nghiệm của tôi, các khóa học ở Dalton hữu ích hơn nhiều so với khóa học tại American College.

Wholey Moley, thật là một kỳ thi!

Hai ngày , Bài kiểm tra 10 giờ áp dụng tất cả các lĩnh vực chính của kế hoạch tài chính toàn diện. Mặc dù tất cả các câu hỏi đều là trắc nghiệm, nhưng chúng được sắp xếp theo cách mà mọi câu hỏi đều “ hầu như " Nghe có vẻ đúng. Đó là điều khiến bài kiểm tra trở nên khó khăn.

Kỳ thi được tổ chức ba lần một năm - thường vào thứ sáu và thứ bảy của tuần thứ ba, tháng bảy và tháng mười một, tại khoảng 50 địa điểm trong nước.

Tôi đã nhập học tại Đại học Missouri-St.Louis vào tháng 11 năm 2007. Thời hạn nộp đơn là khoảng bảy tuần trước mỗi ngày thi (ví dụ:ngày 1 tháng 2, ngày 1 tháng 6 và ngày 1 tháng 10).

Để đăng ký tham dự kỳ thi, hãy hoàn thành đơn đăng ký trực tuyến, tải xuống đơn đăng ký hoặc gọi 800-487-1497 để được gửi một đơn qua thư cho bạn. Các đơn đăng ký đã hoàn thành, bao gồm cả thanh toán phí $ 595 , phải được nhận trước thời hạn được in trên đơn đăng ký - không có ngoại lệ.

Công ty trước đây của tôi đã thỏa thuận với Đại học Kaplan đã cung cấp một lớp học theo phong cách “chương trình đào tạo”. Mỗi tháng một lần, trong chín tháng, tôi đến St. Louis để ngồi giảng bốn ngày (8 giờ sáng - 6 giờ chiều). Tôi chưa bao giờ uống thêm Diet Coke và cà phê trong đời!

Người hướng dẫn của chúng tôi cực kỳ thông minh và đã giúp chúng tôi vượt qua tất cả các khái niệm. Hãy tưởng tượng học về lập kế hoạch bất động sản trong hơn 9 giờ mỗi ngày. Bạn đã ghen tị chưa? Sau tất cả các buổi học, sau đó chúng tôi có một bản tóm tắt cuối cùng với một người hướng dẫn khác một tháng trước kỳ thi thực sự. Nếu bạn không thể làm điều này, có các tùy chọn khác cho các khóa học luyện thi CFP để bạn hoàn thành.

Ngẫm lại, tôi thực sự không biết có cách nào khác mà tôi có thể hấp thụ nhiều thông tin như vậy trong một khoảng thời gian nhỏ như vậy. Nếu tôi phải thực hiện chương trình CFP bằng cách tự học, có lẽ tôi vẫn sẽ không được chỉ định (không đùa đâu). Richard T. Freight, CFP®, người cũng là tác giả của blog Think Beyond the Numbers, xác nhận những nghi ngờ của tôi bằng cách chia sẻ kinh nghiệm của anh ấy với chương trình tự học CFP:

“Sau khi không kỷ luật bản thân với việc tự học, trong suốt 3 năm, tôi đã tham gia các khóa học cá nhân (5 khóa vào năm 1998) tại 3 trường cao đẳng cộng đồng và đại học khác nhau, thường đi mỗi chiều một giờ, hai lần một tuần, để vượt qua các kỳ thi. . Sau đó, tôi tham gia khóa học 3 ngày “blitz” của Ken Zahn để vượt qua kỳ thi tổng thể.

Tôi biết nó giống như một con đường cũ đi bộ lên dốc trên cả hai con đường đến trường trong tuyết, nhưng nó không phải là một con đường đi bộ bằng bất kỳ phương tiện nào. Kỳ thi tổng thể của tôi có tỷ lệ đậu trên toàn nước Mỹ là 49% vào năm đó. ”

Tôi đã tham dự kỳ thi vào tháng 11 năm 2007 và đến đầu tháng 1 mới nhận được kết quả kiểm tra. Nói về hồi hộp. Tôi chỉ tình cờ về nhà vào ngày có thư.

Tôi nhớ mình đã nhìn thấy chiếc phong bì mỏng, nhỏ màu trắng từ Hội đồng quản trị CFP và trái tim tôi chùng xuống. Tại sao phong bì quá mỏng? Đó có phải là một dấu hiệu xấu? Tôi lo lắng đi đi lại lại bên trong và cuối cùng chỉ mở được phong bì…. Chúc mừng bạn đã vượt qua .

Tôi hét lên vì phấn khích và sau đó gọi điện cho vợ để chia sẻ tin vui. Thông thường, mỗi giai đoạn thử nghiệm có tỷ lệ vượt qua khoảng 50% và điều này cũng tương tự với nhóm của tôi. Đây là lý do tại sao tôi rất biết ơn vì tôi đã vượt qua. Khi bạn nhận được thông báo rằng bạn đã vượt qua, thì bạn phải đáp ứng các yêu cầu còn lại.

Vào tháng 3 năm 2007, tôi bắt đầu khóa học CFP® của Đại học Kaplan. Vào thời điểm đó, tôi đã làm cố vấn tài chính được năm năm, điều này đáp ứng yêu cầu về kinh nghiệm. Hội đồng CFP yêu cầu bạn có ít nhất ba năm kinh nghiệm làm việc toàn thời gian đủ điều kiện . Theo trang web, kinh nghiệm có thể đạt được bằng một số cách bao gồm:

Joe Pitzl, CFP® chia sẻ cách anh ấy khởi đầu thuận lợi trong việc hoàn thành yêu cầu kinh nghiệm của mình:

“Để bắt đầu hoàn thành yêu cầu kinh nghiệm của mình, tôi đã tổ chức ba kỳ thực tập lập kế hoạch tài chính và khai thuế tại một công ty thuế trong hai năm khi còn đi học (tính chung là khoảng một năm). Sau đó, tôi đã làm việc trong một năm với tư cách là người lập kế hoạch tài chính toàn thời gian trước khi tham gia và vượt qua kỳ thi. Sáu tháng sau, tôi đã chính thức hoàn thành yêu cầu 3 năm và trở thành CFP®. ”

Những người đăng ký chứng nhận CFP® phải vượt qua Tiêu chuẩn thể dục ứng viên của Hội đồng CFP, trong đó mô tả hành vi có thể ngăn cản một cá nhân được chứng nhận. Đây là một trong những khía cạnh làm cho việc trở thành một chuyên gia CFP® trở nên nổi bật hơn rất nhiều; chúng tôi tuân theo tiêu chuẩn cao hơn so với các cố vấn tài chính thông thường của bạn.

Hội đồng quản trị sẽ tiến hành kiểm tra lý lịch khi bạn cam kết tuân thủ Quy tắc đạo đức và trách nhiệm nghề nghiệp của Hội đồng quản trị CFP và Tiêu chuẩn thực hành lập kế hoạch tài chính . Brian Plain, CFP® chia sẻ một cách tiếp cận tăng tốc tương tự để đạt được chỉ định của mình:

“Rõ ràng tôi là một kẻ tham ăn để bị trừng phạt vì tôi đã hoàn thành yêu cầu giáo dục của mình thông qua chương trình 9 tháng cấp tốc tại Northwestern và sau đó thực hiện một khóa học ôn tập trực tiếp 4 ngày trước khi tham gia kỳ thi… lần đầu tiên.

Việc nhận được bức thư “trượt” trong thư đã làm tôi giảm sút, nhưng nó cũng khiến tôi đánh giá cao kinh nghiệm hơn rất nhiều khi tôi nhận được bức thư “đạt” của mình vào lần tiếp theo khi tôi tham gia kỳ thi. Không cần phải nói, tôi vẫn có lá thư! ”

Sau khi bạn xác minh ba bước đó, đã đến lúc thanh toán (vâng, khoản phí $ 595 trước đây chỉ cần áp dụng). Bạn sẽ phải trả phí đăng ký chứng nhận ban đầu một lần, không hoàn lại là $ 100 để kiểm tra lý lịch. Ngoài ra, bạn sẽ chịu trách nhiệm về phí chứng nhận hai năm một lần là $ 360 .

Đối với tôi, chi phí này là tối thiểu, so với lượng kiến thức mà tôi có được trong cả quá trình. Jason McGarraugh, CFP® cung cấp một tài khoản chi tiết về con đường trở thành được cấp phép của anh ấy:

“Tôi đã đi theo lộ trình Kế hoạch Bằng cấp. Sau 4 năm lấy bằng BBA về Tài chính Doanh nghiệp tại Texas Tech, tôi đã tốt nghiệp mà không có bất kỳ kiến thức Kế hoạch Tài chính nào mà tôi mong muốn. Khoảng năm 2000, tôi phát hiện ra rằng Texas Tech thực sự có một chương trình Thạc sĩ về Kế hoạch Tài chính.

Tôi đã dành 2 năm rưỡi để làm bằng Thạc sĩ Khoa học về Lập kế hoạch Tài chính Cá nhân, bao gồm các khóa học CFP® cần thiết cùng với các lớp bổ sung để hoàn thiện kế hoạch cấp bằng. Sau khi tốt nghiệp, tôi đã dành một học kỳ làm việc cho một trường tư ở Singapore dạy các khóa học CFP® ở đó.

Tôi chuyển về Lubbock vào tháng 5 năm 2003 và bắt đầu ôn tập trực tiếp trong hai tháng với các giáo sư tại Tech để chuẩn bị cho kỳ thi tháng Bảy. Tôi đã kiếm đủ tiền Ở Singapore để trả bài đánh giá và một vài tháng tiền thuê nhà với một số người bạn cũng đang làm bài đánh giá. Tôi đã học 6 ngày một tuần trong hai tháng và đã vượt qua bài kiểm tra ở lượt đi đầu tiên.

Tôi có lẽ đã dành khoảng 250 giờ học và thời gian trên lớp. Tôi đã thành công khi nghỉ một ngày ngẫu nhiên mỗi tuần để thư giãn. Mất khoảng một tháng để nhận lại kết quả và trong thời gian này tôi đang phỏng vấn xin việc.

Đến đầu tháng 10 năm 2003, tôi đã được cấp phép đầy đủ về bảo hiểm và chứng khoán và làm việc với Waddell &Reed ở Fort Worth, TX (kế hoạch B). Tôi đã đạt được 3 tuổi vào tháng 10 năm 2005 nhờ 12 tháng kinh nghiệm với tư cách là Cố vấn tài chính ngang hàng với chương trình Tech’s Red to Black. ”

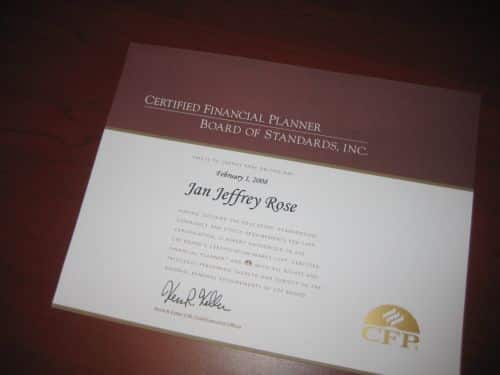

Sau khi mọi thứ hoàn tất, bạn sẽ nhận được thông báo rằng bạn chính thức là CFP® và bạn có thể tự giới thiệu mình với tư cách là một CFP®. Sau khi tiến xa đến mức này, bạn xứng đáng với nó.

Bây giờ đã đến lúc đặt hàng danh thiếp mới và thực hiện các cập nhật thích hợp cho trang web của bạn. Tôi chưa bao giờ nghĩ rằng mình sẽ hào hứng như vậy với “ ba bức thư nhỏ ”Nhưng tất cả thời gian đầu tư để đạt được những chữ cái đó khiến chúng trở nên đặc biệt hơn.

Tuy nhiên, khi bạn vượt qua kỳ thi, bạn vẫn chưa hoàn thành. Hai năm một lần bạn sẽ phải đáp ứng các yêu cầu về giáo dục thường xuyên để duy trì thông tin đăng nhập CFP® của mình. Các yêu cầu CE bao gồm:

Bạn hoàn thành các yêu cầu CE ở đâu và như thế nào tùy thuộc vào bạn, bạn chỉ cần đảm bảo đó là chương trình đã được phê duyệt trước bởi hội đồng CFP. Ngày nay có rất nhiều nguồn lực để làm việc này. Một trong những mục yêu thích của tôi là các câu đố nhỏ được tìm thấy trên các tạp chí thương mại như Tạp chí Cố vấn Tài chính và Tạp chí Kế hoạch Tài chính. Thật tuyệt khi học được điều gì đó mới và cũng được ghi nhận!

Bạn vẫn đang cân nhắc trở thành nhà lập kế hoạch tài chính ? Hãy nghĩ rằng bạn đã sẵn sàng ? Hãy tiếp tục đọc.

Năm 2011, tôi bắt tay vào một trong những bước chuyển đổi kinh doanh thú vị nhất trong đời - tôi thành lập công ty tư vấn đầu tư đã đăng ký của riêng mình. Tôi nhận được rất nhiều câu hỏi từ các cố vấn muốn biết về quy trình này.

Thêm vào đó, tôi có bạn bè và những người bạn viết blog, những người cũng tò mò và rất thích xem hậu trường của việc bắt đầu một doanh nghiệp lập kế hoạch tài chính. Vì tôi đã có hơn 5 năm thành lập công ty của riêng mình, nên tôi nghĩ mình sẽ chia sẻ một chút về cách mọi thứ đã đi xuống.

Tôi cũng đang cố gắng tìm hiểu xem tôi đã bỏ ra bao nhiêu trong năm qua để làm như vậy… cảm ơn trời đất cho CPA của tôi! Trước khi bắt đầu, trước tiên hãy bắt đầu bằng việc quay lại câu chuyện của tôi để bạn có thể hiểu chính xác điều gì đã xảy ra kể từ khi nhận được “ ba chữ cái nhỏ của tôi " chấp thuận.

Năm 2007, ba cố vấn khác và tôi rời A.G. Edwards and Sons, công ty gần đây đã được Wachovia (nay là Wells Fargo) mua lại và thành lập Alliance Investment Planning Group . Chúng tôi là một công ty lập kế hoạch tài chính độc lập trực thuộc nhà môi giới-đại lý độc lập, LPL Financial .

LPL Financial là công ty môi giới độc lập lớn nhất và sự khác biệt lớn giữa họ và Edward Jones hoặc Merrill Lynch (hoặc bất kỳ công ty môi giới lớn nào), ít nhất là từ quan điểm cố vấn, là họ cho phép bạn tạo công ty riêng ở cấp địa phương.

Đó là lý do tại sao chúng tôi hoạt động như một DBA (hoạt động kinh doanh với tư cách là) Nhóm Kế hoạch Đầu tư Liên minh. Về cơ bản, trong mối quan hệ này, tôi là một nhà thầu độc lập sử dụng dịch vụ của họ và sau đó LPL nắm giữ các giấy phép của tôi:Series 7 và giấy phép bảo hiểm của tôi.

Hãy nhớ rằng nhiều cố vấn không thực hiện bước này, mặc dù bước này đang trở nên phổ biến hơn. Từ quan điểm thanh toán, nó chắc chắn phải chấp nhận một số rủi ro. Hãy để tôi giải thích…

Với A.G. Edwards, khoản thanh toán của tôi là 40% .

Điều đó có nghĩa là đối với mỗi khoản hoa hồng hoặc phí kiếm được, tôi sẽ chia cho công ty 60% trên mỗi đô la. Đó là giá của tôi để có tên công ty đằng sau tôi, hỗ trợ văn phòng, văn phòng đầy đủ tiện nghi của tôi (điện thoại, máy tính, bàn, v.v.), một lễ tân và bất cứ thứ gì khác mà bạn cần để điều hành một văn phòng.

Đối với nhiều người, việc điều hành một doanh nghiệp sẽ giảm bớt áp lực gia tăng để bạn có thể chỉ tập trung vào các khách hàng hiện tại của mình (và cũng có được nhiều hơn nữa).

Thật không may, nếu bạn là một doanh nhân bị ám ảnh như tôi; nó chỉ là chưa đủ.

Chuyển đến LPL đồng nghĩa với việc giờ đây chúng tôi đã trở thành những chủ doanh nghiệp thực thụ. Chúng tôi phải tìm tòa nhà văn phòng của riêng mình, mua máy tính, bàn làm việc, máy in, tủ đựng hồ sơ, hệ thống điện thoại, TV 47 inch (tôi sẽ tranh luận cho đến ngày nay đó là điều cần thiết!), Nhân viên lễ tân, v.v. muốn đối phó với điều đó?

Vì mức chi trả tăng từ 40% lên 90%. Vâng, đó là một mức tăng khá đáng kể. Điều khiến nó thậm chí còn quan trọng hơn là chúng tôi có thể chia chi phí theo 4 cách. (Cuối cùng, chúng tôi đã bổ sung thêm 3 cố vấn nữa nên mọi thứ được chia theo 7 cách.)

Điều này có nghĩa là nhiều tiền hơn trong túi của tôi! Doanh thu của tôi tăng đột biến vì điều này. Trên thực tế, nó đã tăng gấp 4-5 lần so với thời điểm tôi rời A.G. Edwards vào năm 2007.

Việc luyện tập của tôi tiếp tục phát triển và thành thật mà nói, tôi không có lý do gì để thay đổi. Không có lý do gì cả. Tuy nhiên, có một điều nhỏ nhặt này cuối cùng xảy ra khiến tôi nhận ra rằng sự thay đổi không chỉ đến mà còn là điều không thể tránh khỏi.

Đó là "sự xuất hiện" là blog này. Khi blog của tôi tiếp tục phát triển và tôi cảm thấy mệt mỏi với các rào cản tuân thủ , Tôi biết mình cần phải thay đổi. Nếu bạn có giấy phép Series 7, bất cứ điều gì bạn làm trực tuyến đều phải được kiểm tra kỹ lưỡng và mọi thứ, ý tôi là MỌI THỨ, đều phải được phê duyệt trước.

Lưu ý cho những người không quen thuộc với ngành này:Nếu bạn có Series 7, bạn có khả năng bán chứng khoán (cổ phiếu, ETF, quỹ tương hỗ, niên kim biến đổi) và kiếm hoa hồng. Nếu bạn có thể kiếm được hoa hồng, FINRA có các quy định khá nghiêm ngặt về cách bạn thảo luận về các loại chứng khoán này. Đó là lý do khiến việc viết blog trở thành một thách thức đối với các cố vấn với 7.

Việc phê duyệt trước rất tốn thời gian, nhưng đó không phải là phần khó chịu nhất. Tôi cũng bị giới hạn trong những gì tôi có thể nói và làm thế nào tôi có thể nói điều đó . Ví dụ, bài đăng 7 Cố vấn tài chính mà tôi muốn đấm vào mặt sẽ không bao giờ được chấp thuận. Không bao giờ! Và đó là lý do tại sao tôi thích viết nó hơn rất nhiều.

Để có được sự tự do như tôi muốn, tôi yêu cầu tôi phải từ bỏ Series 7 của mình và sau đó thành lập RIA (công ty tư vấn đầu tư đã đăng ký) của riêng tôi với bang Illinois. Có rất nhiều trở ngại trên con đường của tôi vì tôi không biết tất cả nó hoạt động như thế nào.

Tôi có rất nhiều việc phải tìm hiểu thực tế. Nhờ có một số mối quan hệ tốt, tôi biết được rằng có thể hoạt động trong cùng một văn phòng với các đối tác khác của tôi, tôi sẽ chỉ tạo một thực thể riêng biệt, ergo, Alliance Wealth Management, LLC, đã ra đời.

Tôi phải lấy số điện thoại mới, đặt danh thiếp mới và thay đổi tài liệu của mình để phản ánh những thay đổi này. Bây giờ, câu hỏi đặt ra là ai sẽ là người trông coi tôi. Người giám sát là nhà cung cấp đưa ra các báo cáo, một nền tảng giao dịch để mua và bán các khoản đầu tư, trong số những thứ khác.

LPL Financial có một nền tảng RIA, tôi chỉ không biết liệu nó có hoạt động hiệu quả hay không. Chắc chắn, nó đã làm. Đây là một quá trình chuyển đổi dễ dàng đối với nhiều khách hàng của tôi vì họ sẽ tiếp tục nhận được các bản sao kê giống nhau và hầu hết sẽ giữ nguyên số tài khoản.

Một lưu ý khác :đây có lẽ là phần khó hiểu nhất trong toàn bộ quá trình, mà khách hàng của tôi khó có thể hiểu hết được, đặc biệt là khi vẫn còn ở LPL. Cách dễ nhất mà tôi giải thích là tôi vừa chuyển các phòng ban trong cơ cấu kinh doanh của LPL. Trước khi tôi là một đại lý / nhà thầu độc lập với họ. Giờ đây, công ty của tôi, Alliance Wealth Management, LLC., Là một khách hàng sử dụng các dịch vụ giám hộ của họ. LPL không còn giữ bất kỳ giấy phép nào của tôi và họ không chịu trách nhiệm về tôi. Thay vào đó, Bang Illinois hiện chịu trách nhiệm về tôi. Trong như bùn? Tốt. 🙂

Vì vậy, khi tôi phát hiện ra mình có thể ở cùng một văn phòng và tôi có thể ở lại LPL với tư cách là người giám hộ của mình, đã đến lúc bắt đầu quá trình này. Đó là khi tôi liên hệ với luật sư tuân thủ, người sẽ thiết lập tất cả các tài liệu tôi cần và giúp tôi đăng ký với tiểu bang.

Tôi cũng cần thiết lập một LLC mới, và sau đó liên hệ với CPA của tôi, người đã giúp tôi trong suốt quá trình này. Vào tháng 5 năm 2011, quá trình chuyển đổi đã sẵn sàng để bắt đầu.

Như đã đề cập ở trên, tôi đã gắn bó với LPL Financial với tư cách là người giám sát RIA của mình. Vì vậy, về mặt đó, không có bất kỳ chi phí nào khi chuyển đổi. Một số công ty khác mà tôi đã xem xét là Schwab, TD Ameritrade, E * Trade và Fidelity. Lý do lớn nhất khiến tôi gắn bó với LPL là:

Với phần lớn doanh thu của tôi đến từ tài sản được quản lý (tôi kiếm được một% từ tài sản khách hàng đầu tư với tôi), LPL sẽ đảm nhận việc tính phí, khấu trừ phí và sau đó gửi cho tôi khoản thanh toán thích hợp.

Khi tôi nghiên cứu một vài người trông coi khác, tôi biết rằng đây là việc tôi phải tự làm, và thành thật mà nói, nó không làm tôi phấn khích chút nào; vì vậy, đối với các chi phí liên quan đến việc tham gia LPL, hầu hết đó chỉ là phí vé.

Các quỹ tương hỗ được xếp hạng từ $ 5 đến $ 26,50; giao dịch cổ phần là khoảng $ 15, và các khoản đầu tư khác như trái phiếu hoặc UIT ở đâu đó trong khoảng $ 50. Lưu ý rằng tôi không thực hiện nhiều giao dịch này, vì vậy tôi không biết chi phí chính xác. Hầu hết chi phí giao dịch của tôi liên quan đến quỹ tương hỗ, cổ phiếu và ETF.

Chi phí lớn đầu tiên là tuân thủ. Tôi đã phải tìm một người nào đó để thiết lập ADV của mình ( tài liệu quảng cáo khách hàng ) và bắt đầu quá trình thành lập công ty tư vấn của tôi với Bang Illinois. LPL có một vài nhà cung cấp mà họ đã giới thiệu cho tôi và tôi đã thử gọi cho một vài nhà cung cấp trong số họ, nhưng lịch trình của họ không khớp với thời gian của tôi.

Chi phí của chúng dao động ở bất kỳ đâu từ $ 2000 đến $ 5000 , phụ thuộc chủ yếu vào trạng thái của chúng. Những cửa hàng ở New York dường như tính phí cao nhất. Thông qua blog của mình, tôi đã gặp một cố vấn khác đã đi theo hướng RIA và anh ấy đã giới thiệu tôi với người tuân thủ của anh ấy, người mà anh ấy đã sử dụng.

Phí thiết lập là 3.000 đô la và anh ấy đã lo toàn bộ quá trình; và để tôi nói với bạn, 3.000 đô la hoàn toàn xứng đáng . Tổng chi phí:$ 3.000,00. Chi phí định kỳ:2.000 đô la mỗi năm.

Chi phí lớn thứ hai là thiết lập LLC; may mắn thay, tôi sống ở bang Illinois, nơi chỉ để thiết lập một LLC, bạn sẽ có khoảng 450 đến 500 đô la (lưu ý: châm biếm nặng nề ). Lẽ ra, tôi có thể tự thiết lập, nhưng thực lòng tôi không cảm thấy thoải mái, vì vậy CPA của tôi đã giúp trong quá trình này. Tổng chi phí ở đó là $ 850. Tổng chi phí:$ 850. Chi phí định kỳ:$ 250 mỗi năm.

Chi phí lớn khác đối với tôi là công việc kinh doanh mà tôi đã mất. Tôi có một số tiền kha khá bị ràng buộc trong các niên kim có thể thay đổi và một số tài khoản 529 và 403 (b) mà tôi sẽ không thể chuyển. Ngoài ra, tôi có mối quan hệ với một công đoàn tín dụng địa phương nơi tôi là cố vấn lựa chọn của họ, người mà họ sẽ giới thiệu tất cả các hoạt động kinh doanh đầu tư của họ cho tôi.

Đây là một mối quan hệ khác mà tôi phải từ bỏ nếu tôi định thành lập công ty của riêng mình. Trong khi, thật khó để nói con số chính xác; Tôi ước tính rằng tôi đã bỏ khoảng 36.000 đô la mỗi năm thu nhập định kỳ để đi theo hướng RIA. Tổng doanh thu bị mất:khoảng 36.000 đô la mỗi năm.

Ồ, những niềm vui khi có công việc kinh doanh của riêng bạn. Với nghề của tôi, bạn cần cả bảo hiểm trách nhiệm kinh doanh và bảo hiểm trách nhiệm nghề nghiệp (E&O). The business liability runs us $1,470 per year (this also includes worker’s comp for my new employee) and $3,654 per year for E&O.

The E&O is about $1,000 more per year than I was paying with LPL, but I decided to go with a carrier who specializes in investment advisers. Total cost:$5,124 per year. Recurring:same.

Since the office was already set up, we already had phone systems intact, and the way it worked before was we all just split the phone bill equal ways with my other partners. Now that I had to have my own dedicated phone line, I had to add two full extensions and a fax line for my new office.

Luckily, we were able to program those new lines on the existing phone systems so there wasn’t the cost of having to buy new phones.

Furthermore, one of my partners in the office has a good friend who works for the local phone company, so I was able to get the installation costs waived, which was a big source of savings, but having to get my new phone systems still added on an additional $140 a month to have my own phone system. Total cost:$140 per month. Recurring:same.

One area where I was able to cut costs was the fax line. I figured I was paying approximately $30 a month just to have an open fax line, and that was without sending any faxes. I looked into some online providers, and the one I settled on was Nextiva.

For $60 for the entire year – $5 a month – I was able to have a fax line which works directly with my email system. It was very reliable, and I would definitely recommend it to any small office who needs a fax line but doesn’t send hundreds of faxes per month. Total cost:$60 per year. Recurring:same.

Since I had a new business name, new phone number, and new email address, I had to get new stationary. I didn’t change the logo very much, so our logo graphic designer was able to make changes fairly easily. Overall, I think I had to pay about $200 to get new stationary and business cards, which wasn’t that bad. Total cost:$200. Recurring:none.

Now that I had a new business, I knew I had to have a new website, especially one which looks slick, but I wasn’t crazy about having to pay $300-$500 to set this up.

I was lucky, in that a friend of mine offered to essentially set it up for free. I already purchased the domain for $10, and I got a snazzy-looking website. Nothing like saving a little bit of money! Total cost:$10. Recurring:$10 per year.

The other most annoying fee is with our local bank. We currently have free checking with complete online access, and my wife is a big fan of being able to pay stuff online; but now, instead of getting paid as an individual, I get paid into my business account, Alliance Wealth Management LLC.

The LLC has its own separate tax ID number, and my bank does not allow to do online transfers when you have two tax ID numbers.

(Side note – I also have another LLC set up for my online business.) To be able to transfer money between the three different tax ID numbers, the bank charges us $35 a month to do so.

Right now, we are paying it, as it is a convenience, and we’ve been with this bank since I was sixteen years old. I will say that we are exploring other options. Recurring cost:$35 per month.

Before beginning the transition, my total overhead was $1,075 per month. I am sure many people would look at that and laugh. Yes, I lived in the Midwest where things are cheap. Since I’m still occupying the same office, I have the same printer, same desk, computer, the bookshelf that I had before, and so there weren’t any greater expenses on that end.

We had a 3500-square-foot building that we pay just about a dollar a square foot a month for rent. We also had one assistant and all the typical expenses you would have in a professional office. All those expenses are split seven ways, which makes my share ridiculously inexpensive.

Those costs include the other phone system, postage, Direct TV – that’s for my 47-inch television in my office – heating and air condition, electricity, taxes, and insurance. Recurring Cost:$1075 per month.

What I’ve pretty much outlined up above are the essential costs that I must have to run the business. These others are add-ons, meaning I could probably get by without them, but they definitely make running a practice much easier:

As a CERTIFIED FINANCIAL PLANNER™ professional, I also have the dues I have to pay. Total Cost:$325 every 2 years I’m also a member of the Financial Planning Association.

FPA is the largest membership organization for personal financial planning experts in the U.S. and includes professionals from all backgrounds and business models. Total Cost is $395 per year Lastly, I have kept my insurance license open and that costs me roughly $180 every 2 years .

As you can see, it’s not cheap to start your own financial planning firm, but I can say that’s it definitely worth it. I’m exactly where I needed to be to grow my practice, and my blog, on my terms.

The one cost I haven’t mentioned yet is hiring additional employees after starting my own RIA. That has brought on a whole new set up challenges, but once again has been worth it.

Now that I was all set up, success just came knocking on my door… right ? Right ? Not so fast. Let’s talk about what it takes to go from setup to success.

Podcast: The 7 Rules on How to Become (and stay) a Successful Financial Advisor

First, how do you define success?

Success can come from many aspects:life, career, family. Often I get asked how I became a financial advisor and what has led to my success. When someone views me as successful, I’m always flattered. While I do consider myself successful, I’m also very humble.

By industry standards, I’m just a pea. I’m not a rainmaker, not a million dollar producer, not one of Forbes Top 100 financial advisors. I don’t have hundreds of millions under management.

Most big-time producers would probably chuckle if they knew the size of my book of clients. So, why do others and myself consider me to be successful? Because I love what I do (and it shows ) and I get paid very well to help people each and every day.

Being a financial advisor is not easy . That’s something I really didn’t know when I got started in the business because my naivety and inexperience– but quickly found out.

When I began my career with A.G. Edwards &Sons in 2002, I was in a training class of around 55 people. My class ranged from 23 year-olds, like myself, starting their careers to 50+ year-olds attempting a third career. After completing training and being “in production ” (better know as licensed to sell) for a year, our class of 55 had been slashed to less than half .

At my five-year anniversary mark, there were only 5 of us left . If you’re a numbers geek and you use my class as an example of your odds of surviving, then you have a 91% chance you are going to fail if you decide to become a financial advisor.

How do you like your odds? As I reflect on my career, I’m truly thankful for many blessings which have been bestowed to me. There have been many emotional roller coasters along the way, but I know the following basic fundamental principles have been the foundation to my success.

So, you didn’t think I was blowing smoke, I recruited two other successful financial advisors, Russ Thornton and Brian Plain, to give their take what it takes to truly succeed in our business.

One of the keys to my success has much to do with how I was raised. My family has always taught me live by the golden rule:

Treat others the way that I would like to be treated.

It’s such simple advice which rings true in every situation. I apply this basic principle in life and, most importantly, in my career. If a client calls me while I’m on the phone, I’m sure to call them back as soon as I can. Why? Because I hate having to wait on someone to call me back and I don’t want my client having to wait. Same thing on emails and sending out paperwork. Brian concurs,

Always do what’s right for your client. This will often mean giving up short term financial gain. Do what’s right for your client because it is the RIGHT thing to do. Do it early and often and you’ll see it come back to you in spades.

This business is not for everyone. I’ve seen many people get started and think to themselves that they have what it takes, only to see them fizzle out in under a year.

What made me different? Because I wanted it. My first year, I spent all day and 2-3 nights , per week , cold calling. Yes, I was the annoying guy who would interrupt your favorite TV show by asking you the following:

Hi, Mr. So and So. My name is Jeff Rose, and I’m calling from A.G. Edwards here in Carbondale. I”m just calling you today to see if you are an investor and if you are open to new investment ideas from time to time.

That was it. That was my magical spiel. Imagine saying that 100-200 times a day.

If you weren’t jealous of me yet then I’m sure you’re jealous now. After cold-calling, I started hosting lunch and dinner seminars. I used to beg/invite potential clients to a free meal so they could hear me talk about some general investment message.

I used to do one of these every 6 weeks or so trying to get my name out there. In addition, I would sacrifice weekends setting up booths at trade shows. I would and have driven over 2 hours to meet with somebody hoping they would do business with me. There were many highs and lows and I’ve enjoyed every moment.

When I first started in the business I had no clients given to me and it was up to me to find new ones. When I came across someone who was a potential prospect, I was very eager to convert them to a client. I was so eager I would follow up more so than was properly necessary.

I learned along the way you have to wait until people are ready to act, BUT you still want to make sure they think of you when the time is right. That’s why it is important to follow up:phone call, e-mail, even draft handwritten notes. Just make sure when you do follow up, it’s not too thường. Russ adds a bit of his experience in working in a Wall Street firm,

A Wall St. brokerage firm is a sales firm. I’m not criticizing sales because it’s a critical function in any healthy business. In fact, though I’m an independent advisor today, I’m still selling my advice.

I guess my point is that you should understand up-front and make a career choice on the basis of what you want, and are willing, to sell to people.

How you ever been to cocktail party and got stuck having to listen to a person who felt the need to tell you EVERYTHING about them even though you never asked? Don’t worry I won’t do this to you. One thing about me is I’m a very curious person by nature. I like to ask a lot of questions and most importantly:L-I-S-T-E-N . Brian adds,

Be an educator and share your knowledge. A successful advisor talks WITH clients, not AT clients. Making things simple and understandable isn’t easy, but it is essential.

A child mis-educated is a child lost. – John F. Kennedy

One of the surprising aspects of my job is how much I play the role as educator. Most people I work with don’t have the desire to know or understand what the beta or standard deviation is on their portfolio. All they know is they have worked their butt off to save as much as they have and that money has to last them the rest of their life.

And they are hiring me to help them through the process. Some part of the process is easy – I need X amount dollars per month to survive – while other aspects can be confusing – I’m looking to set up an A-B Trust to protect my assets from estate tax.

Whatever the circumstance, it’s imperative all parties have a good understanding of what we are trying to accomplish. Without the general understanding, and the education of the financial goals at hand, any major bump along the way could jeopardize the desired result. Russ points out,

When it’s all said and done, it’s the client’s money. You can give them the best advice and listen to anything and everything they’re willing to share with you, but they have the final say in any decisions that are made.

I’ve found the best way to work with clients is to be a caring educator. No, I’m not trying to teach them everything I know, but I want my clients to have a thorough understanding of their choices and the possible consequences of each choice they might make.

If you really want to be a successful financial advisor, you have to genuinely care about the people (your clients) you are helping. You can’t look at them as “how much money they have ” or “how much you make off of them .”

In 2008, when the market was falling, I could care less about how much I lost. I was more concerned about all my retired and soon-to-be-retiring clients and how this would affect them. If you don’t care—truly, genuinely care—people see right through you.

See, the LORD your God has given you the land. Go up and take possession of it as the LORD, the God of your fathers, told you. Đừng sợ; do not be discouraged. – Deuteronomy 1:21

I can remember in my first year of becoming a financial advisor I had one of the worst earning months of my short career. I made less in a month than I made when I was still working part-time at GNC making $6/hour while I was in college!

Luckily, I was still young and didn’t have a family to support and I made it. Well, I wouldn’t necessarily say I made it, but I did survive. What also helped me is having God on my side and giving me the strength and power to not doubt myself and continue forward in order to succeed. Brian ends with,

“Worry about the things you can control. Always take care of your clients and do right by them. Don’t be afraid to let them know how they can help you grow your practice. If you’re consistently exceeding your clients expectations, they’ll likely become your best source of potential referrals.”

Russ concludes,

“There are very few certainties in life. And there are perhaps even fewer in the financial services world. But, I sleep comfortably at night knowing I’m doing work I love and working hard to take the best possible care of my clients. I consider my clients part of my extended family and do my best to treat them as such.

Sure, there will be problems and obstacles which inevitably pop up along the way, and there’s only so much I can do to minimize these, but I am comforted by the knowledge there is no one else out there who could care about my clients as much as I do.”

Thanks for Brian and Russ for contributing!

A great organization I’m a proud member of is the Financial Planning Association . It’s a tremendous resource for consumers and financial professionals. For someone who is hoping to get in the financial planning business, FPA offers a residency program (think of it as an internship) which is a client-centered training experience using comprehensive and detailed case studies.

By completing the 6-day internship program, candidates will be eligible for 30 hours of CFP Board continuing education credit or three months of financial planning work experience. You can learn more by visiting the FPA’s website.

The question came from Derek:

“Hey Jeff, First thing I want to say great blog! I’m currently in the workforce and entertaining a new profession as a financial planner. I really enjoy keeping up with the markets and many of my friends and co-workers come to me for advice on their investments.

I’ve been doing some research in getting in the business and it seems daunting as many of the big brokerage firms want you to work crazy hours the first couple of years. I’m not ready to give up my day job and was considering giving it a go part-time. What do you think about the likelihood of being a part-time a financial planner?”

Derek is NOT the 1st person to ask me about becoming a part-time financial advisor. In fact, many people who have a love for investing, numbers, and helping people have emailed asking me something similar.

To all of those who are interested in the financial planning profession on part-time basis, this video is for you. Making sure I hadn’t missed anything regarding being a part-time financial advisor, I asked some of my colleagues to share their thoughts on the matter. Here are some comments from fellow financial advisors about whether you can do it part-time:

I think if a person wants to pursue a part-time or “on the side” financial planning business, they need to first decide how they want to do it. Let’s assume for a minute it’s possible.

None is better or worse than the other, but I think getting clear on this up front will help clarify the rest of the thought process. Also, beyond an immediate friends and family circle, how will they market and attract new clients?

I know I’ve raised more questions than I’ve answered. I’m frankly not sure if it can be done, but rather than assume it can’t, I think anyone interested needs a thorough understanding of what role they want to play in the financial advice/planning industry before moving ahead.