Khi chúng ta nói về Gói bảo hiểm liên kết đơn vị (ULIP), những người gièm pha chỉ ra mức phí cao hơn dẫn đến lợi nhuận thấp hơn. Mặt khác, những người đề xuất chỉ ra cơ cấu chi phí thấp thuận lợi đã ra đời sau khi IRDA sửa đổi Quy định liên kết đơn vị, 2010.

Cả hai dường như đều có một điểm hợp lệ. Phí cao hơn ăn vào lợi nhuận. Mặt khác, các ULIP thời đại mới không ở đâu gần với hình đại diện xấu xa của họ trong thập kỷ đầu tiên của thế kỷ này.

Ai đúng?

Theo tôi, cả hai đều ở một mức độ nào đó. Tuy nhiên, tách biệt nhu cầu đầu tư và bảo hiểm của bạn vẫn là lựa chọn tốt hơn.

Trước tiên, chúng ta hãy xem xét các khoản phí trong Gói bảo hiểm liên kết đơn vị.

Danh pháp và lượng tử có thể khác nhau nhưng các khoản phí thông thường sẽ tuân theo một cấu trúc tương tự.

Nhiều công ty bảo hiểm khác nhau có thể đổi mới và áp dụng các mức phí khác nhau. Đủ công bằng.

Mục đích, trong bài đăng này, không đi sâu vào bản chất và mức phí trong ULIP và cách nó ảnh hưởng đến lợi nhuận của bạn. Tôi đã thảo luận chi tiết khía cạnh này trong một bài đăng trước đó.

Trong bài đăng này, tôi muốn tập trung vào số tiền bạn phải trả để có trang trải cuộc sống trong một ULIP . Nó cũng sẽ hữu ích khi so sánh giá của cùng một bảo hiểm nhân thọ mà bạn sẽ trả cho một gói bảo hiểm có kỳ hạn thuần túy.

Phí bảo hiểm của gói bảo hiểm nhân thọ có thời hạn có thể được hiểu là phí tử vong thuần túy vì không có yếu tố đầu tư nào liên quan.

Trong trường hợp ULIP, phép tính có nhiều sắc thái hơn một chút.

Phí tử vong phụ thuộc vào Số tiền rủi ro.

Số tiền rủi ro là số tiền mà công ty bảo hiểm phải trả từ túi của mình trong trường hợp người mua bảo hiểm tử vong.

Trong MẸO loại I , người được đề cử nhận được CAO HƠN (Số tiền bảo hiểm, Giá trị quỹ) . Do đó, khi giá trị quỹ tăng lên, Tổng rủi ro sẽ giảm xuống.

Trong ULIP loại II , người được đề cử nhận được SUM của (Số tiền bảo hiểm, Giá trị quỹ) . Do đó, Số tiền rủi ro không đổi ở Số tiền bảo hiểm.

Để biết thêm về ULIP Loại I và Loại II, hãy xem qua bài đăng này.

Hơn nữa, trong khi phí bảo hiểm cho gói bảo hiểm nhân thọ có kỳ hạn không đổi trong suốt thời hạn hợp đồng, phí tử vong sẽ tăng hàng năm trong ULIP.

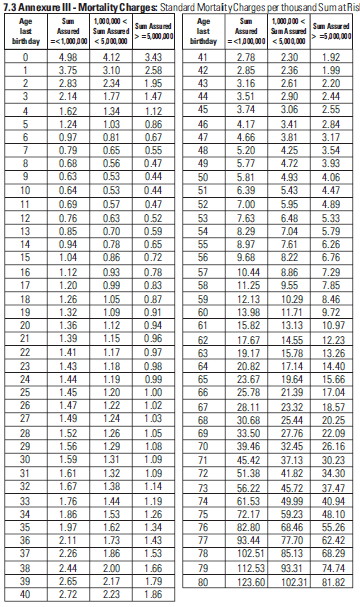

Trong trường hợp ULIP, có một bảng tử vong. Trong bảng, phí tử vong được biểu thị bằng phần nghìn Tổng số tiền rủi ro mỗi năm.

Dưới đây là một ví dụ về bảng tử vong.

Do đó, theo bảng tử vong, nếu mục nhập là 3 cho tuổi của bạn và Tổng rủi ro là 10 Rs, bạn sẽ trả phí tử vong là 3 X Rs (10 Rs / 1.000 Rs.) =3.000 Rs cho năm đó.

Và chi phí tử vong tăng theo độ tuổi. Do đó, giả sử Tổng rủi ro không đổi (điều này sẽ xảy ra trong trường hợp ULIP Loại II), phí tử vong của bạn sẽ tăng lên khi bạn già đi. Phí tử vong thường được thu hồi từ bạn hàng tháng / hàng quý thông qua việc hủy bỏ các đơn vị quỹ.

Tiếp tục với ví dụ trên, các đơn vị trị giá 250 Rs (3.000 Rs / 12) sẽ bị hủy (đổi) khỏi tài khoản của bạn hàng tháng. Xin lưu ý rằng tôi vẫn chưa xem xét tác động của GST. GST sẽ được tính trên phí tử vong.

Đọc :GST ảnh hưởng như thế nào đến Phí bảo hiểm nhân thọ của bạn?

Hãy thử xem bạn phải trả bao nhiêu để được trang trải cuộc sống với cùng số tiền theo gói có thời hạn và ULIP.

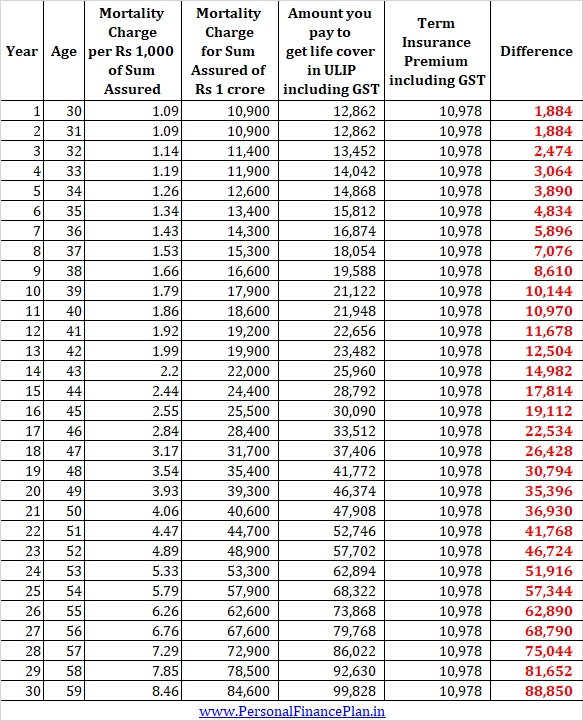

Để so sánh. Tôi đã chọn một gói bảo hiểm có kỳ hạn thuần túy và một ULIP từ cùng một công ty bảo hiểm. Tôi đã chọn gói ICICI Prudential iProtect Smart (gói có thời hạn) và ICICI Prudential Wealth Builder II (một ULIP loại II).

Chúng tôi xem xét một nam giới 30 tuổi muốn mua bìa cứng 1 Rs trong 30 năm.

Phí bảo hiểm cho gói có kỳ hạn sẽ là 10,978 Rs mỗi năm. Xin lưu ý rằng phí bảo hiểm không đổi trong 30 năm tới.

Bây giờ, hãy so sánh điều này với phí tử vong trong ULIP. Tôi sẽ sử dụng bảng tỷ lệ tử vong kế hoạch ICICI Prudential Wealth Builder II.

Bạn có thể thấy, với cùng một tính năng (cùng một mức độ bảo hiểm), bạn đang phải trả một số tiền cao hơn nhiều trong trường hợp ULIP đã nói.

Đọc:Trong các gói và ULIP truyền thống, tuổi của bạn ảnh hưởng đến lợi nhuận

Với ULIP, Số tiền bảo hiểm (quyền lợi tử vong) thường là bội số của Phí bảo hiểm hàng năm được trả.

Do đó, nếu phí bảo hiểm hàng năm của bạn là 50.000 Rs, bạn sẽ nhận được bảo hiểm trọn đời là Rs. 5 lacs (10 lần Phí bảo hiểm hàng năm). Nói chung, Số tiền bảo hiểm không thấp hơn 10 lần Phí bảo hiểm hàng năm vì trong trường hợp đó, quyền lợi thuế của bạn đối với việc thanh toán phí bảo hiểm có thể bị ảnh hưởng. Hơn nữa, số tiền thu được khi đáo hạn sẽ không được miễn thuế.

Nếu Số tiền bảo hiểm là bội số cao hơn (lớn hơn 10), thì phần lớn số tiền của bạn sẽ được chuyển vào chi phí tử vong, điều này sẽ ảnh hưởng đến lợi nhuận. Do đó, hầu hết các công ty đều giải quyết mức phí bảo hiểm hàng năm gấp 10 lần cho những người trẻ tuổi.

Do đó, để mua vỏ bảo hiểm có giá 1 Rs theo ULIP, bạn sẽ phải trả phí bảo hiểm hàng năm là 10 Rs. Có vẻ ngoài giới hạn đối với hầu hết mọi người.

Nếu bạn quá kiên quyết trong việc tránh các kế hoạch có thời hạn và không đủ khả năng chi trả mức phí bảo hiểm cao như vậy, bạn có thể bị mua thiếu bảo hiểm.

Ngoài ra, bạn có thể thấy phí tử vong trong ULIP thậm chí còn phụ thuộc vào Số tiền bảo hiểm. Phí tử vong cao hơn nhiều với Số tiền bảo hiểm thấp. Tôi không hiểu lý do đằng sau sự khác biệt rõ rệt này.

Tôi đã xem xét ULIP Loại II cho phân tích của mình. Do đó, Số tiền rủi ro đối với công ty bảo hiểm không đổi.

Nếu tôi đã xem xét ULIP loại I, Tổng rủi ro sẽ liên tục giảm do giá trị quỹ tăng. Trên thực tế, một khi giá trị quỹ vi phạm Số tiền bảo hiểm, công ty bảo hiểm sẽ không có Số tiền bảo hiểm rủi ro và do đó phí tử vong sẽ không được áp dụng. Bây giờ, bạn đã biết ULIP Loại I sẽ mang lại cho bạn lợi nhuận tốt hơn ULIP Loại II như thế nào. Tuy nhiên, hãy lưu ý rằng mức độ phù hợp thấp hơn trong ULIP Loại I.

Rõ ràng, có sự khác biệt rõ rệt giữa mức giá bạn phải trả để nhận được cùng một mức bảo hiểm nhân thọ theo ULIP và gói bảo hiểm nhân thọ có kỳ hạn.

Theo tôi hiểu, định mức bảo lãnh cho gói bảo hiểm liên kết đơn vị (ULIPs) tương đối thoải mái so với gói bảo hiểm có thời hạn. Một phần nguyên nhân là do mức độ rủi ro mà một công ty bảo hiểm phải gánh chịu có thể không cao. Xét cho cùng, Số tiền bảo hiểm là bội số của phí bảo hiểm hàng năm (như đã thảo luận ở trên).

Trong trường hợp gói trọn đời có kỳ hạn, bạn sẽ nhận được khoản bảo hiểm 1 crore Rs bằng cách trả phí bảo hiểm chỉ từ 10.000-15.000 Rs.

Do các định mức bảo lãnh phát hành thoải mái này, việc mua ULIP có thể dễ dàng hơn so với gói bảo hiểm nhân thọ có kỳ hạn. Nhiều người có thể bị từ chối bảo hiểm theo một chương trình có thời hạn có thể được cung cấp bảo hiểm nhân thọ theo ULIP từ cùng một công ty bảo hiểm nhân thọ.

Tuy nhiên, nếu bạn có thể đủ điều kiện tham gia chương trình bảo hiểm nhân thọ có thời hạn, thì việc bạn trả phí tử vong cao hơn theo ULIP có hợp lý không?