Một lợi thế lớn mà ULIP có so với quỹ tương hỗ vốn chủ sở hữu là số tiền thu được từ ULIP khi đáo hạn được miễn thuế. Mặt khác, lãi vốn dài hạn từ việc bán các quỹ tương hỗ vốn cổ phần bị đánh thuế ở mức 10%. LTCG khi bán các quỹ tương hỗ nợ được đánh thuế 20% sau khi lập chỉ mục.

Trong một bài đăng trước đó, tôi đã nêu rõ lý do tại sao tôi vẫn thích quỹ tương hỗ hơn ULIP. Tôi không phủ nhận mình có thành kiến.

Nếu bạn vẫn muốn sử dụng ULIP, tốt hơn nên sử dụng ULIP chi phí thấp. Tôi đã nêu bật những lợi ích của ULIP chi phí thấp (so với một ULIP đắt tiền) trong bài đăng này.

Trong bài đăng này, tôi sẽ thảo luận tại sao bạn không bao giờ nên đầu tư vào ULIP nếu bạn đã lớn tuổi. Thậm chí không phải trong một ULIP chi phí thấp. Và phân tích này không thiên vị.

Hãy hiểu lý do. Hãy chọn một ULIP chi phí thấp để phân tích (giả sử HDFC Click 2 Invest).

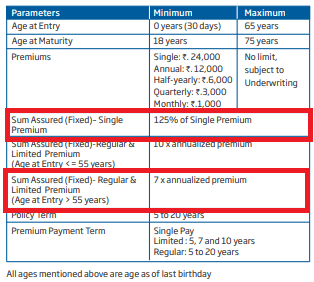

Như bạn thấy, trong HDFC Click 2 Invest, Số tiền bảo hiểm sẽ gấp 7 lần phí bảo hiểm hàng năm nếu độ tuổi tham gia lớn hơn 55. Bây giờ, đây là một vấn đề.

Tiền đáo hạn của gói bảo hiểm nhân thọ chỉ được miễn thuế thu nhập nếu Số tiền bảo hiểm ít nhất gấp 10 lần phí bảo hiểm hàng năm. Với điều kiện này, tiền đáo hạn từ HDFC ULIP sẽ không được miễn thuế nếu tuổi nhập cảnh lớn hơn 55.

Do đó, trong trường hợp này, lợi thế lớn nhất của ULIP so với quỹ tương hỗ vốn chủ sở hữu (tiền thu được khi đáo hạn miễn thuế) đã bị xóa sổ. Không chỉ vậy, trong trường hợp tổ chức TCVM vốn chủ sở hữu, bạn phải trả thuế ở mức 10% trên lợi nhuận vốn. Trong trường hợp ULIP, toàn bộ tiền đáo hạn sẽ bị đánh thuế theo tỷ lệ thanh toán của bạn (có thể có sự điều chỉnh đối với phí bảo hiểm đã trả).

Đây là một câu hỏi thường gặp trong đầu bất kỳ nhà đầu tư nào. Công ty bảo hiểm lẽ ra có thể giữ Số tiền bảo hiểm bằng 10 lần phí bảo hiểm hàng năm và tiếp tục hưởng lợi thế về thuế.

Chà, có vấn đề về phí tử vong.

Phí tử vong trong ULIP là số tiền giúp bạn trang trải cuộc sống. Mỗi ULIP đều có một bảng tử vong. Phí tử vong được tính hàng tháng. Các đơn vị quỹ của bạn được thanh lý để thu hồi các khoản phí đó.

Tuy nhiên, phí tử vong không được tính trên toàn bộ Số tiền bảo hiểm. Nó được tính trên Số tiền rủi ro.

Rõ ràng, mọi thứ khác vẫn như cũ, bạn sẽ phải trả nhiều hơn về phí tử vong trong trường hợp ULIP Loại II. Để biết thêm về hai loại ULIP, vui lòng tham khảo bài đăng này.

Đối với người già, gánh nặng chi phí tử vong có thể là gánh nặng không cần thiết vì:

Đây là ảnh chụp nhanh bảng tỷ lệ tử vong cho HDFC Click 2 Invest. Các khoản phí này là cho mỗi 1.000 Rs của Tổng số tiền rủi ro.

Nếu Số tiền bảo hiểm giống nhau trong cả hai trường hợp (giả sử 10 Rs) và nếu chúng tôi giả định rằng chi phí tử vong được tính hàng năm vào đầu năm, thì nhà đầu tư trẻ hơn sẽ tính phí tử vong là 0,9840 Rs * 10 Rs / 1.000 =984 Rs trong năm đầu tiên.

Mặt khác, nhà đầu tư lớn tuổi sẽ phải chịu khoản phí tử vong là 7,8880 * 10 Rs / 1.000 =7,888 Rs trong năm đầu tiên. Sự chênh lệch cao này sẽ còn tiếp tục trong tương lai.

Mọi thứ khác đều giống nhau (lợi tức quỹ, các khoản phí khác, v.v.), phí tử vong cao hơn có nghĩa là lợi nhuận từ ULIP thấp hơn. Tôi cũng đã thảo luận về khía cạnh này trong một bài viết trước đó. Tuổi của bạn ảnh hưởng đến lợi nhuận của bạn trong ULIP và các gói truyền thống.

Trong một trong những ví dụ nghiêm trọng nhất về việc bán sai, một người dân cao tuổi đã đầu tư 3,2 Rs trong 6 năm vào ULIP và cuối cùng nhận được 11,678 Rs. Nhân tiện, bài đăng này không phải về việc bán sai. Nó nói thêm về các sai sót / vấn đề với cấu trúc sản phẩm.

Giảm tác động của phí tử vong đối với các nhà đầu tư lớn tuổi. Công ty bảo hiểm đã khá đúng trong việc:

Chỉ là luật thuế yêu cầu Số tiền bảo hiểm phải bằng 10 lần phí bảo hiểm hàng năm trong 10 lần (để thu được tiền khi đáo hạn được miễn thuế). Bạn không thể lỗi các công ty bảo hiểm vì điều đó.

Nếu bạn còn trẻ, tôi không thể trách bạn khi mua ULIP giá rẻ với điều kiện bạn cần trang trải cuộc sống và phí tử vong không quá cao. ULIPs khá dễ hiểu đối với các nhà đầu tư mới. Có nhiều vấn đề với ULIP, nhưng tôi có thể sống với vấn đề đó nếu bạn mua hàng ở độ tuổi còn trẻ.

Tuy nhiên, nếu bạn là người lớn tuổi, tốt hơn hết bạn nên tránh ULIPs vì :

Nhân tiện, các ULIP cao cấp đơn lẻ cũng sẽ gặp phải vấn đề tương tự. Trong trường hợp ULIP trả phí đơn lẻ, Số tiền bảo hiểm (trong HDFC Click 2 Invest) chỉ bằng 1,25 lần phí bảo hiểm hàng năm. Số tiền bảo hiểm được giữ ở mức thấp để giảm tác động của phí tử vong. Tuy nhiên, vấn đề là số tiền thu được khi đáo hạn sẽ phải chịu thuế.

Tại thời điểm mua hàng, bạn có thể không được thông báo về những vấn đề này. Thông thường, các nhân viên bán hàng chỉ tập trung vào những phần tốt. Tuy nhiên, sự thiếu hiểu biết không thể là cái cớ.

Hãy lưu ý. Được thông báo.