Không thể trả nợ có thể rất đáng sợ. Và khi chủ nợ của bạn là IRS, bạn có thể đặc biệt lo lắng về việc kiếm sống qua ngày. Để giảm bớt gánh nặng nợ thuế của bạn, hãy cân nhắc việc đăng ký đề nghị một cách thỏa hiệp.

Bạn phải đăng ký đề nghị thỏa hiệp thông qua IRS. Nhưng trước khi nộp đơn, hãy cân nhắc các lựa chọn của bạn — IRS không chấp nhận tất cả các đơn đăng ký. Trên thực tế, IRS từ chối khoảng 60% đề nghị từ những người nộp đơn thỏa hiệp.

Tự làm quen với đề nghị IRS trong quá trình thỏa hiệp và trình độ để cải thiện cơ hội được chấp nhận.

Ưu đãi thỏa hiệp (OIC) cho phép người nộp thuế thanh toán khoản nợ thuế của họ với IRS với mức giá thấp hơn số tiền họ nợ.

Một đề nghị thỏa hiệp thường là một nỗ lực cuối cùng cho những người nộp thuế đã khám phá các lựa chọn thanh toán khác, chẳng hạn như một thỏa thuận trả góp. Thỏa thuận trả góp cho phép bạn thanh toán thuế hàng tháng, nhưng bạn vẫn phải chịu trách nhiệm về khoản nợ thuế đầy đủ của mình.

Để giải quyết với IRS, bạn cần phải nộp đơn đăng ký chính thức. Trong đơn đăng ký của bạn, hãy cung cấp thông tin cá nhân và tài chính và đưa ra số tiền ưu đãi.

Các doanh nghiệp và cá nhân muốn đăng ký đề nghị thỏa hiệp phải đáp ứng các yêu cầu về tính đủ điều kiện của IRS.

Trước khi nộp đơn, hãy xác minh rằng bạn đủ điều kiện. IRS yêu cầu bạn:

Bạn có thể sử dụng phiếu mua hàng IRS trong công cụ thỏa hiệp trước vòng loại để xác định tính đủ điều kiện và tính toán phiếu mua hàng sơ bộ của mình.

Công cụ vòng loại trước là một hướng dẫn, không phải là một lời đề nghị trong ứng dụng thỏa hiệp. Để bắt đầu, bạn phải trả lời một số câu hỏi và nhập thông tin cá nhân và tài chính.

Bạn không thể sử dụng ưu đãi IRS trong công cụ thỏa hiệp trước khi đủ điều kiện nếu doanh nghiệp của bạn được cấu trúc như một đối tác hoặc công ty.

Ngay cả khi bạn đáp ứng các yêu cầu về tính đủ điều kiện, IRS vẫn có thể thỏa hiệp từ chối đề nghị của bạn.

Khi xem xét một đề nghị thỏa hiệp, IRS sẽ xem xét khả năng thanh toán, thu nhập, chi phí và vốn chủ sở hữu tài sản của bạn.

IRS thường từ chối các đề nghị nếu người đóng thuế có đủ khả năng trả những gì họ nợ.

Dưới đây là một số lý do mà IRS có thể chấp nhận đề nghị của bạn một cách thỏa hiệp:

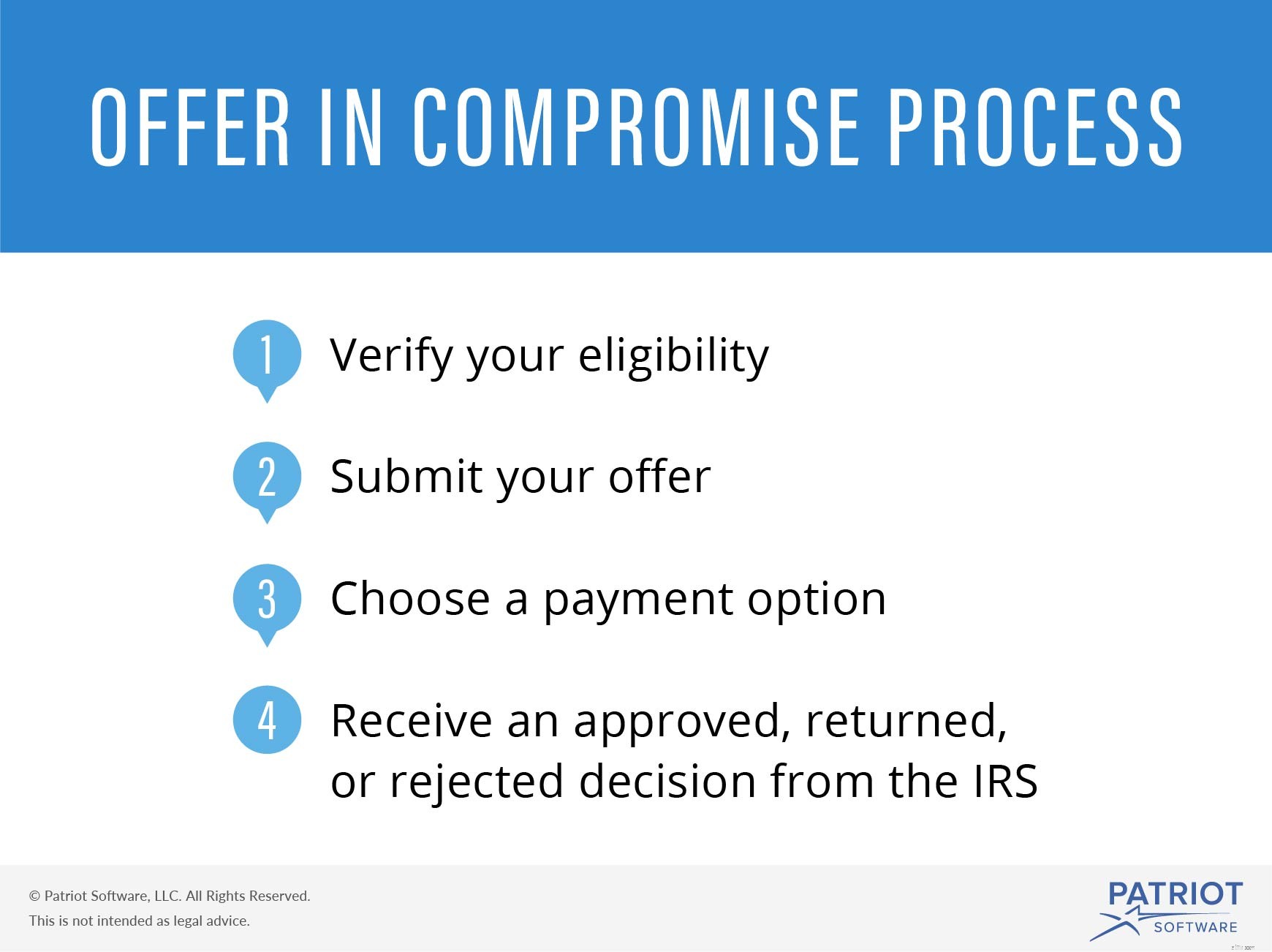

Sẵn sàng tìm hiểu về chương trình quyết toán thuế OIC? Sau khi xác minh rằng bạn đủ điều kiện, bạn có thể bắt đầu quy trình đăng ký.

Hãy nhớ rằng sau khi gửi đề nghị của bạn, IRS có thể mất đến hai năm để đưa ra quyết định.

Trong khi bạn chờ đợi quyết định, IRS sẽ tạm dừng các hoạt động thu thập. Và, bạn không cần phải thanh toán theo hợp đồng trả góp hiện có.

Nếu IRS chấp nhận OIC của bạn, họ sẽ giữ tiền hoàn thuế cho các kỳ tính thuế kéo dài qua năm dương lịch. Ví dụ:nếu IRS chấp nhận OIC của bạn vào năm 2019, bạn không thể nhận được tiền hoàn lại trên tờ khai thuế năm 2019 của mình. Khoản tiền hoàn lại không chuyển vào khoản nợ thuế của bạn.

Để gửi đề nghị của bạn một cách thỏa hiệp, bạn phải gửi các biểu mẫu thích hợp và chọn một tùy chọn thanh toán. Sau khi nộp đơn, bạn sẽ nhận được quyết định IRS của mình.

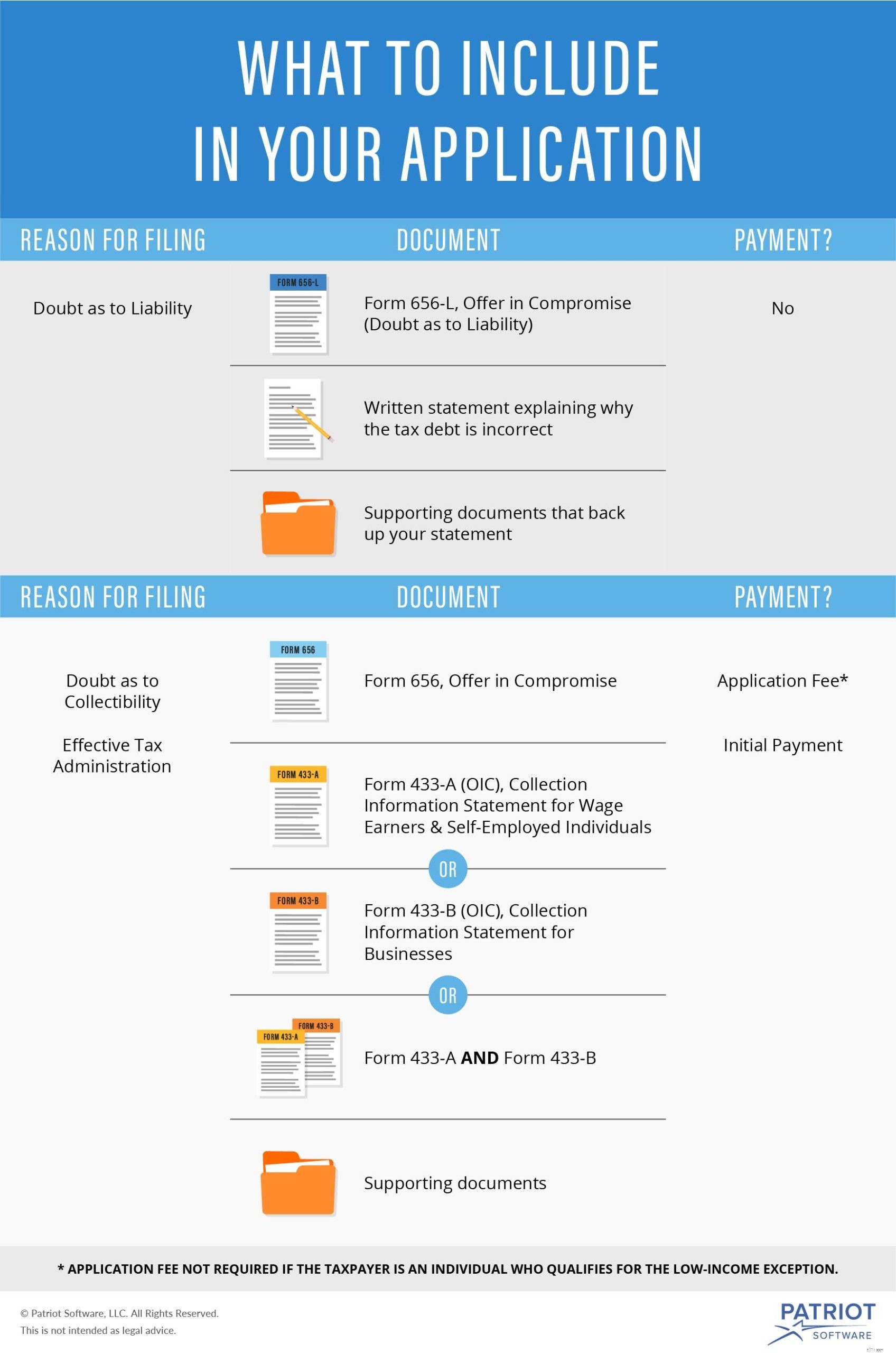

Các biểu mẫu bạn phải nộp phụ thuộc vào hai điều:

Nếu bạn đang gửi OIC dựa trên nghi ngờ về khả năng thu hoặc quản lý thuế hiệu quả, bạn phải nộp Mẫu 656, Đề nghị thỏa hiệp.

Bạn cũng phải nộp Mẫu 433-A (OIC), Tuyên bố Thông tin Thu thập cho Người làm công ăn lương và Cá nhân Tự kinh doanh, Mẫu 433-B (OIC), Tuyên bố Thông tin Thu thập cho Doanh nghiệp, hoặc cả hai.

Nộp Mẫu 433-A (OIC) nếu bạn là:

Nộp Mẫu 433-B (OIC) nếu bạn là:

Tập sách Mẫu 656 của IRS chứa các Mẫu 656, 433-A (OIC) và 433-B (OIC).

Nếu bạn đang gửi OIC dựa trên nghi ngờ về trách nhiệm pháp lý, chỉ nộp Mẫu 656-L, Đề nghị thỏa hiệp (Nghi ngờ về trách nhiệm pháp lý).

Tất cả những người nộp thuế nộp OIC cũng phải bao gồm các bản sao của các tài liệu hỗ trợ để sao lưu các yêu cầu của họ.

Hầu hết người nộp thuế phải bao gồm phí nộp đơn là $ 186.

Tuy nhiên, bạn không cần phải trả phí đăng ký nếu bạn đang gửi OIC của mình vì bạn nghi ngờ trách nhiệm pháp lý của mình. Ngoài ra, nếu bạn là một cá nhân (ví dụ:chủ sở hữu duy nhất) đủ điều kiện cho trường hợp ngoại lệ thu nhập thấp, bạn không cần phải nộp phí đăng ký.

Người nộp thuế với một đề nghị được chấp nhận trong sự thỏa hiệp thường thực hiện các khoản trả góp để trả khoản nợ thuế đã giảm của họ. Bạn phải chọn gói thanh toán của mình khi đăng ký.

IRS cung cấp hai lựa chọn thanh toán:tiền mặt một lần và kế hoạch thanh toán định kỳ.

Cả hai tùy chọn thanh toán đều yêu cầu một khoản thanh toán ban đầu khi bạn đăng ký, ngoài phí đăng ký của bạn. Tách lệ phí đăng ký khỏi khoản thanh toán ban đầu của bạn.

Mặc dù khoản thanh toán không thể hoàn lại, IRS sẽ áp dụng số tiền đó vào tổng hóa đơn thuế của bạn nếu họ từ chối hoặc trả lại OIC của bạn.

Nếu bạn theo đuổi tùy chọn thanh toán tiền mặt một lần, bạn có thể thanh toán số tiền ưu đãi của mình thành một khoản lớn hoặc thanh toán trả góp.

Theo tùy chọn tiền mặt một lần, bạn phải trả góp từ năm lần trở xuống trong vòng năm tháng trở xuống sau khi IRS chấp nhận đề nghị của bạn.

Khoản thanh toán ban đầu của bạn là 20% tổng số tiền ưu đãi của bạn. Vì vậy, nếu phiếu mua hàng của bạn là 40.000 đô la, bạn sẽ bao gồm khoản thanh toán ban đầu là 8.000 đô la.

Những người nộp thuế theo đuổi tùy chọn thanh toán định kỳ trả góp hàng tháng từ sáu tháng trở lên trong vòng 24 tháng sau khi IRS chấp nhận đề nghị của bạn.

Khi đăng ký, khoản thanh toán ban đầu là khoản thanh toán trả góp được đề xuất đầu tiên của bạn.

| Tùy chọn thanh toán | Số lần trả góp | Thời gian Thanh toán | Thanh toán không hoàn lại tại thời điểm nộp đơn |

| Tiền mặt một lần | Dưới 6 | Chưa đầy 6 tháng sau khi OIC chấp nhận | 20% số tiền ưu đãi |

| Thanh toán định kỳ | 6 trở lên | Trong vòng 24 tháng sau khi chấp nhận | Khoản thanh toán trả góp được đề xuất đầu tiên |

IRS có thể chấp nhận, trả lại hoặc từ chối đề nghị của bạn một cách thỏa hiệp.

Nếu IRS chấp nhận OIC của bạn, bạn phải tuân thủ các điều khoản và điều kiện. Việc không tuân thủ luật thuế và thanh toán kịp thời cho khoản nợ thuế mới của bạn có thể khiến bạn phải trả giá cao hơn khoản nợ ban đầu của bạn. IRS có thể hủy bỏ OIC của bạn và tính khoản nợ ban đầu của bạn, cộng với lãi suất và tiền phạt.

Điều gì sẽ xảy ra nếu bạn không nhận được phản hồi từ IRS trong vòng hai năm kể từ khi gửi OIC? Nếu IRS không đưa ra quyết định trong vòng hai năm, OIC của bạn sẽ tự động được chấp nhận.

IRS có thể trả lại phiếu mua hàng của bạn nếu bạn không đủ điều kiện hoặc mắc lỗi khi đăng ký. Trả lại không phải là từ chối.

IRS có thể trả lại phiếu mua hàng của bạn nếu bạn:

Nếu IRS trả lại OIC của bạn, bạn không thể kháng cáo quyết định. Tuy nhiên, bạn có thể gửi lại OIC của mình khi bạn đủ điều kiện và / hoặc sửa đơn đăng ký của mình.

IRS sẽ thông báo cho bạn qua thư nếu họ từ chối đề nghị của bạn một cách thỏa hiệp. Thông báo giải thích lý do tại sao đề nghị bị từ chối và cung cấp hướng dẫn để kháng nghị quyết định.

Nếu bạn quyết định khiếu nại từ chối, bạn phải làm như vậy trong vòng 30 ngày. Nộp Mẫu 13711, Yêu cầu Khiếu nại Đề nghị Thỏa hiệp, để kháng cáo.

Bạn không chắc mình có nên kháng cáo hay không? IRS cung cấp một công cụ tự trợ giúp trực tuyến để giúp bạn quyết định.

Ưu đãi thỏa hiệp yêu cầu thông tin tài chính quan trọng. Tránh xáo trộn vào phút cuối bằng cách cập nhật sách. Sử dụng phần mềm kế toán trực tuyến của Patriot để theo dõi thu nhập, chi phí và các khoản phải thu. Bạn đã sẵn sàng dùng thử miễn phí chưa?