Nhờ đại dịch COVID, 58% nhân viên đôi khi hoặc luôn làm việc từ xa ngay bây giờ. Thật không may cho những nhân viên đó, họ không còn có thể yêu cầu khấu trừ thuế văn phòng tại nhà (nói về một chuỗi sự kiện không may mắn). Nhưng may mắn cho bạn, bạn là chủ doanh nghiệp. Và điều đó có nghĩa là khoản khấu trừ thuế này vẫn còn.

Tuy nhiên, khoản khấu trừ văn phòng tại nhà không dành cho tất cả các chủ doanh nghiệp làm việc tại nhà. Đọc để biết câu trả lời cho những câu hỏi sau:

Khoản khấu trừ văn phòng tại nhà là khoản khấu trừ thuế đủ điều kiện các chủ doanh nghiệp nhỏ có thể yêu cầu bồi thường nếu họ sử dụng một phần ngôi nhà của mình để kinh doanh. Các chủ doanh nghiệp nhỏ bao gồm:

Theo Đạo luật cắt giảm thuế và việc làm năm 2017, nhân viên không được yêu cầu khấu trừ thuế từ năm 2018 - 2025. Vì vậy, không có khoản khấu trừ thuế lao động từ xa cho văn phòng tại nhà.

Nếu bạn là chủ sở hữu doanh nghiệp nhỏ đủ điều kiện, bạn chỉ có thể yêu cầu một phần ngôi nhà của bạn mà bạn sử dụng để kinh doanh. Khoản khấu trừ giúp bạn trang trải các chi phí liên quan đến văn phòng tại nhà của bạn, chẳng hạn như lãi suất thế chấp, tiền thuê nhà, bảo hiểm, tiện ích và bảo trì.

Việc khấu trừ chi phí văn phòng tại nhà làm giảm nghĩa vụ thuế của bạn, điều này có thể giúp bạn tiết kiệm một khoản tiền đáng kể.

Bạn có thể tự hỏi, Tôi có thể xóa văn phòng tại nhà của mình không? Một lần nữa, chỉ những chủ doanh nghiệp nhỏ đủ điều kiện mới có thể yêu cầu khấu trừ thuế làm việc tại nhà.

Để đủ điều kiện, bạn phải tuân theo hai quy tắc sau:

IRS cho phép bạn yêu cầu khấu trừ thuế bất kể bạn sở hữu hay thuê nhà của mình. IRS định nghĩa những thứ sau là một ngôi nhà:

Nếu bạn sử dụng một tòa nhà độc lập, bạn phải sử dụng thường xuyên và riêng không gian cho việc kinh doanh, nhưng nó không nhất thiết phải là địa điểm kinh doanh chính.

Bạn cũng có thể đủ điều kiện nhận khoản tín dụng thuế nếu bạn sử dụng nhà của mình:

Để biết thêm thông tin, hãy tham khảo IRS Publication 587.

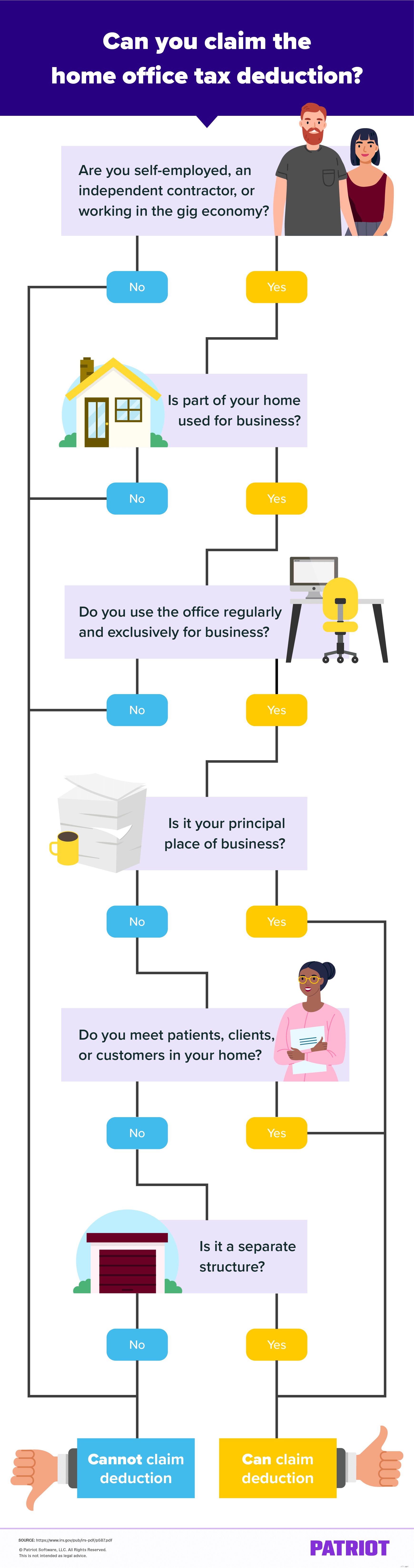

Việc xác định xem bạn có đủ điều kiện để được khấu trừ hay không có thể gây nhầm lẫn. Hãy xem sơ đồ của chúng tôi để quyết định xem bạn có thể khấu trừ hay không:

Số tiền khấu trừ thuế làm việc tại nhà của bạn phụ thuộc vào việc bạn sử dụng phương pháp đơn giản hóa hay phương pháp chi phí thực tế.

Một số chủ doanh nghiệp quyết định sử dụng phương pháp nào dựa trên đó cho phép khấu trừ tốt hơn. Tìm hiểu thêm về từng phương pháp bên dưới.

Phương pháp đơn giản hóa dễ dàng hơn phương pháp chi phí thực tế. Để sử dụng phương pháp này, hãy nhân bộ vuông của không gian văn phòng tại nhà của bạn với tỷ lệ khấu trừ tiêu chuẩn là 5 đô la.

Hãy nhớ rằng bạn chỉ có thể yêu cầu tối đa 300 feet vuông cho văn phòng tại nhà của mình. Do đó, số tiền khấu trừ thuế tối đa của bạn là $ 1.500.

Khoản khấu trừ của bạn phải nhỏ hơn tổng thu nhập của bạn (từ việc sử dụng nhà của bạn để kinh doanh) trừ đi chi phí kinh doanh. Và, bạn không thể khấu trừ phần khấu hao trên phần nhà của bạn được sử dụng để kinh doanh nếu bạn sử dụng phương pháp đơn giản hóa.

Giả sử văn phòng tại nhà của bạn rộng 250 bộ vuông. Sử dụng tỷ lệ khấu trừ tiêu chuẩn là 5 đô la, bạn có thể yêu cầu khấu trừ thuế là 1.250 đô la (250 X 5 đô la).

Chi phí thực tế, hoặc phương pháp thông thường, cho phép bạn xác định số tiền bạn thực sự chi tiêu cho văn phòng tại nhà của mình.

Để sử dụng phương pháp này, hãy tính toán các chi phí thực tế của văn phòng tại nhà của bạn, chẳng hạn như:

Tiếp theo, bạn cần tính toán tỷ lệ phần trăm ngôi nhà mà bạn sử dụng (thường xuyên và riêng) để kinh doanh.

Bây giờ, nhân tổng chi phí của bạn với tỷ lệ phần trăm ngôi nhà bạn sử dụng để kinh doanh.

Giả sử bạn có 10.000 đô la chi phí hàng năm cho ngôi nhà của mình. Văn phòng tại nhà của bạn chiếm 15% diện tích ngôi nhà của bạn. Sử dụng phương pháp chi phí thực tế, bạn có thể khấu trừ 1.500 đô la cho chi phí văn phòng tại nhà của mình (10.000 đô la X 0,15).

Sử dụng Biểu C (Mẫu 1040) để báo cáo chi phí của bạn. Báo cáo chi phí của bạn trên dòng 30.

Nếu bạn sử dụng phương pháp đơn giản hóa, bạn có thể yêu cầu khoản khấu trừ ngay trong Bảng C.

Nếu bạn yêu cầu khấu trừ thuế văn phòng theo phương pháp chi phí thực tế, bạn cũng cần phải đính kèm Mẫu 8829, Chi phí cho việc Sử dụng Nhà của Bạn cho Công việc Kinh doanh.

Để yêu cầu khấu trừ thuế văn phòng tại nhà, bạn cần có hồ sơ chính xác và có tổ chức. Hồ sơ của bạn phải cho thấy một phần của ngôi nhà của bạn mà bạn sử dụng để kinh doanh. Và, lưu giữ hồ sơ cho thấy rằng bạn đã tuân thủ các quy tắc khấu trừ thuế tại văn phòng tại nhà của IRS.

Nếu bạn quyết định sử dụng phương pháp chi phí thực tế, hãy luôn ngăn nắp. Lưu trữ biên lai để sao lưu các yêu cầu chi phí của bạn. Và, hiển thị khấu hao.

Lưu hồ sơ trong ba năm sau khi khai thuế hoặc hai năm sau khi nộp thuế, tùy vào thời điểm nào muộn hơn.

Điều cuối cùng bạn muốn làm là bỏ lỡ các khoản khấu trừ thuế vì bạn không lưu giữ hồ sơ.

Điều cuối cùng bạn muốn làm là bỏ lỡ các khoản khấu trừ thuế vì bạn không lưu giữ hồ sơ. Bạn muốn tránh mắc những sai lầm kế toán khác? Tải xuống hướng dẫn MIỄN PHÍ của chúng tôi, 10 sai lầm kế toán phổ biến mà bạn không muốn mắc phải và cách tránh mắc phải .

Nhận hướng dẫn miễn phí của tôi!