Trong trường hợp bạn chưa nghe - thuế đang được giảm giá! Để tận dụng điều đó, có nghĩa là năm 2018 có thể là năm để bạn cân nhắc chuyển đổi IRA truyền thống thành Roth.

Nhưng trước tiên, một số nền tảng. Nhờ Đạo luật cắt giảm thuế và việc làm năm 2017, gần như tất cả người Mỹ sẽ được hưởng lợi từ việc giảm thuế suất và mở rộng thu nhập chịu các mức thuế mới giảm đó, do khung thuế rộng hơn.

Hầu hết công nhân sẽ bắt đầu nhìn thấy các khoản tiền lương lớn hơn, bởi vì một phần nhỏ hơn đang được chú Sam giữ lại. Nhiều người về hưu cũng sẽ được hưởng lợi từ việc giảm khấu lưu trên các khoản phân phối tài khoản hưu trí, các khoản thanh toán thuế ước tính thấp hơn hoặc có khả năng được hoàn lại nhiều hơn khi họ khai thuế năm 2018.

Trong suốt bài viết này, tôi sẽ giải thích cách bạn có thể tận dụng những thay đổi về thuế suất và khung thuế này để giảm thiểu nghĩa vụ thuế liên bang của mình.

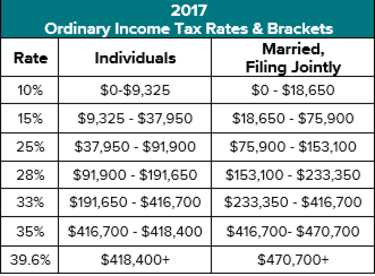

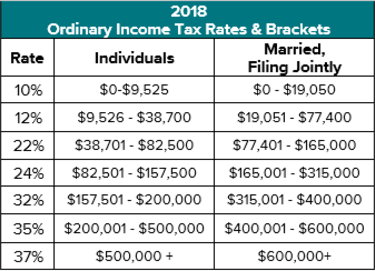

Như các bảng trên minh họa, lợi ích của thuế suất và khung thuế mới phụ thuộc vào tình trạng nộp đơn và tổng thu nhập của bạn. Ví dụ:các cặp vợ chồng đã kết hôn trong khung 15% cũ được hưởng lợi từ việc giảm thuế suất xuống 12%, nhưng khung thuế chỉ mở rộng 1.500 đô la để bao gồm thu nhập lên đến 77.400 đô la.

Mặt khác, những người nộp thuế đã kết hôn nằm trong khung thuế 25% sẽ được hưởng những lợi ích tiềm năng lớn hơn. Mức thuế 25% được giảm xuống còn 22% và khung mở rộng gần 12.000 đô la để bao gồm thu nhập lên đến 165.000 đô la. Tuy nhiên, cơ hội lớn hơn là sự thay đổi khung thuế 24% mới, áp dụng cho thu nhập lên đến $ 315,000. So với năm 2017, một cặp vợ chồng trước đây thoải mái nộp thuế 25% giờ có thể nhận được hơn 160.000 đô la trong thu nhập bị đánh thuế ở mức thuế mới thấp hơn 24%.

Đối với những người nộp thuế đơn lẻ, việc giảm tỷ lệ tương tự và mở rộng khung đã cải thiện mức 15% và 25% cũ. So với năm 2017, một cá nhân trước đây thoải mái nộp thuế ở mức 25% giờ đây có thể nhận ra thêm 65.600 đô la có thể được thực hiện ở mức 24% mới.

Chính những điểm hấp dẫn về khung thuế mới này mang lại cơ hội mạnh mẽ cho việc lập kế hoạch thuế có ý nghĩa.

Mục tiêu của việc lập kế hoạch thuế tốt là trả càng ít thuế càng tốt trong suốt cuộc đời của bạn bằng cách tối đa hóa thu nhập khi thuế suất thấp và giảm thiểu thu nhập khi thuế suất cao. Nếu thuế suất cận biên hiện tại của bạn (tỷ lệ áp dụng cho đồng đô la thu nhập bổ sung tiếp theo) cao hơn tỷ lệ dự kiến trong tương lai của bạn, việc điền vào dấu ngoặc vuông của bạn là một sự phá sản vì hôm nay bạn sẽ phải trả nhiều hơn so với những gì bạn sẽ làm trong tương lai.

Tuy nhiên, nếu mức thuế cận biên hiện tại của bạn thấp hơn mức thuế cận biên dự kiến trong tương lai, thì việc ghi thêm thu nhập ngay bây giờ bằng cách điền vào dấu ngoặc của bạn có thể có lợi. Thuế suất trong tương lai thường tăng đối với người nộp thuế vì một số lý do, bao gồm:

Trong thực tế của tôi trước đây, tôi nhận thấy rằng việc nộp thuế ở mức 15% cũ thường có lợi cho nhiều người nộp thuế, và những người khác trả theo mức thuế 25% cũ. Nhận thấy thu nhập vượt quá tỷ lệ 25% cũ thường gây nhầm lẫn khi đánh giá, vì Thuế tối thiểu Thay thế (AMT) thường được áp dụng và tỷ lệ cận biên thực tế nằm trong khoảng từ 26% -35%.

Theo các luật thuế mới, quyết định tính thu nhập tăng thêm đơn giản và thuận lợi hơn, đặc biệt là khi AMT không còn được áp dụng trong hầu hết các trường hợp. Điều đó, cùng với thuế suất thấp hơn và khung mở rộng, có thể làm cho việc lập kế hoạch thuế trở nên sinh lợi hơn.

Đối với nhiều hộ gia đình, việc lấp đầy khung 12% mới sẽ tiếp tục là điều "không cần bàn cãi", mặc dù việc tính toán có thể phức tạp khi xác định tính chịu thuế của bất kỳ An sinh xã hội nào và đủ điều kiện để được hưởng mức thuế suất ưu đãi 0% đối với cổ tức đủ điều kiện và dài hạn. -lợi nhuận vốn kỳ hạn. Tuy nhiên, việc lấp đầy khung 24% mới có thể mang lại cơ hội đáng kể, đặc biệt là đối với những người trước đây đã sẵn sàng trả 25%.

Đối với nhiều người lao động và người về hưu, cách dễ nhất để nhận ra thu nhập bổ sung để điền vào khung thuế của bạn là sử dụng tài sản có khả năng là một trong những tài sản lớn nhất của bạn:tài khoản IRA truyền thống hoãn thuế của bạn. Các khoản phân phối từ loại tài khoản này tạo ra thu nhập chịu thuế, nhưng có một giải pháp thông minh hơn là chỉ thực hiện các khoản phân phối. Thay vào đó, bạn có thể chuyển đổi tất cả hoặc một phần tài khoản thành Roth IRA. Làm như vậy sẽ tạo ra thu nhập bổ sung và một hóa đơn thuế, nhưng các khoản đầu tư vào Roth IRA giờ đây sẽ được hưởng lợi từ tăng trưởng miễn thuế và không phải trả thuế khi được phân phối hợp lý. Chuyển đổi Roth thường có lợi khi khoản thuế thu được có thể được thanh toán từ các tài sản không phải là tài khoản hưu trí hoãn thuế.

Hãy xem một ví dụ với Dave và June, cả hai đều 65. Vào năm 2017, họ ở trong khung thuế 25% và dự đoán rằng RMD của họ, khi họ đạt 70,5 tuổi, sẽ đưa họ vào khung thuế 33%. Trong trường hợp này, họ đã quyết định và thoải mái điền vào khung thuế 25%, trong trường hợp của họ, họ yêu cầu chuyển đổi IRA Roth 33.000 đô la.

Tuy nhiên, theo luật thuế mới năm 2018, tình hình của họ đã thay đổi đáng kể. Trong trường hợp này, họ đã ở trong khung 24% mới và dự đoán rằng RMD gần như sẽ đưa họ vào khung thuế 32% và chắc chắn là 35% khi người phối ngẫu đầu tiên qua đời. Để tránh đạt mức thuế cao hơn, họ quyết định điền vào khung thuế 24%, có nghĩa là họ có thể nhận được thu nhập chịu thuế lên đến $ 315,000. Do đó, họ dự đoán sẽ hoàn thành chuyển đổi Roth IRA trị giá 195.000 đô la:cao hơn 162.000 đô la so với mức có lợi trong năm 2017.

Bán hàng rất thú vị bởi vì họ cung cấp "một thỏa thuận" và không kéo dài mãi mãi. Và đó chắc chắn là trường hợp của những thay đổi luật thuế gần đây. Theo luật hiện hành, việc mua bán này sẽ kết thúc vào ngày 31 tháng 12 năm 2025, tại thời điểm đó thuế suất sẽ tự động tăng trở lại mức năm 2017 trừ khi Quốc hội trong tương lai mở rộng cơ cấu hiện tại. Do đó, chưa bao giờ có thời điểm tốt hơn để tối đa hóa các dấu ngoặc của bạn và giảm thiểu tác động tiêu cực mà thuế có thể gây ra khi theo đuổi các mục tiêu tài chính rộng lớn hơn của bạn.

Thông tin này không nhằm mục đích thay thế cho lời khuyên cụ thể về thuế được cá nhân hóa. Tôi khuyên bạn nên thảo luận các chiến lược thuế với một cố vấn thuế đủ năng lực để xem liệu các chiến lược này có phù hợp với tình huống riêng của bạn hay không và xem xét các câu hỏi sau: