Hướng dẫn chung về việc rút không quá 4% danh mục đầu tư của bạn mỗi năm trong thời gian nghỉ hưu đã được áp dụng vào cuối năm nay. Hướng dẫn này là kết quả của một nghiên cứu được thực hiện gần 30 năm trước bởi William Bengen, vào thời điểm mà người ta tin rằng 5% là tỷ lệ rút tiền an toàn. Trong nghiên cứu, William xác định rằng 5% là quá rủi ro và đề xuất thay đổi thành 4%.

Nhưng liệu 4% có còn là một quy tắc ngón tay cái hay không, như Bengen đã kết luận? Tôi tin rằng câu trả lời là "có thể." Tuy nhiên, thực tế khi nghỉ hưu phức tạp hơn một chút, vì vậy, bạn cần lập kế hoạch nhiều hơn một chút thay vì chỉ sử dụng các quy tắc chung để giúp bạn yên tâm hơn trong thời gian nghỉ hưu. Không nhận được tỷ lệ rút tiền chính xác có nghĩa là hết tiền và chúng tôi không thể mua được.

Đây là cách hoạt động của quy tắc 4%. Nếu bạn lấy danh mục đầu tư của mình khi nghỉ hưu và nhân nó với 4%, đó là số tiền bạn có thể rút một cách an toàn mỗi năm mà không bị hết tiền. Quy tắc cũng giả định rằng bạn sẽ tăng cho mình 3% mỗi năm bằng cách tăng từ từ số tiền rút ra để trang trải lạm phát.

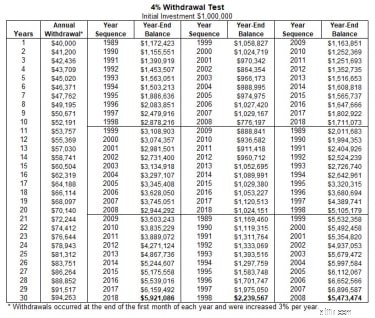

Hãy kiểm tra quy tắc bằng cách giả sử bạn đã nghỉ hưu cách đây 30 năm, vào ngày 1 tháng 1 năm 1989:

Bạn có thể nhớ năm 1989. Michael Jordan ghi điểm thứ 10.000; đội San Francisco 49ers đã giành được giải Super Bowl thứ ba của họ; Dustin Hoffman giành giải Oscar cho vai diễn trong phim Rainman ; George H.W. Bush trở thành tổng thống; đã có các cuộc biểu tình ủng hộ dân chủ ở Quảng trường Thiên An Môn của Trung Quốc; và tàu chở dầu Valdez của Exxon đã làm tràn hơn 11 triệu gallon dầu ngoài khơi bờ biển Alaska.

Giả sử bạn đã tuân theo quy tắc 4% và tình cờ đủ may mắn để có được danh mục đầu tư trị giá hàng triệu đô la vào năm 1989 (tương đương với 2,4 triệu đô la ngày nay). Trong khi 1 triệu đô la sẽ là rất nhiều vào năm 1989, chúng tôi không kiểm tra số lượng đô la mà là tỷ lệ phần trăm. 1 triệu đô la chỉ là một con số tròn trĩnh để làm việc. Chúng tôi có thể áp dụng tỷ lệ phần trăm cho bất kỳ số tiền nào.

Vì vậy, đây là kế hoạch đầu tư của chúng tôi. Chúng tôi sẽ lấy 1 triệu đô la và đầu tư một nửa vào cổ phiếu và một nửa vào trái phiếu bằng cách sử dụng Quỹ chỉ số Vanguard 500 (VFINX) và Quỹ thu nhập Dodge và Cox (DODIX). Chúng tôi sẽ cân đối lại danh mục đầu tư sáu tháng một lần. Trong năm đầu tiên, chúng tôi sẽ giả định rằng bạn rút và chi tiêu 40.000 đô la. Trong năm thứ hai, chúng tôi sẽ giả định rằng do giá cả tăng, bạn sẽ cần phải rút thêm 3%, tương đương 41.200 đô la. Chúng tôi cho rằng bạn sẽ tiếp tục rút thêm 3% mỗi năm.

Vậy bạn đã làm gì? Bạn đã nhận được lời khuyên tốt? Biểu đồ đầu tiên cho thấy 1 triệu đô la của bạn đã đạt 5,9 triệu đô la ngay cả sau khi chi tiêu 1,9 triệu đô la trong 30 năm từ 1989-2018. Trong khoảng thời gian đó, danh mục đầu tư sẽ đạt trung bình 8,95%. Vì vậy, nếu lặp lại 30 năm qua, chúng tôi sẽ kết luận rằng bạn thực sự có thể chi tiêu nhiều hơn nữa (lên tới 60.000 đô la, được điều chỉnh theo mức lạm phát 3%).

Trong biểu đồ dưới đây, tôi đã phân tích 30 năm qua thành ba thập kỷ để chúng ta có thể kiểm tra danh mục đầu tư của mình bằng cách sử dụng kết quả bắt đầu với một thập kỷ tốt hay xấu. Ví dụ, trong lần thử nghiệm đầu tiên, danh mục đầu tư của bạn tận dụng lợi thế của việc phát triển công nghệ trong 10 năm đầu từ 1989-1998, điều này thực sự hữu ích về lâu dài. Tuy nhiên, lưu ý rằng mọi thứ sẽ thay đổi một chút nếu chúng ta lật thứ tự của từng thập kỷ và kiểm tra lại. Dưới đây là lợi nhuận hàng năm của mỗi thập kỷ:

Trong mỗi lần kiểm tra, danh mục đầu tư sẽ có số dư lớn. Bạn không hết tiền.

Nhấp vào đây để xem hình ảnh đầy đủ.

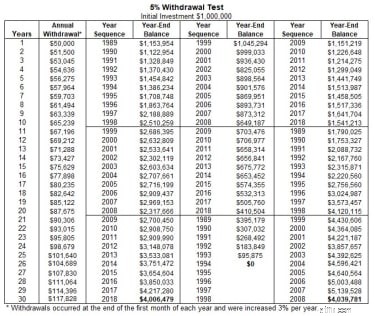

Bây giờ, hãy xem điều gì sẽ xảy ra nếu bạn làm theo thông lệ thông thường của năm 1989 và rút 5% mỗi năm, điều chỉnh cho cùng mức lạm phát 3%? Bạn sẽ thấy trong biểu đồ tiếp theo rằng bạn vẫn có thể rút tiền đầu tư nhiều hơn nữa từ năm 1989-2018. Tuy nhiên, nếu chúng ta lật lại nhiều thập kỷ và hiệu suất của bạn trong thập kỷ đầu tiên giống như năm 1999-2008, bạn sẽ hết sạch tiền.

Nhấp vào đây để xem hình ảnh đầy đủ.

Dựa trên 30 năm qua, chúng tôi có thể kết luận rằng 4% là tỷ lệ rút tiền an toàn và lời khuyên tốt vào thời điểm đó - và thậm chí 5% hầu hết là an toàn. Tất nhiên, "hầu hết là an toàn" không phải là cách tốt để lập kế hoạch. Tác giả của nghiên cứu ban đầu đã sửa đổi kết luận của mình ngay bây giờ và đã tăng tỷ lệ rút tiền an toàn của mình lên 4,5% khi nắm giữ danh mục đầu tư đa dạng hơn. Tuy nhiên, lưu ý rằng bạn có thể thoải mái với tỷ lệ rút tiền gần 5% danh mục đầu tư của mình nếu bạn có nhiều vốn tự có trong nhà mà bạn không phản đối việc khai thác nếu khoản đầu tư của bạn cạn kiệt (bằng cách giảm quy mô, lấy thế chấp ngược lại, v.v.).

Vấn đề với loại thử nghiệm này là chi tiêu khi nghỉ hưu không diễn ra chính xác như đã vạch ra, chi tiêu nhiều hơn chính xác 3% mỗi năm. Thông thường, nhu cầu rút tiền cao hơn trong một số năm và nhu cầu rút tiền thấp hơn ở những năm khác cho những việc như thay thế một chiếc xe hơi hoặc xử lý các chi phí chăm sóc sức khỏe đột xuất. Quy tắc 4% là một nơi tốt để bắt đầu, nhưng tôi tin rằng cần phải lập kế hoạch thêm.

Với rất nhiều biến số, tôi khuyên bạn nên cập nhật kế hoạch tài chính của mình sáu tháng một lần và khám phá nhiều kịch bản “điều gì xảy ra nếu”. Ví dụ, nếu bạn sống lâu hơn, chi tiêu nhiều hơn hoặc ít hơn trong các khoảng thời gian khác nhau, lợi nhuận cao hơn hoặc thấp hơn, dành thời gian trong viện dưỡng lão, mua xe hơi, trải nghiệm lạm phát cao hơn hoặc thấp hơn, v.v.? Bằng cách ném nhiều quả bóng cong vào danh mục đầu tư của mình, bạn có thể thấy phạm vi rút tiền của mình khi so sánh các tình huống, trái ngược với tỷ lệ rút tiền cố định. Ngoài ra, sử dụng phân tích Monte Carlo với mỗi quả bóng đường cong bạn ném vào danh mục đầu tư của mình sẽ cho bạn kết quả chính xác hơn. Khi bạn xem xét các con số của mình, bạn có thể quyết định cắt giảm số lần rút tiền trong một số năm và tăng chúng ở những năm khác.

Cuối cùng, sau khi xem xét nhiều tình huống và so sánh kết quả, bạn sẽ có thể xác định số tiền rút thoải mái cho mỗi năm. Làm điều này sẽ giúp bạn yên tâm, biết rằng bạn sẽ không hết tiền trước khi hết tuổi thọ - mục tiêu cuối cùng của việc lập kế hoạch nghỉ hưu.