Khi bạn gần về hưu, rõ ràng trách nhiệm đối với hầu hết các khía cạnh của cuộc sống tài chính của bạn sẽ đổ dồn lên vai bạn. Phiếu lương bạn kiếm được bây giờ sẽ được thay thế bằng phiếu lương bạn tạo. Đối với hầu hết, những khoản tiền lương đó sẽ cần kéo dài trong nhiều năm và trang trải các chi phí khác nhau trong suốt thời gian nghỉ hưu của chúng tôi.

Thật không may, những sai lầm bạn mắc phải với thu nhập hưu trí của mình có thể gây ra những hậu quả nghiêm trọng cho ngay cả những kế hoạch đã được sắp đặt tốt nhất.

Hãy xem xét bốn sai lầm phổ biến sau để tránh:

Điều này có vẻ hiển nhiên, tuy nhiên, nó có thể phổ biến hơn nhiều so với những gì bạn nhận ra. Khi giảng dạy các khóa học về hưu, tôi hỏi sinh viên của chúng tôi xem có bao nhiêu người đã chính thức hóa ngân sách như hướng dẫn của họ để theo dõi chi phí hàng tháng. Tôi luôn bị sốc bởi số ít thực sự có bất cứ thứ gì ngoài ngân sách “ trong đầu của họ. ”

Nhiều người trong số những người có một cái gì đó tại chỗ đã không thực hiện các điều chỉnh thích hợp cho việc nghỉ hưu. Sử dụng các giả định cũ như “ bạn sẽ chỉ cần 80%” thu nhập trước khi nghỉ hưu của bạn có thể nguy hiểm, đặc biệt nếu bạn có kế hoạch hoạt động tích cực hơn trong những năm đầu đó. Hãy dành thời gian để hiểu chi phí cố định hàng tháng của bạn sẽ là bao nhiêu khi bạn nghỉ hưu, cùng với mức chi tiêu tùy ý dự kiến của bạn cho những việc như du lịch, giải trí hoặc chỉ để chiều chuộng cháu gái.

Nếu không có ngân sách rõ ràng, làm thế nào bạn (hoặc cố vấn tài chính của bạn) có thể đưa ra một số quyết định nghỉ hưu quan trọng nhất mà bạn phải đối mặt, chẳng hạn như thời điểm bắt đầu nhận trợ cấp An sinh xã hội, lựa chọn các cuộc bầu cử lương hưu phù hợp hoặc xác định kết hợp đầu tư nào, sản phẩm bảo hiểm hoặc ngân hàng phù hợp với bạn? Câu trả lời là bạn KHÔNG THỂ.

Đ kế hoạch thu nhập bằng văn bản là PHẢI. Tương tự như ngân sách, hầu hết mọi người không bao giờ có kế hoạch thu nhập thực tế trong những năm làm việc của họ vì tiền lương là kế hoạch thu nhập của họ. Kiếm tiền và tích lũy tài sản thường là trọng tâm hàng đầu trong suốt sự nghiệp của chúng ta. Khi nghỉ hưu, giờ đây bạn có trách nhiệm tạo tiền lương hàng tháng từ giỏ tài nguyên của mình, bao gồm phúc lợi An sinh xã hội, lương hưu, CD, đầu tư, niên kim, v.v.

Một kế hoạch bằng văn bản được thiết kế tốt phải thể hiện rõ ràng thu nhập cần thiết khi nào, bao nhiêu và từ nguồn nào để trang trải các chi phí cố định và chi tiêu tùy ý. Nó cũng phải xác định tỷ lệ phần trăm chi phí cố định hàng tháng của bạn sẽ được chi trả bởi các nguồn thu nhập cố định, chẳng hạn như An sinh xã hội và lương hưu, đôi khi được gọi là An ninh thu nhập của bạn Điểm số . Mục tiêu là đạt được số điểm này càng gần 100% càng tốt để tránh thu nhập hàng tháng của bạn bị phụ thuộc vào hiệu suất thị trường.

Cũng giống như ngân sách hưu trí, kế hoạch thu nhập bằng văn bản sẽ giúp bạn đưa ra quyết định tốt hơn về thời điểm nhận trợ cấp hưu trí và sự kết hợp tốt nhất giữa đầu tư và sản phẩm bảo hiểm để lấp đầy bất kỳ khoảng trống hoặc thiếu hụt nào.

Ý tưởng phân tách tiền của bạn dựa trên mục đích của nó phù hợp với việc tạo ra một kế hoạch thu nhập bằng văn bản (xem ở trên). Khi kế hoạch bằng văn bản của bạn bắt đầu hình thành, bạn sẽ có thể xác định được những khoảng trống, chẳng hạn như số tiền chi tiêu hàng tháng của bạn không được trang trải bởi các nguồn thu nhập cố định, chẳng hạn như An sinh xã hội và lương hưu. Kết hợp với các nhu cầu và mong muốn nghỉ hưu khác của bạn, giờ đây bạn có thể bắt đầu phân bổ các nguồn lực của mình một cách hợp lý dựa trên mục đích.

Hình ảnh của một ngôi nhà có thể thể hiện khái niệm này:

Trong ví dụ này, có ba lĩnh vực với các mục đích khác nhau, điển hình cho nhiều người về hưu.

THỰC HIỆN rằng số tiền được phân bổ cho mỗi phần là hoàn toàn khác nhau dành cho tất cả mọi người. Ví dụ, những người về hưu có quyền lợi bao gồm nhiều nguồn thu nhập cố định có thể dành nhiều tiền hơn cho các giải pháp dựa trên rủi ro, so với những người có nguồn thu nhập đảm bảo duy nhất có thể là từ An sinh xã hội hàng tháng. Việc thiếu thu nhập hàng tháng được đảm bảo * có thể yêu cầu phân bổ nhiều hơn cho các công cụ khác nhau như CD hoặc niên kim. Có không bao giờ một giải pháp phù hợp với tất cả.

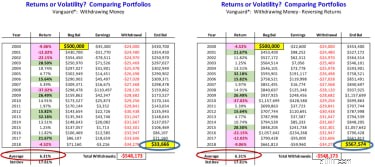

Đây có lẽ là điều nguy hiểm nhất mà một người về hưu có thể làm khi tạo thu nhập hàng tháng, bởi vì họ hiện đang phải chịu lợi nhuận trên thị trường và một thứ gọi là rủi ro lợi nhuận . Đây là tất cả về thứ tự mà lợi nhuận thị trường đánh vào danh mục đầu tư của bạn sau khi bạn nghỉ hưu. Nó là ngẫu nhiên và không thể đoán trước và có thể gây ra hậu quả khó lường nếu để xảy ra tình cờ, như ví dụ này ** cho thấy.

Hai danh mục đầu tư này hoàn toàn giống nhau ngoại trừ thứ tự của lợi nhuận thị trường thực tế đã bị đảo ngược trong ví dụ thứ hai. Ở đây, bạn có thể thấy tầm quan trọng của việc phân tách tiền của mình theo mục đích để tránh dựa vào phân phối định kỳ từ một thứ quá ngẫu nhiên. Đây chắc chắn là một trong những rủi ro lớn nhất mà nhiều người về hưu sẽ phải đối mặt trong thời gian nghỉ hưu nhưng thường là một trong những lĩnh vực thường để lại cơ hội nhất.

Hãy tránh những sai lầm phổ biến này để tận hưởng tất cả những gì mà thời gian nghỉ hưu của bạn có thể mang lại!