Bạn đã bao giờ nghĩ rằng ổ trứng của bạn có thể quá lớn? Nếu vậy, khả năng cao là bạn chưa đầu tư đúng mức và sẽ để lại một đống tiền trên bàn. Nói cách khác, bạn sẽ để lại cho các thành viên gia đình hoặc tổ chức từ thiện còn sống ít hơn nhiều so với những gì bạn có thể làm.

Vậy, định nghĩa của “quá lớn” là gì và bạn nên đầu tư như thế nào nếu thuộc loại này?

Chúng tôi nói rằng danh mục đầu tư của bạn “quá lớn” khi bạn hoàn thành tất cả các mục tiêu nghỉ hưu của mình - ngay cả sau khi sử dụng các giả định bi quan - và vẫn còn tiền vào cuối cuộc đời dự kiến của bạn.

Ngay bây giờ, số tiền “còn sót lại” đó có thể được đầu tư vào đâu đó trong danh mục đầu tư của bạn chỉ dựa trên tuổi tác và mong muốn thận trọng của bạn. Một lựa chọn khôn ngoan hơn có thể là bóc số tiền còn lại, giữ nguyên tên của bạn, nhưng đầu tư số tiền đó dựa trên độ tuổi của con bạn chứ không phải của bạn để tăng lợi nhuận.

Về cơ bản, bạn đang tạo ra hai chiến lược trong ổ trứng của mình:

Sẽ rất tuyệt nếu để lại vài trăm nghìn hoặc hàng triệu đồng cho người thừa kế mà không thay đổi lối sống hiện tại của bạn phải không? Sử dụng phương pháp tiếp cận hai hướng này có thể cho phép bạn làm điều đó. Phần thận trọng trong danh mục đầu tư của bạn sẽ giúp bạn đạt được mục tiêu và giúp bạn ngủ ngon vào ban đêm, ngay cả khi thị trường biến động.

Danh mục đầu tư thứ hai, tích cực hơn nhằm mục đích đạt được tỷ suất sinh lợi cao hơn nhiều theo thời gian và bạn có thể lưu giữ phần này của danh mục trong tâm trí của mình khi biết rằng bạn có thể khai thác nó nếu cần. Với tính toán tinh thần này, bạn sẽ cảm thấy thoải mái với những thăng trầm của thị trường mà nó phải gánh chịu, bởi vì nó có thể sẽ được chuyển cho con cái hoặc tổ chức từ thiện của bạn.

Hãy cùng tìm hiểu sâu hơn và xem liệu phương pháp này có phù hợp với bạn hay không, hãy xem một ví dụ để đưa ra trường hợp của chúng tôi:

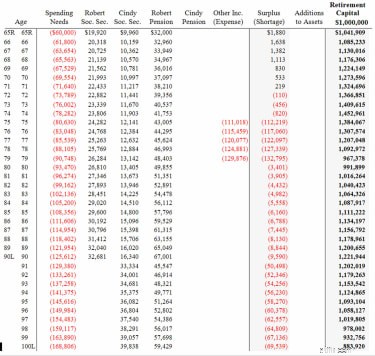

Robert và Cindy Wiseman đều 65 tuổi và đã nghỉ hưu. Họ có danh mục đầu tư trị giá hàng triệu đô la và nhận lương hưu sau thuế 32.000 đô la mỗi năm và gần 30.000 đô la phúc lợi An sinh xã hội. Họ không có thế chấp nhà của họ. Người Wisemans chỉ cần $ 60.000 mỗi năm (sau thuế) để trang trải chi tiêu của họ. Với danh mục đầu tư gồm hai chiến lược, những người Wisemans có thể có thể để lại cho những người thừa kế và tổ chức từ thiện yêu thích của họ thêm 399.000 đô la ở tuổi 90 hoặc 784.000 đô la ở tuổi 100 như bạn sẽ thấy khi so sánh các biểu đồ bên dưới.

Để xem liệu người Wisemans có nên xem xét cách tiếp cận hai chiến lược hay không, trước tiên chúng ta cần chạy các dự báo nghỉ hưu của họ. Tất nhiên, chúng tôi thích sử dụng các giả định bi quan để xem liệu chúng có thể đạt được mục tiêu hay không ngay cả khi mọi thứ không diễn ra như kế hoạch.

Dưới đây là những giả định bi quan mà chúng tôi đã đưa ra:

Sau những giả định bi quan, chúng tôi đặt câu hỏi:“Có còn tiền khi tuổi thọ không?”

Trong trường hợp của Wisemans, dự đoán thận trọng của chúng tôi chỉ ra rằng sẽ có 1.221.944 đô la, cộng với vốn chủ sở hữu nhà còn lại ở tuổi 90 của Cindy Wiseman và 883.920 đô la ở tuổi 100. 883.920 đô la vào thời điểm đó tương đương với 314.130 đô la theo đô la ngày nay, sau tính toán cho lạm phát (xem biểu đồ bên dưới). Và vì các giả định mà chúng tôi sử dụng đều rất thận trọng, người Wisemans có rất nhiều cơ hội cho các khoản chi bất ngờ.

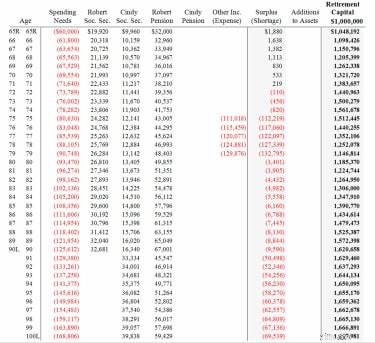

Vì vậy, dự báo này cho thấy rằng người Wisemans có thể dễ dàng bỏ ra 314.130 đô la (tương đương 883.920 đô la ngày nay) từ danh mục đầu tư 1 triệu đô la hiện tại của họ và đầu tư nó mạnh mẽ hơn một chút, vì nó rất có thể sẽ được chuyển cho con cái hoặc tổ chức từ thiện của họ. Như được thấy trong biểu đồ bên dưới, nếu 314.130 đô la tăng 6% thay vì 4% (giả định bi quan ban đầu của chúng tôi), họ sẽ có thể bỏ lại 1.620.658 đô la ở tuổi 90 của Cindy và 1.667.981 đô la ở tuổi 100.

Sự thừa kế bổ sung này là do một phần trong danh mục đầu tư của họ (phần được phân bổ mạnh mẽ hơn) kiếm được 6%, thay vì chỉ 4%.

Sử dụng dự báo này, chúng tôi thấy rằng người Wisemans sẽ không bao giờ mất khả năng khai thác danh mục đầu tư 314.130 đô la trong suốt thời gian nghỉ hưu (nó vẫn là một phần của tổng số trứng làm tổ ở cột ngoài cùng bên phải).

Cơ chế của những người Wisemans thiết lập phương pháp hai chiến lược này là chỉ cần chuyển 314.130 đô la vào một tài khoản mới (IRA, niên kim, môi giới), giữ tên của họ và sau đó đầu tư mạnh hơn một chút dựa trên độ tuổi của người thụ hưởng .

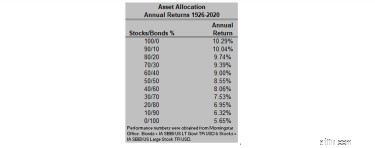

Một cách để bạn xác định phân bổ của hai danh mục đầu tư là sử dụng công thức độ tuổi đơn giản. Ví dụ:bạn có thể lấy số 110 trừ tuổi của mình để xác định số tiền đầu tư vào cổ phiếu của chiến lược số 1 là bao nhiêu. Đây là một phương pháp bảo thủ. Do đó, người Wisemans có thể lấy 110 và trừ đi 65 để xác định rằng họ nên đầu tư 45% vào cổ phiếu và 55% vào trái phiếu. (Điều này hơi thận trọng hơn so với hầu hết những người nghỉ hưu 65 tuổi.)

Với chiến lược số 2, họ có thể lấy con số 110 và trừ trung bình số tuổi của con họ (giả sử trung bình khoảng 40 tuổi). Với những tính toán này, chiến lược thứ hai của họ sẽ là đầu tư 70% vào cổ phiếu và 30% vào trái phiếu (110-40 =70%). Mục tiêu với chiến lược số 1 là thận trọng và thu được lợi nhuận đủ cho mục tiêu của bạn. Mục tiêu của chiến lược số 2 là thu được thêm 1% hoặc 2% lợi tức hàng năm trong suốt thời gian nghỉ hưu.

Biểu đồ này cho thấy lợi nhuận của các danh mục đầu tư từ năm 1926 đến năm 2020. Như bạn có thể thấy trong lịch sử, lợi nhuận sẽ cao hơn khi bạn đầu tư nhiều hơn tỷ lệ tài sản của mình vào cổ phiếu.

Nếu bạn có thể sử dụng phương pháp tiếp cận hai chiến lược, câu hỏi tiếp theo sẽ trở thành, “ Bạn chia tài khoản nào ? ” Đây chủ yếu là một chức năng về cách tài sản bạn có sẽ chuyển cho những người thừa kế của bạn. Ví dụ:nếu bạn chia IRA của mình thành hai tài khoản IRA, một tài khoản có thể được phân bổ 45% cổ phiếu và 55% trái phiếu (45/55), và tài khoản thứ hai có thể được phân bổ 70% cổ phiếu và 30% trái phiếu (70/30.)

Nếu bạn đặt tên cho người phối ngẫu của mình là người thụ hưởng, thì khi bạn qua đời, hai tài khoản có thể được chuyển đến IRA dưới danh nghĩa của cô ấy.

Sau khi người vợ / chồng còn sống qua đời, tiền trong cả hai tài khoản sẽ chuyển cho những người thừa kế của bạn, nơi họ sẽ được yêu cầu thiết lập IRA được thừa kế. Với các quy tắc hiện tại của IRS, họ sẽ có 10 năm để rút tiền và trả thuế thu nhập trên số tiền đó. IRA được hoãn thuế từ bây giờ đến khi bạn qua đời, ngoài các khoản phân phối bắt buộc, bắt đầu ở tuổi 72 (khoảng 4% số dư IRA ở tuổi 72).

Nếu bạn tách tài khoản môi giới chịu thuế của mình, một khi bạn và vợ / chồng của bạn qua đời, những người thừa kế sẽ nhận được một khoản tiền thuế tăng lên. Điều này có nghĩa là khi họ bán các khoản đầu tư trong tài khoản được thừa kế, họ sẽ trả thuế thu nhập vốn chỉ dựa trên sự chênh lệch giữa giá trị của (các) tài sản khi bạn qua đời và giá trị tại thời điểm họ bán (các) tài sản đó. .

Tài khoản môi giới chịu thuế hàng năm, có nghĩa là lãi vốn được đánh giá trên tài sản khi chúng được bán, cũng như cổ tức và lãi nhận được trong cả năm. (Tất nhiên, lợi nhuận từ vốn sẽ không bị đánh thuế nếu bạn không bán một khoản đầu tư trong năm; tuy nhiên, cổ tức và lãi nhận được sẽ phải chịu thuế hàng năm.)

Phương pháp tiếp cận hai chiến lược này hợp lý nhất đối với một người về hưu, những người đủ tiêu chuẩn dựa trên quy mô ổ trứng và giỏi tính toán (tức là, điều này có nghĩa là bạn cần có khả năng suy nghĩ về hai danh mục đầu tư khác nhau). Ví dụ:nếu thị trường chứng khoán bị biến động, bạn cần phải nhớ rằng chiến lược thứ hai, được phân bổ mạnh mẽ hơn là cho dài hạn và bạn đã chấp nhận rằng nó sẽ có nhiều biến động hơn ngay từ đầu.

Do đó, những thăng trầm không quan trọng lắm. Nếu một thị trường thay đổi và biến động khiến bạn mất ngủ vào ban đêm, thì chiến lược này có lẽ không dành cho bạn.

Hãy ghi nhớ tất cả những chi tiết này, nếu bạn có thể đạt được mục tiêu nghỉ hưu của mình chỉ bằng cách sử dụng một phần trứng làm tổ của mình, bạn có thể muốn xem xét việc chia danh mục đầu tư của mình thành hai chiến lược để cố gắng tăng lợi nhuận của bạn và do đó tăng giá trị của tài sản những người thừa kế của bạn cuối cùng sẽ nhận được.

Nếu tất cả điều này nghe có vẻ là một nhiệm vụ khó khăn, thì thực sự không phải vậy, với phần mềm và cố vấn tài chính phù hợp. KẾ HOẠCH TÀI CHÍNH ĐƯỢC CHỨNG NHẬN chỉ thu phí (CFP®) sẽ chạy các dự báo về hưu của bạn bằng cách sử dụng nhiều giả định và tình huống, sau đó giúp bạn xây dựng hai danh mục đầu tư bằng cách sử dụng các sản phẩm tài chính không tải (không có hoa hồng).

Có thể liên hệ với Ray E. LeVitre, CFP, thông qua www.networthadvice.com hoặc qua email tại [email protected].