Một người Mỹ trung bình chỉ tiết kiệm được hơn 200.000 đô la một chút để nghỉ hưu ở tuổi 65. Có một điều đáng ngạc nhiên là 50% các cặp vợ chồng đã kết hôn và 70% cá nhân nhận được 50% hoặc hơn thu nhập hưu trí từ An sinh xã hội.

Nhưng đó không nhất thiết phải là bạn. Trên thực tế, bạn thậm chí không cần phải đợi đến 65 tuổi mới nghỉ hưu. Có thể bạn có thể nghỉ hưu sau 10 năm - cũng như 10 năm nữa kể từ vị trí hiện tại của bạn. Không thành vấn đề nếu bạn 25, 35 hay 45 tuổi, với sự kết hợp phù hợp giữa kỷ luật, cam kết và chiến lược tài chính, bạn có thể đạt được mục tiêu.

Nhiều nghìn người khác đã làm điều đó, có nghĩa là bạn cũng có thể làm được. Và bạn có thể làm điều đó ngay cả khi bạn không có tiền tiết kiệm cho việc nghỉ hưu ngay bây giờ.

Đây là cách…

Nhưng trước tiên, hãy cùng tìm hiểu một vài khái niệm quan trọng.

Những con số của bạn là gì? Số thu nhập bạn cần mỗi năm để sống khi nghỉ hưu và số tiền bạn cần trong danh mục đầu tư của mình để tạo ra thu nhập đó.

Giả sử bạn quyết định rằng bạn sẽ cần 40.000 đô la mỗi năm để sống khi nghỉ hưu. Có thể xác định số tiền bạn cần tiết kiệm để cung cấp thu nhập đó.

Nó được gọi một cách lỏng lẻo là tỷ lệ rút tiền an toàn. Đó chủ yếu là lý thuyết, nhưng một lý thuyết đã được chứng minh là đáng tin cậy trong một số nghiên cứu.

Có ý kiến cho rằng nếu bạn rút không quá 4% khỏi danh mục đầu tư mỗi năm, bạn sẽ có thu nhập cả đời và danh mục đầu tư của bạn sẽ vẫn nguyên vẹn.

Nó hoạt động như thế này:nếu bạn kiếm được trung bình 7% trong danh mục đầu tư của mình khi nghỉ hưu và rút 4% cho chi phí sinh hoạt, điều đó sẽ để lại 3% trong danh mục đầu tư để trang trải lạm phát.

Nếu chúng ta nhìn vào tỷ lệ lạm phát từ năm 1990, nó dao động trong khoảng 1,1% đến 5,3% mỗi năm, với mức trung bình là dưới 3%. Trong 20 năm qua, mức trung bình là gần 2%. Nhưng vì nghỉ hưu sớm sẽ mang lại những hậu quả cho việc lập kế hoạch dài hạn, hãy giả sử với mức trung bình là 3%.

Đầu tư là tất cả về việc sử dụng các mức trung bình dài hạn và đó là những gì có lợi cho bạn.

Đây là cách thực hiện:

Lợi tức trung bình của cổ phiếu là khoảng 10% mỗi năm từ năm 1928. Nó thay đổi khá nhiều từ năm này sang năm khác, nhưng đó là mức lợi nhuận mà bạn có thể mong đợi trong 20 hoặc 30 năm.

Trong khi đó, các khoản đầu tư an toàn, như tài khoản tiết kiệm trực tuyến có lợi suất cao, hiện đang phải trả từ 1% đến 2% mỗi năm. Nhưng để thận trọng, hãy sử dụng 1,5% cho các tính toán của chúng tôi.

Nếu bạn tạo một danh mục đầu tư bao gồm 65% cổ phiếu và 35% tiết kiệm trực tuyến có lợi suất cao, bạn có thể đạt được lợi tức trung bình hàng năm là 7%.

Đây là cách nó bị hỏng:

65% đầu tư vào cổ phiếu ở mức 10% mỗi năm sẽ tạo ra lợi nhuận 6,5%.

35% đầu tư vào tiết kiệm trực tuyến năng suất cao với mức 1,5% mỗi năm sẽ tạo ra lợi nhuận 0,525.

Sự kết hợp của cả hai sẽ tạo ra lợi nhuận trung bình hàng năm là 7,025%. Điều đó sẽ cho phép bạn rút 4% mỗi năm cho chi phí sinh hoạt và giữ lại khoảng 3% còn lại trong danh mục đầu tư của mình để trang trải lạm phát.

Tại sao chỉ có 65% trong cổ phiếu khi mức phân bổ cao hơn sẽ giúp bạn thu được lợi nhuận lớn hơn?

Nếu bạn định dựa vào các khoản đầu tư của mình cho phần còn lại của cuộc đời, bạn sẽ cần phải xây dựng một số an toàn cho danh mục đầu tư của mình. Việc phân bổ 35% cho tài sản an toàn có nghĩa là ngay cả khi thị trường chứng khoán có ảnh hưởng lớn, danh mục đầu tư của bạn sẽ không giảm theo.

Một điểm quan trọng khác ở khía cạnh này là mặc dù lãi suất thấp theo tiêu chuẩn lịch sử ngay bây giờ, nhưng tình hình đó có thể thay đổi. Nếu lãi suất quay trở lại 5%, việc phân bổ tiết kiệm sẽ đóng góp lớn hơn nhiều vào lợi nhuận hàng năm của bạn và không có rủi ro.

Bây giờ bạn có thể thấy tỷ lệ rút tiền an toàn 4% hoạt động như thế nào về mặt cơ học, đã đến lúc xác định số danh mục đầu tư của bạn.

Nếu bạn cần thu nhập 40.000 đô la, bạn có thể xác định quy mô danh mục đầu tư của mình bằng cách nhân con số đó với 25. Tại sao lại là 25? Nếu bạn thực sự thích toán học, bạn có thể chia 40.000 đô la cho 4% và bạn sẽ nhận được 1 triệu đô la.

Nhưng đối với những người trong chúng ta, những người không thích các công thức toán học và giải mã số, sẽ dễ dàng hơn chỉ cần nhân số thu nhập của bạn với 25 để có được quy mô danh mục đầu tư của bạn.

Nếu nhân 40.000 đô la với 25, bạn sẽ nhận được 1 triệu đô la. Đó chỉ là một phép tính đơn giản hơn và nó sẽ đưa bạn đến số tiền danh mục đầu tư bạn cần một cách nhanh chóng.

Tôi đã sử dụng 40.000 đô la làm con số thu nhập khi nghỉ hưu, nhưng nó sẽ khác đối với mọi người. Ví dụ, nếu bạn có các nguồn thu nhập khác mà bạn muốn tiếp tục khi nghỉ hưu, bạn có thể cần ít hơn. Nhưng nếu bạn muốn cuộc sống vui vẻ và sang trọng hơn một chút, có lẽ bạn sẽ cần nhiều hơn thế.

Tôi chỉ sử dụng số này làm ví dụ. Bạn có thể đưa ra một con số thu nhập phù hợp với bạn. Như bạn có thể thấy từ các tính toán của tôi ở trên, số danh mục đầu tư của bạn sẽ được xác định bởi số thu nhập của bạn.

Bạn sẽ cần biết cả hai.

Ví dụ:nếu bạn nghĩ rằng bạn sẽ cần 50.000 đô la, bạn sẽ cần xây dựng danh mục đầu tư 1,25 triệu đô la (50.000 đô la X 25). Nếu bạn cần thu nhập 100.000 đô la, danh mục đầu tư của bạn sẽ cần đạt 2,5 triệu đô la (100.000 đô la x 25).

Để đạt được mục tiêu của mình, bạn cần phải làm việc hướng tới ba mục tiêu:

Nếu dự định nghỉ hưu sau 10 năm, bạn cần cam kết thực hiện cả ba điều này. Thu nhập hưu trí và số danh mục đầu tư của bạn phải đóng vai trò là ánh sáng dẫn đường từ bây giờ. Như bạn có thể dễ dàng hình dung, nghỉ hưu sau 10 năm là một thứ tự cao. Bạn sẽ không đạt được điều đó bằng cách đi các phím tắt. Bạn sẽ cần đạt được cả ba mục tiêu để đạt được mục tiêu của mình. Đó sẽ là cam kết 100% nhưng đó là cách duy nhất để biến điều đó thành hiện thực.

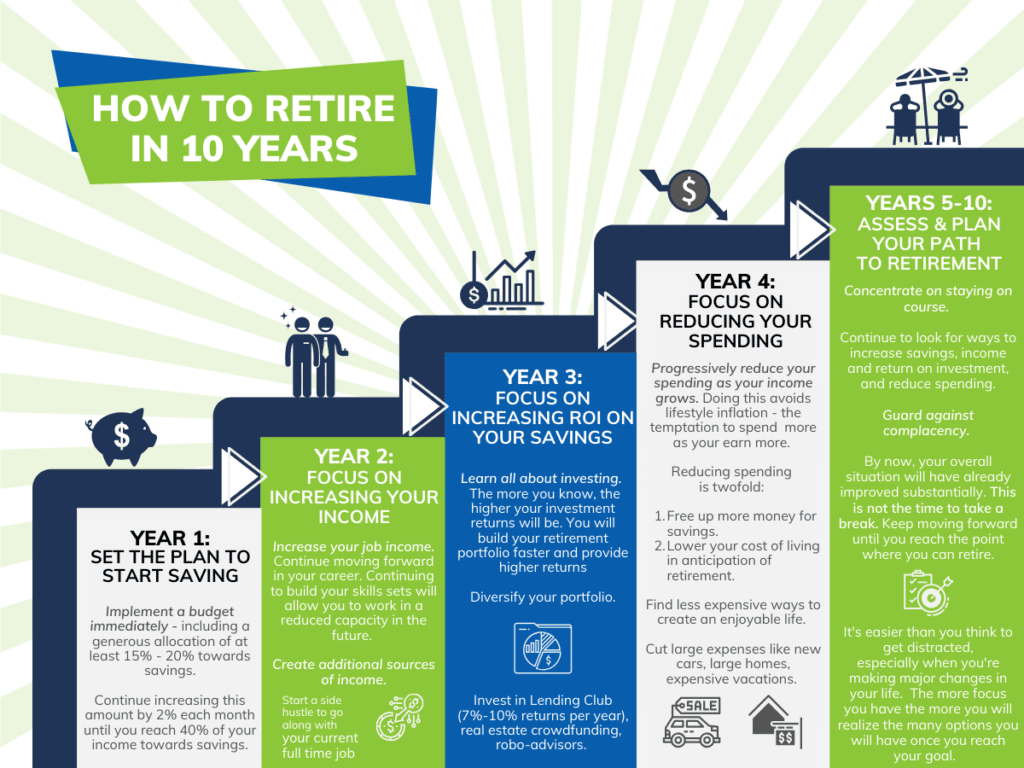

Bây giờ chúng ta hãy xem xét việc tạo thời gian biểu.

Một người bình thường có thể tiết kiệm từ 10% đến 15% tiền lương của họ khi nghỉ hưu. Nhưng nếu bạn hy vọng sẽ nghỉ hưu sau 10 năm nữa, bạn sẽ cần phải tiết kiệm nhiều hơn nữa. Như 30%, 40%, 50% hoặc thậm chí nhiều hơn.

Điều đó sẽ mất nhiều hơn một chút hy sinh và nó có thể không xảy ra ngay lập tức. Đó là lý do tại sao bạn có thể cần phải cam kết tốt hơn trong năm đầu tiên để giai đoạn này hoạt động hiệu quả.

Cách tốt nhất để bắt đầu là triển khai ngân sách ngay lập tức. Nếu bạn chưa bao giờ làm điều đó trong quá khứ, bạn có thể cần được trợ giúp. Bạn có thể làm điều đó bằng cách chọn một ứng dụng lập ngân sách sẽ chỉ cho bạn cách thực hiện.

Ngân sách của bạn nên bao gồm một khoản phân bổ hào phóng để tiết kiệm. Có thể vào đầu năm, bạn sẽ chỉ có thể cam kết 15% hoặc 20%. Đừng nản lòng - đó là một khởi đầu tuyệt vời nếu trước đây bạn chưa từng là người tiết kiệm.

Nhưng khi tiến lên, bạn sẽ cần tăng tỷ lệ phần trăm. Ví dụ, bạn có thể bắt đầu bằng cách tiết kiệm 20% thu nhập của mình. Nhưng bạn có thể tăng gấp đôi tỷ lệ phần trăm đó bằng cách tăng 2% mỗi tháng trong 10 tháng. Điều đó sẽ giúp bạn đạt được 40%, điều này có thể phù hợp với bạn.

Nếu không, hãy cam kết tiếp tục, tăng dần khoản tiết kiệm, ngay cả khi bạn phải chuyển chúng sang Năm 2.

Bạn nên biết rằng bất kỳ ai cam kết tiết kiệm ở mức cao đều nhận thấy rằng việc đó trở nên dễ dàng hơn theo thời gian. Đó là lý do tại sao việc bắt đầu vào năm đầu tiên rất quan trọng.

Bạn có thể làm điều này bằng hai cách:tăng thu nhập từ công việc hoặc tạo thêm nguồn thu nhập.

Hãy xem xét lợi ích của từng loại.

Đến năm 3, bạn nên cam kết học hỏi tất cả những gì có thể về đầu tư. Bạn càng biết nhiều, lợi nhuận đầu tư của bạn sẽ càng cao. Nó không chỉ cho phép bạn xây dựng danh mục đầu tư hưu trí của mình nhanh hơn mà còn có thể mang lại lợi nhuận cao hơn khi cuối cùng bạn nghỉ hưu.

Có nhiều cách bạn có thể tăng lợi nhuận của mình, phần lớn bằng cách chuyển sang các nền tảng đầu tư khác nhau.

Ví dụ:nếu bạn muốn tăng đáng kể thu nhập cố định của mình, đầu tư ít nhất một số danh mục đầu tư trái phiếu của bạn vào Câu lạc bộ Cho vay có thể làm tăng đáng kể thu nhập từ tiền lãi của bạn. Nhiều nhà đầu tư đang báo cáo lợi nhuận từ 7% đến 10% mỗi năm.

Bạn cũng có thể muốn phân bổ một phần danh mục đầu tư chứng khoán của mình cho một số loại hình đầu tư bất động sản. Điều đó không chỉ mang lại lợi nhuận cao mà còn đa dạng hóa danh mục đầu tư của bạn trong những năm chứng khoán hoạt động không tốt. Các nền tảng huy động vốn từ cộng đồng bất động sản, như Fundrise có thể mang lại lợi nhuận tương tự như cổ phiếu và đôi khi cao hơn. Hãy xem nhiều cách khác nhau mà bạn có thể đầu tư vào bất động sản để cải thiện lợi tức đầu tư của mình.

Nếu bạn không gặp nhiều may mắn với việc đầu tư hoặc bạn không có cam kết nghiêm túc với nó, hãy xem xét đầu tư thông qua cố vấn robot. Đó là những nền tảng đầu tư tự động, trực tuyến cung cấp khả năng quản lý danh mục đầu tư đầy đủ với mức phí rất thấp. Điều đó bao gồm xây dựng danh mục đầu tư của bạn, tái cân bằng nó khi cần thiết, tái đầu tư cổ tức và thậm chí giảm thiểu các khoản thuế liên quan đến đầu tư của bạn.

Một cố vấn robot như Betterment có thể quản lý danh mục đầu tư của bạn với lãi suất 0,25% mỗi năm. Đó là 250 đô la cho danh mục đầu tư 100.000 đô la hoặc 2.500 đô la cho danh mục đầu tư 1 triệu đô la. Nhưng nếu bạn muốn đầu tư với một liên hệ cá nhân hơn, bạn có thể muốn xem xét Vốn cá nhân. Họ tính phí cao hơn, ở mức 0,89%, nhưng cũng cung cấp lời khuyên lập kế hoạch tài chính, cũng như thường xuyên tiếp cận với các cố vấn đầu tư trực tiếp.

Cắt giảm chi tiêu của bạn là một chiến lược cần được thực hiện trong Năm 1. Nhưng những khoản cắt giảm đó sẽ cần phải tăng dần khi mỗi năm trôi qua. Và điều đó sẽ còn quan trọng hơn khi thu nhập của bạn tăng lên, vì luôn có cám dỗ chi tiêu nhiều hơn khi bạn kiếm được nhiều tiền hơn. Quá trình đó thậm chí còn có một cái tên - lạm phát lối sống. Bạn sẽ cần phải tránh nó.

Mục đích của việc giảm chi tiêu là gấp đôi:

Cả hai đều quan trọng như nhau. Nhưng phần thứ hai có thể còn hơn thế nữa. Đó là bởi vì nghỉ hưu sớm gần như chắc chắn đòi hỏi bạn phải thay đổi các mô hình chi tiêu suốt đời.

Ví dụ:nếu bạn đã quen với việc sống trong một ngôi nhà rộng lớn, lái một chiếc xe hơi kiểu mẫu muộn và tham gia những kỳ nghỉ đắt đỏ, bạn có thể mất vài năm để giải quyết những khuôn mẫu đó. Nói cách khác, bạn sẽ cần tìm những cách ít tốn kém hơn để tạo ra một cuộc sống thú vị. Và bạn sẽ cần phải thực hiện tốt điều đó trước khi nghỉ hưu. Thật không may, việc nghỉ hưu và lối sống xa hoa không tương thích với nhau.

Tập trung vào những cách bạn có thể giảm chi tiêu của mình. Có thể bạn đã đoán được điều đó liên quan nhiều hơn đến việc cắt bớt phiếu giảm giá và cắt gói đăng ký truyền hình cáp của bạn. Và trên thực tế, nó có thể yêu cầu cắt giảm một số chi phí rất lớn - như nhà ở và phương tiện đi lại của bạn - hoặc giảm hoặc loại bỏ hàng tá chi phí nhỏ hơn.

Sẽ có những lựa chọn khó khăn được thực hiện. Suy cho cùng, việc cắt giảm chi tiêu cũng giống như thực hiện một chế độ ăn kiêng tiền bạc. Bạn nên suy nghĩ kỹ về mục tiêu cuối cùng của mình - nghỉ hưu sớm - để giúp bạn chấp nhận sự hy sinh ngắn hạn.

Cuối cùng, nghỉ hưu là giảm chi phí sinh hoạt của bạn đến mức bạn có thể sống thoải mái mà không cần làm việc. Bạn có thể cần phải nhắc nhở bản thân về điều đó một cách thường xuyên.

Tại thời điểm này, bạn đang bước vào nửa sau của quá trình chuẩn bị nghỉ hưu sớm kéo dài hàng thập kỷ của mình. Nói chung, bạn sẽ muốn tập trung chủ yếu vào việc duy trì khóa học. Nhưng đồng thời, bạn sẽ muốn tìm cách tăng tiết kiệm, thu nhập và lợi tức đầu tư cũng như giảm chi tiêu.

Bạn có thể không cần phải làm bất cứ điều gì gây ấn tượng trong những lĩnh vực đó vào thời điểm này. Nhưng bạn nên cảnh giác với bất kỳ ý tưởng hoặc chiến lược nào có thể cải thiện hiệu suất của bạn trong mỗi ý tưởng hoặc chiến lược. Những cải tiến nhỏ trong nhiều chiến lược có thể đẩy nhanh tiến độ của bạn một cách đáng kể. Đó phải là mục tiêu của bạn tại thời điểm này.

Nhưng có lẽ điều quan trọng nhất sẽ là đề phòng sự tự mãn. Hiện tại, tình hình tài chính tổng thể của bạn đã được cải thiện đáng kể. Đây không phải là lúc để nghỉ ngơi. Tiếp tục tiến về phía trước cho đến khi bạn đạt đến điểm cuối cùng bạn có thể nghỉ hưu.

Tại sao tôi lại nhấn mạnh tầm quan trọng của việc cam kết thực hiện mục tiêu nghỉ hưu sớm của bạn? Bạn sẽ dễ bị phân tâm hơn bạn nghĩ, đặc biệt là khi bạn đang tạo ra một thay đổi lớn trong cuộc đời mình. Tuy nhiên, mặc dù chắc chắn có thể nghỉ hưu sớm, nhưng điều đó không hề dễ dàng. Bạn sẽ cần duy trì tiêu điểm chùm tia la-de để đạt được mục tiêu sau 10 năm.

Nó sẽ giúp bạn nhận ra nhiều lựa chọn sẽ mở ra cho bạn khi bạn đạt được mục tiêu nghỉ hưu sớm. Không cần phải kiếm sống, bạn sẽ có quyền lựa chọn dành thời gian để tận hưởng cuộc sống của mình nhiều hơn hoặc theo đuổi những cơ hội thậm chí có thể có tiềm năng làm cho bạn trở nên giàu có.

Đó là loại điều sẽ xảy ra khi cuộc sống của bạn không còn căng thẳng về tài chính. Nhưng trước khi đạt được điểm đó, bạn cần phải hoàn toàn cam kết để đạt được điều đó.

Thay đổi thuế là đây:Đây là cách lập kế hoạch cho nó

8 Dấu hiệu cho thấy Kế hoạch bất động sản của bạn có thể trở nên vô giá trị

Đây là những gì sẽ xảy ra với 401 (k) của bạn sau khi sáp nhập hoặc mua lại công ty

Tránh những cơn bão trong danh mục hưu trí của bạn

Chống thiên tai Kế hoạch nghỉ hưu của bạn