Nhà tiên tri xứ Omaha lại xuất hiện với Thư gửi Cổ đông Thường niên của Berkshire Hathaway (công ty mẹ của ông). Nó đã trở thành một cuốn sách bắt buộc phải đọc đối với tất cả các nhà đầu tư vì nó chứa đầy trí tuệ thông thường mà Warren đã được biết đến. Tôi đã cố tình không đọc bất kỳ bình luận nào với hy vọng hoàn thành nhiệm vụ với một đôi mắt tươi tắn. Dưới đây là một số thông tin chi tiết chính về đầu tư từ 16 trang này:

Tại sao mua hàng lại điên cuồng? Một phần là do công việc của Giám đốc điều hành tự lựa chọn các loại “việc có thể làm” ... Một khi Giám đốc điều hành khao khát một thỏa thuận, họ sẽ không bao giờ thiếu các dự báo chứng minh cho việc mua hàng. Cấp dưới sẽ cổ vũ, hình dung các lĩnh vực mở rộng và mức lương thưởng thường tăng theo quy mô công ty. Các chủ ngân hàng đầu tư, ngửi thấy những khoản phí khổng lồ, cũng sẽ hoan nghênh. (Đừng hỏi thợ cắt tóc xem bạn có cần cắt tóc hay không.) Nếu hiệu suất lịch sử của mục tiêu không thể xác thực được việc mua lại của nó, thì “hợp lực” lớn sẽ được dự báo. Bảng tính không bao giờ gây thất vọng.

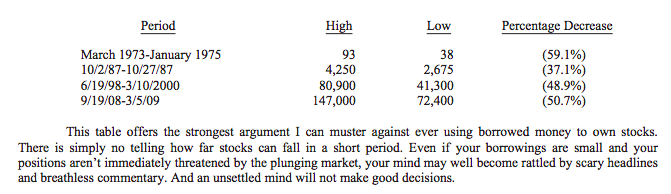

Ngay cả với màn trình diễn đáng kinh ngạc của mình, Berkshire đã phải chịu bốn lần sụt giảm nghiêm trọng (xem bên dưới).

“Nếu bạn có thể giữ đầu của mình khi tất cả những gì bạn đang làm mất đi. . . Nếu bạn có thể chờ đợi và không phải mệt mỏi vì chờ đợi. . . Nếu bạn có thể suy nghĩ - và không biến những suy nghĩ trở thành mục tiêu của bạn. . . Nếu bạn có thể tin tưởng vào bản thân khi tất cả đàn ông nghi ngờ bạn ... Của bạn là Trái đất và mọi thứ nằm trong đó. ”

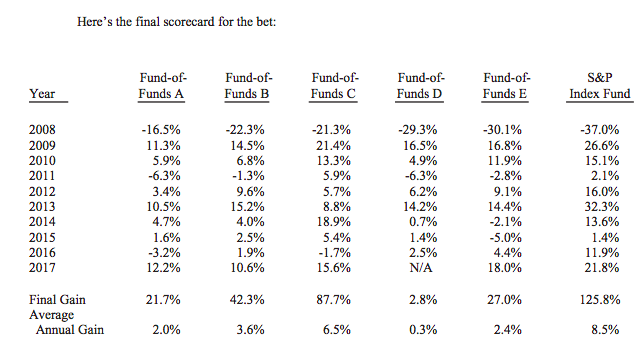

"Tôi đã đặt cược vì hai lý do:(1) để tận dụng số tiền 318.250 đô la của tôi thành một khoản tiền lớn hơn một cách không cân xứng - nếu mọi thứ diễn ra như tôi mong đợi - sẽ được phân phối vào đầu năm 2018 cho Girls Inc. của Omaha; và (2) để công khai niềm tin của tôi rằng lựa chọn của tôi - khoản đầu tư hầu như không tốn phí vào quỹ chỉ số S&P 500 không được quản lý - sẽ mang lại kết quả tốt hơn theo thời gian so với kết quả mà hầu hết các chuyên gia đầu tư đạt được , tuy nhiên những “người trợ giúp” đó có thể được đánh giá cao và khuyến khích. Giải quyết câu hỏi này có tầm quan trọng rất lớn. Các nhà đầu tư Mỹ phải trả những khoản tiền đáng kinh ngạc hàng năm cho các cố vấn, thường phải chịu nhiều lớp chi phí do hậu quả. Nhìn chung, những nhà đầu tư này có nhận được xứng đáng với số tiền của họ không ? Thật vậy, một lần nữa về tổng thể, các nhà đầu tư có nhận được gì cho các khoản chi của họ không?

Kết quả? Lợi tức 125,8% của S&P 500 trong khoảng thời gian đó đã gây khó khăn cho mọi quỹ "được quản lý chuyên nghiệp" có chi phí cao

Cốm khác :

--------------

Nếu bạn đã làm được điều này đến nay, bạn xứng đáng được hoan nghênh và danh mục đầu tư của bạn cũng sẽ cảm ơn bạn. Chúng tôi có rất nhiều nguồn lực đầu tư lớn dạy nhiều khái niệm này.

Sai lầm về tiền của vận động viên chuyên nghiệp Tất cả chúng ta đều có thể học hỏi từ

Mẹo tài chính bạn có thể học từ Millennials (Có, thực sự)

Báo cáo hàng năm:Họ là gì và tại sao nhà đầu tư lại quan tâm

Mọi công ty khởi nghiệp có thể học được gì từ Câu chuyện thành công ở Thung lũng Silicon

Lược đồ Ponzi là gì? Và làm thế nào để bảo vệ bản thân khỏi nó?